核心观点:

今天央行大幅净回笼资金,资金利率全线上行。早间公布财新PMI数据好于预期,隔夜美债大幅回调,均对权益市场风险偏好有所提振。早盘国债期货高位回落调整,10年国债收益率盘中也宽幅震荡,股指则大幅低开后震荡反弹翻红。信用债则是依旧表现稳定上涨。如果市场极度悲观的经济预期出现扭转,于债市有一定利空。30年国债期货主力合约已经来到超买区第三天,高位震荡再次加剧。普通投资者还是应注意仓位和持仓品种管理。

建议普通投资者现下继续埋伏信用类债基继续等待补涨。积极型投资者如博弈长债应注意控制仓位。稳健型投资者可全仓稳健低回撤信用类短债。积极型投资者可全仓稳健低回撤信用类短债,或维持3/4短债辅1/4信用长债。保守型投资者可持仓2/3短债和1/3的货基或理财。

基金动向

利率债方面,基金继续买入5-10Y国开,在10Y和30Y国债方面基金易手较多。信用债方面,基金主要买入3M级AAA短融、1-2Y内评级AAA中票和1-3Y的AAA企债。银行债交投活跃,基金主要买入1-3Y商业银行金融债和永续债。

系统推荐债基昨日收益统计

系统今日优选基金:

短债 7天持有期:

稳健型: 德邦短债C(OTCFUND|008449)、$永赢宏泰短债C(OTCFUND|015833)$

积极型:广发招财短债债券E(010324) $中信建投景和中短债C(OTCFUND|000504)$

短债 30天以上持有期:

稳健型:易方达安裕60天持有债券C (018799)

积极型:长城鑫利30天滚动持有中短债C(015992)、汇添富稳航30天持有债券C(018421)

中长债 7天持有期:

稳健型:$德邦锐兴债券E(OTCFUND|016348)$ 积极型:

中长债 30天以上持有期:华宸未来稳健添利债券C(006258) 华富恒欣纯债债券C(006637)

正文部分

资金方面,昨天跨月结束,今天央行就立马净回笼4230亿元,回收市场多余的流动性。但2.5日(下周日)降准后短期资金将会得到缓解。shibor除14天略有上行,其他期限均下行。DR001和DR007均有较多上行但DR007仍保持中枢附近,逆回购利率全线上行,资金面总体紧平衡。

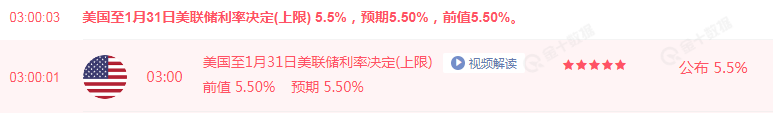

消息方面,隔夜美联储决议保持利率不变,但就业及芝加哥PMI均较多下滑引发美债利率出现大幅调整。今早公布的1月财新制造业PMI为50.80,与上月持平但略高于预期的50.60,财新PMI继续与官方PMI背离,从官方PMI到财新PMI的企稳,会一定程度降低下月MLF降息可能性,如果节后MLF不降单独LPR降息的话,对债市是一定程度利空。另一方面,美债利率决定全球大类资产定价,如果美债利率持续调整,市场风险偏好也会从无风险向风险转向。总之目前经济应比股市和债市的悲观预期表现的要平稳,关注之后市场预期值是否进行修正。

国债期货小雨。早盘跳空高开后,宽幅震荡回调。30年合约在进入超买区第三天后出现调整,10年期合约今天60分钟线调整后脱离超买区,日线尚未进入超买区。早盘收盘仍维持通道上极限边缘,继续关注午后走势。

现券利率债多云。10Y国债收益率开盘再次下破2.43,但在财新PMI数据出台以及股指反弹后迅速上行回到2.43上方,早盘收于2.4305,近两日盘中均宽幅震荡加剧,目前还是保持冷静观望。

现券信用债晴间多云。活跃交易品种多数收涨,存单除1Y小幅调整其他各期限均表现良好,高收益债表现较好。信用类持仓比例偏高的债基今天收益将会继续表现不错。

从指数看整体晴间多云,除短期国债调整外,其他期限保持上涨。今日中票企债净价涨幅与昨日持平,持有信用债较多的债基今日表现应不错。

从ETF交易看,利率类国债政金债出现调整,地方债表现尚好。信用类延续上涨,短融,公司债和城投债均保持上行通道。

从昨日末收盘的基金指数看,全线收涨。中长债基金和短债基金收益持平(市场中位数)。代表全市场优秀债基的银华指数涨幅优秀,位居前茅,继续沿通道上轨运行。因权益市场下跌,混合债基及转债债基跌幅居前。

风险提示:1)政策不确定性;2)基本面变化超预期;3)海外地缘政治冲突。

本文仅代表作者个人观点,不做任何投资建议。未经允许不可转载,严禁洗稿。

如有错误或意见建议欢迎指出,非常感谢!

本文作者可以追加内容哦 !