$东方甄选(HK|01797)$ $遥望科技(SZ002291)$

文:互联网江湖 作者:刘致呈

作为一家有着“追风口”传统的A股上市公司——遥望科技,几乎从不缺少资本市场的关注。

因为包括我在内的无数投资者们也都好奇,同时集齐了“直播电商”“网红经济”“AIGC”“短剧”等多个热门概念的遥望科技,最后到底能召唤出一份什么样的答卷?

对此,遥望科技也确实没有辜负期待,在最近交出了一份令所有人都震动不已的2023年业绩预告。

遥望科技预计2023年归属于上市公司股东的净亏损8亿元-12亿元;2023年扣除非经常性损益后的净亏损为8亿元-12亿元,甚至还不如从“星期六”转型前的市场表现……

好家伙,这确实也是另一种意义上的“震动”,并且震动的投资者们都快哭了。

毕竟,遥望科技的每股股价已经从年内的23.4元最高点,一路下滑至了现在(2月2日收盘)的5.87元,“想着年底咸鱼翻身,没想到只是翻了个面”“14的成本还能解套么”“回本仍在遥望”……

那么问题来了,追遍了热点风口的遥望科技,为什么还是利润没利润,要股价没股价呢?旗下的贾乃亮、张柏芝等一众明星主播梯队,难道还干不过东方甄选和董宇辉们?最后不会真的要像股民投资者们说得那样,能拯救遥望股价的只有大盘了吗?

遥望科技,亏损在直播电商的春天里?

和别的上市公司不同,在研究遥望科技的财报前,投资者们可能还要先评估一下这份业绩数据的可信度有多高。

毕竟在信息披露问题上,近年来遥望科技,已经有过多次被广东证监局和深交所出具警示函和监管函的“前科”经历。

就比如去年12月,遥望科技收到了来自中国证券监督管理委员会广东证监局出具的《关于对佛山遥望科技股份有限公司、于洪涛、谢如栋、李刚、何建锋、马超采取出具警示函措施的决定》。

其中提到,遥望科技存在的违规问题包括:2021年至2022年期间公司存货账面值与实际不符;2019年至 2020年期间部分收入确认不恰当;虚增收入、利润和应收账款回款;对外财务资助未及时披露;未及时披露公司及子公司担保情况;未及时披露与专业投资机构的共同投资情况等等。

彼时消息一出,不少老股民人都傻了。过去研究了半天的营收、存货等财务投资数据,结果回头你告诉我这些都存在问题,那么彼时以此得出的投资结论,恐怕也早就失之毫厘差之千里了。

怪不得,有遥望科技的投资者曾郁闷道,“一买进,就被套牢,专等着我呢?”

事实上,如果算上此次违规,从2021年到现在,遥望科技已连续三年被证监局或深交所点名了,对包括董事长兼总经理在内的于洪涛、谢如栋等两任遥望科技管理层,都曾出具过警示函和监管函。

前车之鉴在此,也确实很难不让投资者们担心其背后的真实性问题……

不过在这方面,据互联网江湖观察,此次遥望科技的利润表现已经创下了近年来的亏损之最,所以几乎不太可能再有质疑的空间了。至于是不是资本市场常见的“业绩洗了个大澡”,则可能还要进一步分析。不过从2021年和2022年归属净利润连续亏损7亿元和2.65亿元的历史表现来看,此次的业绩预告大概率可以放心参考。

再来看为什么亏损?遥望科技的解释很清楚,但背后透露出的信息却很有意思。

先说点振奋的,遥望科技在预告中曾提到业绩亏损的原因之一是,公司发布了2023年股权激励计划,加之仍处于摊销期内的2021年股权激励计划,合计股权激励摊销费用约8500万。

仔细咂摸一下就不难看出,遥望科技在2023年可能是符合股权激励计划的。也就是说,其在2023年的营收或许满足了同比2022年增长30%的业绩考核目标。那么对应的,2023年遥望科技的整体表现就是增收不增利,这也颇为符合前三季度的业绩趋势。

这个成绩怎么样呢?从目前来看,整体可能在一定程度上,符合了2023年头部直播电商玩家们共同的市场发展趋势,但是内在的经营质量还有待提升。

一方面横向对比来看,1月24日,东方甄选发布了截至到2023年11月30日止六个月中期业绩报告。在报告期内,东方甄选同样出现了增收不增利的情况,总营收27.95亿元,同比增长34.4%;净利润2.49亿元,同比减少57.4%。

对此,东方甄选方面也将利润下滑的原因归结于:一股票期权费用(反映在员工成本上)的增加影响了利润;二加大了市场投入成本。

这几乎与遥望科技提到的股权激励,和以杭州遥望X27 PARK为代表的项目基地落成带来的成本费用增加相一致,也从侧面佐证了2023年依然还是直播电商“做大蛋糕”的一年,市场增长的天花板还未出现,未来依旧可期。

另一方面,在经营质量上,遥望科技相比于东方甄选就有点拍马难及了。

作为同是从传统业务大跨步转型到直播电商赛道的玩家,此前东方甄选已经发布公告称,董事会批准出售事项,即建议向母公司新东方出售教育业务,算是彻底抛开了过去。但是遥望科技却还迟迟舍不得丢掉过去,因而一直饱受曾经的鞋履业务等影响拖累。

比如针对此次的业绩亏损,遥望科技同样提到了,因加大力度促销清理鞋履存货,尤其是库龄较长的鞋履,使得鞋类商品销售均价下降、毛利下滑,从而造成了鞋履业务出现经营亏损……

除此之外,抛开其控股的时尚新媒体公司营收及净利润水平的不达标,导致商誉减值外,遥望科技提到的应收账款回款不及预期,全年计提坏账准备金额大幅增加等原因,也更进一步佐证了其内部经营质量的不足。

因为据天眼查APP显示,早在2022年遥望科技“坏账损失”项目对应的信用减值损失,就已经达到了惊人的-9623万元。但是到了2023年前三季度,其信用减值损失却再一次攀升到了-9038.35万元。

从投资者的视角来看,当一家上市公司连续两年都在应收账款和坏账上跌跟头,那这就很难不让人担忧其内部的经营质量和管理水平了……

当明星艺人开始撤退,遥望科技的“贾乃亮”们还够用吗?

再换个视角来看。在进入2023年以后,遥望科技就已经实现了连续三个报告期内的增收不增利。只不过与现在遥望科技重点提到的、其他经营收益中的“信用减值损失”不同,利润表里透露出的净利下滑原因,却是源于遥望科技较低的营收增速,与较高的营业成本和费用端增长之间的矛盾差。

比如在2023年前三季度,遥望科技的营收同比增速为13.42%,但对应的总营业成本增速却达到了39.63%。其中,营业成本同比上升41.4%至33.18亿元,对此遥望科技解释称“互联网广告代理业务规模和收入较上年同期大幅增加,相应流量采买成本增加”。

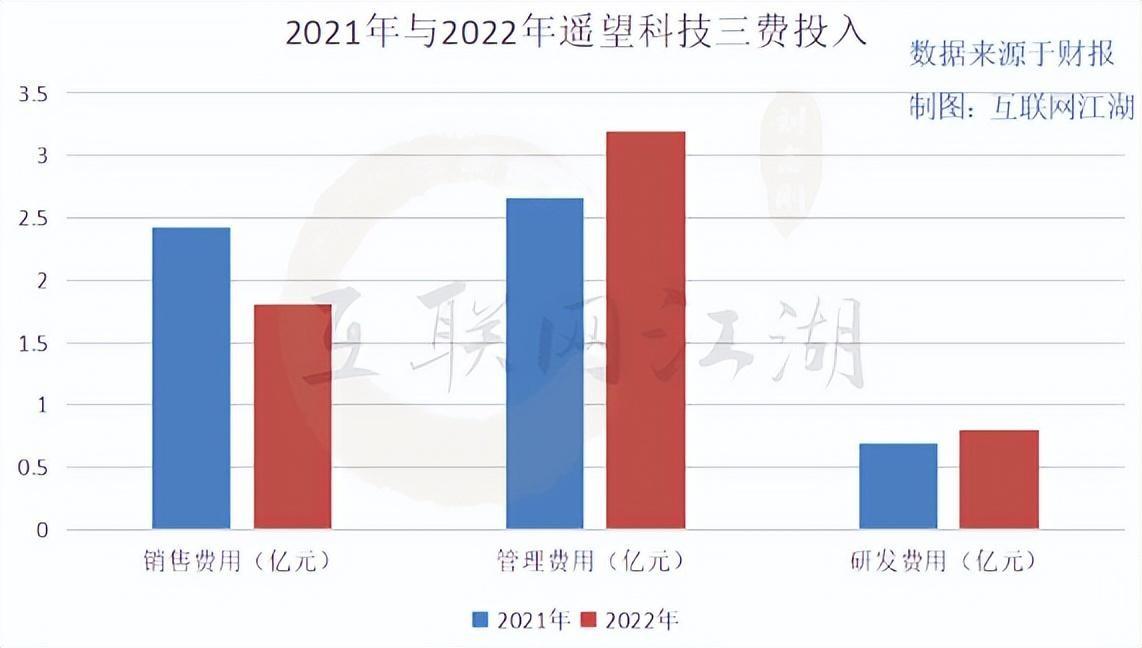

至于费用方面,遥望科技的三费(销售、管理和研发)总额为5.41亿元,较去年同期的4.21亿元,同比增长22.18%。其中,占比最大的管理费用,同比大增50.41%至3.58亿元,主要系遥望科技加大业务拓展力度,相应人工费用及差旅费用增加以及股权激励确认费用增加所致。

那么问题来了,在直播带货如此火热的市场背景下,连续的流量采买成本增长、费用投入增长,以及股权激励手段,为什么没有能为遥望科技换来相应的营收、净利高增长呢?

目前来看,答案最有可能出在遥望科技内部管理效率方面。

在1月份遥望科技发布的全员内部信中,董事长兼CEO的谢如栋就曾痛批“公司直播时长短,时间利用率低”等方面的主播人效问题。

5月,遥望科技董事长谢如栋再次公开表示,公司在直播方对外商家合作、内部运营方面有问题。一方面在对外商家合作上,遥望存在入驻繁琐、报品麻烦、排期不确定等问题,且合作形式上过于单一;内部运营上,存在选品不够专业、运营复制难、直播场次偏少时长偏短等问题。

对于谢如栋的“吐槽”,从行业的视角来看,背后最根本的还是与遥望科技叫卖砍价式的直播带货风格和“做人不做号”的运营模式,天然存在着效率增长的经营局限性有关。

因为抛开后台的供应链选品等问题不谈,仅从前台的主播时长和人效来看,尽管遥望科技也有着瑜大公子等稳定的职业主播达人带货输出,但是最吸引消费者的,还要属遥望科技建立起来的以贾乃亮、张柏芝为代表的众多明星主播梯队。

可问题在于,一方面遥望科技和大部分明星艺人是合作的关系,不是上下级的关系。

也就是说,明星直播带货虽然自带庞大的粉丝流量,但受制于严格且紧张的艺人档期,大部分明星们几乎很难稳定出现在遥望科技的带货直播间,所以在直播人效上,遥望科技也就很难能与董宇辉、小杨哥等一众专业直播带货玩家相比拼。

另一方面,由于在直播内容上,遥望科技采用的是常规的叫卖砍价式套路,所以这也意味着离开了“人”的流量,整个直播间的GMV都可能会变得不再稳定。

也正因如此,直播带货人效不足或许还不是现在遥望科技最烦恼的地方,毕竟遥望科技也培养出了如贾乃亮等少数把直播做成事业第二春的“明星主播第一人”。当下真正使其头疼的是,在频繁地直播带货翻车中,近年来不少明星艺人为了维护口碑形象,已经选择了退出带货直播间,此前“大批艺人已停播”的话题更是一度冲上了热搜。

这对于以明星主播为重要基本盘的遥望科技来说,绝对算是个不好的信号。

毕竟,哪怕是遥望科技或许能借此留下一批诸如贾乃亮一般的,有志于把直播带货当成主业的明星艺人,但是最后能留下多少却是个明显的未知数。

而对于大部分已经亏麻了的投资者们来说,未来最不想看到的可能就是未知数和不确定性了……

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。

本文作者可以追加内容哦 !