前言:近两年来,红利策略持续在A股市场走“红”,甚至有声音认为应当提高“哑铃”策略中红利资产的权重,转而成为“棒槌”策略。虽然很多投资者朋友们经历过2020-2021年的“抱团”浪潮后,都是成长风格的笃信者,A股市场的未来也需要代表经济转型升级动能的科技创新企业方有长期想象空间。但我们知道事物的发展是波浪式前进、螺旋式上升的,红利风格的阶段性占优不可忽视,投资者们可以根据自身的风险偏好“哑铃”型配置甚至全配红利风格,以作为抵御市场波动的“避风港”。

工具选择上,市场唯一沪深300价值ETF(562320)跟踪的沪深300价值指数以大盘代表沪深300指数为样本空间,从中选取价值得分最高的100只股票作为成分股。

(1)大盘价值风格凸显,可视为“道10策略”在A股的复刻。

(2)沪深300价值指数股息率高达5.4%,相较红利代表指数6%左右的股息率中枢差距并不大,当前处于98.44%的分位数,意味着沪深300价值指数比历史上98.44%的时候都要便宜。

(3)第一大权重行业为银行,受益于净息差压力减小和一季度稳增长窗口的驱动。

(4)市场震荡环境下,大家屡屡见到“神秘资金”抄底沪深300指数,因此以沪深300指数作为选样空间的沪深300价值当前配置价值愈发凸显。

概念介绍:红利风格占优的本质

那么什么是红利风格呢?红利风格的原理可以追溯到美国的“傻瓜型价值投资策略”,也叫做“道10策略”,顾名思义,投资者从道琼斯指数(30只美国工业蓝筹股)中挑选出10只股息率最高的个股,持有不动,每年更新一次持仓。就是这么一个简单的策略,1999年以来跑赢了道琼斯指数和标普500指数,验证了红利风格的长期有效性。

股息率=分红/市值。股息率高,分子端可以说明公司现金分红多,真金白银将赚到的钱分给公司投资者,代表了公司稳定的盈利结构和现金流。分母端可以说明公司市值相对于公司分红而言更低,也就是估值便宜。因此高股息率本身就涵盖了基本面好+估值低这两大投资者较为关注的核心变量。

伴随红利策略的成熟,其意义不再简单局限于投资高股息公司。红利策略范畴开始包括公司整体的分红表现,包括股息率、连续分红能力、分红质量、分红增长率、分红潜力等。同时由于这类企业往往具有相对充沛稳定的现金流,盈利能力较强。公司进行大量分红的前提是,公司认为将盈余现金进行再投资的回报率低于投资者在市场上其他地方能够获得的机会成本,因此这些公司往往处于生命周期的成熟期甚至衰退期。整体红利风格具有明显的价值风格,天然具有较好的防御属性,波动性较小,适合在市场处于下行期或者震荡期进行配置。

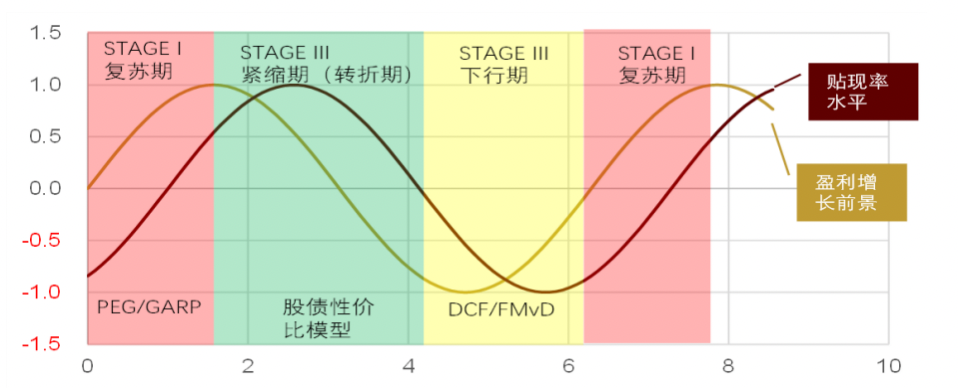

红利风格占优的本质或来源于它的类债属性。市场处于下行期或者震荡期往往意味着多数投资者对经济非常悲观,经济缺乏增长预期,那么在该时点所有行业的长期增长都趋近于0。在这一背景下,大多数基于成长假设的估值模型均大幅下杀乃至失效。投资者开始从大类资产配置维度考虑权益资产的配置价值,股债性价比模型成为主流估值模型。

股债性价比=股息率/折现率。其中折现率即债券收益率,股息率即股票收益率。简单理解,要让投资者选择权益资产,就需要满足股票收益率>债券收益率,且收益稳定性接近的前提。因此,分红稳定、股息率高的红利风格获得市场偏好,沪深300价值ETF(562320)配置价值凸显。

图:不同经济周期中适用的估值模型

(信息来源:招商证券)

$上证指数(SH000001)$$沪深300价值ETF(SH562320)$$药明康德(SH603259)$

#A股小盘股跌幅扩大,缘何大跌?##最高检、证监会发声!A股或迎转机##增持回购潮再起,A股能否扭转颓势?#

本文作者可以追加内容哦 !