在2月新春红包行情前,上证、深证、创业板三大指数月线皆创下了六连阴,连2008、2015年都是月线红绿交替给人止损离场机会,这回闷杀真可谓是史上首次,基金净值0.8的清盘线居然成了福报。

在绝大多数投资者再也不敢嫌弃老婆口红包包贵的时候,咱们能源、资源股投资者想必早就在群发红包了。当华尔街群狼唱空声不绝于耳时,国际油价再次走出60美元的底部,而作为高股息央企改革龙头的三桶油逆势剑指新高。

当一季度的现货采购周期结束,我们再次站在原油淡季的开头时,有必要在短期弱平衡格局中再次厘清国际油价的向上突破核心驱动逻辑。当前决定国际油价的核心矛盾可以概括为:1、全球经济放缓需求不足与欧佩克贴边减产限制供应;2、地缘政治频繁扰动。

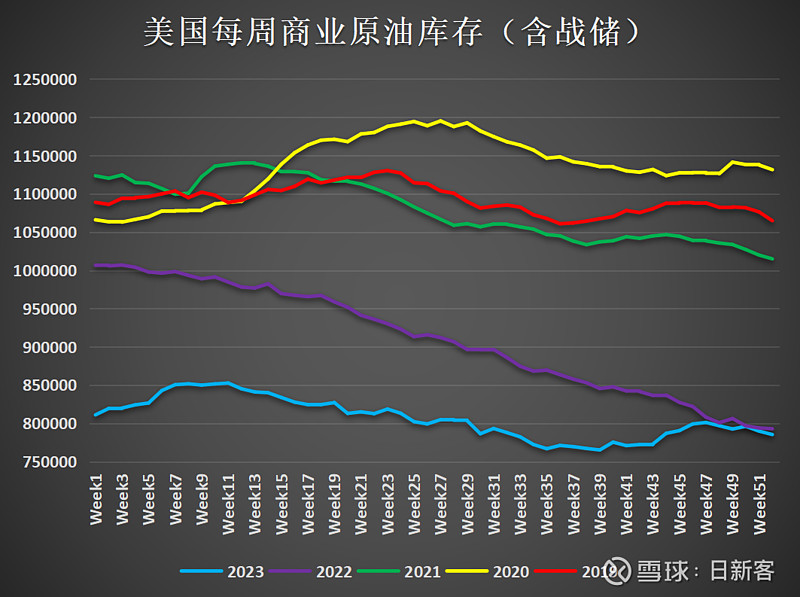

回首2023年,虽然第四季度美国商业原油库存总体持平,但国际油价下跌了逾20美元。从基本面的角度看难言合理,其实际原因可以归咎为国际主流机构大多预测第四季度会出现强劲的去库存,然而原油库存显著减少并没有出现,于是就导致市场情绪崩溃而出现了迅速抛售,本质上是加息的滞后效应显现而破坏了市场预期。

实际上,2023年第四季度原油被抛售的原因和2023年第二季度大同小异,市场根据短期羸弱的需求数据线性外推,原油库存处于近年绝对低位这个长期事实被忽视了,于是恐慌的情绪弥漫了整个市场。

当前的情况怎么样呢?一是美国制造业PMI终值为50.7重回扩张区间,显示出美国经济依然保持韧性,软着陆的可能性在增大;二是美国CPI从9%大幅降至3%,通胀显著放缓,市场预期降息节点提前,利率市场预计美联储最早将于2024年5月首次降息25个基点,至年底降息幅度可能达到100个基点。

然而受到商品价格、工资粘性影响,通胀见顶后回升的可能性逐渐增大,可以类比上世纪60-70年代,而我们正处于下图黄线的低谷中。

短期美国经济依然坚挺,然而2年期和10年期美债利差倒挂持续超1年,市场依旧预期未来经济出现严重衰退。有意思的是,前面这句话最早在2022年7月份就被提出来了,每次出现在新闻中都被冠以不同的解释,现实的结果却是“统计学意义”的衰退并未出现在现实中,美国连续两年的财政扩张为其居民部门带来的收入对美国经济的支持仍然在延续。

简短总结一下宏观经济上的东西,我认为2024年经济出现严重衰退这个说法不靠谱,需求虽然出现放缓,但增长的确定性依然存在,2024年可以给到100-130万桶的增量。虽然不能太期待量化宽松,但是紧缩的终点已经很清晰了。

至于中东方面,值得一说的就是,安哥拉由于不满意产量配额退出欧佩克,欧佩克对市场的控制力是否在减弱?

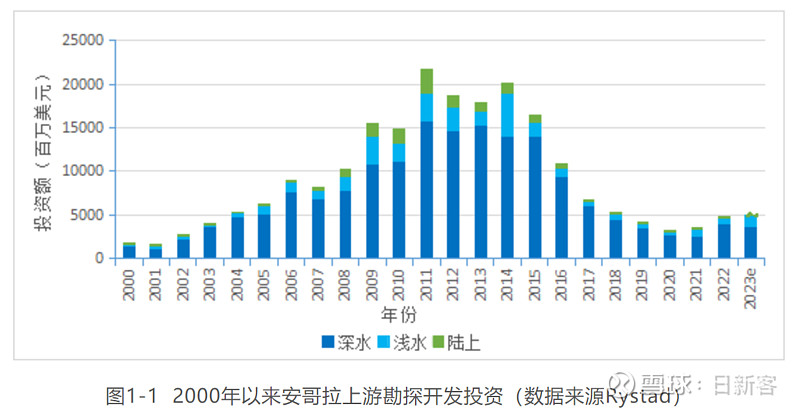

答案是影响不大,安哥拉原油产量自2008年达到1.92百万桶/日的峰值以来,波动下降至2022年的1.17百万桶/日,目前安哥拉原油产量在OPEC+中仅占比2.5%,安哥拉近年来的油气勘探主要集中在深水和超深水,开采难度大,连替代老油田的衰减量都困难,未来产量增长乏力。

至于“显示出欧佩克不团结的迹象”这句话,真是让人耳朵都起茧子了。欧佩克自1960年成立,海湾战争时发起过石油战,度过了美国页岩油快速增产,熬过了新冠疫情。成员国最多时15个,最少时11个,来来去去进进出出就是常态,更不用说产量大国巴西(2023年3.38百万桶/日)确定加入欧佩克,欧佩克还准备邀请具有极大增长潜力的圭亚那入伙。

因此,与其操心欧佩克不团结,不如操心伊朗、俄罗斯的原油更大程度流入市场。要声明的是俄罗斯主动减产>欧美制裁,而且由于外资撤离和技术受限,俄油产量中长期下滑趋势更加清晰。

简短总结一下中东的供应情况,欧佩克继续掌控市场平衡大权,安哥拉退出欧佩克的影响不大,欧佩克反而有向全球范围扩展的趋势,贴着需求边减产的行动将继续实施。

对油价真正形成向上驱动强逻辑的只能是中东战事发展成霍尔木兹海峡危机,胡塞武装的时不时打一发导弹飞一架无人机也会加剧供应链的脆弱性。

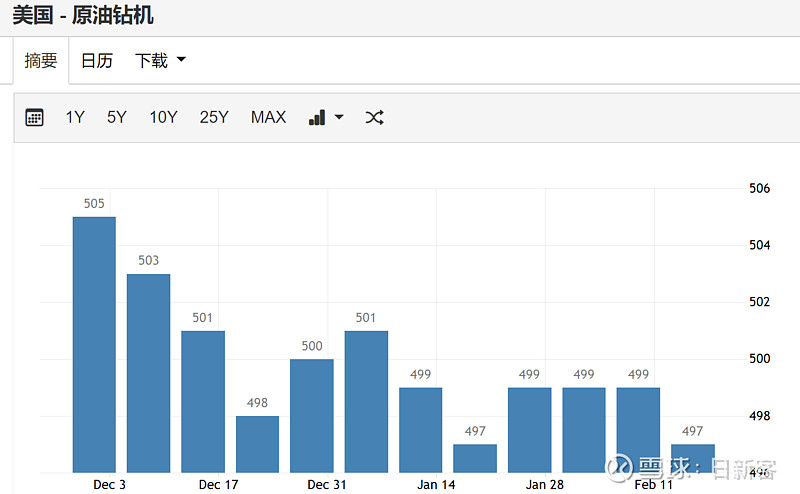

另一种说法是欧佩克再次发起石油战打掉美国页岩油产业,那确实多虑了,而且美国页岩油企业家也不是傻的,看钻机数据就知道大家都收着收着,只是不知道为啥EIA改变产量评估标准后,纸面产量立马增加了百万桶。按理来说,原油钻机数量下降导致产量显著下降的滞后通常是12个月,增产百万桶真是拿头来增长,大家会心一笑吧哈哈,不知道原因的读者可以翻我之前的文章,有很详细的介绍。

另外一个趋势是美国页岩油企业倾向于并购来提升产量,而不是专注于提高资本开支,比如埃克森美孚收购先锋自然资源,雪佛龙收购Hess。去年美国页岩油产量增长主要来自中小型企业,通俗来说可以理解为增加并购筹码,好产量卖个好筹码,当小企业被大企业合并,资本纪律就会被施加到多出来这块产量上。

美国现有的产量是什么情况?下面一张图就可以解释了,下图的“欧元”是“EUR”,是单井最终可采储量的意思,图片翻译问题,可以理解为油井的性能。自2019年以来,全美国原油产量最强劲的二叠纪盆地的油井性能已经腰斩,靠透支身体压裂来维持产量能维持多久?况且钻机也不够,打不了那么多井维持产量啊!

简短总结一下资本开支问题,在全球向新能源转型的背景下,国际石油巨头的战略重心已经转移,资本开支不足将成为新的常态(现在全球石油资本开支仍然未超过疫情前)。

2023年第四季度原油遭到大规模抛售时,时间处于下图的第七个圆圈处,我们可以把它理解为情绪图。癫狂的市场预期造就了情绪的撕裂,然而放眼更长的时间,黑线每次到了红线处就基本宣告着反弹即将到来,但是有多少人会在当时会选择相信呢?当然了,二季度传统淡季,油价承压是肯定可以预期的,做好风控防止收益回撤尤为重要。

全球愈发撕裂和货币滥发的大背景下,原油作为硬通货中的硬通货,是香饽饽中的香饽饽,价格跌下来,买嘛,补库嘛,东西方都有着这个需求,况且2024年大概率还是有百万桶以上的增量的,深度衰退真见不到。因此,国际油价虽然处于震荡期,但其长期的中枢是逐步抬升的,这也能解释原油生产企业油价跌股价不跌,理解成长期的看涨期权就行,更别说国内油股还那么便宜了。因此,原油逻辑在癫狂的市场预期钟摆中,随着紧缩终点来临、增产瓶颈期到来、2024地缘政治危机更加频发,已经非常清晰了,借基督山伯爵书中一句话:

“等待与希望”。

开工2500字大章奉上,希望油股能在中给大家一个安身之所,祝愿各位读者升职加薪!账户长红!

作者:日新客本文作者可以追加内容哦 !