想看看近五年跑赢中证偏股基金指数(930950)的行业均衡的主动型基金都有哪些。

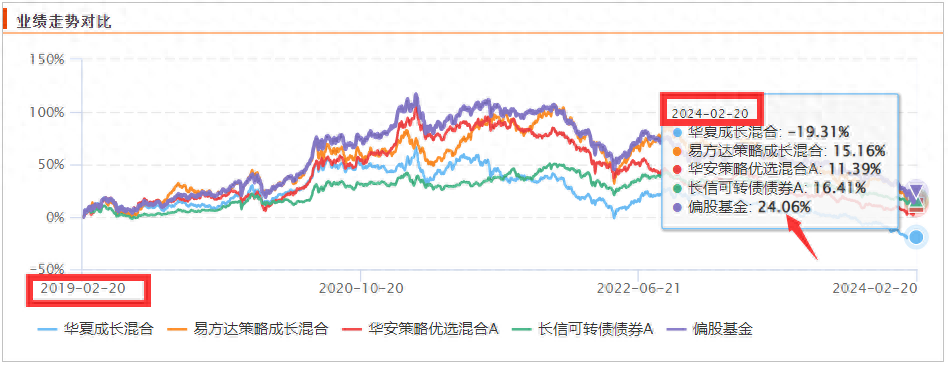

首先看一下中证偏股基金指数(930950)近五年(2019年2月20日~2024年2月20日)的区间回报如下,涨幅为24.06%。

数据来源:东财Choice数据,截至2024年2月20日,过往业绩不预示未来

拉了一下数据,如果要求基金类型是偏股混合型、灵活配置型、普通股票型、平衡混合型四种,近五年(2019年2月20日~2024年2月20日)的区间回报大于24.06%。全市场有1832只基金(多份额分开计算)。

如果要求2022Q4、2023Q2两期第一重仓行业的权重小于25%(相对来说行业配置比较均衡),则1832只基金锐减至966只。

再剔除任期最长的基金经理上任时间不足三年的,剩下679只基金。

接着保留近五年夏普比率前300名,剩下300只基金。

接着保留近五年卡玛比率前250名,剩下250只基金。

接着剔除规模合并值不足1亿元的基金,剩下205只基金。

我针对这205只基金已经写了两篇文章:

1、《近五年跑赢930950的行业均衡、仓位均衡的主动型基金》,写的是股票仓位在30%-70%的基金。

2、《不足30%的股票仓位,竟然近五年战胜了中证偏股基金指数》,写的是股票仓位小于30%的基金。

本文针对这205只基金中股票仓位大于70%的——合计有61只,多份额仅保留A类,则剩下57只基金(包括30只灵活配置型基金、16只普通股票型基金、11只偏股混合型基金),简单展开一下数据。

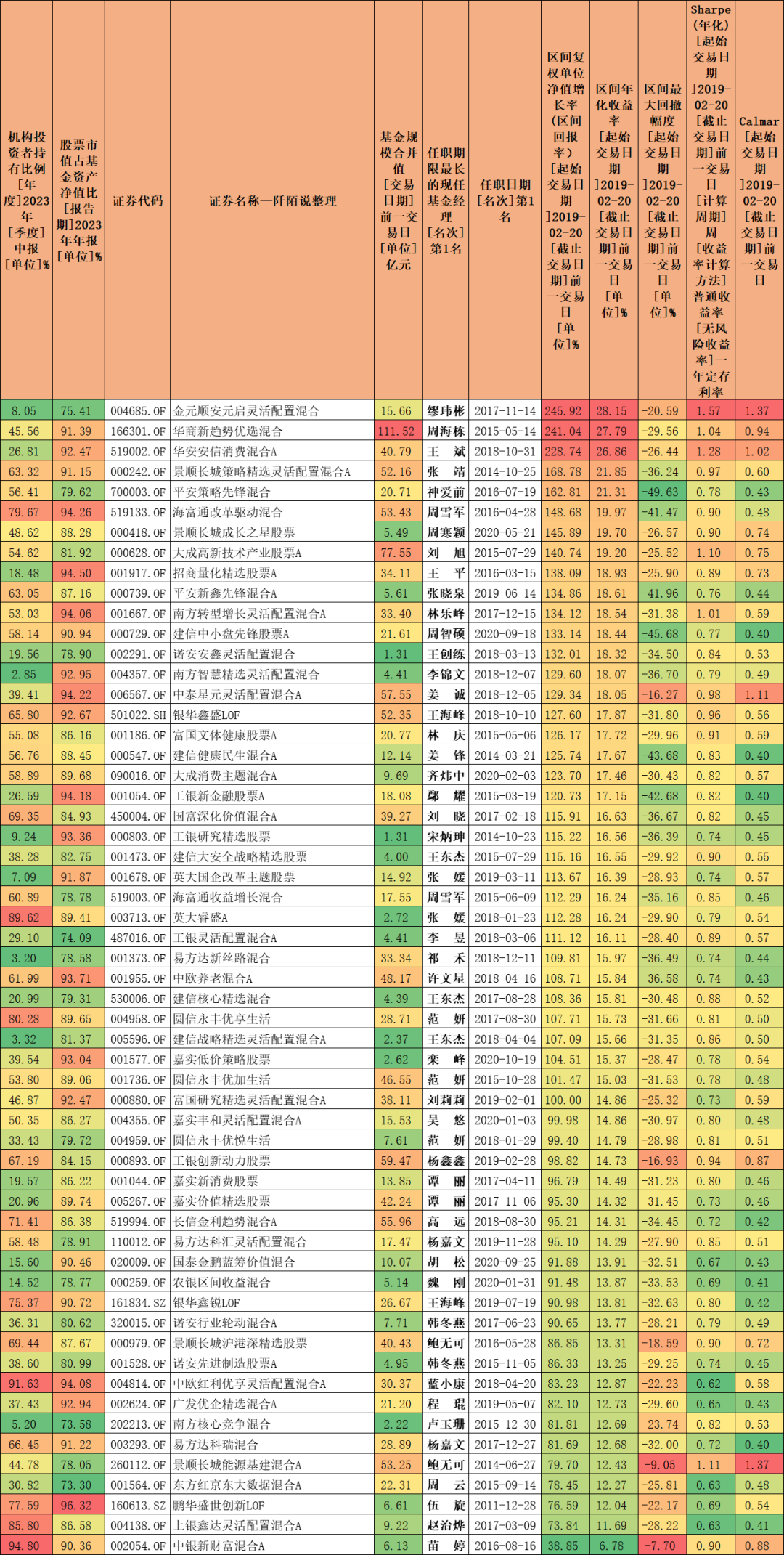

一、近五年区间回报

57只基金按照近五年区间回报由高到低排序如下,还展示了区间年化回报、区间最大回撤、区间夏普比率、区间卡玛比率等信息。

数据来源:东财Choice数据,截至2024年2月20日,过往业绩不预示未来

这个榜单不要仅看区间回报,还需要看一看区间最大回撤、夏普比率和卡玛比率,比如榜单靠下鲍无可的景顺长城能源基建混合A,近五年最大回撤仅-9.05%,夏普比率1.11,卡玛比率1.37都是比较优秀的。

二、基金公司是否持有

57只基金,截至2023年12月31日,有14只基金被基金公司持有全部展示如下。赵治烨的上银鑫达灵活配置混合A被上银基金持有7976.65万元排名第一。

数据来源:东财Choice数据,截至2024年2月20日,过往业绩不预示未来

被基金公司持有超4000万元的有刘莉莉的富国研究精选灵活配置混合A。

被基金公司持有超3000万元的有刘晓的国富深化价值混合A、林乐峰的南方转型增长灵活配置混合A、张媛的英大睿盛A。

被基金公司持有超2000万元的有范妍的圆信永丰优享生活、周云的东方红京东大数据混合A、刘旭的大成高新技术产业股票A、张媛的英大国企改革主题股票、姜锋的建信健康民生混合A。

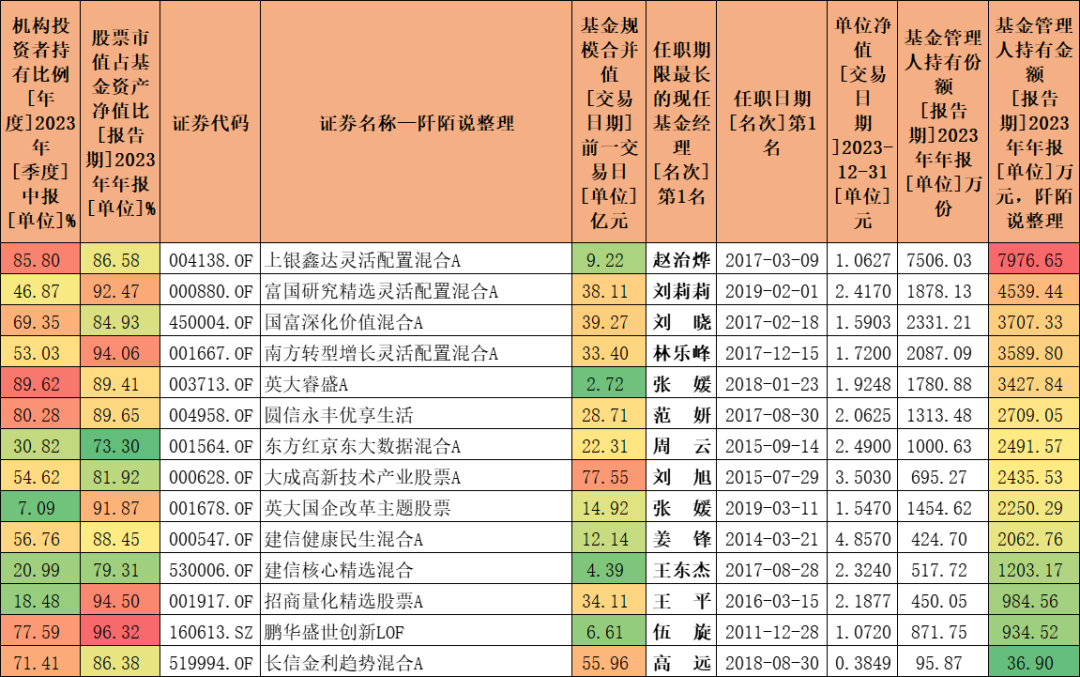

三、机构持有金额排行榜

57只基金,截至2023年6月30日,按照机构持有金额由高到低排序如下,被机构持有金额最多的是周海栋的华商新趋势优选混合,持有了64.01亿元。$华商新趋势优选灵活配置混合(OTCFUND|166301)$

数据来源:东财Choice数据,截至2024年2月20日,过往业绩不预示未来

这个榜单靠前的机构占比也相对较高一些,排名靠前的10只基金的基金经理被我标红了,除了周海栋还有周雪军、杨鑫鑫、刘晓、高远、鲍无可、刘旭、王海峰、许文星、范妍。

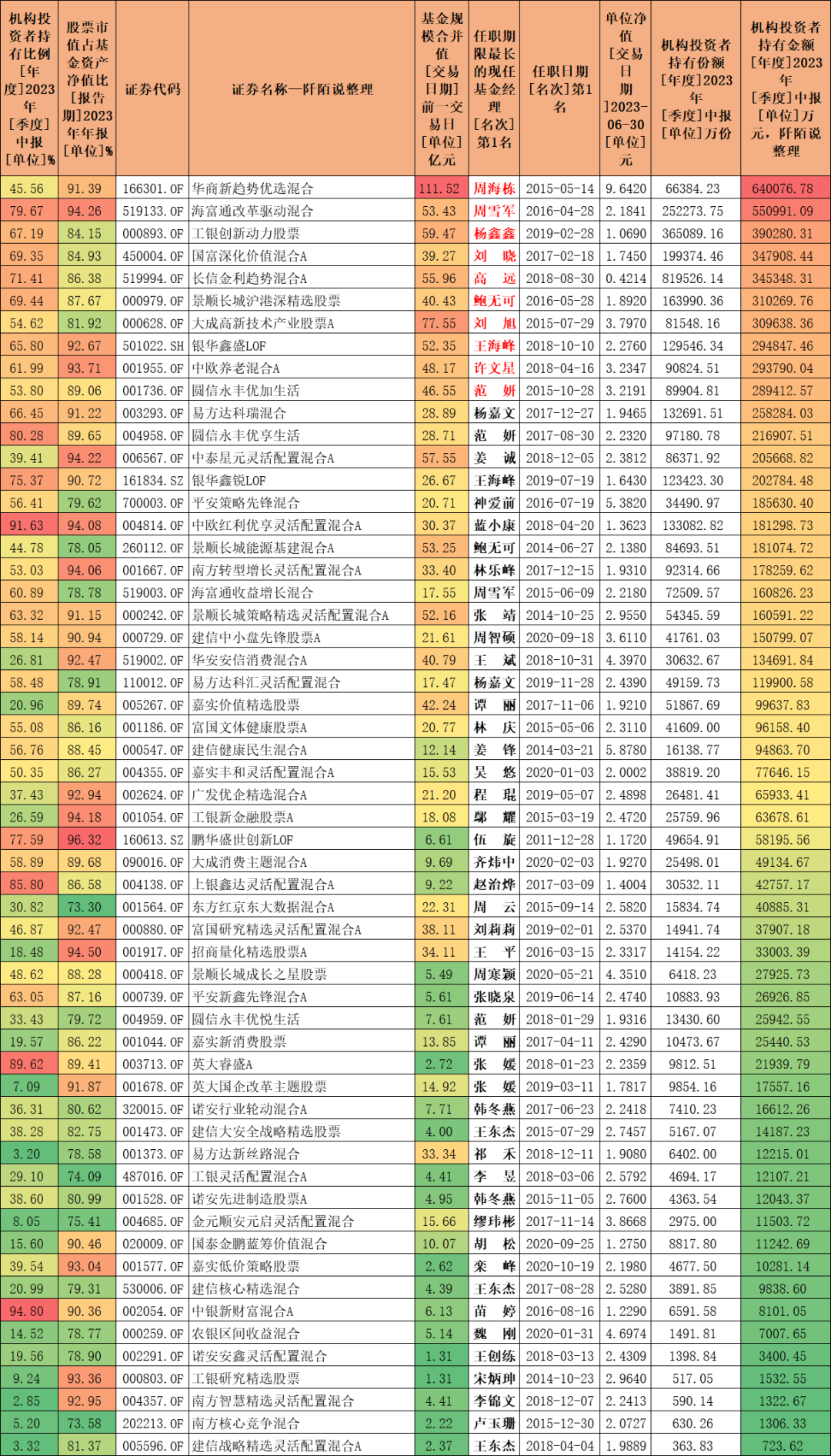

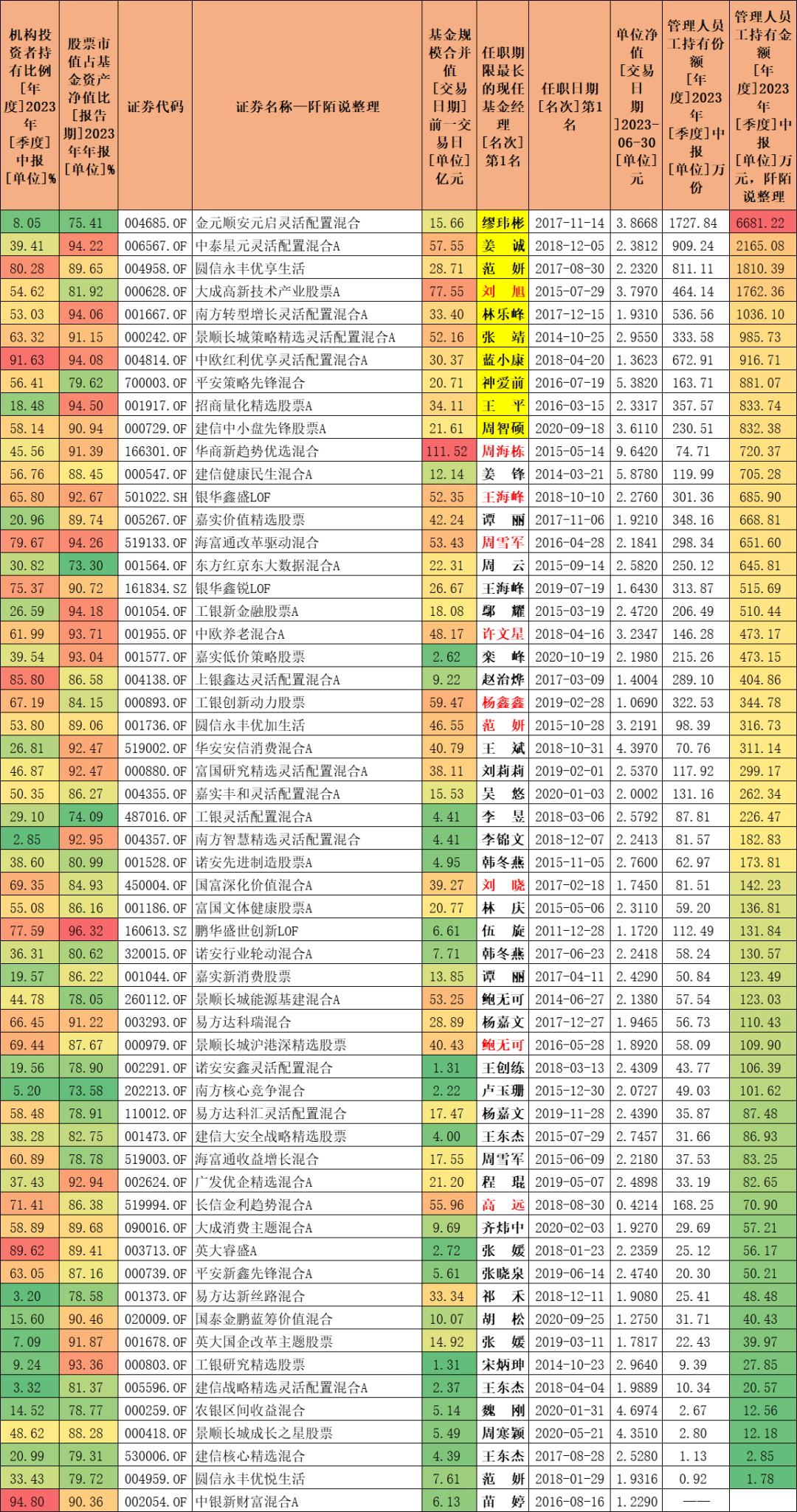

四、内部员工持有金额排行榜

57只基金,截至2023年6月30日,按照内部员工持有金额由高到低排序如下,被内部员工持有最多的是缪玮彬的金元顺安元启灵活配置混合,持有了6681.22万元。$银华鑫盛灵活配置混合(LOF)A(OTCFUND|501022)$$大成高新技术产业股票A(OTCFUND|000628)$#基金投资指南#

数据来源:东财Choice数据,截至2024年2月20日,过往业绩不预示未来

被内部员工持有超2000万元的有姜诚的中泰星元灵活配置混合A;被内部员工持有超1000万元的有范妍的圆信永丰优享生活、刘旭的大成高新技术产业股票A、林乐峰的南方转型增长灵活配置混合A。

排名前十的基金经理被我标了黄色底纹——只有刘旭的大成高新技术产业股票A不仅是被机构持有金额排名前十,也是内部员工持有金额排名前十。可以说刘旭同时受到机构和内部员工的认可!

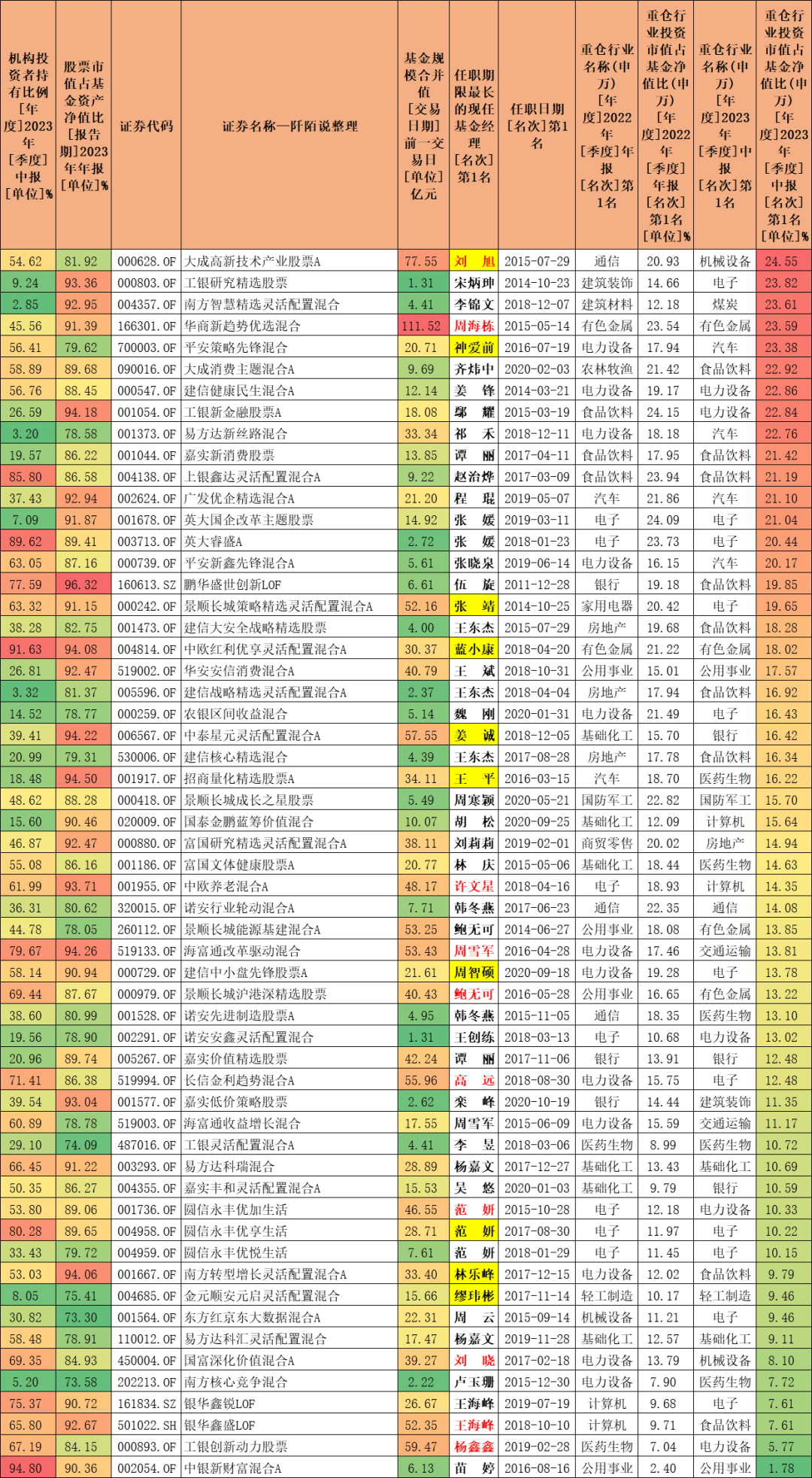

五、行业权重排序

57只基金,展示2022Q4、2023Q2重仓第一行业及其权重情况如下。因为文章开头设置过条件是第一权重小于25%,寻找的是行业配置比较均衡的基金,所以都是满足条件的,只是榜单底部的基金经理行业配置更均衡一些。

数据来源:东财Choice数据,截至2024年2月20日,过往业绩不预示未来

2023Q2重仓第一行业的权重甚至不足10%的基金经理有苗婷、杨鑫鑫、王海峰、卢玉珊、刘晓、杨嘉文、周云、缪玮彬、林乐峰等人,其中是否是量化策略可以自己去求证一下(因为量化基金大部分行业配置均衡一些)。

六、换手率如何

57只基金,展示2022H2、2023H1换手率情况如下,并按照2023H1换手率由高到低排序。王平、神爱前、高远等人的操作是比较“积极”的,换手率相对较高——一般量化基金的换手率较高,王平这只就是量化基金。

数据来源:东财Choice数据,截至2024年2月20日,过往业绩不预示未来

谭丽、苗婷、王东杰、林乐峰、范妍、姜诚、刘旭等榜单底部的基金经理的换手率是比较低的——换手率只是基金经理的操作风格,需要结合基金的长期业绩来看这个指标。

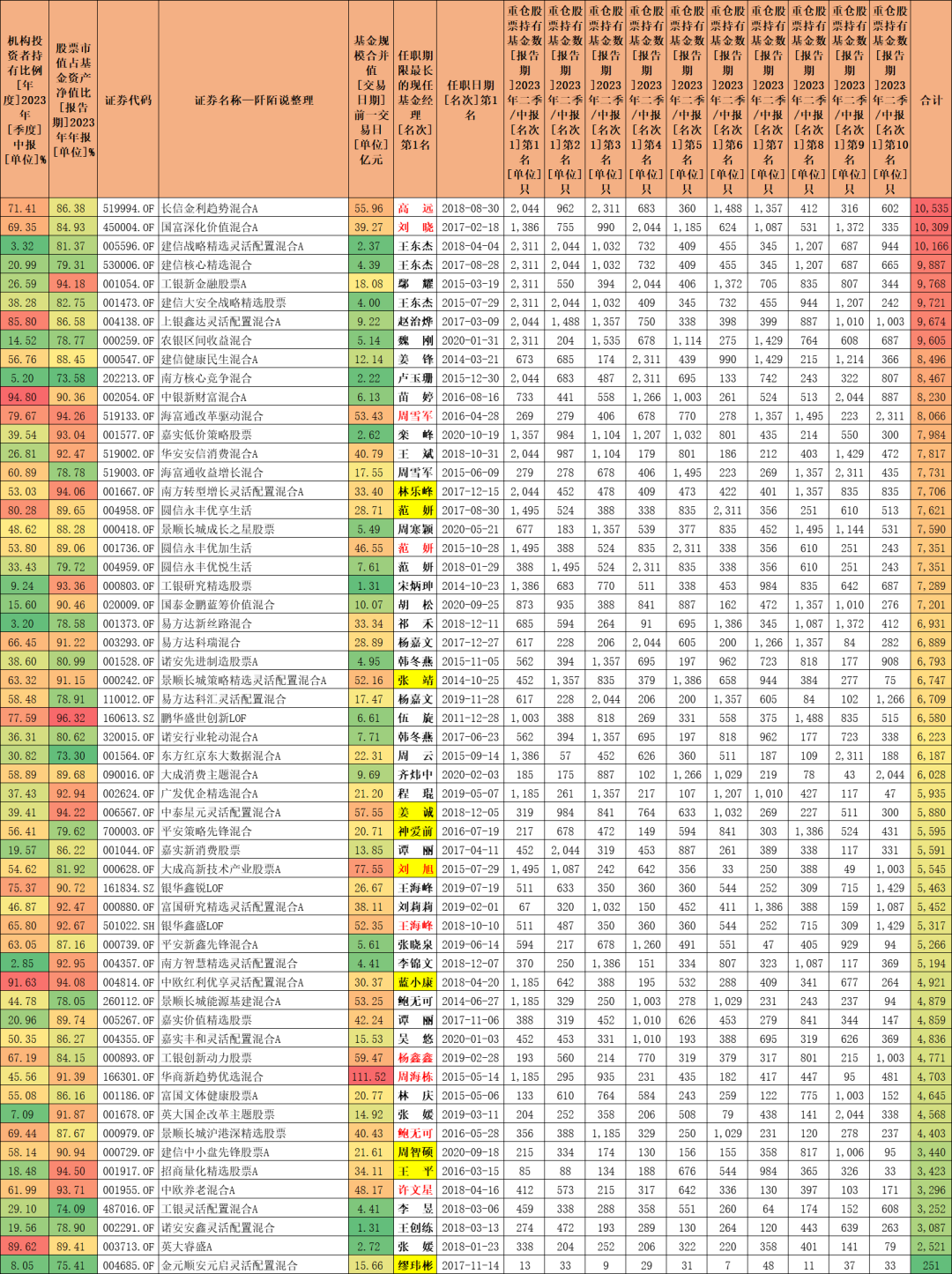

七、基金经理是否喜欢挖掘冷门个股

57只基金,按照基金重仓股被多少只基金持有的合计由高到低排序如下。我们可以把这个榜单看成基金经理是否抱团,榜单靠前的基金经理相对偏好“抱团”一些,或者说相对偏好投资“大白马”,榜单底部的基金经理相对喜欢挖掘冷门个股,或者说相对偏好投资小盘股。

数据来源:东财Choice数据,截至2024年2月20日,过往业绩不预示未来

缪玮彬的风格就是微盘股策略,所以他的数据垫底——基金重仓股都是比较冷门的——可以说小盘量化基金都集中在榜单底部。

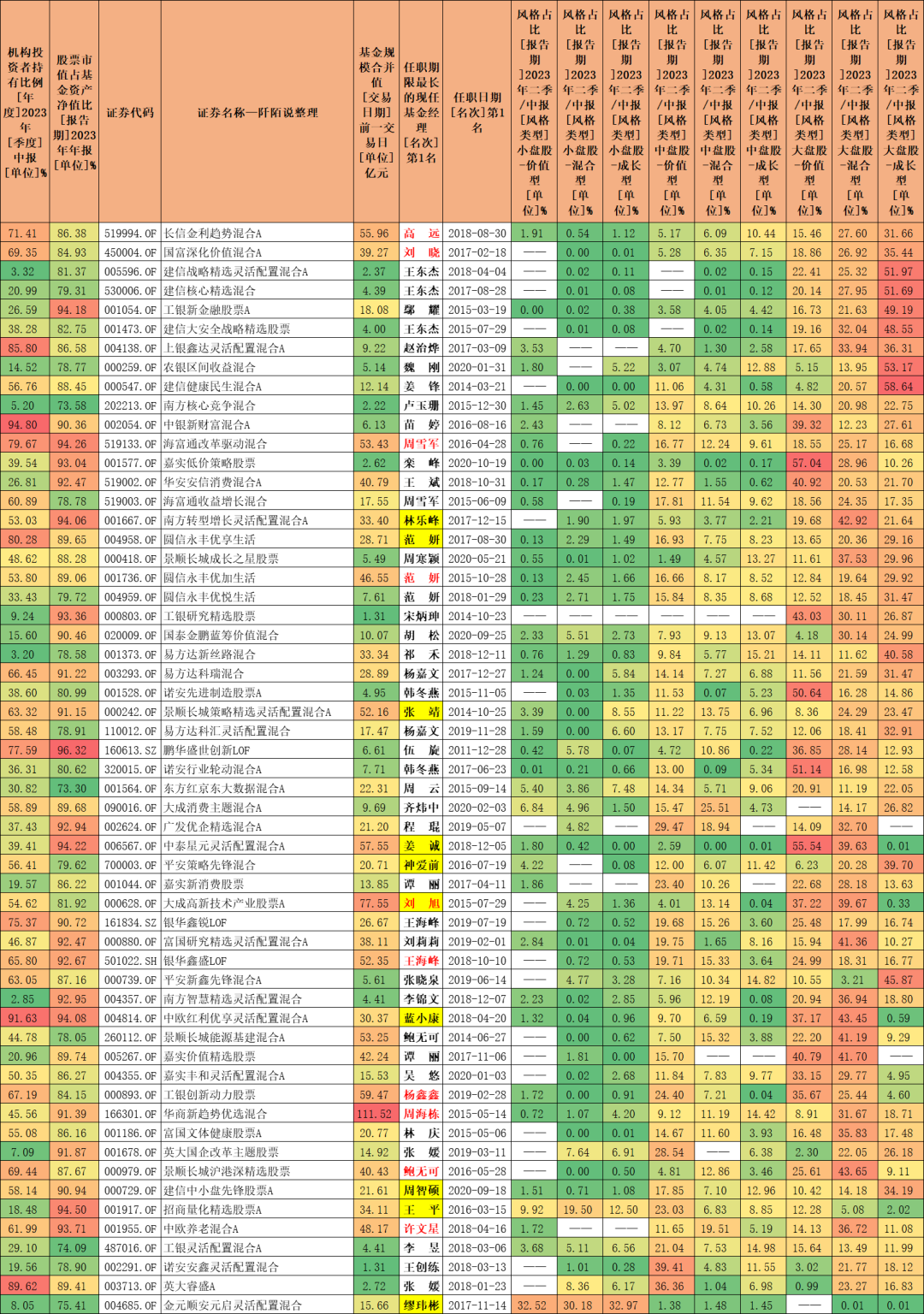

八、基金持仓风格

57只基金,依然按照第七部分基金重仓股被多少只基金持有的合计由高到低排序,但展示了基金的风格占比情况。可以印证一下,榜单靠前的都是大盘风格多一些,榜单底部是小盘或中盘风格多一些。

数据来源:东财Choice数据,截至2024年2月20日,过往业绩不预示未来

譬如,如果您想找大盘价值型基金,则从上表可以看出栾峰、姜诚、韩冬燕、宋炳珅等都是偏大盘价值风格的。

小盘风格相对比较稀缺,榜单底部的缪玮彬的基金就是。

风险提示:因为本文梳理的都是主动型基金,数据都是历史数据,基金经理未来的投资风格也有可能会发生变化……

我的文章基本是基金梳理笔记,信息量还是比较大的,感谢您的耐心阅读,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险揭示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。我国基金运作时间短,不能反映股市发展所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低,不预示未来业绩表现,完整业绩见产品详情页。基金产品存在收益波动风险,投资者在做出基金投资决策时,应认同“买者自负”原则,在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由基金投资者自行承担。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征及相关风险,具备相应的风险承受能力。市场有风险,投资须谨慎。

本文作者可以追加内容哦 !