本文就是投资挖掘,声明一下,我个人目前不持有该基金经理,写他也不代表推荐,于我而言,梳理就是前置过程,如果心动我后面可能会买,也仅是可能而已。

年初,我有幸和华泰保兴基金尚烁徽简单交流了一下,尚总跟我说可以关注一下他们基金公司的田荣,该基金经理是他在2016年校招进来的,尚总跟我说的是“我选人比较严”,田荣“擅长周期+成长”,是一位“稳健的价值型成长股选手”,“很稳,去年规模翻了一倍,机构非常认可,头部保险资管买了很多”。

这引起了我的兴趣,本文简单梳理一下他的数据。

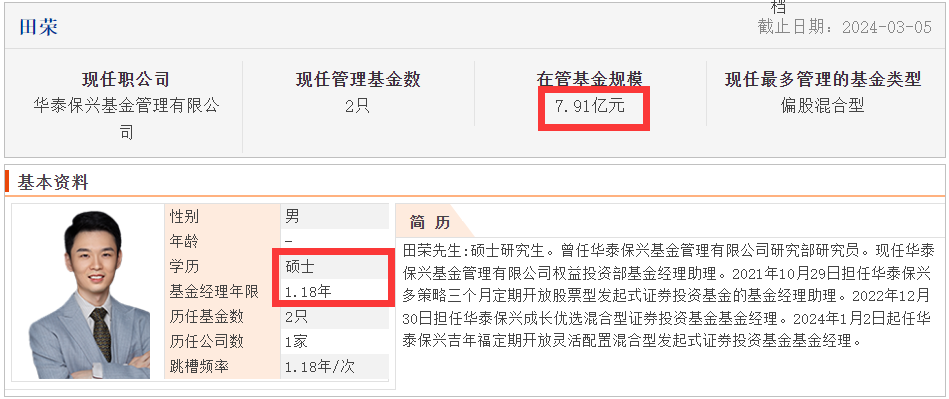

一、个人简介

基金经理年限1.18年,属于新生代基金经理,业内自媒体估计关注到他的人并不多,目前在管基金2只,在管规模7.91亿元。

数据来源:东财Choice数据,截至2024年3月5日,过往业绩不预示未来

二、在管基金两只

1、华泰保兴吉年福定开混合(005522),灵活配置型基金,3个月定开,业绩基准沪深300指数收益率*50%+中债总指数(全价)收益率*50%。最新一期股票仓位是7.72%,田荣是2024年01月02日上任的,上任时间也不长,暂且不表。 $华泰保兴吉年福定开混合(OTCFUND|005522)$

数据来源:天天基金,截至2023年12月31日

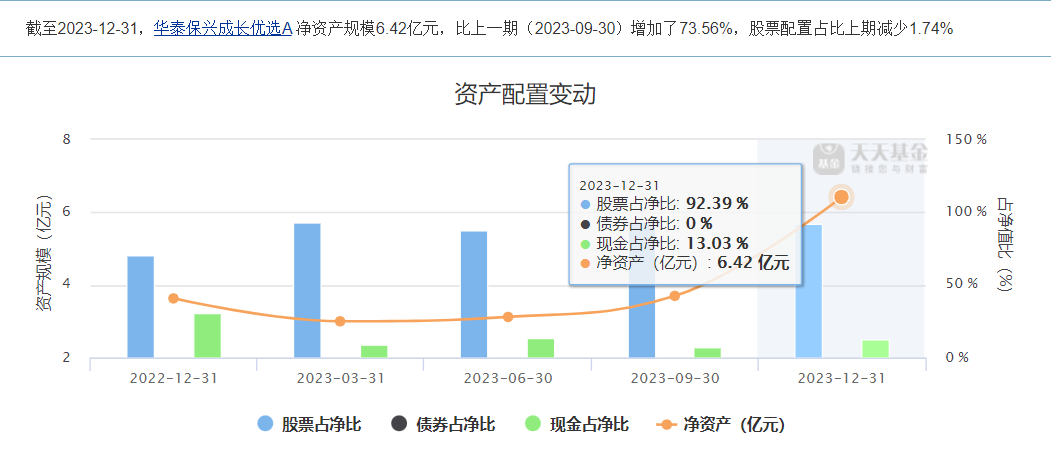

2、华泰保兴成长优选A(005904),偏股混合型基金,业绩基准沪深300指数收益率*70%+中债总指数(全价)收益率*30%,最新一期股票仓位92.39%,我们重点来看这只基金。 $华泰保兴成长优选A(OTCFUND|005904)$ $华泰保兴成长优选C(OTCFUND|005905)$ #基金投资指南#

数据来源:天天基金,截至2023年12月31日

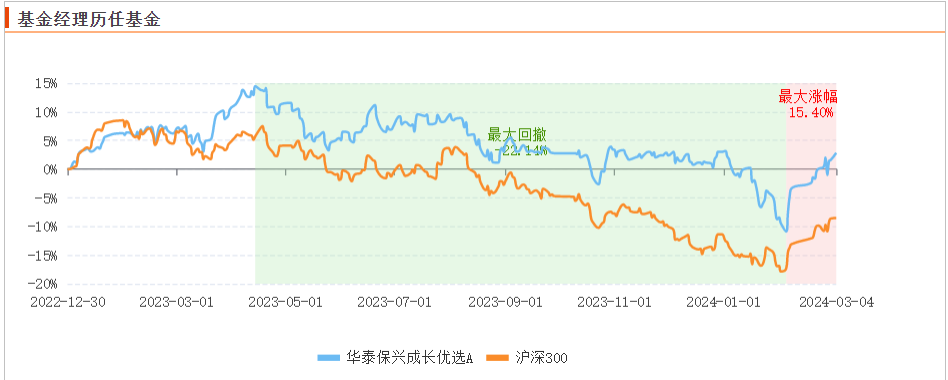

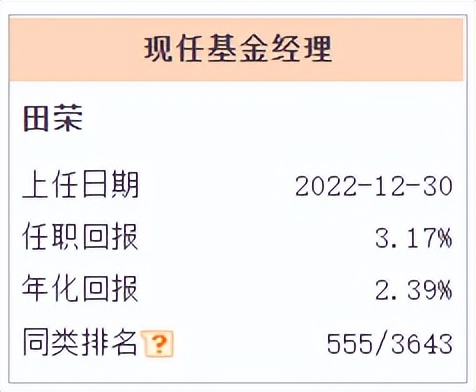

根据东财Choice数据,田荣上任时间是2022年12月30日,截至2024年3月4日,任职以来回报3.17%,年化回报2.39%,同类排名555/3643,这个业绩我觉得还不错。

数据来源:东财Choice数据,截至2024年3月4日,过往业绩不预示未来

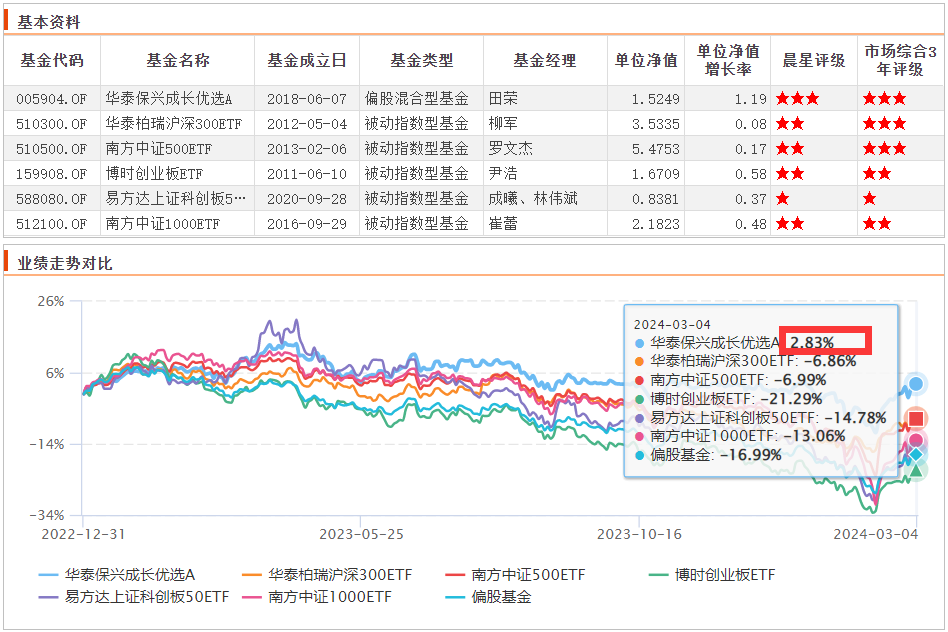

我拉了一下数据,2023年1月1日至今(2024年3月4日),田荣区间回报2.83%,同期沪深300ETF回报-6.86%,中证500ETF回报-6.99%,创业板指ETF回报-21.29%,科创板50ETF回报-14.78%,中证1000ETF回报-13.06%,偏股基金指数(930950)回报-16.99%——田荣这个成绩如果说稳健估计没人反对。

数据来源:东财Choice数据,截至2024年3月4日,过往业绩不预示未来

当然,因为田荣入行时间不长,业绩这块还需要更长时间来证明。

三、持仓和行业配置情况

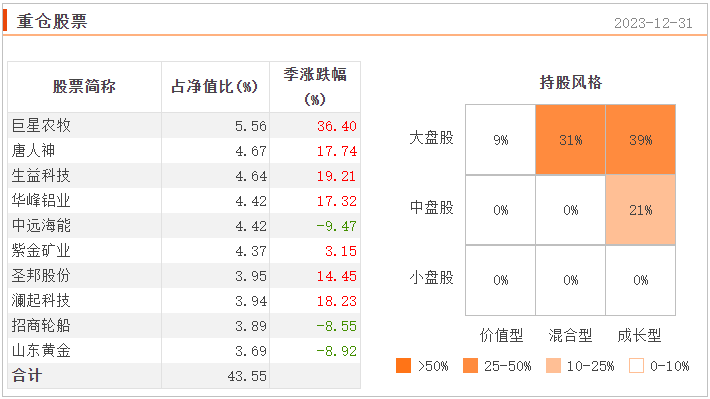

华泰保兴成长优选A(005904)前十大重仓股展示如下,分别是巨星农牧、唐人神、生益科技、中远海能、紫金矿业、圣邦股份、澜起科技、招商轮船、山东黄金,重仓股持仓集中度43.55%。持股风格偏大盘成长+大盘混合。

数据来源:东财Choice数据,截至2023年12月31日,重仓股展示不构成投资建议

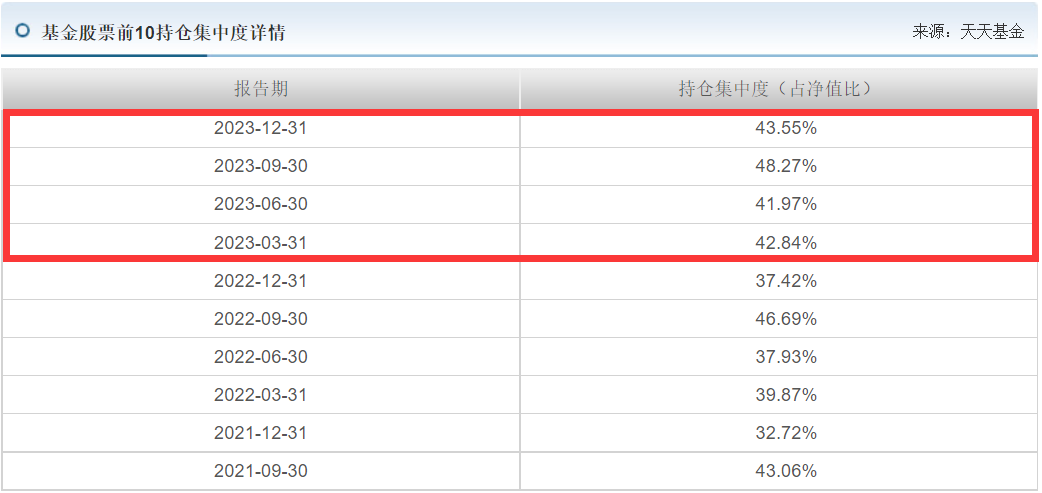

从持仓集中度来看,田荣上任后连续四期的持仓集中度为42.84%、41.97%、48.27%、43.55%,中规中矩吧。

数据来源:天天基金,截至2023年12月31日

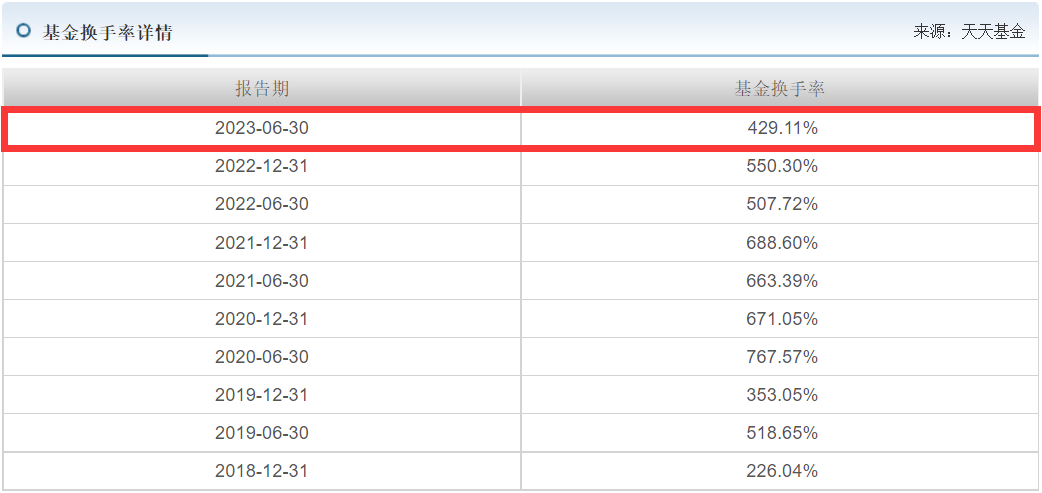

从持仓换手率来看,田荣上任后2023H1的换手率是429.11%,感觉他是一位操作相对偏积极的基金经理,这也是很多新生代基金经理的操作风格。

数据来源:天天基金,截至2023年6月30日

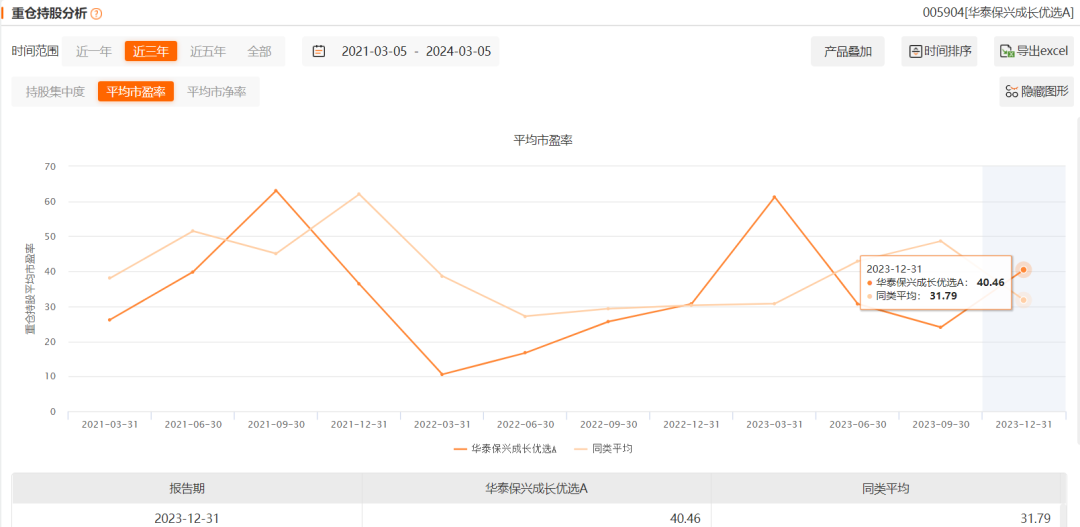

从重仓股平均市盈率来看,最新一期(2023Q4)为40.46,同类平均31.79,估值不低,不过我看他的重仓股很多都是周期股,而周期股就应该在行业(或个股)市盈率高的时候投资,博弈困境反转。

数据来源:东财Choice数据,截至2023年12月31日

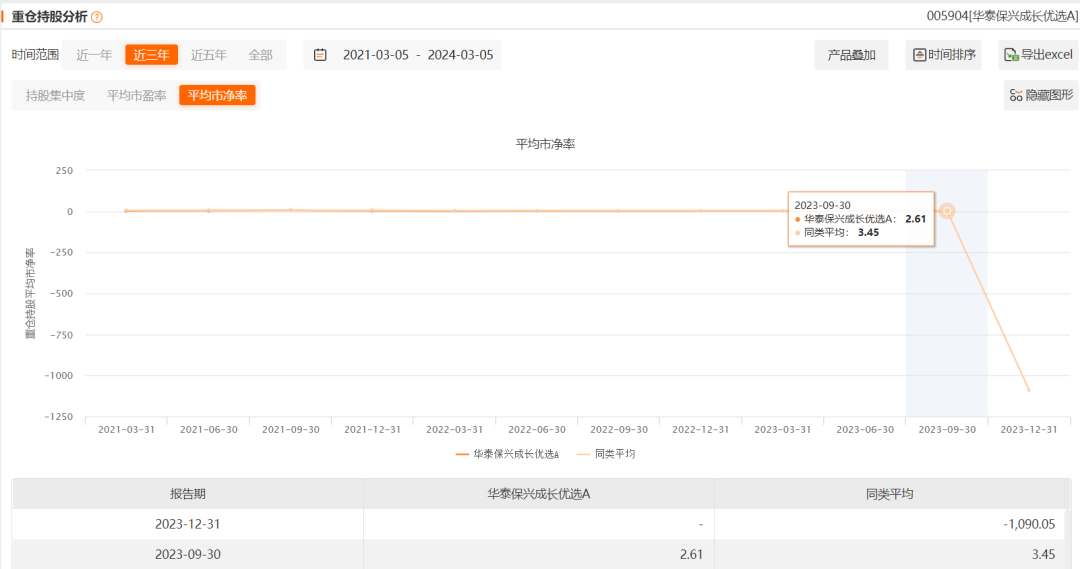

从重仓股平均市净率来看,2023Q3为2.61,同类平均3.45,明显低于同类平均,可以看到田荣对于企业的估值还是比较在意的。

数据来源:东财Choice数据,截至2023年9月30日

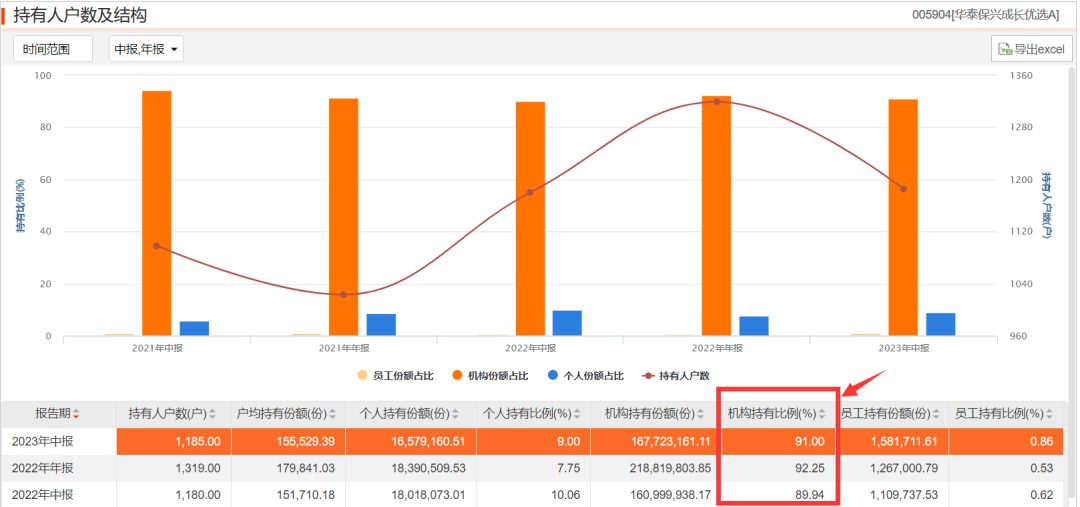

从机构持有比例来看,华泰保兴成长优选A(005904)最新一期机构占比91.00%,机构确实买得比较多。

数据来源:东财Choice数据,截至2023年6月30日

在机构占比变化不大的情况下,去年规模确实翻了一倍,所以应该是机构加仓了。

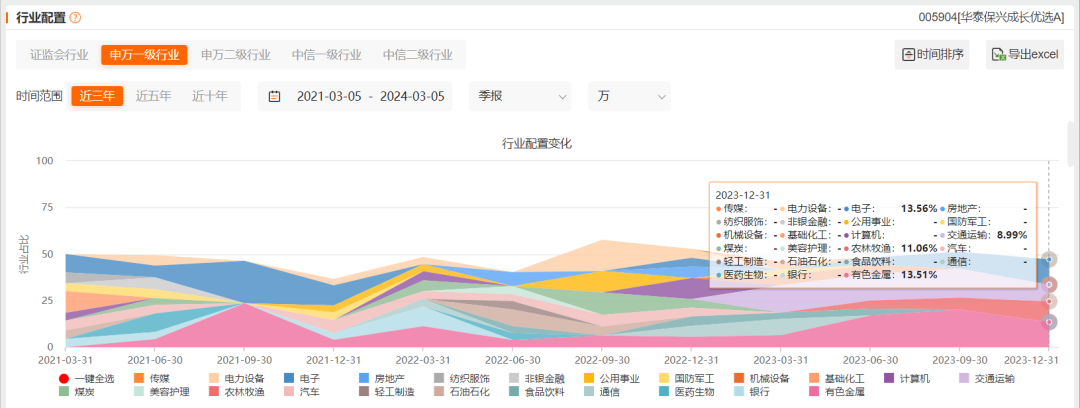

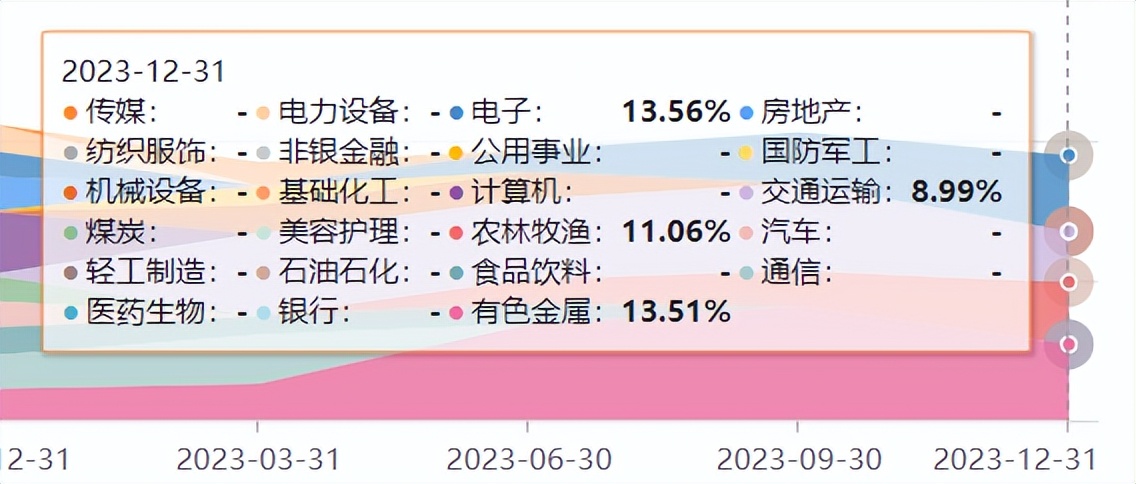

从最新一期行业配置来看,田荣布局了电子、有色金属、农林牧渔、交通运输行业相对较多,确实偏周期行业多一些。

数据来源:东财Choice数据,截至2023年12月31日

数据来源:东财Choice数据,截至2023年12月31日

至于为什么配置这些行业,我们去2023年四季报中找基金经理的看法——

田荣:四季度市场情绪较为低迷,市场普遍存在对内外环境及上市公司盈利的担忧,沪深主要指数普遍有所回落。四季度本组合养殖、电子行业的配置产生了部分超额回报,而消费相关的食饮、快递及部分机械等制造业行业等对组合产生了一定拖累,对有色、油运、汽零等行业的配置回报表现相对平稳。最终四季度单季度净值表现相对平稳,持仓行业变化不大,个股有所调换、加减仓。

本组合保持操作思路的一贯性,行业配置相对均衡,个股适当集中,行业及个股选择上以产业量价周期思维为主、创新变化为辅,并追求估值与行业和公司基本面上的容错。

展望2024年,我们认为贵在预期低、估值低。供给端逻辑较为坚实的有色、油运、养殖依然是本组合的重要配置,PCB、覆铜板及部分半导体公司也将受益于全球半导体行业周期改善,此外部分低估值制造业比如机械、风电、汽车及零部件等关注等待周期反转的介入机会。

创新变化方面,重点跟踪AI及机器人产业链,寻找好的有容错率的介入机会。

我接着去看了2023年三季报:

田荣:三季度股票市场波动有所加大,指数出现调整,市场主题性机会较多,轮动较快。我们在三季度基本维持此前的配置思路,行业分布相对均衡,对电子行业为主的偏硬件 TMT 进行了一定增配。

展望未来市场,我们认为即使考虑经济周期的内生恢复,宏观层面对市场的拖累将减弱,结构方面的亮点逐步显现,市场的悲观预期有望在未来1-2个季度迎来修正。产业周期特征相对明显、边际改善相对明确行业中的显而易见的好公司,依然是我们最为关注的配置方向。

四、写在最后

本文就是简单梳理了一下,给我的印象是,田荣的投资策略目前是——“行业及个股选择上以产业量价周期思维为主、创新变化为辅,并追求估值与行业和公司基本面上的容错”,2022年底上任以来业绩还是比较不错的,确实很稳健。

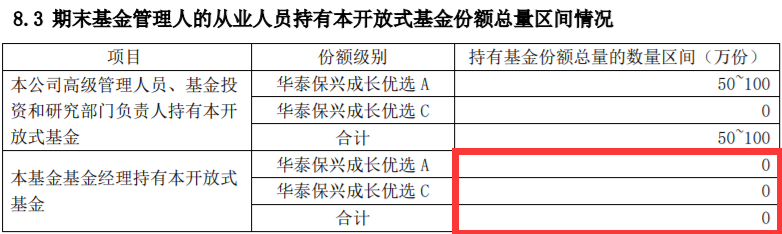

美中不足的是,查询2023年基金中报,发现基金经理本人并不持有华泰保兴成长优选A(005904),我们可以等2023年的年报出炉时再看一下基金经理下半年是否有加仓。

资料来源:华泰保兴成长优选A2023年基金中报

不管怎么样,我这篇文章也算是抛砖引玉,如果您对田荣的业绩、持仓和投资思路感兴趣,可以将这位新生代基金经理纳入观察。

挖掘新生代基金经理是一个有风险的活,一家之言,仅供参考。

我的文章基本是基金梳理笔记,信息量还是比较大的,感谢您的耐心阅读,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险揭示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。我国基金运作时间短,不能反映股市发展所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低,不预示未来业绩表现,完整业绩见产品详情页。基金产品存在收益波动风险,投资者在做出基金投资决策时,应认同“买者自负”原则,在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由基金投资者自行承担。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征及相关风险,具备相应的风险承受能力。市场有风险,投资须谨慎。

本文作者可以追加内容哦 !