《港湾商业观察》黄懿

2月21日,海南钧达新能源科技股份有限公司(下称“钧达股份”,002865.SZ)向港交所递交招股书。如果上市成功,钧达股份将成为首家“A+H”上市的光伏电池制造商。

同日,钧达股份发布公告称,进一步委任中信里昂证券及中金香港证券为其整体协调人。在此之前,钧达股份已经委任华泰金控(香港)、招银国际融资及德意志银行(香港分行)为其整体协调人。

据悉,钧达股份由汽车塑料配件起家,2021年通过收购上饶捷泰新能源科技有限公司(下称“捷泰科技”)实现转型并进入光伏电池行业。

根据弗若斯特沙利文的资料,按截至2023年6月30日止六个月的出货量计算,钧达股份的N型TOPCon电池全球市场份额达至约57.4%,排名第一,钧达股份的光伏电池全球市场份额达至约10.8%,排名第五。

01

产品单价下滑,被下调盈利预期

招股书显示,2021年至2022年以及2023年前九个月(报告期内),钧达股份的营业收入分别为16.39亿、110.86亿、143.42亿元;净利润依次为-1.34亿、8.21亿、16.38亿元;归属净利润依次为-1.79亿、7.17亿、16.38亿;扣非净利润依次为-1.81亿、4.93亿、15.73亿;毛利率依次为12.6%、11.0%、17.3%。

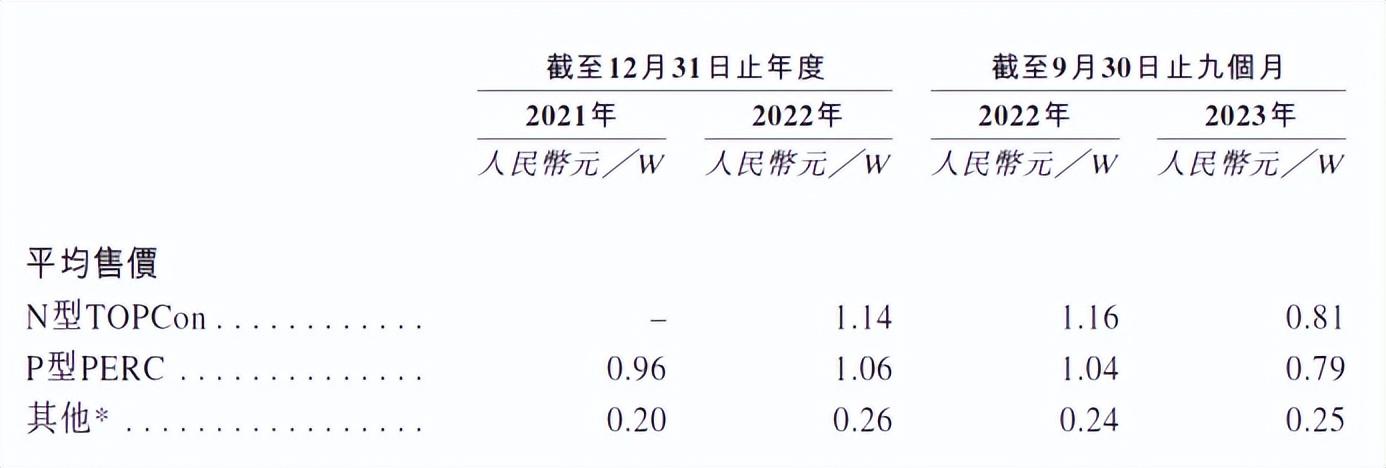

招股书显示,报告期内,钧达股份来自N型TOPCon的收入占比依次为0、18.6%、68.0%;来自P型PERC的收入占比依次为99.2%、80.0%、27.7%。除了主营产品的比重出现变化,上述两种产品的平均售价也发生了很大的变化。

报告期内,N型TOPCon的平均售价依次为0、1.14元/W、0.81元/W;P型PERC的平均售价依次为0.96元/W、1.06元/W、0.79元/W。明显看出,两款产品都经历了较大的降价。钧达股份称,这主要反映2023年硅片的市场价格下跌,以及于往绩记录期市场现行供需机制导致P型PERC电池现行市场价格下跌。

2月21日,钧达股份披露2023年业绩快报,公司报告期内实现营业收入183.97亿元,同比增长58.65%;归母净利润8.32亿元,同比增长16.00%,扣非净利润5.75亿,同比增长16.64%。

2月27日,中银证券发布研报称,由于公司计提大额固定资产减值及公司主营电池片单价阶段性下滑,将公司2023-2025年预测每股收益调整至3.66/4.72/5.55元(原预测2023-2025年每股收益为11.01/14.80/16.80元),对应市盈率17.9/13.9/11.8倍;公司作为N型电池环节头部企业具备技术优势,有望保持较高产能利用率并跨越周期,目前估值偏低,维持增持评级。

2月23日,东吴证券发布研报称,去年四季度公司非经损益为电费补贴,PERC电池计提减值准备约9亿元,业绩略低于预期。东吴证券指出,考虑到产业价格下行+P型减值,短期盈利承压,下调盈利预期,预计公司2023-2025年归母净利润8.3/10.4/13.6亿元(前值为22.3/29.0/32.6亿元),同增16%/25%/31%,基于公司光伏电池龙头地位,给予公司2024年18倍PE,维持“买入”评级。

钧达股份在业绩快报中表示,2023年,随着P型PERC电池效率逼近理论极限且降本空间有限,N型TOPCon电池转换效率及生产成本持续进步,光伏行业正由P型向N型技术升级,N型电池市占率持续提升。尤其进入到2023年第四季度,行业内N型电池优势明显加大,P型电池盈利能力显著下行。公司于资产负债表日对P型PERC电池相关固定资产的可收回金额进行了审慎评估。经评估,公司拟对截止2023年12月31日P型PERC电池相关固定资产计提减值准备。上述减值准备金额约9.00亿元,对公司第四季度业绩带来较大影响,最终数据将由审计机构审计后确定。

02

收购后遗症负债率高,海外销售占比承压

值得注意的是,钧达股份存货在2023年第三季度就已达到新高。报告期内,钧达股份的存货依次为4.38亿、3.39亿、10.08亿。其中,当前业务的制成品依次为1589.5万、6817.9万、2.06亿。此外,存货周转天数依次为78.8天、14.2天、15.3天。

存货的表现在一定程度说明,目前钧达股份的产销并不匹配,这或许多少与前几年的收购和扩产有关。

招股书显示,为了收购捷泰科技,钧达股份共付出了 29.53 亿现金。收购前的 2020 年钧达股份总资产为 18.58 亿,刨除 8.1 亿元的负债,净资产为 10.48 亿元。这意味着收购捷泰,钧达股份需借债约 19 亿元。

2022年6月,钧达股份披露重大资产购买暨关联交易报告书草案,收购捷泰科技剩余49%的股权。交易草案显示,钧达股份拟通过江西产交所,以支付现金的方式受让宏富光伏持有的捷泰科技33.97%股权,交易金额为10.53亿元;通过协议转让方式,受让苏泊尔集团持有的捷泰科技15.03%股权,交易金额为4.66亿元,合计交易总金额15.19亿元。

此外,报告期内,钧达股份的短期借款依次为1.77亿、5.89亿、2.09亿;银行及其他借款依次为12.51亿、37.08亿、42.89亿。钧达股份在招股书中指出,主要由于公司筹集更多银行贷款及其他借款以满足建设滁州基地和淮安基地的财务需求。

虽说钧达股份转战光伏领域是一个成功的决议,但是其在近年来的扩建基地和扩大产能却是不符合光伏行业的发展形势。对于光伏行业产能是否有过剩风险这个问题,在2023年第十六届(2023)SNEC大会上,隆基绿能(601012.SH)总裁李振国表示,“从终极形态上来看,光伏行业的市场规模会非常大。但是阶段性产能过剩的局面随时可能会发生。产能过剩可能会发生在下个月,在下个季度,也可能在下半年。但越发生得晚,可能下一轮过剩的程度就会越强。”

在1月底的投资者关系活动中,有投资者提问“对于海外销售规模增长,公司有何规划及目标”。钧达股份回复称,2024年,公司将进一步加大海外市场开拓力度,不断提升海外市场销售占比,今年的目标是海外销售额占比达10%以上。

在招股书中,钧达股份也披露了海外产能扩张计划,即公司将继续扩大海外产能并建立全球销售网络,在不久的将来海外年产能达到14 GW。上述计划主要分两步实施,首先将兴建年产能约7 GW的生产基地并于2025年底开始投产,其次将确定扩大产能的方式。

实际上,2023年前三季度,公司海外销售占比实现从0到4.66%的增长。想要实现2024年海外销售额占比要达到10%以上的目标,并非易事。

值得注意的是,招股书显示,钧达股份的受限制银行存款存于银行,用于发行银行借款、应付票据及信用证。报告期内,受限制银行存款分别为2.77亿、6.29亿、17.79亿。受限制银行存款增加的主要原因为业务增长。

此外,报告期内,钧达股份的资产负债率依次为73.33%、88.1%、72.0%。而这一高资产负债率水平是在收购捷泰科技才有,回溯以往的资产负债率表现,2016年至2020年,钧达股份的资产负债率依次为60.73%、50.85%、52.58%、50.04%、43.59%。明显看出,虽然以往的营收能力有限,但是资产负债率水平的走势向好,而目前钧达股份的资产负债率则堪忧。

03

减持套现上亿元,公司再回购

值得注意的是,在钧达股份向港交所递交招股书前不久,董事长陆小红减持计划也宣告完成。

1月17日,钧达股份发布公告显示,陆小红的股份减持计划期限届满。在减持期内,陆小红减持公司100.455万股股票,减持均价108.96元/股,套现1.09亿元。据悉,这是钧达股份切入光伏赛道后,作为董事长的陆小红首次减持公司股份。

财经评论员张雪峰指出, “董事长减持股份的行为是否合理需要考虑具体情况。在减持股份是在减持计划期限届满的情况下进行的,而且减持的数量和价格都是公开透明的。这表明董事长的减持行为是按照公司内部制定的规定和程序进行的,并且并非突然或操纵性的行为。此外,减持行为也并不意味着对公司前景的负面评价,可能是因为个人资金需求、投资多元化或其他个人理由而进行的正常操作。当然,核心高管减持股份也可能给投资者带来不确定性或缺乏信心的表现。”

2023年6月22日,公司披露了《关于公司股东减持股份预披露公告》(公告编号:2023-102)。公司股东陆小红女士计划自该公告披露之日起15个交易日后的6个月内,以集中竞价方式和/或自该公告披露之日起3个交易日后的6个月内以大宗交易方式,合计减持公司股份不超过157.28万股(占本公司总股本比例为0.69%)。

钧达股份也采取了相应回购措施。截至2024年2月29日,公司通过股票回购专用证券账户以集中竞价交易方式回购股份,回购股份数量为70.83万股,占公司总股本的0.31%,最高成交价为71.50元/股,最低成交价为69.49元/股,成交总金额为4997.87万元(不含交易费用)。

此外,据企业预警通和天眼查显示,2023年10月13日,钧达股份因“向证券交易所报送的内幕信息登记材料存在与实际情况不符的情形”,被中国证券监督管理委员会海南监管局处以“责令改正的行政监管措施,并将相关违规行为记入资本市场诚信档案数据库”的处罚。(港湾财经出品)

本文作者可以追加内容哦 !