01 股市观点

市场进入观察期,在风格再平衡和轮动过程中挖掘结构性机会。2024年两会顺利召开,相关经济工作部署基本延续去年12月中央经济工作会议思路,政策基调上基本符合市场预期。即使市场出现短期回调,我们认为回调空间或不会突破前低,杠杆资金已在前一轮下跌过程中得到较充分的消化,此外两会经济主题工作会上,证监会表态对市场非理性下跌会出手干预。2月国内CPI和1-2月出口数据均好于预期,显示部分经济结构上仍有积极变化,经济基本面并未有市场想象中那么悲观。另外,外围流动性环境有所改善,随着近期鲍威尔发言和2月美国就业数据较预期偏弱,美联储降息预期再度回升,我们预计年中降息是基准情形,当前美债利率已降至4.0%。

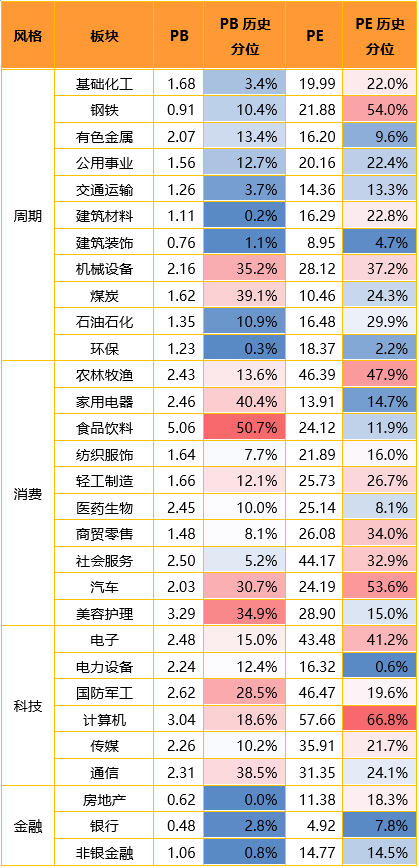

行业配置上,风格再平衡,部分顺周期资产短期有估值修复,关注大盘蓝筹和中字头,高股息或仍可中期坚守。科技制造方面,在催化加持下,成长方向或呈轮动,但随着3月下半月业绩披露的增多,多数科技主题方向仍会面临业绩的挑战,各成长方向自底部以来已有可观涨幅,短期新参与成长轮动的性价比在降低。顺周期方面,2月CPI和1-2月出口数据好于预期,短期出口链&出行链&物价通缩受损方向或有估值修复,但持续性有待观察;大盘蓝筹和中字头亦可关注;高股息方向仍可逢低配置。

02 市场回溯

A股:本周市场步入两会时间,周初政府工作报告公布的2024年GDP增长5%目标,符合市场预期,赤字率3%低于2023年的3.8%,政策预期有所回落,但资金维稳意愿仍强,权重指数ETF成交依然保持在高位。多空力量拉锯下,A股在阻力位附近步入震荡,整周看,国证2000、创业板指、沪深300、上证指数涨跌幅分别为-0.07%、-0.92%、0.2%、0.63%。

风格方面,周期>成长>消费>金融;行业方面,两会开启后市场风险偏好有所回落,包括光模块、机器人等热点板块面临交易拥挤风险且迫近阻力位,前期涨幅领先的科技成长股有止盈意愿,传媒、计算机跌超2%,电子微涨0.55%,仅有国企改革概念加持的通信行业表现较好,上涨2.55%;周期板块表现较好,受益于证监会主席称对分红偏低公司采取硬措施+资金高切低+长端利率不断走低(降准预期+超长债供给提高),高股息方向再度领涨两市并带动周期股走强,石油石化上涨5.24%,有色金属、公用事业均涨超4%;消费板块多数跑输大盘,板块内部纺织服饰、家用电器表现较好,商贸零售、医药生物、美容护理、社会服务则跌超2%,食品饮料下跌1.83%;金融板块继续走弱,由于两会出台的地产政策低于预期加之万科风险事件扰动,房地产以4.52%的跌幅领跌两市,非银金融下跌2.37%,高股息方向的银行则上涨0.36%。

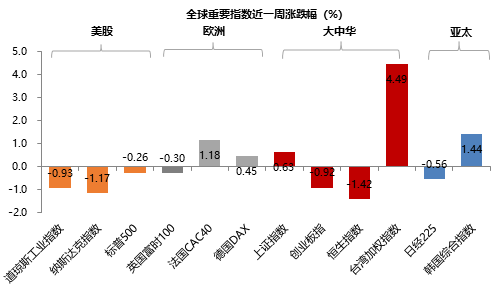

海外:本周美联储主席鲍威尔在参众两院答辩表示今年将会考虑降息,且2月美国失业率、时薪环比和JOLTs职位空缺数,显示出美国就业市场持续降温,进一步强化了美联储降息预期,十年期美债利率再度临近4%的关口,但周五英伟达大跌拖累科技板块走弱,整周看美股冲高回落最终收跌。本周美国三大指数集体回落,科技板块跌幅更大,其中纳斯达克下跌1.17%,标普500下跌0.26%,道琼斯工业指数下跌0.93%;欧洲市场延续分化态势,英国富时100下跌0.3%,法国CAC40上涨1.18%,德国DAX上涨0.45%。亚太市场涨跌不一,其中恒生指数下跌1.42%,台湾加权指数上涨4.49%,日经225下跌0.56%,韩国综合指数上涨1.44%。

资金面

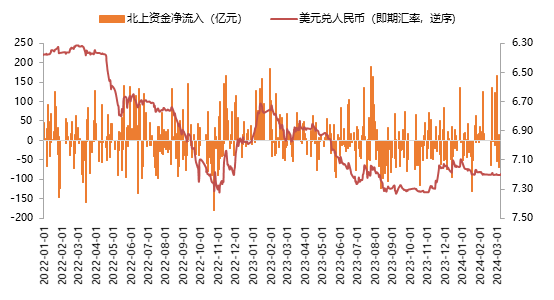

本周美元指数下跌,人民币小幅升值。截止3月8日,美元指数收盘价102.742,周跌幅1.1%;美元兑离岸人民币(USDCNH)收于7.2008,离岸人民币兑美元升值0.13%。本周外资转为流出,北向资金单周累计净流出31亿(前值净流入235亿)。

情绪面

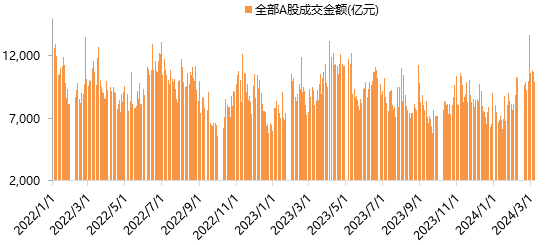

本周A股交投活跃度回落,A股日均成交额降至1万亿的水平(前值1.1万亿)。上证综指、沪深300、创业板指换手率均有下滑,其中上证综指换手率69%、沪深300换手率41%,创业板指换手率132%。

风险提示:本资料所引用的观点、分析及预测仅为个人观点,是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。

本文作者可以追加内容哦 !