之前我们讨论了关于交易最重要的一些常识。从后台留言反馈看,不少朋友还是没能理解控制净值曲线波动的意义,或者没有意识到避免亏损对资金复利增长到底有多重要。

这次我们用一组对照组来说明问题。

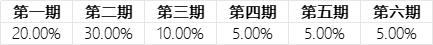

交易者A每期收益率分别为:

交易者B每期收益率分别为:

论快速斩获收益的爆发力,甚至是平均盈利率,都是B组好于A组。但是,6个投资周期后(现实中你可以想象成每1个月),A组录得98%的收益率,而B组则是58%。

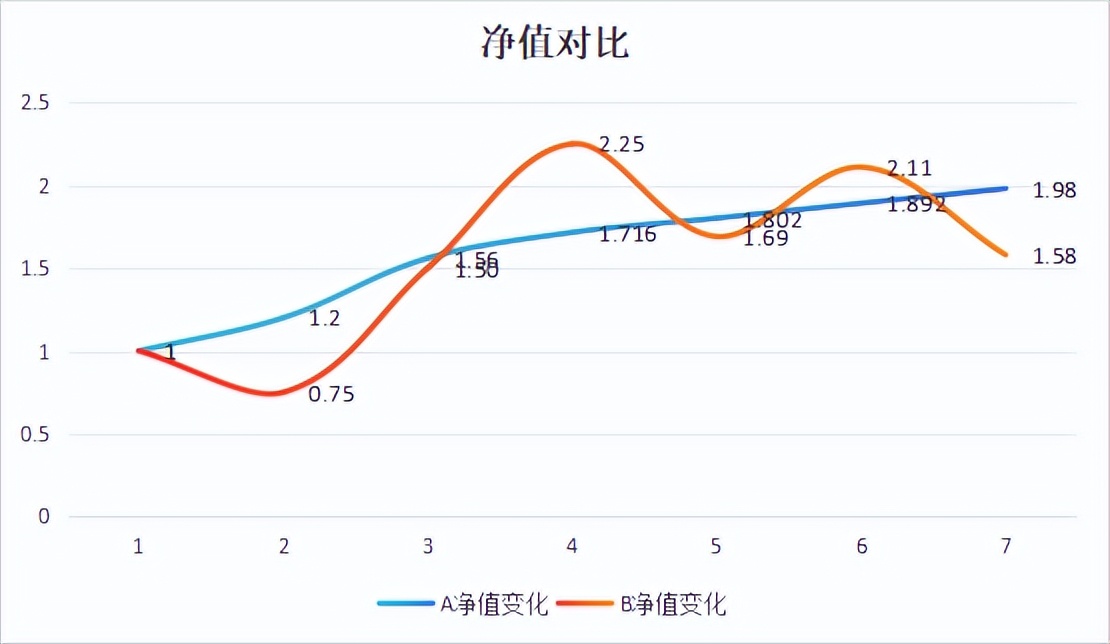

A/B两组平滑后的净值曲线是这样的:

不难得到以下结论:

1)损失会对交易绩效非常不利,对立志于取得长期成功的交易者,账户波动是真正的敌人。

2)追求持续的小盈利,而不是那种有巨大收益同时伴随巨大的回撤。

3)你不需要50%以上的月份都赚到很多,就可能实现好的业绩回报。

比如配合市场行情,你在两三个月获得了足够的利润缓冲,然后在有利时期才踩下油门。复利的作用下,即使有一半月份接近保本或者略有回撤,也能实现可观的收益。

虽然「踏空」听上去不是一个令人愉快的词汇,但事实就是如此:

踏空 + 盈利 = 复利

盈利 + 回撤 = 原地打转

有的交易者擅长进攻,但在控制回撤方面有所欠缺,那么结果只能是在好赚的行情中赚到了50%的收益,然后又在趋势/市场风格转变时亏掉20%或30%。那么整体算下来,最终账户几乎毫无进展。

更进一步,到底什么样的净值曲线才能称得上「好」?

不同策略「绘制」出的净值曲线风格会有差异。比如你不能用趋势策略和高频跨境套利策略的交易结果进行比较,这样毫无意义。我这里任意说一些组合:

高胜率 + 较低赔率 + 高频——日内回转交易或者超短波段交易

较低胜率 + 高赔率 + 中频——趋势交易者或者是长波段交易

较高胜率 + 高赔率 + 低频——长期主义的价投风格

……

注:你应该要了解你自己的交易系统/方法的常规数据

当然了,漂亮的净值曲线也可以有些基本标准,简单定义就是和「好的股票」价格走势会比较相似:

1)长期看,向上,平稳波动运行

2)微观视角,收益当然是不稳定的(股价有时加速拉升,有时则无精打采)

你不太可能每个月都产生相同的收益,(排除大牛市或者熊市)一年中会有几次好时光,交易者目标是在这些宝贵的时期大量做多,其他艰难时期少做些事情。

3)大飙股也会有回档走势,也会构筑基底,但它们回撤幅度更少,在牛市背景下的基底可能是高窄旗形的形态。相对应的,理想的净值曲线有更少幅度的历史最大回撤,而且再次创新高的间隔则比较短。

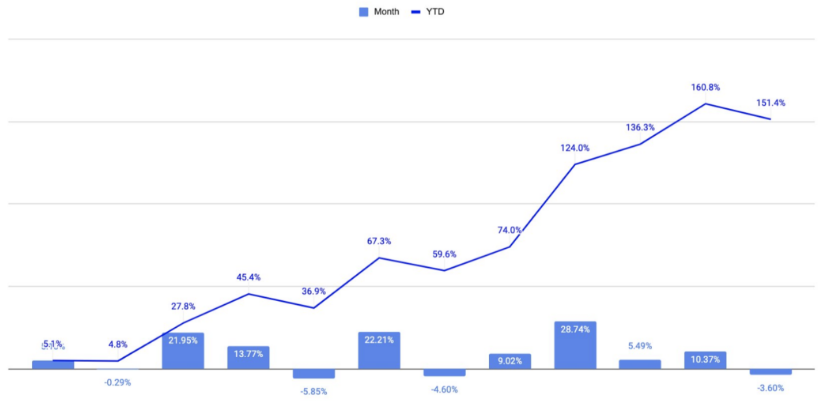

肖恩·瑞安在2023年全美投资大赛的收益曲线

如何「绘制」类似的净值又是一个大话题,你甚至需要一些运气。但从控制波动的角度,还是有些基本原则的:

比如,单一标的仓位不超过25%/30%,无一例外地执行止损操作,在没有交易信号时仅持有现金……这些也都是常识,但它们都很重要。

本文作者可以追加内容哦 !