点击下方链接直达华富基金陈奇在管基金

$华富产业升级灵活配置混合A(OTCFUND|002064)$

$华富产业升级灵活配置混合C(OTCFUND|017969)$

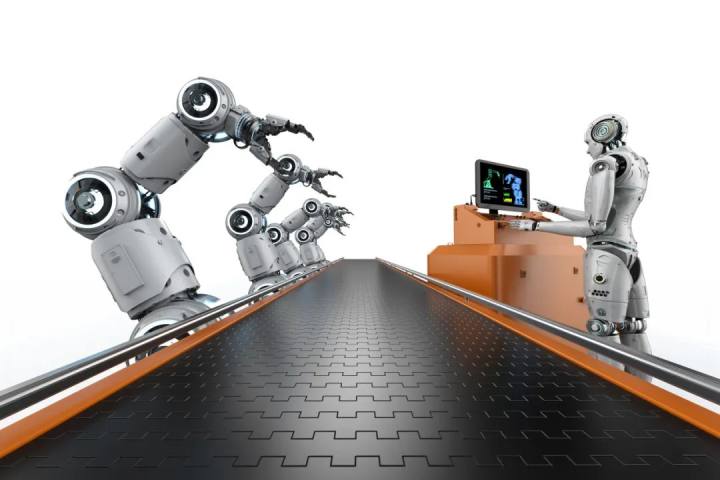

什么?你没看错,人形机器人已经开始进厂务工了。

近日某公司公布了一则视频,他们的工业版人形机器人在新能源汽车生产基地工作,据该公司透露,机器人的“实训”任务包括:移动产线启停自适应行走、鲁棒里程计与行走规划、感知自主操作与系统数据通信与任务调度等。

此外,近期人形机器人擎天柱最新走路视频发布,相较于之前的速度和动作都流畅了很多,行走速度约为0.6米/秒,与去年12月份的视频相比,速度提高了30%。

致力于研发AI人形机器人的美国某初创公司于上月获得6.75亿美元新一轮融资。

或许有一天,你身边会不断涌现这样的人形机器人“打工搭子”。注:以上个股仅作为示例,不构成任何投资建议。

科技在进步,不断刷新着我们的认知。自2023年ChatGPT横空出世以来,人工智能产业进入发展快车道,以大模型、AIGC、生成式人工智能为代表的人工智能技术跃迁式发展,似乎掀起了新一轮的产业发展革命。据中科院预计,2030年人工智能核心产业规模有望超过10000亿元。

人工智能赋能千行万业,在诸多行业的发展中都起到了重要作用。例如,除了人形机器人方面,AI在芯片行业发展中的催化作用也不容小觑。

AI产业的快速发展,使得算力规模不断扩大、算力需求持续增加。根据IDC数据,2023年上半年,中国人工智能服务器市场规模达30亿美元,增长55.4%。IDC预计2023年中国人工智能服务器市场规模将达91亿美元,增长82.5%;2027年将达到134亿美元,五年年复合增长率达21.8%。由此,AI芯片市场需求也呈现出不断增长的趋势。

据天风证券测算——

2024年AI国产芯片新增市场空间600至800亿。AI芯片的发展前景广阔且多元。随着技术的不断进步和市场的不断扩大,AI芯片将为人工智能技术的发展和应用提供强大的支撑,推动各行业的数字化转型和创新发展。

半导体市场规模的不断发展和AI芯片专利技术的快速增长,都显示了我国AI芯片行业的良好发展势头。本土半导体材料行业的发展也为AI芯片的生产制造提供了有力支撑。

一键直达产品

$华富产业升级灵活配置混合A(OTCFUND|002064)$

$华富产业升级灵活配置混合C(OTCFUND|017969)$

#利好频出,人形机器人概念大涨##人形机器人产业迎大利好#

风险提示

基金/股市有风险,投资需谨慎。本文关于证券市场、各个行业的论述仅为本公司对当下证券市场与相关行业的研究观点,基于市场环境的不确定和多变性,所涉观点后续可能随着市场发生调整或变化。本文内容仅用于投资者沟通交流之目的,不构成对任何机构和个人投资的建议或意见,不代表本公司管理基金当下或未来的持仓,也不必然作为本公司管理之基金进行投资决策的依据,不构成对投资者投资收益的承诺或保证。本文数据来自公开资料整理,本公司并不保证本文所载文字及数据的准确性及完整性,不对任何人因使用此类报告的全部或部分内容而引致的任何损失承担任何责任。投资人购买基金前,应当认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。投资人应根据个人风险承受能力和投资经验,审慎参与基金/股市投资。

陈奇,14年证券从业经验,其中4年基金管理经验。2015年12月加入华富基金管理有限公司,目前担任华富物联世界(2019.10.21起)、华富产业升级(2020.8.26起)、华富国泰民安(2021.3.19起)、华富竞争力优选(2022.8.22起)、华富时代锐选(2022.12.1起)、华富数字经济(2023.6.20)的基金经理。

华富产业升级为混合型基金,投资组合中股票投资比例为基金资产的0-95%,投资于基金合同界定的产业升级主题相关证券不低于非现金基金资产的80%。基金管理人对华富产业升级的风险评级为R3级,适合风险承受能力等级为C3级及以上投资者认购。基金投资收益将受到证券市场调整而发生波动,可能会发生本金亏损。有关本基金的具体风险,请详见《招募说明书》相关章节。请投资者注意,不同基金销售机构对本基金的风险评级可能不一致,请根据各销售机构作出的风险评估以及匹配结果进行购买,并详细阅读本基金的《基金合同》、《招募说明书》、《产品资料概要》等法律文件,了解本基金风险收益特征等具体情况,根据自身风险承受能力等情况自行做出投资选择。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金管理人承诺以诚实守信、勤勉尽责原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人提示投资者的“买者自负”原则,在作出投资决策后,与基金投资有关的风险由投资者自行承担。本产品由华富基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

本文作者可以追加内容哦 !