导语:出镜跟团游向上空间难以突破,横向拓展又是红海,如何破局?

3月13日,途牛(TOUR.US)公布了2023四季度以及全年业绩报告。财报显示,第四季度净收入9990万元,同比增长265.8%。全年净收入4.41亿元,同比增长140.3%,Non-GAAP(非美国会计准则)下净利润为5080万元。

正如途牛董事长兼首席执行官于敦德所言,“途牛取得了疫情以来首次全年Non-GAAP盈利”。

途牛成立于2006年,2014年赴美上市。紧随携程(TCOM.US)其后,途牛位列OTA(Online Travel Agency,即在线旅游平台)赛道“第一梯队”。

但此后受累于“烧钱”策略,到2020年,途牛已累计亏损超过73亿元。突如其来的疫情,进一步把以出境打包游(以下简称跟团游)为核心业务的途牛,拉下亏损深渊。

2023年,随着疫后恢复,途牛迎来转机。第四季度,跟团游收入同比增长1377.1%、毛利同比增长511.7%。

值得注意的是,全年逾5倍、10倍的业绩增长,却仅为途牛带来5080万元的净利润。

这与途牛上市以来累计亏损超过78亿元相比,还不及零头。

出境游定胜负

出境游定胜负

跟团游一直是途牛最为核心的业务,占总收入的七成以上。2023年的扭亏为盈,几乎完全依赖跟团游的快速增长。而在跟团游产品中,又属出境游的贡献最大。

自2022年年底疫情政策放开以来,国内旅游市场逐渐复苏。从2023年的中秋国庆“超级黄金周”,到2024年“最长春节假期”,皆为出境旅游提供了充足的时间便利。

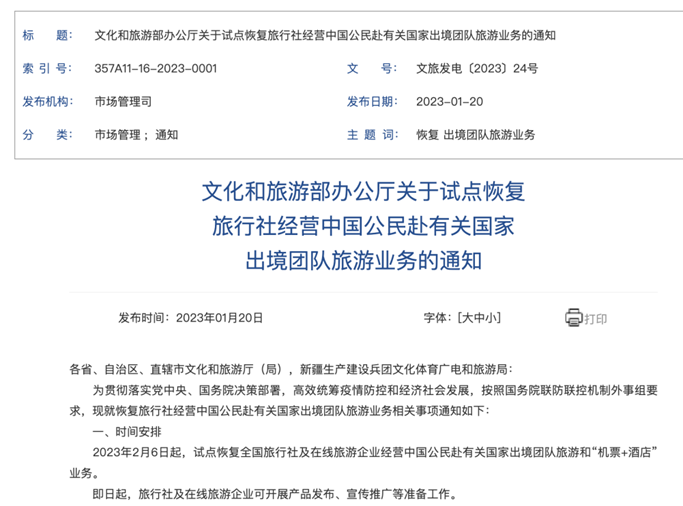

政策上,去年2月,文旅部试点恢复中国公民出境团队游,全国旅行社及在线旅游企业,经营中国公民赴有关国家出境团队旅游和“机票+酒店”业务,得以重新开放。

今年1月,中国又与新加坡、泰国相继达成互免签证协定。

得益于时间和政策双重利好,出境游复苏势头强劲。据国家统计局公报显示,2023年国内居民出境1.01亿人次,其中因私出境9684万人次,赴港澳台出境7704万人次。

2024开年以来,据国家移民管理局和文旅部数据中心,元旦和春节出境人次合计约626.9万人次。但与2019年同期相比,还有50%左右规模的差距。

出境游恢复缓慢,一个重要原因来自航班“基建”。

航班管家数据显示,春节期间,民航国际出港客运航班6051班次,日均仅恢复至2019年同期七成左右。出港区域主要集中在东亚、东南亚,航班量最多的泰国,仅恢复至2019年同期的六成。美国方向航班,恢复率维持在两成左右。

由此可见,去年四季度,途牛的跟团游业务的倍级增长,主要是因为国庆和春节一年仅2次的长假,以及首次开放的免签政策。

出境跟团游,周期性长、客单价高、复购率低。如果今年出境游外部条件在2023年的基础上未有重大变化,以出境跟团游为核心业务的途牛,业绩增长将难以复现2023年年的10倍惊喜。

另外,从出境游的具体产品来看,途牛1月22日发布的《2024春节旅游消费预测报告》显示,途牛的产品集中在港澳、东亚和南亚。

这些旅游目的地,受季节和淡旺季影响明显,无法常年保持较高的订单量。这也是途牛亟需开拓市场、扩充更多产品线的直接动因。

成本压力挥之不去

成本压力挥之不去

在2023年的旅游回暖年,借东风实现盈利的旅游公司,不止途牛一家。

最近几天,不少A股旅游板块公司相继发布亮眼财报。

丽江股份(002033.SZ)2023年实现营业收入7.99亿元,同比增长152.37%。净利润2.27亿元,同比暴增至5971.91%。

而岭南控股(000524.SZ)与众信旅游(002707.SZ)的2023年业绩快报中,营收增长从2倍到5倍不等,同比双双扭亏为盈。

和途牛一样,这三家旅游公司,过去也曾长期陷于亏损泥潭。但凭借旅游复苏的风口,一跃而起。无论是营收增幅,还是业绩反转的速度,都比途牛更为惊艳。

影响途牛“御风而行”的,是逐年增加的中间费用压力。

仅在去年四季度,除研发费用各项成本均出现同比增长。其中,销售和营销费用、一般及行政费用分别同比增长45.4%、27.0%。

体现在数据上的各项成本压力,与途牛的业务模式有关。

由于出境跟团游的低复购率,为了吸引更多新游客,途牛不惜从各维度加大宣传力度。

2016年开始,途牛接连拿下《非诚勿扰》、《最强大脑》和《中国好声音》等热门综艺冠名赞助权。仅《奔跑吧,兄弟》第4季特约赞助,途牛就花了1.485亿元。

途牛还签下周杰伦和林志颖,首开OTA“双代言人模式”。

“要旅游,找途牛!”这句广告语,一度霸屏。

几年来,途牛销售和营销费用占比,最高达60%,与业内较为普遍的30%水平线相比,十分突出。

结构单一风险

结构单一风险

OTA头部几家公司的业务,各有侧重。以出境游为核心的跟团游,是途牛相较于携程、美团等的差异化优势所在。

安信证券调研数据显示,从2019年开始,途牛就凭借28.6%的占比,位列在线旅游度假行业(含在线跟团游和自助游)市场份额第一。

但过度依赖单一优势,风险颇高。2020年突发的疫情,给途牛的出境游业务按下暂停键。

在此之前,途牛不是没有意识到业务结构单一导致的风险,也曾多次尝试拓展新业务。

早在2016年,途牛就提出过“五大新业务”板块,包括机票、酒店、金融、影视和婚庆等,剑指携程(TCOM.O)和同程(0780.HK)腹地。

但自2017年至2019年开始,这些业务占总营收比例,从27.5%逐年下降到17.3%。

途牛的多版图规划,从而落空。

2017年,途牛开始和其他OTA对手角逐线下渠道。仅两年时间,途牛就建了500多家零售商店。

和携程、驴妈妈等不同的是,途牛采取自营模式。相应的,租金和人力成本,进一步加重了当时尚未盈利的负担。

途牛以自营的重资产,与对手线下拉锯3年。或许力有不逮,2020年1月,途牛在二三线城市启动了加盟制。

近年来,途牛和OTA竞争对手同台竞技之时,阿里(0241.HK/ 9988.HK)、美团(3690.HK)、腾讯(0700.HK/TCEHY.PQ)也相继入局。原本拥挤的赛道,竞争更加激烈。

低基数的增长“红利”消失后,核心业务“出境跟团游”的向上空间难以突破,横向拓展又是红海,如何破局?

这是每一位青睐途牛的投资者,都想知道的答案。

本文作者可以追加内容哦 !