本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

出品|公司研究室基金组

文|曲奇

在公募基金圈,牛基年年有,而常胜将军却不常有。

投资年限超过10年且年化收益率超10%的“双十”基金经理,在行业内更是凤毛麟角般的存在。

大约100天后,“双十”基金经理或将迎来一副新面孔,那就是景顺长城的鲍无可。

截至3月15日,鲍无可投资年限为9年265天,年化收益率15.3%。在接下来不足100天的日子里,鲍无可管理的基金若没有出现大幅回撤,阻碍其加入“双十”基金经理行列的唯有时间。

未来,鲍无可究竟会成为“双十”基金经理中的“钉子户”还是“流星”?

01、规模不足200亿的准“双十”基金经理

2020年在股神遍地的A股市场,上海丈母娘招女婿甚至都要看理财水平,要求具有3年以上金融投资经验,理财组合年化收益率在10%以上。

当时,有人吐槽称,这位阿姨不是在招女婿,简直是在选金牛奖基金经理。

10%的年化收益率是什么水平?

美国橡树资本创始人霍华德·马克斯曾说过,标普500指数自1957年诞生以来,过去60多年的平均年化回报率仅略高于10%。

“股神”巴菲特曾以标普500指数向华尔街提出过挑战,巴菲特以十年为限,赌标普500能战胜任意5只对冲基金的业绩。

十年赌约的结果是,标普500以年化8.5%收益率战胜对冲基金2.96%的收益率。

可见,在传统的金融投资领域,年化10%收益率是一个看着不起眼,实际却有着很高门槛的挑战。

2022年3月,曾有媒体做过统计,在当时的2936名基金经理中,投资年限超过10年,年化收益率超10%的基金经理仅有57位,占比1.9%。

两年过去,受A股市场下跌、基金经理离职或“公奔私”等影响,根据Wind数据,截至2024年3月18日,“双十”基金经理仅剩下44位。这其中的“常青树”包括富国朱少醒、兴全谢治宇、易方达萧楠、诺安杨谷、大成徐彦等。

无论是在A股市场还是在美股市场,能长期保持年化收益率在10%以上的基金经理都是极少的。

有些是因为业绩原因,无法成为“双十”基金经理或从这个队伍中滑落,有些则受碍于投资年限。后者中,景顺长城的鲍无可则最有希望率先加入到“双十”基金经理的行列之中。

2014年6月27日,鲍无可开始担任景顺长城能源基建混合A基金的基金经理,截至目前,鲍无可投资年限为9.7年,距离十年不足百天,年化收益率15.3%。

目前,鲍无可在管产品13只,在管规模为185.57亿元,在管规模在景顺长城权益型基金经理中排在第三位,位于刘彦春、杨锐文之后。

鲍无可的代表作便是景顺长城能源基建混合A,该基金规模为42.60亿元,鲍无可任期内回报率为369.85%。

10年3.7倍的涨幅,还不能完全体现鲍无可作为基金经理的投资能力。

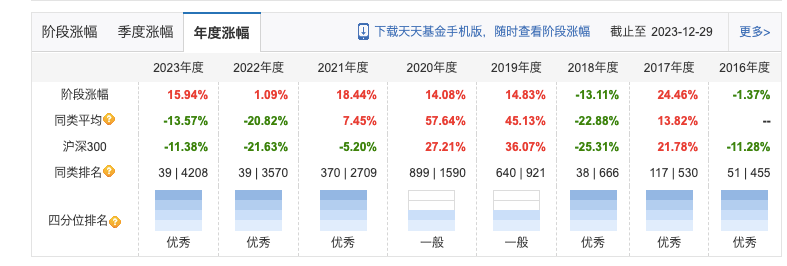

2019年至2023年,景顺长城能源基建混合A的年度收益率分别为14.83%、14.08%、18.44%、1.09%、15.94%,连续5年实现正收益。

尤其是在2022年和2023年的市场行情中,当明星基金经理普遍跌落“神坛”之际,鲍无可不仅大幅跑赢市场,还让基金净值逐年增长,更显得十分不易。

截至3月15日,景顺长城能源基建混合A在2024年的收益率为9.54%。该基金能否连续六年实现正收益,是一个不小的看点。

02、业绩排名由后二分之一变成前1%

按投资风格划分,鲍无可是典型的价值派基金经理。

在医药、新能源等成长股大行其道的2019年和2020年,鲍无可的业绩看起来毫不起眼,在媒体报道和各类榜单中几乎看不见他的身影。

2019年,公募权益基金冠军基金是刘格菘管理的广发双擎升级,年度收益率121.69%。2020年,权益基金第一是赵诣管理共计农银工业4.0混合,年度收益率166.57%。

而这两年,鲍无可的景顺长城能源基建混合A收益率分别为14.83%、14.08%,不仅不及冠军基金收益率的零头,甚至还比不上沪深300的涨幅,业绩排在后二分之一。

当年,经常有基民调侃鲍无可这类的价值派基金经理,“我奶奶去管理这只基金都能比他们强”。

对于2019年和2020年的感想,鲍无可曾说,公司没有给他压力,但他自己压力很大,通过不停地去回顾、反思和感悟,试图搞明白市场的底层逻辑,到2021年才感觉真正想清楚。

这两年给鲍无可带来的成长便是,投资框架变清晰了,研究广度提升了,认识到高壁垒比低估值更重要。

但对于价值投资,鲍无可并没有失去信心。

鲍无可表示,“价值投资理念也不是年年都有效,相信就算我能力再强,2019、2020年的收益率也不会特别高,但长期绝对有效。有些东西短期可能很有效,甚至很爽,但是不可持续,时间久了还会造成反向的效果。”

当成长风格演绎到极致后,也就到了市场的修正时间。

2022年和2023年,代表成长的科创创业50指数年度收益率分别为-28.32%和-18.83%。这两年,鲍无可等价值派基金经理才开始有了表演空间。

2022年和2023年,沪深300收益率分别为-21.63%、-11.38%,而景顺长城能源基建混合A收益率分别为1.09%、15.95%,每年都超过沪深300指数20个百分点,鲍无可的业绩排名来到了前1%。

有人说,“前些年,成长车开40码,鲍无可开20码;这几年,成长时不时在D档和R档间切换,鲍无可还是开20码。”

上面这句话或是在说鲍无可的业绩稳健,波动不大。

从他的产品收益率来看,年涨幅基本不会在70%-80%以上,组合进攻性不强,这导致他们在牛市行情中经常跑输沪深300。

但价值派基金经理擅于防守,回撤控制得比较好,这也让他们在熊市行情中往往能跑赢沪深300。

2019年以来,景顺长城能源基建最大回撤不超过10%,而沪深300、偏股混合基金最大回撤分别达到-39.59%、-31.96%。

鲍无可曾在采访中提到,自己天生就很厌恶亏钱,从做投资的第一天起,我就把不亏损放在首位。他认为,资管行业存在的意义,就是让客户赚钱,宁愿少赚钱也不愿意亏钱,特别不能接受比较大幅的亏损。

03、“高壁垒、低估值”的投资艺术

彼得林奇曾说,股票投资是一门艺术,而不是一门科学。鲍无可的投资框架则是一门壁垒与估值的艺术。

鲍无可在2021年想清楚市场的底层逻辑后,在自下而上选股方面,鲍无可由“低估值、高壁垒”转变为“高壁垒、低估值”。

2023年,鲍无可在接受采访时曾以一家错过的公司为例。2013年,他在调研一家拟上市味业公司时,发现这家公司很好,2014年公司上市后定价比较高,鲍无可觉得偏贵就没买。

从描述来看,这家公司无疑是海天味业。鲍无可称,这家公司从上市到2021年最高点的收益率远高于他基金组合的收益率。

过去,在壁垒和估值之间,鲍无可选的是估值,喜欢寻找便宜的物超所值的标的,因此错过了海天味业。

现在,鲍无可则优先选择壁垒,去寻找那些壁垒高、估值合理或偏低的公司。不过他也认为,优质公司往往不会有一个非常便宜的价格,高壁垒资产哪怕估值贵一点也没关系,可以靠时间去消化。

2022年一季度,中国移动成为景顺长城能源基建混合A的第一大重仓股,三季度中国电信也成为前十大重仓股。鲍无可认为,当时市场资金对移动、通信这些壁垒很高的公司视而不见,这类公司估值很低,所以他买入并长期持有。

2022年和2023年,A股中国移动年涨幅分别为25.00%和53.41%。其中,2023年中国移动多次短暂成为A股“股王”。

不过,将景顺长城能源基建混合2023年四季度持仓和三季度持仓进行对比,鲍无可将中国移动进行了大幅减持。

2023年三季度末,景顺长城能源基建混合持有中国移动316.87万股,持仓市值3.07亿。2023年四季度,A股中国移动涨幅2.75%。但景顺长城能源基建混合前十大重仓股却不见中国移动的身影。

鲍无可在季报中解释道,“由于部分股票兑现了利润,本基金仓位有所下降。”或许,在鲍无可眼里中国移动的估值偏高了。

价值派基金经理往往偏于谨慎、保守,鲍无可认为2024年比2023年难做。鲍无可在年初的路演中称,“2024年我们比2023年难赚钱,因为2023年那时候觉得我们组合是极度低估,而现在是合理,所以觉得我们组合很多公司不敢说死。”

霍华德·马克斯曾说,长期投资最重要的是最终结果——笑到最后,笑得最好。

还有不到100天,鲍无可将有很大的概率加入“双十”基金经理行列中。他会能成为朱少醒那般的“常青树”吗?

关注鲍无可的投资者也需要注意,自己的投资理念与其是否契合。另一位深度价值基金经理曹名长曾说过,有三类人不适合投资他的基金:第一类想在牛市赚快钱的;第二类怕短期亏损的;第三类不了解他的。

鲍无可这类价值派基金经理,虽然在熊市中业绩亮眼,但在牛市行情中他们的产品会十分考验投资者的耐心。

本文作者可以追加内容哦 !