有多久没去过沃尔玛或家乐福了?传统商超似乎正在渐行渐远。

在移动互联网的冲击和消费者需求的变化,包括疫情影响,都对传统商超产生了巨大影响,曾经的全球超市行业两大巨头家乐福和沃尔玛都未能幸免于难。前者在2023年以来,一线城市的多地家乐福门店出现了不同程度的经营困境,据不完全统计全国累计关闭已经达到150家门店;后者还算好,虽然2021-2022年也在国内关闭了50多家店,但根据公司最近年报和消息,很多只是暂时关闭的店铺是租约到期或进行转型升级。

不难发现的是,这两年无论国际商超还是国产商超都不好过。即使消费零售已经出现了明显的企稳回暖,数据上:2023年我国网上零售额15.4万亿元,同比增长11%。其中,实物商品网上零售额13万亿元,增长8.4%,占社会消费品零售总额的比重为27.6%。而社会消费品零售线上和线下合计总额比上年增长7.2%,可见线上的零售场景依旧是带动零售消费的核心。

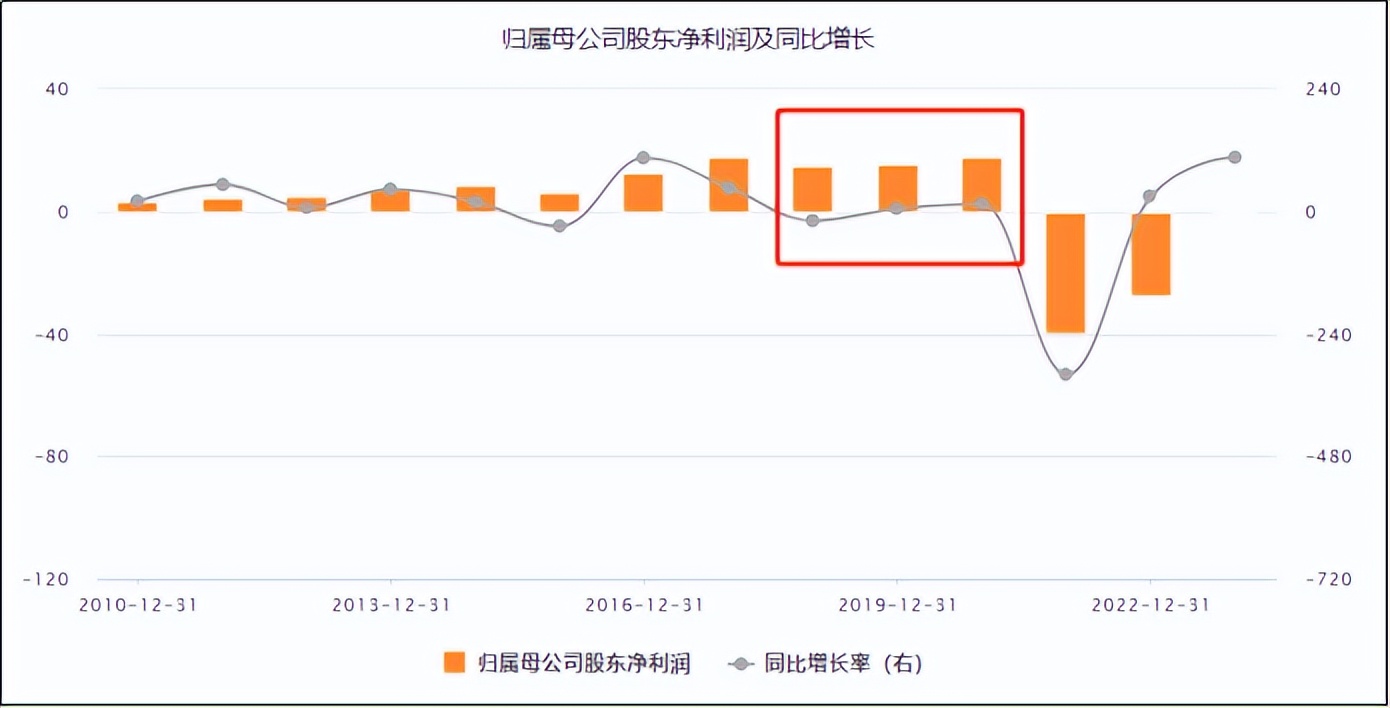

永辉超市(601933.SH)作为国内商超头部的上市公司,近三年在疫情和场景转变换中还是出现了严重的“水土不服”。根据公司近期的2023年业绩预告来看,虽然亏损出现了明显的收窄,预计2023年净利润亏损13.4亿元,扣除非经常损益后的净利润亏损19.7亿元。与上年同期相比,分别减亏14.2亿元及6亿元。但从收窄背后的原因来看,很大一部分是公司出售资产,或是关店降本等方式得来的,因为年报未出,暂时无从得知细节。

不过大概率的是,曾经的“商超一哥”,当前处在了艰难抉择的“阵痛期”。

01

永辉超市的高光时刻

2000年前后,海外商超品牌沃尔玛、家乐福等嗅到了我国经济发展带来的零售消费机遇,于是这些大型超市便逐渐在国内遍地开花,彼时的永辉超市只是众多国产中型超市中的一员;而当时适逢国家的“农改超”的趋势,张轩松便嗅到了机会,于是便决定开一家以生鲜为核心产品的超市,生鲜区域占超市面积的50%以上,一般的中大型超市,生鲜区只占总面积的20%左右,2000年7月,永辉超市开出了第一家以经营海鲜、农副产品为特色的“农改超”超市,其中“生鲜区”的经营面积占据整个超市的50%-70%,这何尝不是一种“差异化竞争”。随后的2001年永辉超市正式成立,当时在福州已经成功布局4家门店。可以说,永辉超市是在政策和市场的双重风口上开始了初期的崛起之路。

公司很快步入快速成长期。

回顾永辉超市的拓展战略,早期从福建起家,在加深本地市场布局的同时,也逐渐择址在新区域试水。2004年,永辉走出福建,由重庆开始,逐渐向全国化布局。2010年,永辉超市成为首家在上交所成功上市的民营超市企业,上市时在全国拥有156家门店。此后,借助资本力量,通过收并购等方式逐步向北拓展市场,凭借公司在商业运营上的可复制优势,仅仅5年时间,开设20余家门店。从入局重庆到布局全国,从“农改超”起家到转型“新零售”。

可以说前中期永辉超市的规模起势在于商业模式的转换。

消费的产品永远基于用户需求。生鲜有别于普通的超市货品,消费者对于生鲜最核心的需求就是“鲜”。永辉前期正是聚焦于此,为了对生鲜来源的高度把控。据了解,公司当时组建了一支超过700人的生鲜采购团队,自营和直采比例超过70%,并且可以将生鲜的采购价格压到低于市场价的10-20%。

从整个产业链上来看,永辉除了最上游的生鲜产品,几乎将中下游的采购、贮存、运输以及开店销售都统统打通,优势在于成本可控,这也让公司的生鲜业务毛利率常年维持在12%以上的水平,高出同行的一倍左右,2018年甚至生鲜业务的毛利率甚至一度高达14.86%。

回溯来看,有业内专家将“永辉模式”在生鲜领域的优势总结为:多种采购模式+生鲜加工提效降损+供应链上下游深度合作+行业领先的结款速度,这种商业模式确实将早期低标准的生鲜体系引领升级为工业化生鲜体系,同时也逐渐建立了永辉的自己的竞争壁垒。靠着生鲜优势,永辉在上市后的时间里随着业务的快速扩张,业绩也是不断走高,股价跟着水涨船高。

2017年,市场对于永辉营收和净利的双重新高的预期,2018年年初公司股价达到了市值顶峰,2017年全年营收高达585.91亿,归母净利润却仅有18.17亿。随后的三年,公司营收接连新高,2020年营收达到历史巅峰的931.99亿,距离很多上市公司可望而不可即的千亿营收仅差一步!

可是,这世界上哪有一成不变的商业模式。

02

永辉正在经历的“阵痛”

其实早在2017年归母净利润创新高后,永辉就已经陷入了“困局”中,虽然后三年营收增速很快,但盈利能力却迟迟跟不上,而且公司近千亿的营收,归母净利润却不到20亿,这背后是较低的净利率。2017年为分水岭,之前永辉的净利率还能超过2%,不过从2018年开始几乎每况愈下,2020年只有1.77%;换言之,原本脆弱的盈利能力被公司极快的规模增长再次拖累。

从报表来看,主要在于费用的大幅度增长,以2017-2018年为例。营收增长为20%左右,而销售费用增长了36.8%,管理费用更是增长了68.8%;再深挖来看,这两年公司加快了扩张速度,且开辟了新的业态,比如2015年创立的“永辉云创”品牌,旗下包括永辉生活店、超级物种、永辉生活APP等新兴孵化业务。这也是为何费用大涨的核心原因。但从业绩来看,永辉云创品牌整个业务板块的发展不尽人意,2018年亏损高达9.45亿。

除了依靠自身产业链优势自建,公司也做了不少投资,不过从公司的投资收益来看,基本上盈盈亏亏、缝缝补补,总归是盈利的,不过未对盈利能力带来根本性的改变。再回到商业模式上,当中下游打通的“永辉模式”遇到了移动互联网时代的“电商平台模式”,永辉便遇到了最大的问题。

前者是相对重资产、重资本投入的模式,不完全统计从2010-2020年,永辉在固定资产方面的现金流陆陆续续流出接近200亿,2020年公司存货高达100多亿,而固定资产和在建合计也接近60亿,还有125亿左右的应付款。可见这种模式这对资金周转效率要求极高,采购、运输、仓储、配送、销售回款,一旦某个环节出现问题便会出现连锁反应,而疫情就是那个“黑天鹅”。

期间除了线上渠道的挤压,线下还有社区生鲜团购、仓储店、低价零食店等新模式冲击,让很多永辉旗下的店铺由于短暂歇业出现了不同程度的亏损,还有公司投资上的损失。

加上2023年亏损,这是永辉超市连续亏损的第三年,三年亏掉超80亿!在此之前,永辉超市已经连续两年高额亏损,亏损额逼近75亿元。财报显示,2021年、2022年,其净利润分别亏损44.95亿元、30.00亿元。短短两年,永辉超市几乎将2015年至2020年这6年间积累的利润全部亏完。更严重的是,公司造血能力差,即使转型也需要持续的资金投入,股权融资似乎行不太通,上市至今,永辉超市定增过三次,都是在2017年收紧再融资之前,合计增发募资达到130亿元,因此只能债权融资,2018年开始短期负债逐渐走高,2020年达到138.9亿,长短期加一起平均都在百亿以上,带来到问题就是公司的资产负债率居高不下,面临极大的流动性风险。

2020-2023年9月,永辉超市资产负债率分别为63.69%、84.47%、87.68%、86.54%,还有就是较高的资金成本,2021-2023年三季度,公司累计支付的财务费用合计高达40.98亿,让原本就不厚的盈利“雪上加霜”。

疫情改变了很多原有的商业模式。社区团购大放异彩,美团、拼多多、京东等开辟的“即时电商”对传统商超的降维打击仍在继续。大趋势上,不仅互联网电商对传统超市的冲击波远未结束,即时零售、折扣零售、会员制超市等新业态此起彼伏,也让永辉们面临着多方夹击,虽然针对上面的不同业态,永辉超市都转型尝试过,甚至还在生鲜、加工到堂食上进行了布局,开了永辉食堂,这一块盒马鲜生比较熟悉,但近期盒马关店的信息一定程度上也意味着行不通。

短期,线上或许依旧是永辉破局的核心方向。毕竟2021年“永辉生活”自营到家业务的销售额达到71亿元,日均单量26.4万单,2023年前三季度销售额63.8亿元,日均单量31.1万单,月平均复购率为49.8%。而毛利率低,只能从运营端缩减,降低巨量资金的占用,逐渐修复资产负债率。

永辉超市从“农改超”起家,凭借品牌精准定位“生鲜”而打下一片江山,逐渐从福建走向全国。在生鲜电商平台、社区团购、折扣零售等新业态的冲击下,永辉转型的阵痛是必然要经历的。

本文作者 | 刘超然 来源 | 英财商业

本文作者可以追加内容哦 !