持仓:重仓纺织服饰、煤炭、银行

业绩:

恽雷挂名基金有2只,独立管的南方产业智选,和史博一起管的南方瑞合定开。两只基金持仓走势不同,独立管的南方产业智选重仓价值行业,上涨6.28%。

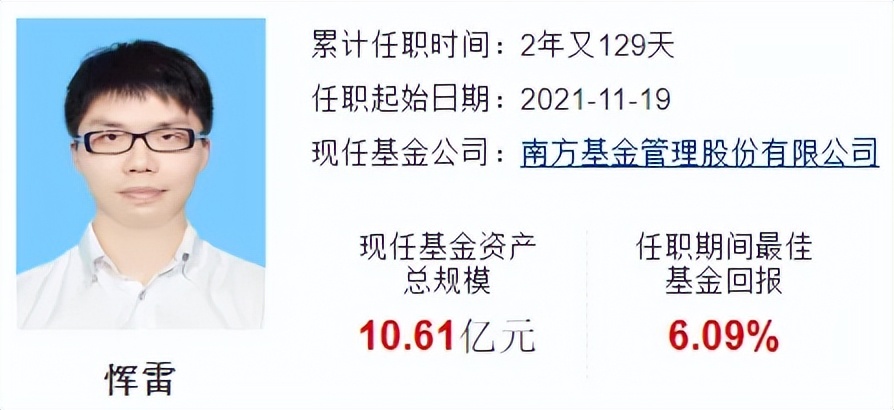

背景:香港中文大学化学博士,2015年5月加入南方基金,历任国际业务部助理研究员、研究员。

2021年11月19日上任基金经理,管理规模11亿

投资方法:

《【公募基金】风险可控,多元布局——2024年一季度基金配置策略报告》

《强势给与南方基金恽雷“all in”级投资建议》

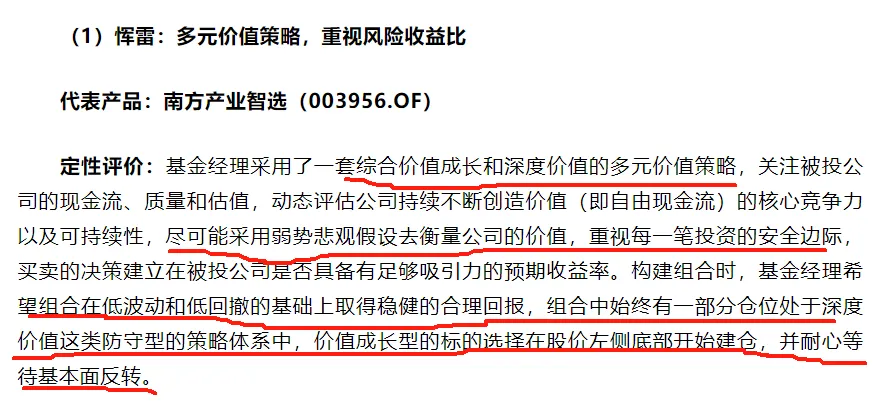

采用了一套综合价值成长和深度价值的多元价值策略,重视风险收益比和安全边际,希望组合在低波动和低回撤的基础上取得稳健的合理回报,组合中始终有一部分仓位处于深度价值的防守体系中,价值成长标的耐心等待基本面反转。

2023年二季报精彩观点:

(1)年初资本市场对中国经济存在“两个高估”:1)高估了新冠放开之后经济复苏的弹性;2)高估了货币政策对经济的刺激能力(即希望通过分母端的下行来刺激分子端收入的回升)。

引起这两个高估不达预期的主要原因来自于过去三年一系列紧缩政策下,企业及居民层面上微观信用的受损,即企业端和居民端资产负债表加杠杆的空间有限,同时加杠杆的意愿不足。当然本质还是购买力不足所导致的需求不足,使得供给端的产业在扩产后面临产能过剩,预期投资回报率下滑,放缓了再投资的强度。

(2)地方债务问题和土地财政有关。地方政府快速推动城市化进程的商业模型需要“土地财政”这台V12 发动机来源源不断的提供动力,当这台发动机不堪重负的时候,地方政府的债务自然就会出现问题。而当前引起这台发动机受影响主要原因也是地方政府过度依赖土地财政的结果。

(3)过去三十年,全球主要经济体有过2次陷入微观“资产负债表衰退”。第一次是90年代的日本,在股市、楼市泡沫破灭的背景下,日本政府干预较为保守,使得居民的资产端陷入收缩状态,而负债端又相对刚性,普通老百姓通过节衣缩食来偿还债务,形成了不敢负债、信贷保守的社会文化,也最终形成了居民和企业螺旋式的通缩。

第二次是2008年美国次贷危机,过度的信用下沉使得美国房地产市场存在严重的资产价格泡沫,持有次级债的金融机构在危机中受到严重冲击,伯南克及时向市场注入大量流动性,通过中央政府加杠杆的政策缓解了金融机构资产端的危机,也降低了居民端的杠杆。

两次居民端“资产负债表衰退”都表明解决问题的核心需要中央政府信用背书,打破地方和居民端陷入螺旋式通缩的预期。虽然中国面临地缘政治摩擦的现实,也有人质疑百年未有之大变局环境中,在多头任务压力下,我们对于刺激经济可执行的财政货币化空间有限,但办法总比阶段性困难多,在紧缩性政策逐步调整过程中,整体经济预期将恢复到平稳水平,资本市场的悲观预期也将得到一定程度缓解。

(4)港股具备两个风险点:第一,港股市场与全球主流股票市场相比是相对弱势的跟随市场。造成这种弱势的本质还是因为港股市场是全球最大的离岸市场之一。第二,港股市场是一个流动性相对稀缺的市场,2019年中期日均成交额在800-1000亿港币左右,平均年化换手率只有50%。所以在港股中经常能看到行业内头部一线公司估值非常昂贵,而腰部及尾部公司撇开公司质量等因素依然非常便宜。

(4)4个系统性因素始终制约着港股市场:1)投资者结构和目的,无论海外投资者还是南下资金都将港股视为配置型市场。2)港股中约2/3的公司来自内地,海外投资者的共识是A股封闭且流动性好,更愿意将投资的重点以及资金沉淀到A股,对于两地上市公司也通常选择A股作为标的。3)香港实行联系汇率制度,没有独立的货币政策来对冲和抵御市场波动。4)香港是全球最大离岸市场,缺乏现金管理工具,一旦资金从股市离开,没有相对应承接工具。

(5)用“分子-分母”框架理解港股市场。分子端是中国经济整体增长,分母端有两方面组成:美债无风险收益率、外国投资者风险偏好。香港采用联系汇率制度,因此港股的定价基准是美国十年期国债利率,港股是海外投资者主导的市场,因此海外投资者的风险偏好也决定了港股市场的整体走向。

2020年之后,三年疫情使得港股的分子端增速出现了较为明显的放缓。疫情后,美联储为了抑制通胀,大幅度加息,使得无风险利率水平快速上升,叠加海外投资者担心中国经济在转型期的中长期增长前景,风险偏好降低,过去5年港股面临着“分子端-分母端”的双杀,异常惨烈。

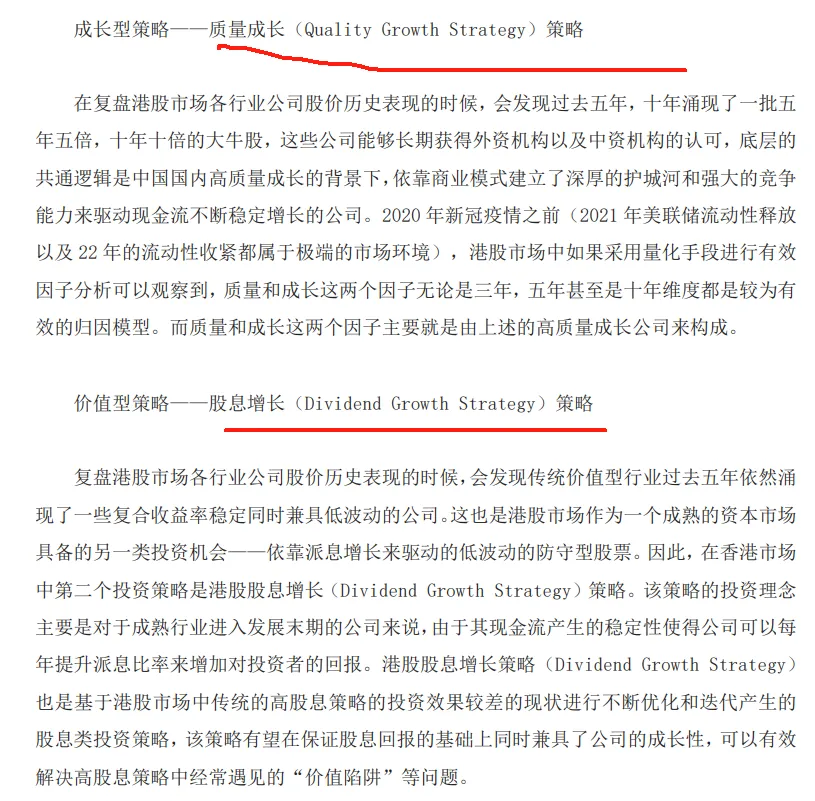

在港股市场,质量成长策略和股息增长策略相结合更容易取得好收益。

(6)2023年初对美国的两个低估:低估了在高利率、高通胀、高地缘政治摩擦的环境中美国经济的韧性,和美国劳动力市场持续短缺使得劳动力薪资水平具有较强韧性有关;低估了2023年是科技大年,AIGC(内容生成式人工智能)、室温超导、可控核聚变、阿尔兹海默症药物、特斯拉人形机器人以及FSD(自动驾驶)等领域都取得了明显突破。

(7)美联储政策的“不可能三角”,即物价稳定、充分就业和金融系统稳定无法兼顾。2008年全球金融危机后,美联储释放了过量流动性,使得金融机构的资产负债表在低利率、低通胀中温水煮青蛙,一旦为了物价稳定、充分就业加息,被低利率环境惯坏的金融机构资产负债表容易承受不住加息,呈现出脆弱性。

(8)日本和欧洲的上涨主要原因是在高利率、高通胀,成长陷入低增长的环境中,从资产性价比的角度,深度价值风格股票更具性价比。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变,防失联,欢迎关注()共同探讨~~

$南方产业智选股票(OTCFUND|003956)$$南方积极配置混合(LOF)(OTCFUND|160105)$$南方中小盘成长股票A(OTCFUND|000326)$

本文作者可以追加内容哦 !