近一个月来,债市开始震荡波动,不少重仓债基的朋友开始担心这波债牛行情是不是要结束了?

A股这边波动也不小,重仓权益基金的投资者们开始担心A股这是又要开始3000点保卫战了。

而市场的风头最近被黄金抢了,比如火热的$黄金股ETF(SH517520)$。

总之,无论是股市还是债市,最近给人的感觉就是“纠结”——A股从2月初反弹以来,涨了不少,这个时候是追还是撤?债市牛了快2年,不少声音说债市已经拥挤了,是继续持有还是获利了结?

如果你也有以上担心和纠结,我建议考虑一下“固收+”基金。

因为,同时配置了债券和股票的“固收+”能帮我们做到“动态再平衡”——基金经理通过研判股市和债市的投资价值,综合考虑股债性价比,帮我们做好股债配比。

这样,就不需要我们来操心这么多了~

“固收+”基金究竟好在哪儿?

“固收+”基金,顾名思义就是由“固收”和“+”两部分组成。其中,「固收」是主要部分,也就是我们熟悉的债券类资产,风险相对较低,主要追求「稳」;剩余少部分「+」的是一些风险更高、但收益也可能更高的投资,比如,股票、打新、可转债等,目标是「增厚收益」。

一只优秀的“固收+”基金,不仅波动低,走势平稳,长期来看收益也很不错!

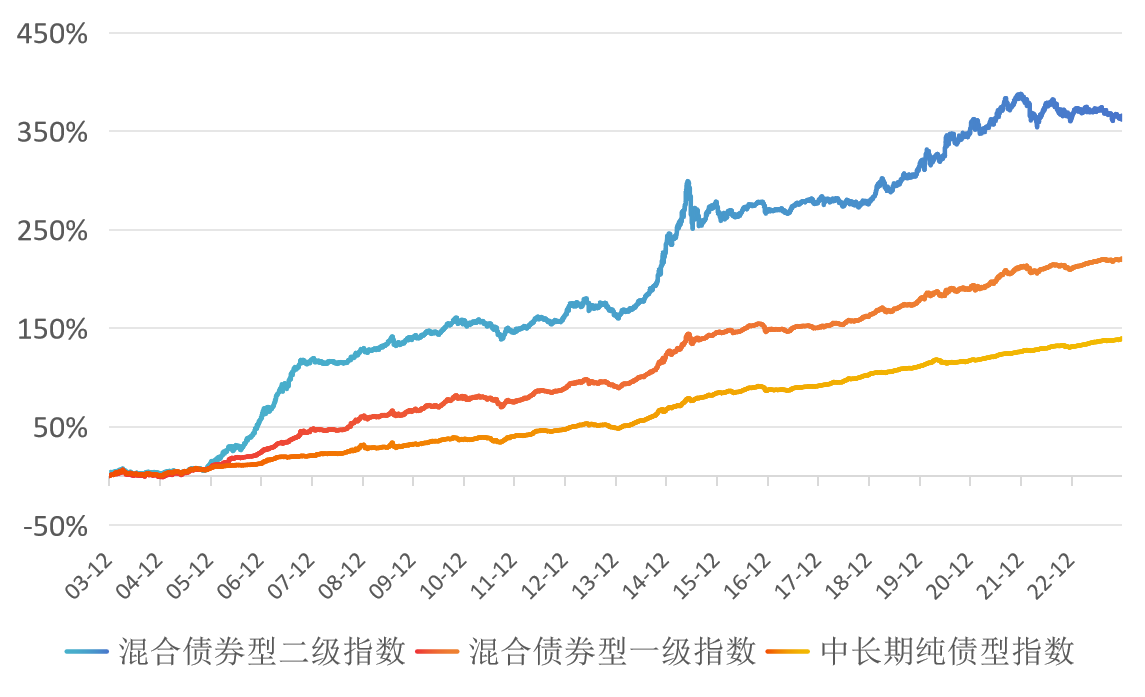

以“二级债基”为例,根据wind数据,过去20年(2003.12.31-2023.12.31),混合债券型基金(二级)指数累计涨幅365.23%,年化收益率7.99%,远超同期混合债券型基金(一级)指数与纯债债基指数。

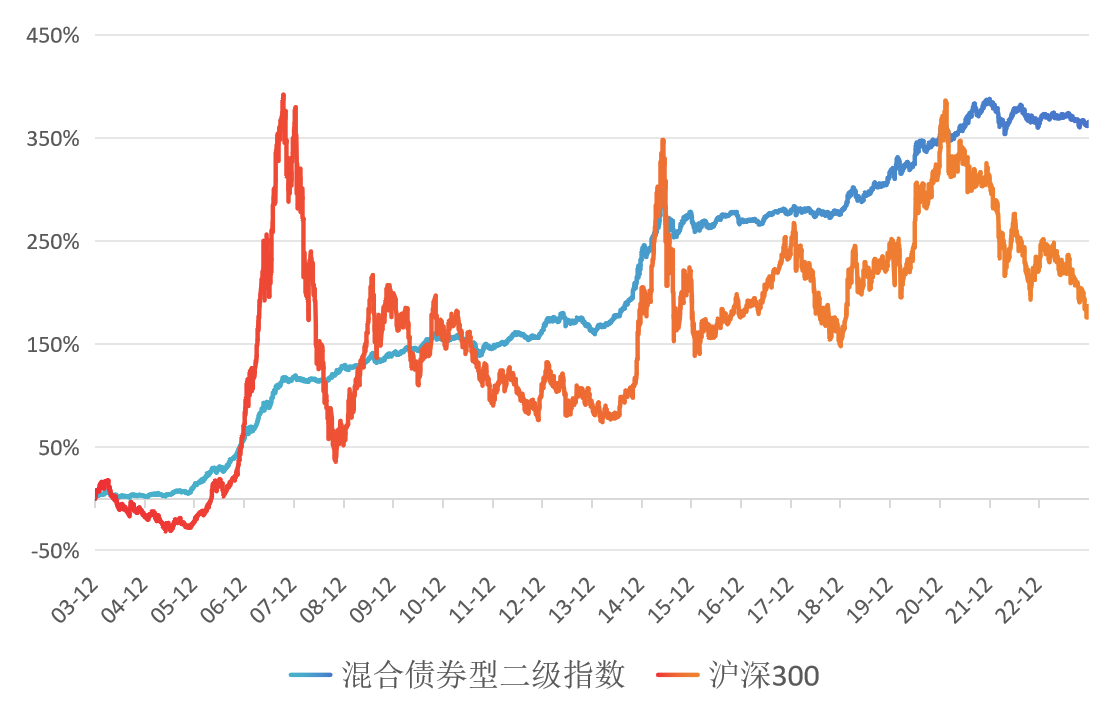

同期,相较沪深300指数,即使这20年间经历过3波大牛市,二级债基指数的累计收益也毫不逊色,甚至还比沪深300高出不少!完美体现了什么叫做“慢即是快”。

要做到这一点,我认为主要归功于“固收+”基于大类资产配置理念的投资策略,而该理念的两大特征就体现在“资产的非相关性”和“动态再平衡”。

资产的非相关性:想必大家或多或少都看到过“股债跷跷板”这个词,简单理解就是拉长时间来看,二者都是在震荡上涨的;但是,当只着眼于短期某个时间段时,往往出现“股市上涨时债市回调,或者债市大涨时股市在下跌”的情况。因此,同时配置股票和债券这两大类资产,能更好对冲波动,提升持有体验。

动态再平衡:在经过一段时间的市场运作之后,基金中的股债配比通常会偏离原本既定的比例,比如,原本计划的股票资产占比为20%,随后牛市来临,股票价格大涨,这时股票占比达到30%。此时,该基金的风险等级显著偏高,基金经理通常会卖出股票买入债券,使得股票占比回到20%。这一过程,不仅控制了基金风险,也顺带做到了高买低卖。

当前正是配置“固收+”基金的好时机

我在年初给大家梳理了不少专业机构对今年市场行情的展望,结论就是:既有乐观派,也有谨慎派。总结成一个词就是“弱复苏”,而弱复苏则代表市场具有较高不确定性。

这时,“固收+”基金就能更好做到“进可攻退可守”——基金经理根据经济复苏情况,灵活调整股债配比和具体股债标的的选择,以应对这种不确定性。

换个思路,我们甚至不用过多考虑经济复苏的速度如何!

• 如果经济快速复苏,“固收+”中的股票仓位是大概率上行的,力争收获复苏行情带来的业绩增长。

• 如果经济复苏放缓,“固收+”中的债券仓位大概率可以对冲掉股票的波动,力争使得基金走势更平稳。

管理“固收+”基金,对基金经理能力要求极高

一个优质的“固收+”基金,对基金经理的能力要求是极高的。

不仅要求基金经理能判断当前宏观经济形势,还要及时把握市场动态、国内外政策等众多信息,从而灵活调整股债配比,以确保该基金的风险与收益达到理想的稳健状态。

同时,为了获取超额收益,股票的选择也是至关重要的。选择优质股票的核心能力在于对行业、公司状况的深入分析,包括财务报告、盈利模式、商业模式以及管理层水平等多方面的考量,而选股能力与宏观经济分析能力又是几乎完全不同的能力。

银华基金赵楠楠则是兼具上述能力的一位大类资产配置专家。

赵楠楠曾在多家知名金融机构工作,包括世德贝投资咨询(北京)有限公司、大公国际资信评估有限公司以及中融基金管理有限公司。这些经历不仅让她积累了宝贵的投资经验,也让她对各类投资品种和市场环境有了深入的理解。

赵楠楠有着13.5年证券从业经历,其中超4.5年公募管理经验。在投资理念方面,她擅长把握市场趋势,注重风险控制,同时积极寻找具有成长潜力的投资标的。她还善于运用各种投资策略,以实现基金的长期稳健增值。

赵楠楠在2017年1月加入银华基金后主要负责管理多个债券型基金和混合型基金。在她的管理下,这些基金都取得了不俗的业绩。

立足2024复苏之年,赵楠楠重磅打造了一只新的“固收+”基金$银华钰祥债券A(OTCFUND|020581)$,这是一只典型的二级债基——投资固收比例不低于基金资产的80%,投资股票、可转债不超过20%。

在银华钰祥债的运作上,赵楠楠基于“大类资产配置”思路,在兼顾稳健前提下尽可能分享股市上涨的收益。

• 债券的选择:致力于追求绝对收益,不下沉,做利差、利率波段。

• 股票的选择:采用“基本面分析+量价趋势判断”的选股方法,注重提高胜率与优化赔率。

赵楠楠也分别对债市和权益市场做了展望,我给大家简单总结一下。

【债市】

利率债:由于经济增长的不确定性和可能的政策宽松措施,预计2024年中期利率将继续下行,为债市带来投资机会。

信用债:应聚焦于城投债和银行资本工具,同时关注政策变化带来的投资机会。

地方债:当前的利差水平相对中性,但在当前市场环境下仍具备一定的吸引力。

超长债:在资产荒背景下可能存在博弈空间,尤其是在债券牛市中后期。

【权益】

投资风格应根据经济实际情况进行调整,“弱现实”偏好成长和稳定风格,“强现实”关注周期、消费和成长股。具体到行业上,关注科技(特别是低国产化率和低渗透率)、高性价比的消费行业、国企改革、高股息红利。

2024年虽是复苏之年,但从近期市场走势来看,市场波动一点也不小。在充满不确定性的市场环境中,一只二级债基$银华钰祥债券C(OTCFUND|020582)$值得被我们关注。

#风口来了!智己固态电池量产上车##铜价大涨,有色板块迎上车机会?##华尔街大佬预言黄金“下一站”3000美元#

本文作者可以追加内容哦 !