从2021年3月3日以18.8港元发行价上市到2024年3月28日宣布以18.8港元注销价进行私有化,赛生药业(06600)在港股市场度过了1121天。

对于从其上市首日持股至今的投资者来说,赛生药业留下了两年0.74港元分红。但对长期投资者来说,赛生药业此时选择私有化多少有点“背刺”的意味。

一次“背刺”长期股东的私有化

了解到,3月28日,投资者等来了赛生药业的2023年财报。财报显示,报告期内赛生药业全年营收为、31.56亿元,同比增长14.8%;公司同期净利润同比增长增31.2%至11.2亿元。

与此同时,投资者还等来了一份私有化公告。德福资本及赛生药业联合公告称,3月19日,要约人(Silver Pegasus Investment Limited)根据公司法第86条以协议安排方式将赛生药业私有化。公告显示,赛生药业的私有化注销价格为现金每股18.8港元,较联合公告前最后交易日收盘价(16.04港元)溢价17.21%;较4月2日收盘价(17.94港元)溢价4.79%,且注销价将不会提高。

该私有化协议一出立马引发了市场广泛讨论,并引来不少对其长期看好投资者的不满,原因在于赛生药业在宣告私有化时市盈率仅为8倍,在其估值较低的同时,2023财报却预示着公司良好的基本面和发展潜力。也就是说,假设其未来业绩保持平稳,投资者年均收益率有望超过10%,只是现在年均收益变成了一次性收益。

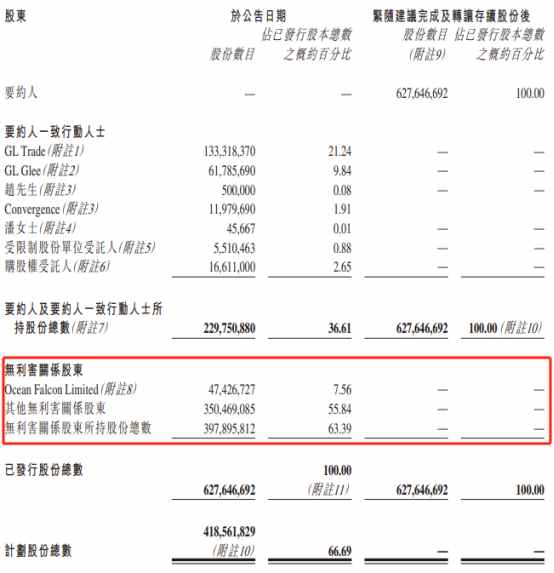

根据赛生药业的此次的私有化协议安排:公司需要获得至少75%的无利害关系股东(独立股东)的投票批准,且反对决议的票数不得超过全部无利害关系股份投票权的10%。

数据显示,目前赛生药业大股东一致行动人占36.61%股份,而无利害关系股东占63.39%股份。也就是说其私有化成功需要更多无利害关系股东支持。

这便成为此次赛生药业私有化最大的变数。

参考2014年港股新世界中国的第一次私有化失败案例,在该公司第一次协议安排私有化中,由于新世界中国注册于开曼群岛,因此除了需要符合香港《收购守则》的规定外,还需额外符合开曼公司法的“数人头”测试,即赞成私有化的独立股东人数须过半数。

根据公告的法院会议投票结果,赞成私有化的独立股东持股占比99.84%,以压倒性的优势胜过反对派的0.16%;然而戏剧化的是,由于赞成人数为223人不敌反对人数458人,持股比例低的“搅局”小股东反而获得了胜利,新世界中国私有化失败。

回到赛生药业,虽然从私有化价格来看,赛生药业的大部分投资者都将从此次私有化中获益,但正如上文提到,当前赛生药业的基本面稳健且处于低估状态,此时私有化对于打算长线持有的股东来说无异于背刺,因此存在部分股东以希望公司继续维持上市地位为由投反对票的可能。若此情形存在,那决定赛生药业私有化成败的关键点或在于长线持有股东的数量占比。

一旦赛生药业此次私有化出现问题并最终失败,赛生药业股价或重新跌回其不受干扰日期(3月15日)的收盘价14.04港元,对套利投资者而言便是超20%的亏损。

下一步“回A”?

在确定赛生药业进行私有化之后,市场也传出不少其准备“回A”的消息。

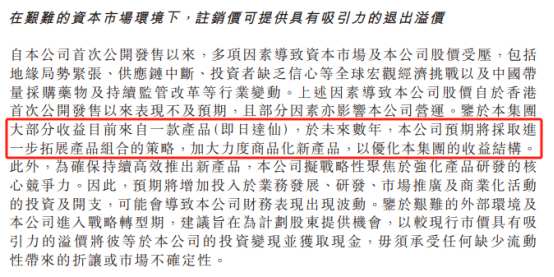

实际上,赛生药业解释从港股退市的原因之一便是公司港股股价低迷,维持上市地位却无法融资,与其徒增财务成本,不如进行私有化。如果公司有意后续继续开辟融资渠道,港美股之后的大A显然是其选择的重要方向。但以其现在的成长预期,能否获得大A的芳心呢?

从其基本面来看,2023年赛生药业收入约为人民币31.56亿元,同比增长约为14.8%;净利润11.22亿元,同比增加约31.2%;公司净利率35.55%,净资产收益率34%,资产负债率18.3%,经营性活动现金流达到14亿元,同比增长18.6%。

从核心财务数据来看,赛生药业表现优秀,但这都是建立在核心产品日达仙基础上的。数据显示,2023年公司日达仙销售收入由去年的21.68亿同比增长21.3%至2023年的26.31亿元,占公司当期总营收的83.4%。

从市场竞争角度来看,赛生药业虽有日达仙这款大单品,但能否高枕无忧还是个未知数。当前日达仙面对的最大的问题或在于仿制药挑战。随着日达仙专利到期,近年国内有17家药企已开展胸腺法新仿制药的研究工作。由双成药业生产的胸腺法新仿制药基泰于2020年12月通过一致性评价,另有四种其他胸腺法新仿制药待一致性评价。

并且从售价来看,作为原研药的日达仙并不占优。实际上,胸腺法新自2017年以来相继在多省地方医保目录中受限,大部分使用胸腺法新的患者都需自费。胸腺法新原研药日达仙(1.6mg/支)零售价在550-650元,国产胸腺法新仿制药(1.6mg/支)售价在100-200元。也正因为仿制药的价格优势,2021年日达仙未能中标第五批国家集采。

但也正是因为由院内使用受监控、医保报销受限加之未能集采中标,让赛生药业将目光投向了院外市场。由于日达仙在国内市场有较大的先发优势,加之多数患者自费购买或被私人商业医疗保险保障,对价格差异的敏感度较低。因此主打院外的GTP(Go-to-patient)平台逐渐成为近年赛生药业收入的核心。

GTP平台从2018年起为赛生药业带来销售额。2018年、2019年,通过GTP模式产生的销量分别占日达仙总销量的20%以上、30%以上;2023年通过GTP模式的销售占比达到约78%。在其私有化公告中也提到公司过于依赖日达仙这一大单品。

在国内政策端向创新医药产业倾斜的当下,A股医药投资也更加偏好有原创自研能力的药企。在此背景下,改变单一的收入结构向创新研发转型对于赛生药业来说迫在眉睫。但其在研管线中核心品种的艾拉司群、Vaborem和RRx-001未来能否顺利获批上市并摊薄“日达仙”对其收入的贡献比例,目前来看仍是个未知数。

本文作者可以追加内容哦 !