3个月前,海外药企的一起常规收购案,让恒瑞医药陷入了尴尬的处境。

当时,GSK宣布收购Aiolos Bio,代价是10亿美元首付款以及4亿美元的监管里程碑款。

而Aiolos Bio唯一的管线TSLP单抗AIO-001(SHR-1905),引进自恒瑞医药。去年8月份,前者与恒瑞医药达成合作协议,获得了该款药物的海外权益,代价是:

2500万美元首付款,以及研发及销售里程碑款10.25亿美元,此外还有实际年净销售额两位数比例的销售提成。

这意味着,不到半年时间,Aiolos Bio赚足了差价。当然,除了交易本身以及差价的噱头,还有两点更值得关注。

第一,TSLP的价值正愈发被药企正视。毕竟,Aiolos Bio被GSK收购,总交易额为14亿美元,首付款就达到了10亿美元。而AIO-001目前海外进展并不快,根据ClinicalTrials.gov,Aiolos Bio仅在去年12月份登记了一项1期临床,患者并未开始招募。

第二,在TSLP竞逐赛中,国内药企有能力占据一席之地。AIO-001之所以能够被收购,是因为依从性优势,给药周期较FIC药物大幅延长。目前,除了依从性,国内药企还围绕机制创新等方面进行着探索。这也意味着,未来还将有更多实力国内药企的涌现。

随着TSLP靶点的火爆,更多在该领域实力突出的药企,也将被看见。

/ 01 / 自免领域的潜力靶点

在全球创新药物研发的激烈竞赛中,TSLP靶点成为众多药企争夺的焦点。

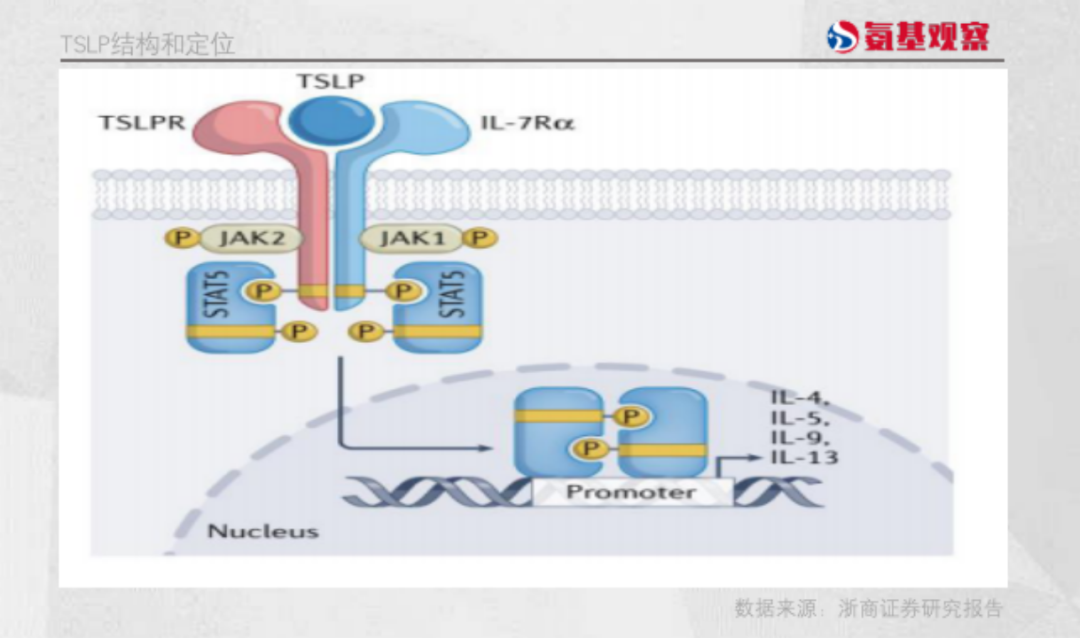

这并不令人意外。TSLP在人体组织中存在两种变体:在稳定状态下表达的主要是短型(sfTSLP),由63个氨基酸组成,与TSLP稳态功能有关。

而长型(lf TSLP)则由159个氨基酸组成,可通过Toll受体配体、促炎性细胞因子、特异性细胞因子环境以及单独的TNF-诱导上调。

长亚型的表达,在多种炎症级联反应的上游产生,并介导多种过敏性疾病中过度激活的免疫应答,已被证实在II型免疫反应中发挥重要作用。

目前,TSLP被证实与多种过敏性疾病有关,包括特应性皮炎、支气管哮喘、嗜酸性粒细胞食管炎等。

另外,Nature Reviews等文献数据显示,TSLP还与慢性炎症性疾病,如慢性阻塞性肺病和乳糜泻,以及牛皮癣、类风湿性关节炎等自身免疫疾病有关。

这也意味着,TSLP靶点的潜力惊人。因为,TSLP靶向药不仅具有广谱的特点,能够有效针对多个适应症;并且,TSLP靶向药针对的适应症,还具备影响广、病程长的特点,这决定了其具有极高的商业价值。

例如,就哮喘而言,预计全球患病人数在2024年及2030年将分别达到8.01亿例及8.58亿例,存在大量的治疗需求。

特应性皮炎也不例外。全球特应性皮炎患者在2019年已达到6.49亿例,且估计2030年将进一步增至7.55亿例。

在这样的背景下,TSLP靶点药物的研发和市场前景备受期待。随着医学界对TSLP作用机制的深入理解,以及新药研发技术的不断进步,TSLP靶向药物有望为广大患者带来新的希望。

/ 02 / 重磅炸弹诞生进行时

当然,在上述疾病领域,TSLP抗体并非破局者。

2021年12月17日,安进与阿斯利康宣布,FDA批准其TSLP抗体Tezepelumab上市,用于治疗没有生物标志物限制的重度哮喘。

在TSLP抗体上市之前,重度哮喘领域已经有多款生物制剂上市。最早登场的奥马珠单抗,甚至在2003年便获得FDA批准。

不过,机制方面的优势,仍为TSLP抗体带来了显著的竞争力。

重度哮喘特定功能或病理生理机制的亚型,根据嗜酸粒细胞数、特异反应性、呼出气一氧化氮 (FeNO)水平等,可分为Th2型哮喘与非Th2型哮喘。

前者的炎性反应通路涉及免疫球蛋白E(IgE)、白介素(IL)-5、IL-4、IL-13,而后者的炎性反应通路涉及 IL-17、CXC 趋化因子受体2(CXCR2)等靶点。

此前获批的生物制剂,主要针对下游通路,因此受到表型的影响,甚至受到生物标志物的限制,导致普适性不足。

例如,在GINA文件中,外周血嗜酸性粒细胞≥300个/L 且使用第4、第5级药物治疗仍不能控制的重度哮喘患者,才推荐使用抗IL-5单抗、抗IL-5R单抗或抗IL-4R单抗。

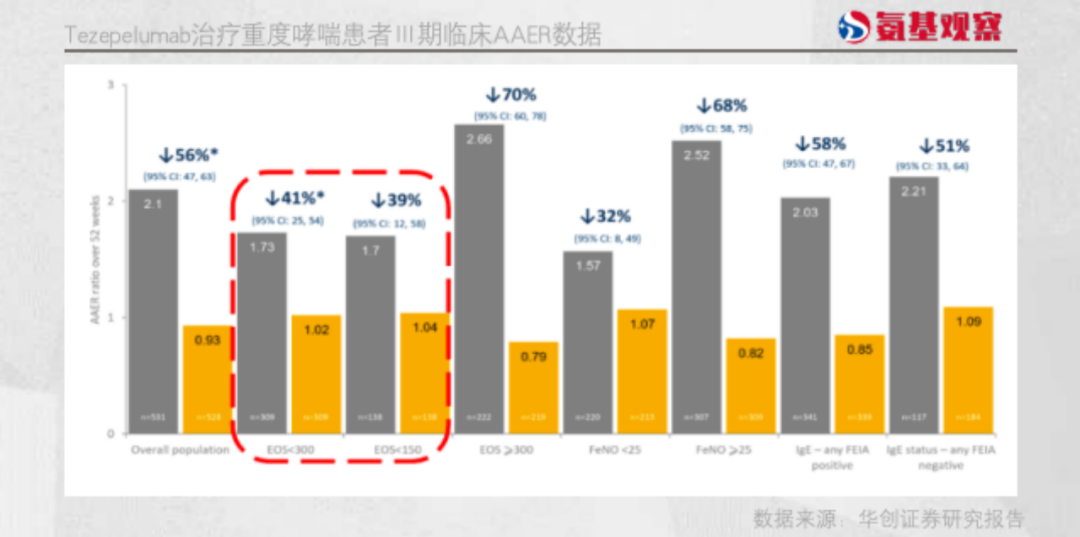

酸性粒细胞小于300类型患者,接受生物制剂的疗效较差。但问题是,根据数据来看,50%-60%的患者基线嗜酸性粒细胞小于300。因此,相当部分重度哮喘患者的需求,得不到满足。

由于TSLP作用于炎症级联反应的早期上游,可以阻断炎症细胞因子的释放,抑制下游炎症信号的传导,有潜力适用于广泛的重度哮喘,不受表型(嗜酸性或过敏等)以及生物标志物的限制,相较其他靶点具有更大的市场潜力。

首个上市的TSLP抗体Tezepelumab,临床研究结果就证实了这一点。对于成人及青少年重度哮喘患者,不论其基线嗜酸性粒细胞(EOS)计数如何,Tezepelumab均可显著降低重度哮喘患者年急性发作率(AAER),并提高患者呼气量。

也正因此,其突破了治疗嗜酸性哮喘的局限,是唯一一个没有表型或生物标志物限制的生物制剂。这一优势,让Tezepelumab在上市后销售额快速攀升,2022年销售额1.70亿美元,2023年销售额5.67亿美元,同比增长约4亿美元。

鉴于Tezepelumab作用靶点是多种炎症途径,其治疗人群将远大于其他已上市的生物疗法,随着其他适应症的拓展,销售天花板也有望持续抬升。有市场人士预测,2026年Tezepelumab销售额有望达到20亿美元。

/ 03 / 一场激烈的竞逐赛

鉴于TSLP的极高潜力,一场激烈的竞逐赛正在全球打响。

作为领跑者,Tezepelumab正在加速其他适应症的布局,以形成先发优势。除了已经上市的重度哮喘适应症,其针对鼻窦炎及食管炎正在进行III期临床,还有特应性皮炎、肺阻病等多个适应症处于II期临床阶段。

而作为追随者,辉瑞、赛诺菲等后来者并没有一味follow,而是在抗体的设计方面作出了创新,双抗/三抗管线逐渐起势。

例如,辉瑞的PF-07275315注射液是IL-4/IL-13/TSLP三抗,希望通过多管齐下的方式,对疾病的控制较单抗再上一个台阶。目前,PF-07275315针对特应性皮炎的适应症,已经处于II期临床阶段。

赛诺菲的lunsekimig则是一款IL-13/TSLP双抗。2023年美国胸科学会(ATS)年度大会上发布的Ib期临床数据显示:与单独抑制IL-13或TSLP相比,lunsekimig展现出更为显著的疗效优势,能有效改善患者呼出一氧化氮分数(评估气道炎症活动度的重要生物标志物)。目前,lunsekimig针对哮喘的适应症,正处于II期临床阶段。

在这场竞逐赛中,国内选手同样不敢落后。包括康诺亚、正大天晴、恒瑞医药、科伦博泰、洛启生物、荃信生物等药企,均布局了单抗领域。

虽然并未在机制方面作出创新,但基于不同的抗体序列,或许能够表现不一样的潜力。

例如,从依从性来看,恒瑞医药的SHR-1905更胜一筹。

目前,Tezepelumab需要1个月注射1针,而SHR-1905潜在注射周期为6个月1次。对于用药周期较长的慢性病来说,注射周期延长带来的依从性提升是显而易见的。也正因此,恒瑞医药SHR-1905的引进方Aiolos Bio被GSK重金收购。

除此之外,在多抗领域,国内选手也在快速跟上。3月1日,信达生物便披露其抗IL- 4R/TSLP双抗IBI3002,临床I期研究在澳大利亚完成首例受试者给药。

这些进展表明,国内药企在全球TSLP靶点药物研发的竞争中,逐渐崭露头角。

未来,随着更多创新药物的上市,我们有理由相信,TSLP靶点将成为治疗多种炎症性和自身免疫性疾病的关键,为全球患者带来更有效、更安全的治疗选择。

而这场竞逐赛的最终赢家,将是那些能够提供真正突破性治疗方案的药企,同时也将是那些能够从治疗中获得实质性改善的患者。

本文作者可以追加内容哦 !