本文聚焦“价值”指数写一篇——

如果要求基金类型是指数型基金,业绩基准对标第一指数名称中含有“价值”两个字,全市场有且仅有32只,都是被动指数型,没有增强指数型基金被筛选出来。多份额仅保留A类,则剩下24只基金。

一、24只基金涉及13只价值指数

24只基金按照规模合并值由高到低排序如下,表格还展示了机构占比、成立以来的回报等信息。$银河沪深300价值指数A(OTCFUND|519671)$$申万菱信沪深300价值指数A(OTCFUND|310398)$$价值100ETF(SH512040)$#基金投资指南#

数据来源:东财Choice数据,截至2024年4月12日,历史业绩不预示未来走势

成立至今回报翻倍的基金有价值100ETF(512040)、价值ETF(510030)、富国中证价值ETF联接A(006748)、华宝上证180价值ETF联接(240016)。

从标的指数来看,24只价值基金涉及13只价值指数。

数据来源:东财Choice数据,阡陌说整理

跟踪300价值的有4只基金;

跟踪1000价值稳健、180价值、300价值稳健、500价值稳健、800价值、创价值、国信价值、深证价值的各2只基金;

跟踪500价值、MSCI香港价值增强指数、标普沪港深中国增强价值指数、小盘价值的各1只基金。

二、11只价值指数哪只是低估的?

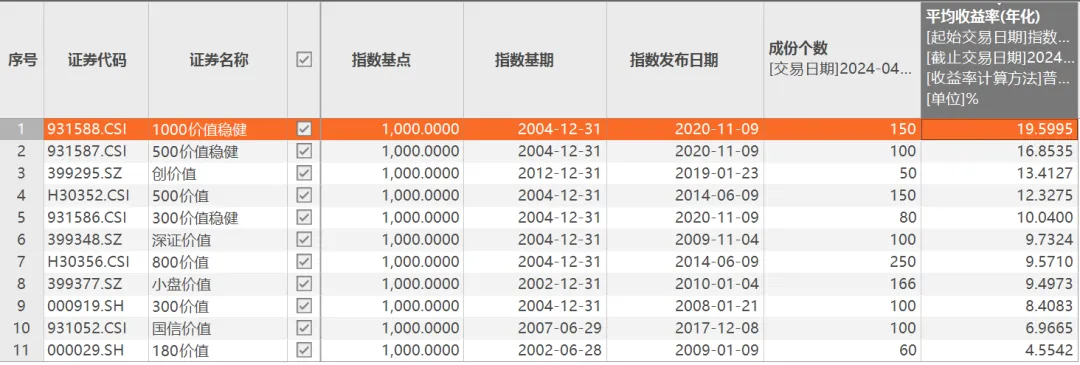

我一般用东财Choice软件筛选数据,上述13只指数中,MSCI香港价值增强指数和标普沪港深中国增强价值指数在软件中没有数据,暂时剔除,我们看看剩下11只指数的数据:

数据来源:东财Choice数据,截至2024年4月15日,历史业绩不预示未来走势

从指数基期以来的平均年化收益率来看,1000价值稳健以年化19.60%排名第一,500价值稳健以16.85%排名第二……

创价值基期以来平均年化收益率为13.41%,500价值基期以来平均年化收益率为12.33%,300价值稳健基期以来平均年化收益率为10.04%,深证价值基期以来平均年化收益率为9.73%,800价值基期以来平均年化收益率为9.57%……

我们也不能完全依据指数的历史收益率高低来选择指数,还需要看指数当前的估值情况。

展示这11只指数的市盈率(TTM)、市净率,近10年的估值百分位,ROE(TTM)、市赚率等指标如下。

数据来源:东财Choice数据,截至2024年4月15日,历史业绩不预示未来走势,需要注意的是,这里我提到了市赚率=PE/ROE,是参考了《巴菲特喝酒:为啥不买贵州茅台?》一文里,雪球球友提及的一个概念。该指标大于1意味高估,等于1意味着估值合理,低于1意味着低估。

以1000价值稳健为例,截至2023年4月15日收盘,基期以来的平均年化收益率为19.60%,市盈率(ttm)为16.71倍,处于近10年估值百分位8.77%,市净率1.19倍,处于近10年估值百分位3.73%,ROE(ttm)为7.15%,市赚率为2.34。

如果要求市赚率小于1.0,则目前低估的指数有300价值稳健、800价值、300价值、国信价值、180价值。

数据来源:东财Choice数据,截至2024年4月15日,历史业绩不预示未来走势

市场短期的波动是随机的,很难猜测,我们多看ROE,看历史年化回报,尽量不要在情绪高点(估值高点)上车,目前整体还是比较低估的,我们可以精挑细选,寻找高质量低估指数,我个人觉得当前300价值稳健、800价值、300价值都是值得多关注的。

MSCI香港价值增强指数和标普沪港深中国增强价值指数我没有数据,没有展开,感兴趣的读者自己再去找找资料。

三、300价值策略指数简介

300价值稳健的成分股是80只,300价值的成分股是100只,800价值的成分股是250只。从市值因子来看,前两只是蓝筹指数,800价值是大中盘指数。

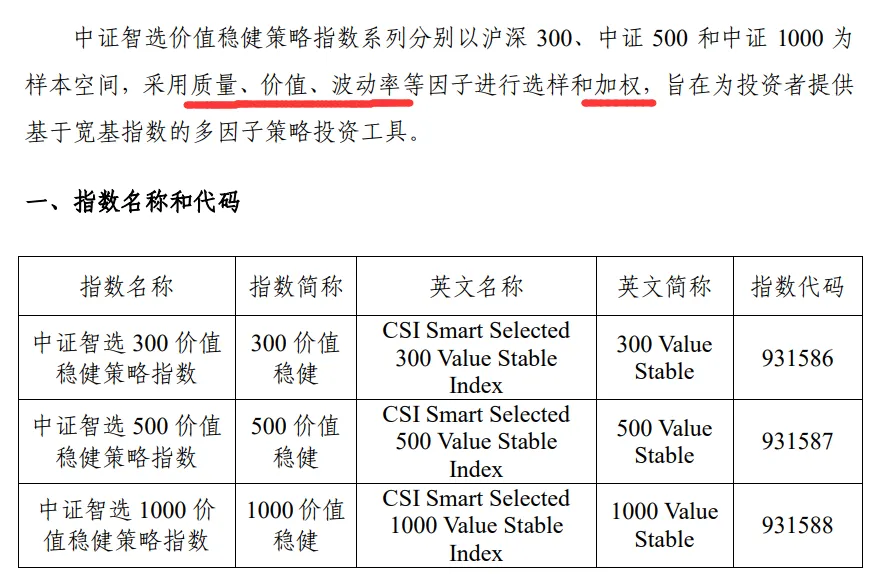

其中300价值稳健相对比较小众,其是以沪深300为样本空间,采用质量、价值、波动率等因子进行选样和加权,旨在为投资者提供基于宽基指数的多因子策略投资工具。

资料来源:中证指数官网

300价值稳健的周线图展示如下,拍脑袋看,如果向下,则下跌空间10%、15%了不得了,但向上的话,未来空间无限(当我瞎猜,别尽信),如果想上车,控制好节奏和持仓比例,定投、网格或者拿出相应比例资产的10%、20%仓位做动态平衡,高抛低吸。

数据来源:东财Choice数据,截至2024年4月15日,历史业绩不预示未来走势

目前市场上只有华夏基金有推出相关指数,本文不是广告,感兴趣的读者自己关注一下,不过规模不大,ETF场内基金仅1.43亿元,场外联接基金规模合并值仅0.11亿元。

数据来源:东财Choice数据,截至2024年4月12日,历史业绩不预示未来走势

从上表ETF名称来看,其和300价值指数没有分别,还是比较容易混淆的。

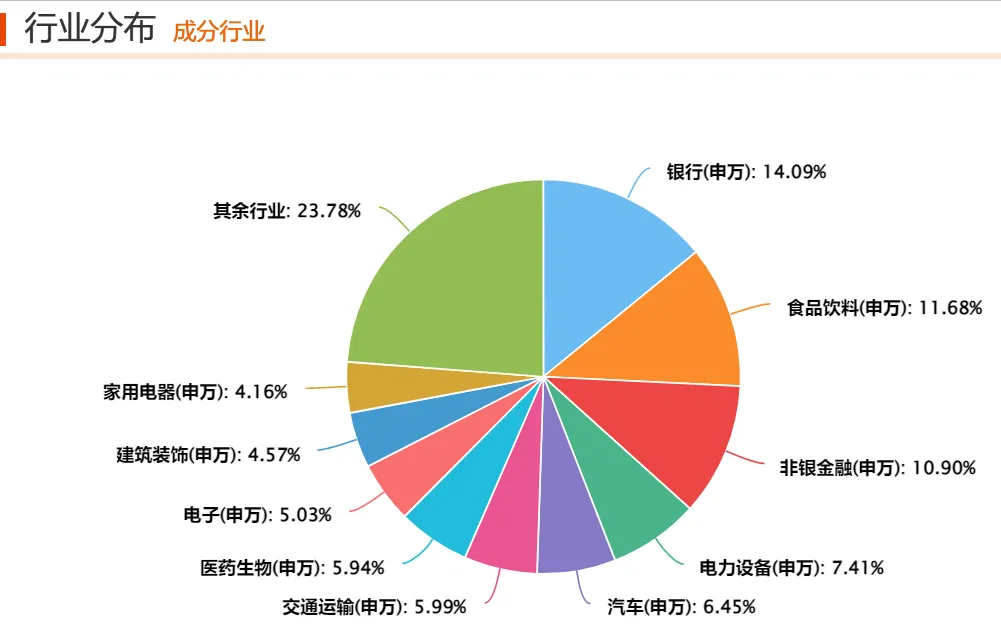

从行业分布来看,300价值稳健指数的重仓行业集中在银行(占比14.09%)、食品饮料(占比11.68%)、非银金融(10.90%)、电力设备(7.41%)、汽车(6.45%)、交通运输(5.99%)、医药生物(5.94%)、电子(5.03%)……很明显,这只指数是一只宽基指数。

数据来源:东财Choice数据,截至2023年12月31日,重仓行业展示不构成投资建议

从基金重仓股来看,华夏中证智选300价值稳健策略ETF(159510)前十大重仓股分别是贵州茅台、宁德时代、中国平安、兴业银行、格力电器、招商银行、迈瑞医疗、京东方A、工商银行、立讯精密。

数据来源:东财Choice数据,截至2023年12月31日,重仓股展示不构成投资建议

四、基金经理观点分享

华夏中证智选300价值稳健策略ETF(159510)的基金经理赵宗庭在2023年基金年报中说,

“展望2024年,预计海外发达经济体加息周期基本结束,美联储或于上半年开启降息周期,全球新兴市场流动性有望改善,但全球地缘政治因素可能由于2024年是多个国家和地区的大选之年而存在一些不确定性。国内方面,中国经济已经出现良好的结构性变化,增长动能正逐步转变,企业竞争力正不断提升;随着更多积极增长信号和稳增长政策的出现,投资者对中国经济增长和金融市场的信心将得到进一步提升;发达经济体货币政策的外溢压力将逐步减小,有利于增强中国货币政策操作的自主性,拓展货币政策操作的空间。

市场方面,A股和港股整体估值已经处于2010年以来历史偏低水平,目前市场交易已经较为充分地反映了较为悲观的盈利和风险偏好预期,随着2024年中国经济好转,尤其是政府出台更多的稳增长刺激政策,A股和港股均有望迎来反弹。”

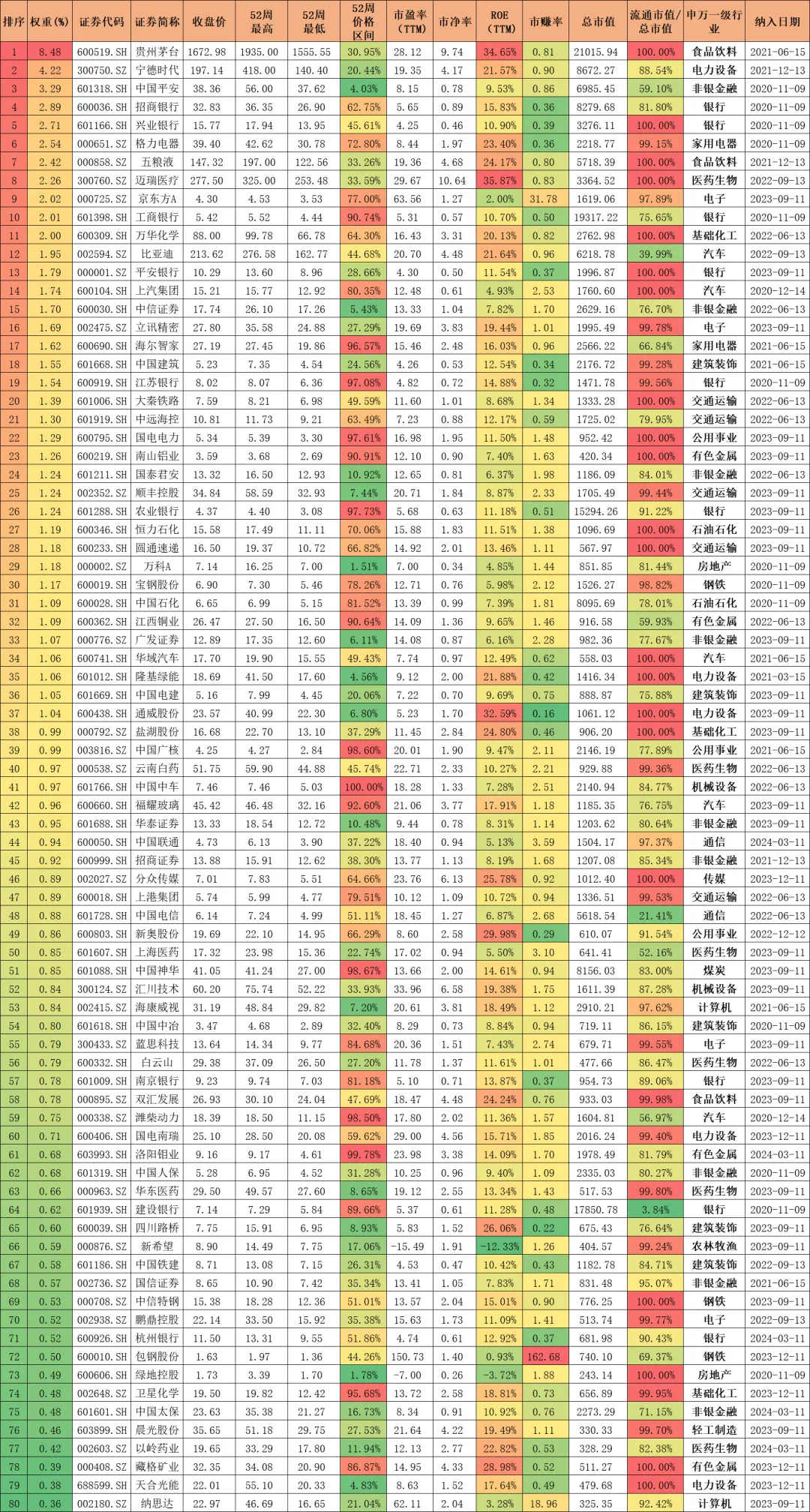

五、300价值策略指数成分股研究

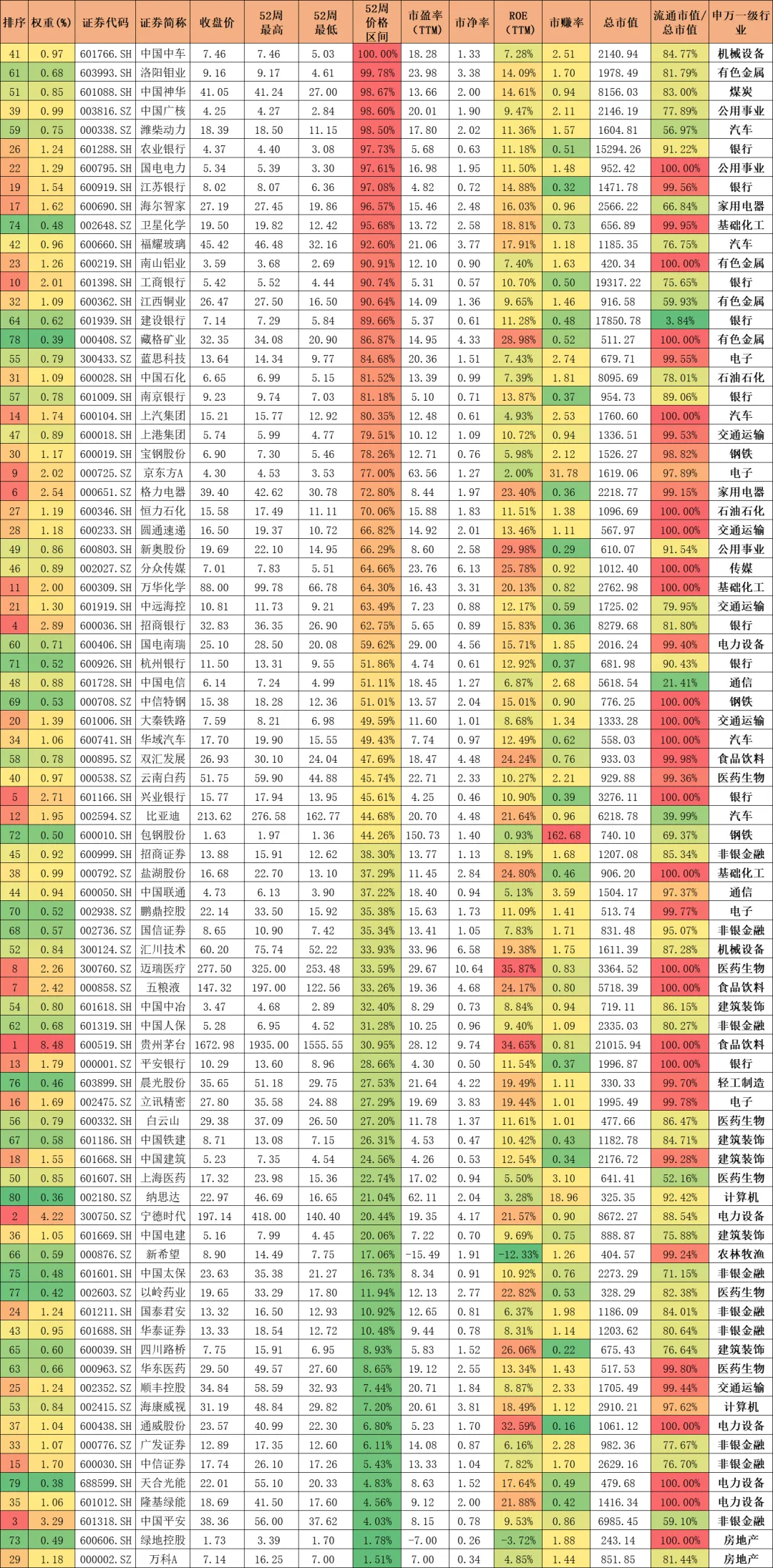

该指数的80只重仓股全部展示如下,还展示了权重、52周价格区间百分位、市盈率(ttm)、市净率、ROE(ttm)、市赚率、总市值、申万一级行业、纳入日期等信息。

数据来源:东财Choice数据,截至2024年4月15日,指数成分股展示不构成投资建议

80只成分股按照近一年(52周)价格区间由高到低排序如下,中国中车、洛阳钼业、中国神华、中国广核等目前处于近一年的价格高位。

数据来源:东财Choice数据,截至2024年4月15日,指数成分股展示不构成投资建

榜单底部的万科A、绿地控股垫底,都是房地产行业,目前处于近一年价格的低位。

榜单底部的中国平安因为和地产捆绑比较深,收盘价38.36元,市值6985.45亿元,也在近一年的相对低位。

在近一年价格相对低位的还有隆基绿能、天合光能、中信证券、广发证券、通威股份、海康威视、顺丰控股、华东医药、四川路桥等等,主要集中在电力设备、非银金融等行业。

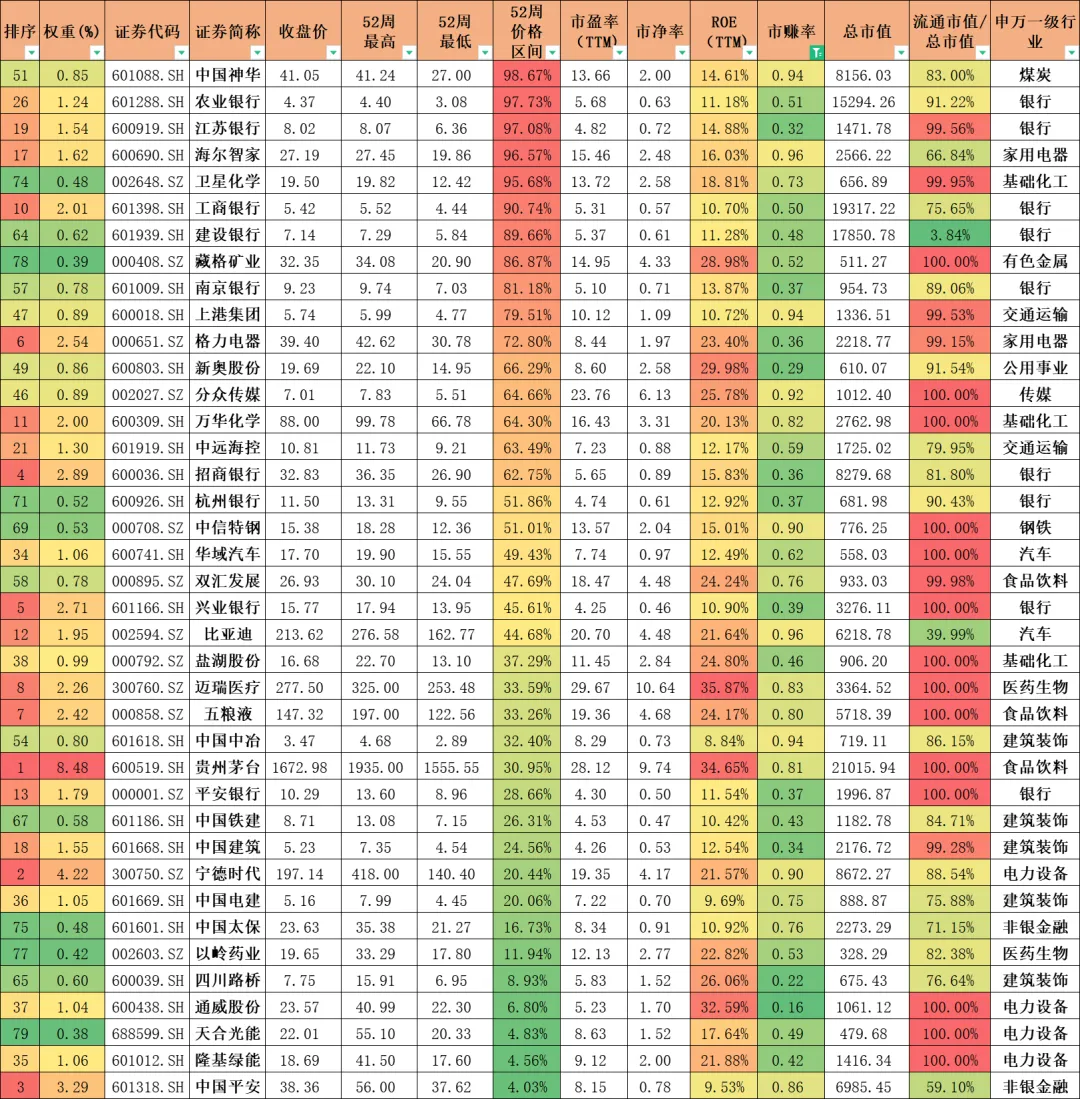

假设要求市赚率小于1.0,则80只个股锐减至39只:如果您投资股票,可以从中看看有没有您中意的标的,从数据指标来看,它们相对都是比较低估的(风险提示:低估不代表买入立马能涨,且数据不可尽信)。

数据来源:东财Choice数据,截至2024年4月15日,指数成分股展示不构成投资建

以上数据都是历史数据,仅供参考,而投资是面向未来,且投资还是比较复杂的。以上所有数据只是参考因素之一,切不可迷信。对于不看好的行业,则不要从中挑选个股!

欢迎大家关注我,后续我还会做更多的更新,但大家都是成年人,我不是忽悠您接盘上述基金重仓股,我只展示客观数据,投资请自己下决定。盈亏本号主概不负责。

六、写在最后

最近都是每天下了班后,吃过晚饭才打开电脑写点文字,我不是金融行业科班出身,也不是全职投资,每天输出很难做到每篇都高质量,还请各位读者海涵。

下午看到了蔡嵩松的新闻了,详见中国证券报文章《突发!蔡嵩松涉案》,据说消息冲上了热搜,希望还在岗的基金经理,特别是主动型基金经理要珍惜自己的羽毛呀。作为写基金的博主,我自己大部分资产也投资在A股市场,真心希望相关从业者能给市场带来正能量,而不是持续的负面新闻,给基民和股民伤口上撒盐。

投资是复杂的,我们要做好持久战,做好资产配置,多投资一些不相干的资产,这样可以降低整体的波动性,比如成熟市场(美、日、欧等)、新兴市场(中国、东南亚等),比如权益类资产、债券型资产,比如黄金、豆粕、原油等大宗商品……以长期视角来让自己的资产增值,不要纠结一年、两年,甚至三年,另外一定要用闲钱,不要上杠杆。

投资不要扎堆在拥挤的资产上,多关注一些当下被主流观点抛弃的方向。

我的文章基本是基金梳理笔记,信息量还是比较大的,感谢您的耐心阅读,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险提示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。我国基金运作时间短,不能反映股市发展所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低,不预示未来业绩表现,完整业绩见产品详情页。基金产品存在收益波动风险,投资者在做出基金投资决策时,应认同“买者自负”原则,在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由基金投资者自行承担。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征及相关风险,具备相应的风险承受能力。市场有风险,投资须谨慎。

本文作者可以追加内容哦 !