说说煤炭,

突然崩了,3天跌8%。

连带着红利也被拉了下来,3天跌了3.5%。

01

煤炭为什么跌呢?

不少人把原因归到业绩下滑上。

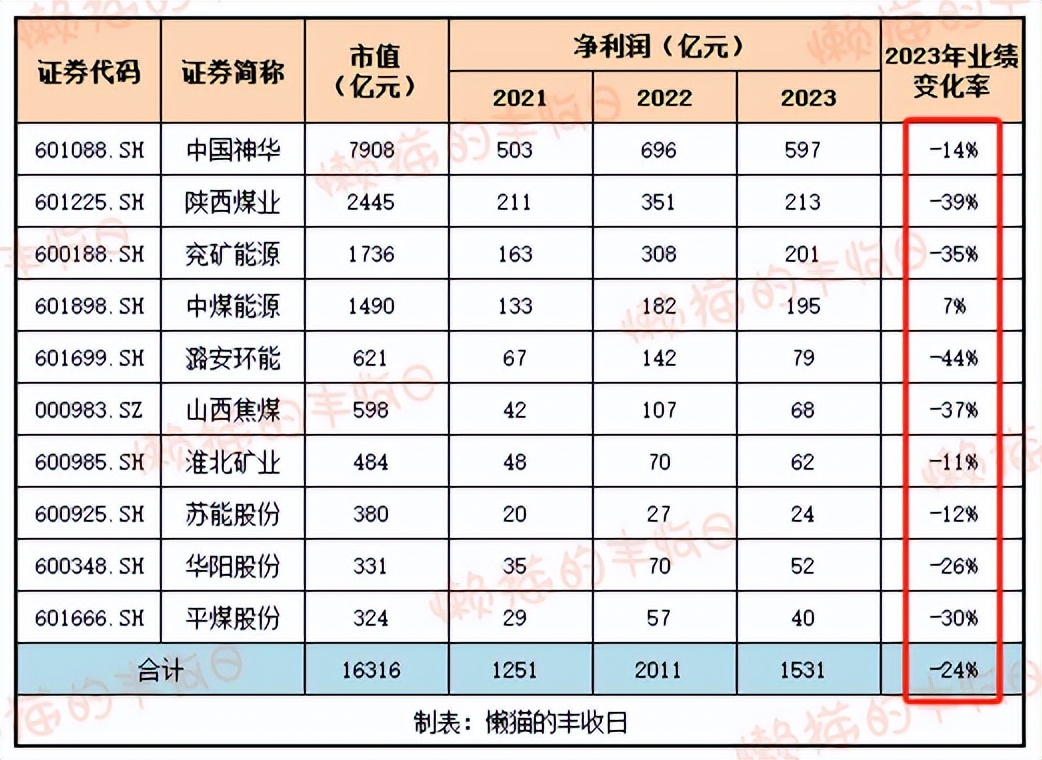

看下市值TOP10煤企的数据,

2023年,“煤炭扛把子”中国神华业绩下滑14%。

老二和老三,陕西煤业、兖矿能源业绩分别下滑39%、35%。

把10家放在一起,2022年赚了2011亿元,2023年就只剩1531亿元,少赚了24%,盈利逻辑崩了。

一起崩的还有分红逻辑。

分红的钱来自于哪呢?

来自于盈利。

所以,当盈利减少后,分红的钱也会少。

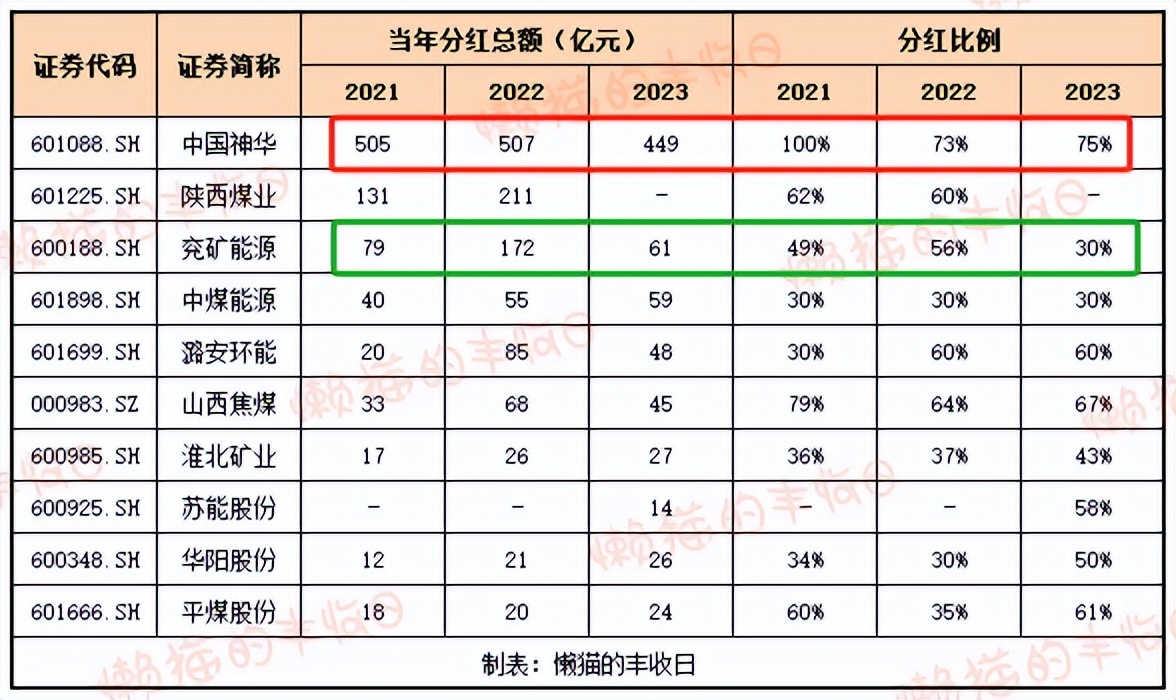

这是TOP10煤企的分红计划,

中国神华,还能保持住体面,分红和业绩同比例下滑。

兖矿能源,直接就不装了,分红比例从56%下降到30%,少分了100多亿...

盈利和分红的逻辑一起崩,股价可不要跌嘛~

02

上述说法有道理吗?

看着很有道理,但忘了一件重要的事——资本市场最重要的是预期。

而煤企业绩大幅下滑早已经是明牌。

3月底,懒猫写过一篇文章,煤企业绩和煤价紧密相关,同涨同跌。

https://mp.weixin.qq.com/s/IR_pX_z_1rucVzbOT-_6yw

过去几年,煤炭行情之所以一枝独秀,原因就在于业绩持续上涨,再往下深挖,背后是煤价上涨在驱动。

而2022年底,煤价就见顶了,2023年动力煤的平均价格是971元/吨,比2022年下降了324元/吨,换成百分比是“下降25%”,和煤企业绩下滑幅度相当。

也就是说,市场对煤企业绩、分红大幅下滑早有预期。这个时候,再用2023年的业绩说事,多多少少有点不合适。

03

那煤炭为什么跌呢?

让我们还回到预期上。

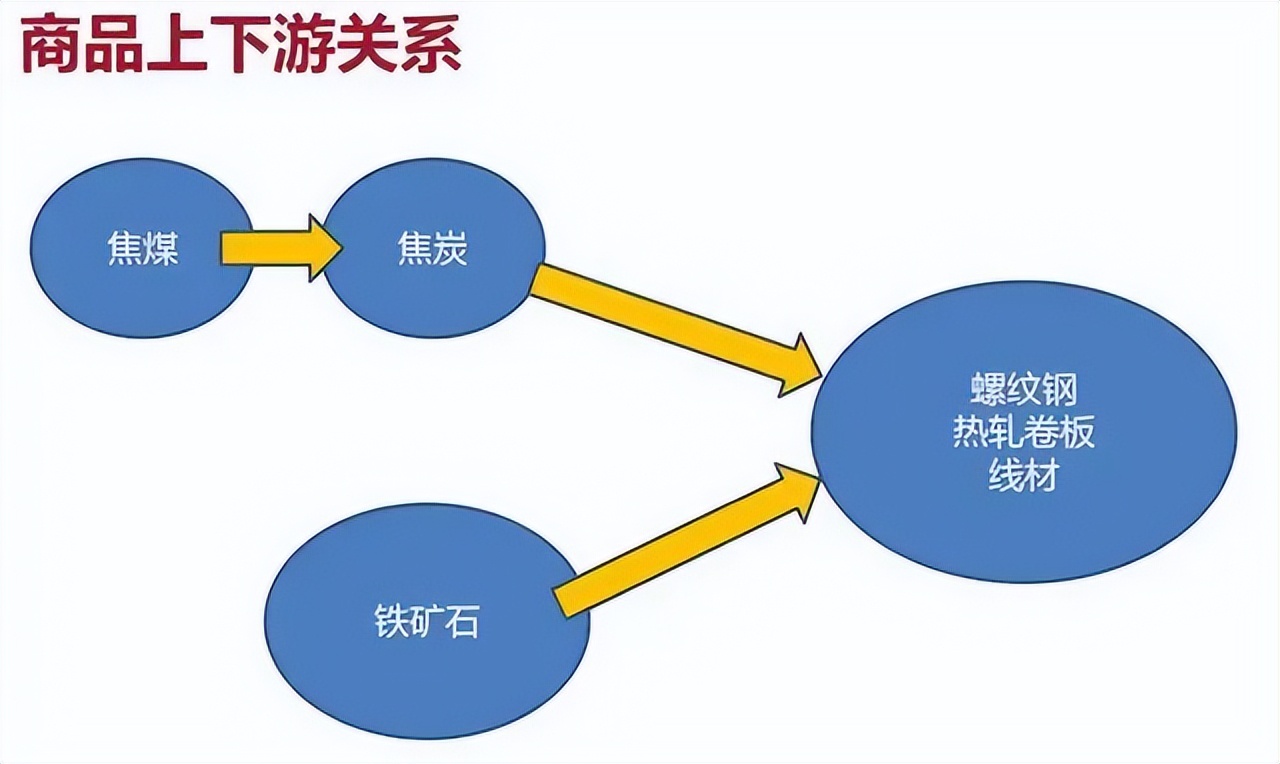

煤炭分两种,一种是动力煤,主要用于发电。

另一种是焦煤,焦煤焦化后得到焦炭,主要用于炼钢。

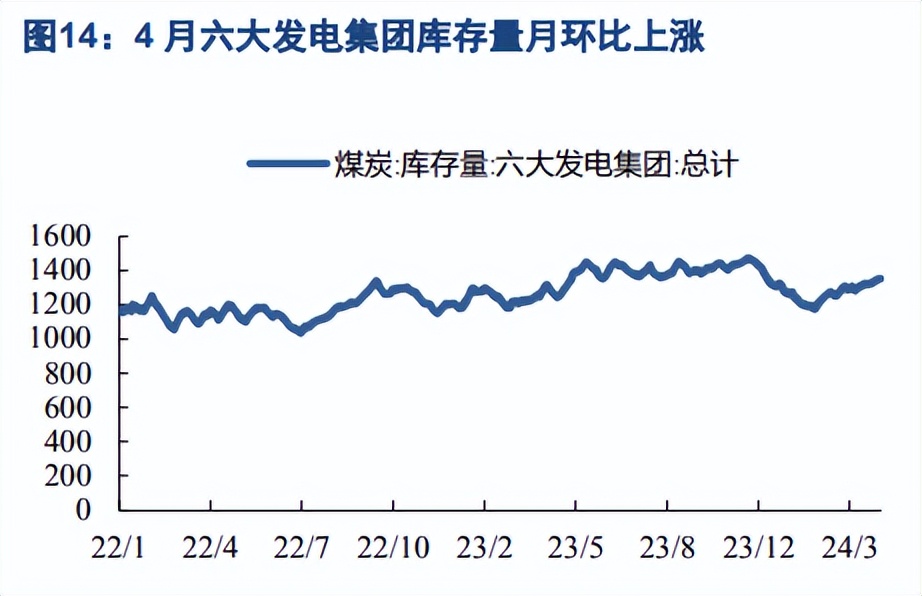

1)动力煤方面,

下游的发电厂并不缺煤,六大发电集团的库存最近也在缓缓上升,为即将到来的夏季用电高峰做准备。

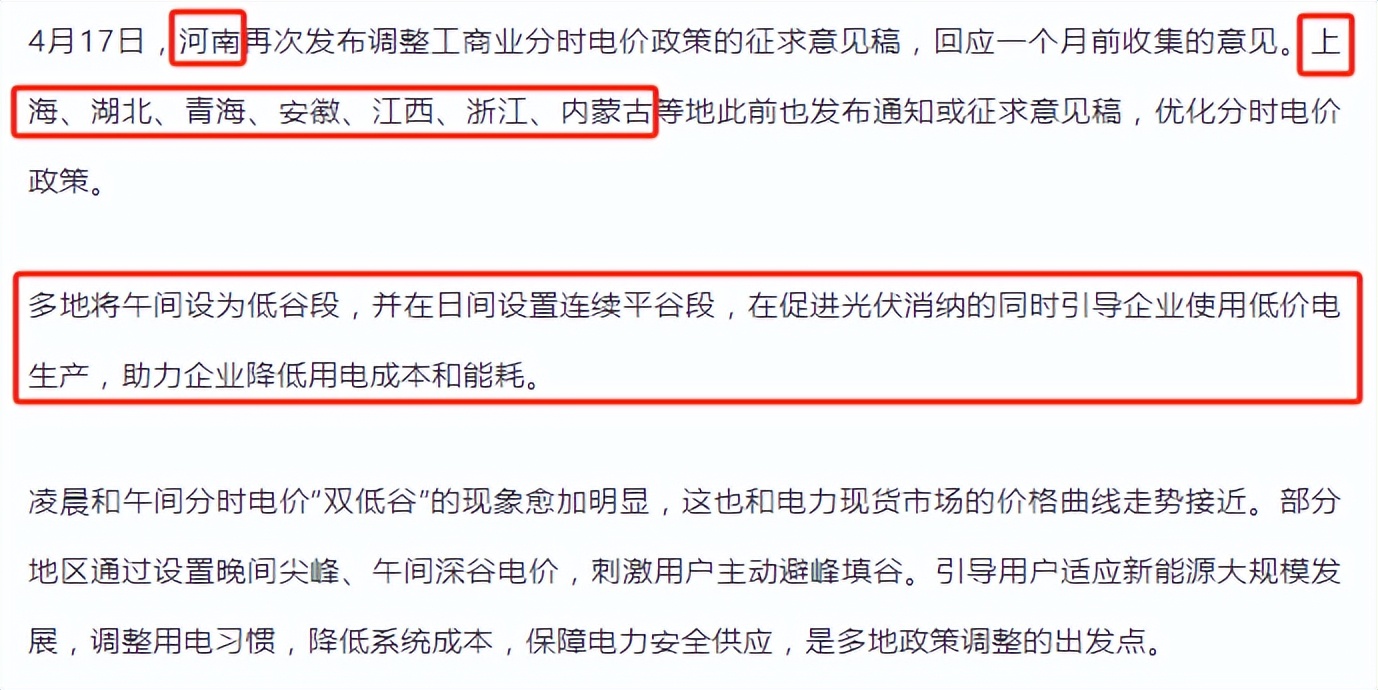

与此同时,今年电力市场还有个大的改变。

为了消纳光伏发电,多省市发征求意见稿,将中午也设成“低谷段”,鼓励企业在中午用电,这势必会降低对火电的需求。

而供给上,

虽然一季度国内煤炭产量下降,但供给在快速恢复。进口煤炭数量也远高于往年,3月动力煤进口1322万吨,同比增长57%,环比增长29%。

所以看价格的话,

近期动力煤价格又出现了一波下行,从940元/吨跌到了812元/吨,跌了13.6%。

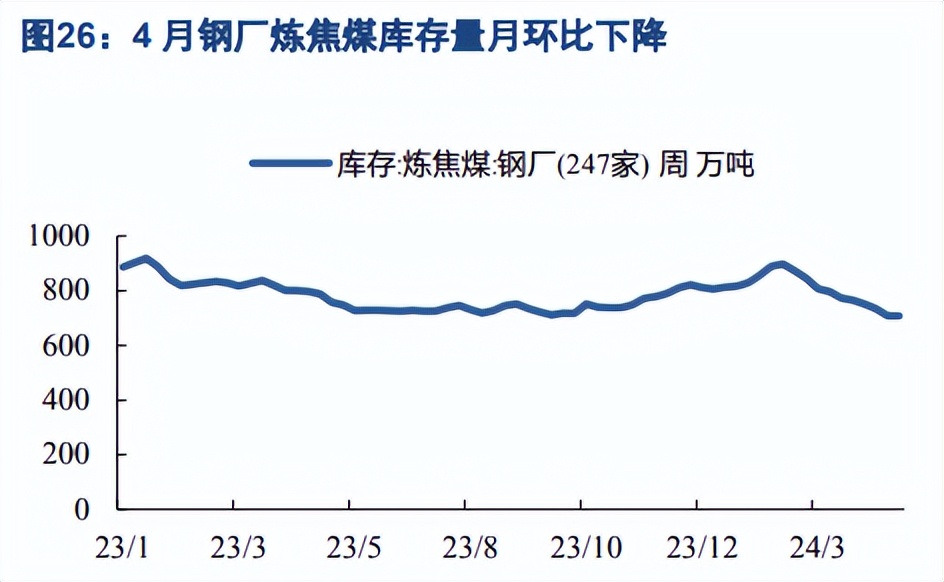

2)焦煤

焦煤的情况好一些,

下游钢厂的库存在快速消耗,企业有补库存的冲动。

反映到价格上,近期焦煤、焦炭的价格走势明显强于动力煤。

前段时间,李蓓还因此看好焦煤,顺带推荐了几只焦煤股票。

但可惜的是,这种差异并没有很明显的体现在股市上。

在4月18日之前的上涨行情中,是焦煤股表现更好一些,但在之后的回调中也是焦煤股跌幅更大一些。

两相抵扣,焦煤股票和动力煤股票过去一个月的表现其实差不多。

以上是煤炭供求变化,

概括来说:

动力煤价格下行压力更大一些,焦煤好一些。

这种预期已经反映到商品价格上了,但并没有明显的反映到股票上。

04

然后再说说煤炭股投资的另一个逻辑——避险需求。

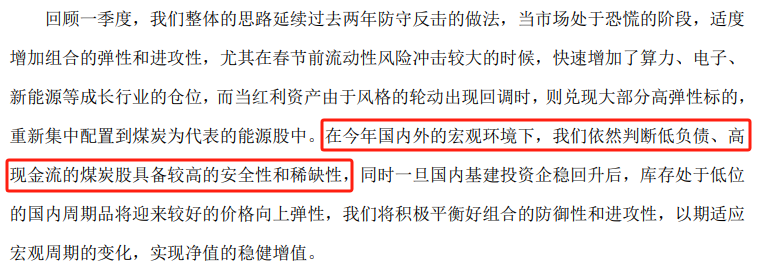

黄海在一季报中说的非常明确:

“在今年国内外的宏观环境下,低负债、高现金流的煤炭股依然具备较高的安全性和稀缺性”。

啥意思呢?

煤炭企业只是业绩下滑了而已,又不是不赚钱,而且现金流依然强劲,矮子里面拔将军,煤炭依旧是避险的好选择。

所以,在年初的反弹中,用成长股小博一把后,黄海又快速把仓位配置到了煤炭上。

映射到行情上,

过去几年的煤炭牛市可以分为这么几波:

1)2022年9月之前,煤价上涨带动煤炭行情上涨;

2)2022年9月到2023年6月,煤炭行情因为煤价下跌而下跌;

3)2023年11月后,煤价下跌,大盘也下跌,但中证煤炭逆势上涨,驱动行情的力量变成了资金的“避险需求”。

从这个逻辑出发,也能解释为什么焦煤股票对焦煤价格变化不敏感,“业绩增长预期”早就被“避险需求”取代,成了主导煤炭股涨跌的主要逻辑。

在“避险需求”逻辑下,你是动力煤,还是焦煤,不重要,重要的是企业低负债、高现金流。

05

概括起来,

煤炭受两个逻辑主导,一个是商品价格涨跌,对应的是业绩预期。

另一个是避险需求,对应的是安全,企业基本面好,低负债、高现金流。

就当下来说,恐怕是“避险需求”更占上风一些。

但危险不可能一直存在,一旦避险需求消失,那当下因为避险而做多煤炭的资金,就可能因为有了更好选择而卖出煤炭。

这是一个风险点。

另外一个是价格,

煤价会如何走呢?

也存在很大的不确定性。

把2017-2019年的平均价画一条线,当前价格离那条线也有一丢丢距离。

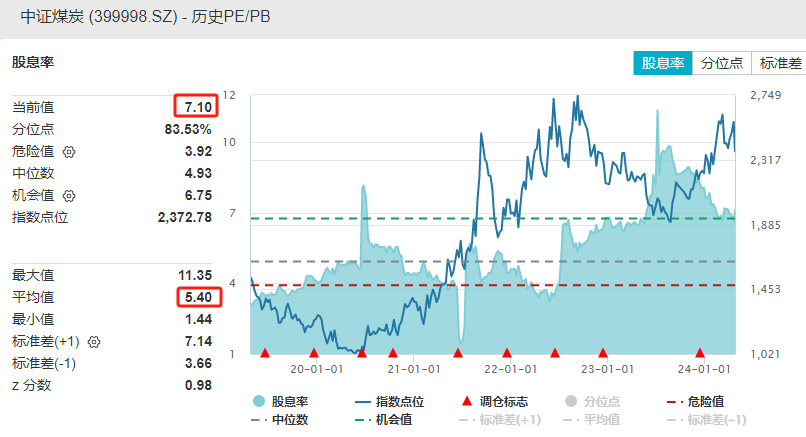

比较容易算清楚账的是股息。

按去年的分红计算,中证煤炭的股息率是7.1%。

假设今年的分红率变化不大,按煤企业绩平均下滑24%计算,分红也会少24%。

7.1% * (1-24%) = 5.4%

保持现在的股价不变,到年中的时候,中证煤炭的股息率会降到5.4%,和过去5年的平均水平相当。

上次我们算过,

终局思维,按平均煤价700元/吨计算,业绩打6折,煤炭指数的股息率是4.36%。

也就是说,

买煤炭基金,长期持有,在不出现啥幺蛾子的情况下,平均每年5%左右的股息率是能赚到的。

代价是,承担避险需求消失,以及煤价进一步下跌可能导致的股价下跌。

这和当下买长期国债的逻辑其实挺像,没有更好的选择了,但就怕哪天逻辑突然逆转,被打个措不及防~~

当然,煤炭ETF的波动要比国债ETF大得多...

免责声明:文章内容仅供参考,不构成投资建议

$万家宏观择时多策略混合C(OTCFUND|017787)$ $万家精选(SH519185)$ $煤炭ETF(SH515220)$

本文作者可以追加内容哦 !

![大笑 [大笑]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot2.png)