编者按:为响应中央经济工作会议关于“唱响中国经济光明论”的号召,估值之家精心策划推出“唱响A股好公司系列”文章,本文系本系列中的第十三篇。

中国作为全球最大的制造国和重要的消费国,改革开放以来飞速的经济发展孕育了一批又一批“高质量发展”的好公司。A股市场的好公司,呈现出业绩增长稳定、经营性现金流稳定、盈利能力(ROE)强悍且稳定、股东分红回报稳定、管理层锐意进取等优秀特征。

但我们需要提醒的是,本系列文章推出的好公司与股价表现无关,股价表现更与宏观变量、行业预期、市场风险偏好等不确定性因素高度相关,因此本系列文章不构成任何投资建议,股市有风险,投资需谨慎。

集成电路产业作为新质生产力的代表和数字经济的基石,是关系国民经济和社会发展的战略性、基础性和先导性产业。众所周知,受宏观经济等多种因素影响,国家对芯片领域极为重视,也给予了很大的政策扶持,希望我们的国产芯片能够在国际舞台上绽放异彩。

今天,估值之家给大家介绍的是芯片设计领域的优质公司——紫光国微,这家公司的营收规模和市值不是最大,但在同行业中(申万行业三级)盈利水平却名列前茅。

紫光国芯微电子股份有限公司(以下简称“紫光国微”或“公司”)成立于2001年,公司地址位于河北省唐山市,2005年6月登录深交所中小板,股票代码002049。截至23年末,公司无实际控制人,第一大直接股东为西藏紫光春华科技有限公司,持股比例26%,最终控制层面股东为北京智广芯控股有限公司,持股比例为28%。

紫光国微主营业务是特种集成电路、智能安全芯片。主要产品为微处理器、可编程器件、存储器、智能安全芯片等。

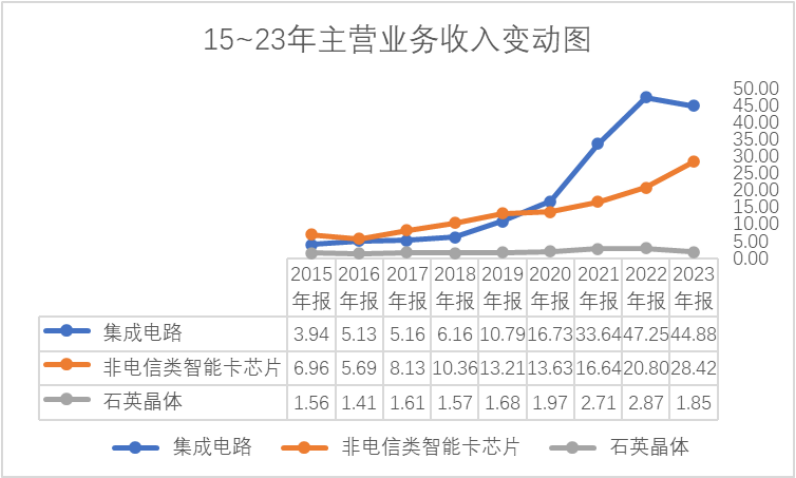

根据23年年报数据:集成电路收入44.88亿元,收入占比59.32%;非电信类智能卡芯片收入28.42亿元,收入占比37.57%;石英晶体收入1.85亿元,收入占比2.45%;其他收入0.5亿元,收入占比0.66%。23年收入境内占比89.38%,境外占比10.62%。23年收入直销占比97.33%,经销占比2.67%。

一、特种IC处于阶段调整期,智能安全芯片市场增长缓慢,在此背景下,公司一边稳打稳扎提交行业内优秀答卷,一边立足长远居安思危重研发

受国内外多重因素影响,2023年全球半导体产业持续低迷,根据美国半导体行业协会(SIA)的数据,2023年全球半导体行业销售额总计5268亿美元,相对2022年的历史高点下滑8.2%。中国集成电路产业持续稳定发展,根据国家统计局数据,2023年全国集成电路产量同比增长6.9%。根据各主要市场调研机构数据,2024年全球半导体行业整体有望重回增长,但不同细分市场表现不一,部分行业复苏有限。

特种行业市场:特种集成电路市场受国民经济计划的影响,且与下游需求的发展以及国际形势等有较大关系,目前处于阶段性调整期。从历史经验来看,调整后,往往会有更全面的规划和更好的发展。对于特种行业,它们在选择供应商时,产品价格只是其中一个考量因素,产品的可持续性、历史的使用记录以及供应商的规模、运营能力、服务能力、长远发展等方面是它们更看重的。国家十四五规划中对特种设备指明了方向,鼓励推进国产化替代。

智能安全芯片市场:以智能卡为代表的智能安全芯片市场呈缓慢稳定增长态势,全球产业格局相对稳定。近年来,包括公司在内的国内主要智能安全芯片厂商研发能力不断增强,产品线逐渐丰富,已经具备国际竞争力,全球市场份额持续增长。

石英晶体频率器件市场:市场环境有望改善,作为基础器件,持续受益于5G应用、汽车电子、可穿戴设备、物联网等新兴领域发展。

紫光国微在主营业务上的表现如下:

(1)特种集成电路业务:产品涵盖微处理器、可编程器件、存储器、网络及接口、模拟器件、ASIC/SoPC等几大系列产品,600多个品种,同时可以为用户提供ASIC/SOC设计开发服务及国产化系统芯片级解决方案。据公开信息,紫光国微是特种芯片设计领域的领先企业,持有全行业资质,拥有20多年的研发经验,参与国家重大项目,构建了高技术壁垒。从15年到23年,集成电路收入从3.94亿元增长10.39倍至44.88亿元,CAGR为36%,收入占比从31.53%增至59.32%,毛利占比从49.71%增至70.97%。集成电路业务的毛利率在62.49%~79.64%。近三年毛利率分别为77.20%、73.92%和73.22%。23年特种集成电路业务销售量和销售额与上年相比有小幅下降。

(2)智能安全芯片业务:主要包括以SIM卡芯片、金融IC卡芯片、电子证照芯片等为代表的智能卡安全芯片和以POS机安全芯片、非接触读写器芯片等为代表的智能终端安全芯片等,同时可以为通信、金融、工业、汽车、物联网等多领域客户提供基于安全芯片的创新终端产品及解决方案。从15年到23年,智能芯片业务收入从6.96亿元增长3.09倍至28.42亿元,CAGR为19%,收入占比从55.67%降至37.57%,毛利占比从44.76%降至28.33%。智能芯片业务的毛利率在22.27%~46.49%,毛利率波动较大。近三年毛利率分别为31.17%、46.49%和46.14%。23年智能安全芯片业务销售量和销售额与上年相比均有所增加。

(3)石英晶体频率器件业务:产品覆盖石英晶体谐振器、石英晶体振荡器、压控晶体振荡器、温补晶体振荡器、恒温晶体振荡器等主要品类,广泛应用于网络通信、车用电子、工业控制、人工智能、医疗设备、智慧物联等领域。该部分业务收入占比目前较小。23年营业收入为1.85亿元,占比2.45%。毛利率也较低。15年到23年,毛利率在9.03%~27.28%。近三年毛利率分别为20.82%、27.28%和9.03%。

综上,紫光国微在15年~23年主营收入方面,整体呈现增长趋势(如下图),近期受行业周期和国内外多重因素影响,增速相对放缓。在这种形势下,紫光国微23年交上了营收增长6.26%,归母净利润下降3.84%,扣非归母净利润下降2.88%的答卷。这份答卷不算完美,但在同行业公司中盈利水平已属于名列前茅了。估值之家认为,紫光国微取得这样的成绩离不开它的“居安思危”——在研发上舍得投入。近三年,计入研发费用的支出分别为6.32亿元、12.11亿元、14.21亿元,占收入比重分别为11.8%、17.0%和18.8%。重视研发,不断推出满足下游需求的产品,外加业务整合、企业经营管理的提升,这样的公司才能跨越行业周期做到长盛不衰!

二、盈利能力和偿债能力较强;行业调整周期下,成长放缓;特种IC客户和备货战略,营运周转相对较慢,净利润现金含量不高;研发投入大、资金需求高,公司股利支付率偏低

盈利能力方面:从15年到23年,紫光国微的ROE(加权)在8.39%~31.94%间,近三年的ROE分别为31.94%、31.06%和23.80%。从15年到23年,紫光国微的销售毛利率在30.15 %~63.80%,近三年毛利率分别为59.48%、63.80%和61.19%。紫光国微的销售净利率在11.68 %~37.14%,近三年销售净利率分别为37.14%、37.08%和33.49%。紫光国微的ROE、毛利率、净利率虽有所波动,但表现仍旧不俗,公司的整体盈利能力较强。

成长性方面:从15年到23年,紫光国微的营业收入从12.5亿元增长5倍至75.65亿元,CAGR为25%,除了20年有所下降(-4.67%),其余年份均为同比上涨,21年涨幅最大(+63.35%),23年涨幅最小(6.26%);归母净利润从3.35亿元增长6.6倍至25.31亿元,CAGR为29%,除了17年(-16.73%)和23年(-3.84%)同比有所下降,其余年份均为同比上涨,其中21年涨幅最大(+142.28%)。15年到23年,资产总额从41.29亿元增长3.2倍至175.34亿元;归母净资产从28.75亿元增长3.1倍至116.54亿元。公司属于半导体行业,细看其过往业绩,整体成长性较好。如今属于行业调整周期,短期内恐难保持持续快速成长,公司潜心研发、修炼自身实力,跨过周期后,或将迎来新的成长。

营运能力方面:从15年到23年,紫光国微应收账款周转天数在126.09~176.83天,近三年分别为136.04天、138.48天和176.83天;应付账款周转天数在59.06 ~155.34天,近三年分别为133.41天、126.49天和126.49天;存货周转天数在134.96~289.79天,近三年分别为175.77天、240.00天和289.79天。净营业周期天数在174.58~340.13天。公司从近期数据看,应收账款周转慢于应付账款。主要原因是公司特种集成电路业务客户回款周期延长所致。公司存货周转天数较长,存货余额较大,据公司介绍系因为公司集成电路业务规模增长库存量增大以及为保证供应链安全进行的战略备货增加。公司近三年的净利润现金含量分别为61.04%、65.60%和70.02%,经营现金流表现并不算好,估值之家认为一方面是因为特种集成电路业务客户回款相对较慢,另一方面是日常采购备货以及运营成本(如人工成本)等较高所致。

偿债能力:从15年到23年,紫光国微的资产负债率在26.66%~38.22%,近三年的资产负债率分别为37.1%、36.23%和33.1%。流动比率在2.62~3.85,速动比率在2.08~2.88,均大于1。截至23年末,公司账面货币资金和银行理财共计41.24亿元,整体偿债能力较强。

股利支付率:公司自上市以后股利支付率呈现先高后低的趋势,从2005年到2010年,现金股利支付率在39.49%~64.72%,2011年以后,现金股利支付率便一致维持在较低比例,2011年到2022年,股利支付率在0%~21.02%,2020年到2022年的现金股利支付率分别为10.16%、10.09%和0%。23年根据监管部门的鼓励分红政策,现金分红比例提高至22.66%。作为芯片设计公司,需要较高的研发投入和资金需求,以保持公司的技术先进性和行业竞争力,特别在行业景气度下降情况下,公司需要有一定安全资金储备,这无可厚非。另外公司在2023年实施了总金额6亿元的股份回购,资金储备有所减少。

三、估值指标在历史数据中处于较低水平,且低于同行业其他盈利企业,具有较大吸引力

根据机构一致性预测,24~26年的营业收入分别为92.8亿元、114.34亿元和134.6亿元,归母净利润分别为30.03亿元、37.74亿元和44.97亿元,PE分别为16.87、13.42和11.27,PEG分别为0.9、0.52和0.59。

结合历史数据,紫光国微PE(TTM)最大值为287.73,最小值为13.57,PEG(历史)最大值为510.23,最小值为-38.39。截至2024年4月25日收盘,紫光国微总市值为506亿元,PE(TTM)为20.02,分位数为2.75%,PEG(预测)为0.9,分位数为20.54%。紫光国微市值最高时为2022年8月23日,总市值为1468亿元,现市值距离最高值降幅达到66%。

综上,紫光国微现估值指标在历史数据中处于较低水平,且大大低于同行业其他盈利企业,该估值具有较大吸引力。

本文作者可以追加内容哦 !