(表现有点糟糕)

基金分享396:交银消费新驱动(519714)

各位侦探哥的粉丝们大家好,一年前,我们每天都分享一只基金,现在这个栏目又重新开始了,我们继续按照最新季度的规模排名从大到小来分析主动权益基金,基本上会分析百亿元规模以上的产品,大约有将近100只。

今天我们来分享下一只产品——交银消费新驱动(519714), 这是交银施罗德基金经理韩威俊管理的产品。这只基金成立时间12年半,目前来看,成立以来业绩还可以吧,目前累计净值3.854元,成立以来赚了365.93%,所以目前这个业绩,也算可以了!但是最近3年,确实亏了不少,所以拖累了长期业绩。

这只产品是2012年11月7日成立的,韩威俊是从2018年8月24日开始管理这只基金,任期回报赚了90%。虽然最近三年亏了那么多,还能保持这个业绩,也算是不错的。

我们来看看基金经理韩威俊的信息吧,天天基金数据显示,韩威俊从业时间快8年多,主要做偏股票类产品,管理规模90.28亿元。择时能力、收益率、稳定性和抗风险一般,但是经验值还可以。目前拿过1座明星基金奖。

来看看韩威俊在2024年1季报的分析,看他对今年市场的研判。

“回顾2024年一季度的消费行业整体情况:(1)经过2024年春节的压力测试来看,整个消费行业韧性依然很强,消费复苏的趋势没有发生太大变化。(2)整个价值链集中度提升亦没有发生太大变化。中大渠道和企业的周转率已经开始出现回升。预计在伴随整个价值链集中度提升的过程中,部分渠道的ROE将开始出现修复,或在下半年开始反映到企业的ROE明显修复。(3)我们从部分已经公布年报的消费龙头中发现,大部分龙头公司的经营性净现金流或者自由现金流明显好于净利润,分红收益率也出现了比较明显的提升,预计这些龙头公司的估值继续向下的风险不大。

展望2024年二季度,随着一季报的披露,结合四季度+一季度与上一年同期比较,部分消费龙头已经出现了从渠道周转率提高(动销提高)到现金流好转的这样一个过程。虽然2023年二季度整体消费报表的基数相对也比较高,但是到二季度末再展望下半年,很多龙头公司全年盈利预测的确定性在明显提高,下半年不排除部分公司略微上调全年盈利预测的可能性。

我们认为,如果展望2024年全年,大部分消费龙头公司的净利润增速可能会略慢于 2023年,但依靠优秀的现金流以及强大的分红能力,大部分公司的估值水平可能要明显高于2023年。

我们的投资操作思路没有发生太大的变化:(1)坚定持有业绩确定性较高的公司。这一类公司从2021年开始降估值到目前,基本上已经达到比较低的水平。港股部分业绩确定性较高的公司估值压缩更为明显,也就意味着后续股价弹性可能更大。(2)大量已有一定跌幅的细分小行业龙头。我们希望通过自下而上研究,找到在2024年可能不会继续下调盈利预测的公司,做一定的布局。(3)继续寻找高增长行业的公司。高增长行业可能在消费细分领域相对比较稀缺。”

(截图来自天天基金,2024年04月29日)

我们来看看交银消费新驱动(519714)的业绩吧!

首先是成立以来赚了365.93%。今年以来亏了5.97%,同类平均亏了2.19%,排名618/944,排名一般。近3年亏了29.56%,同类平均亏24.61%,排名337/575,排名一般。近2年亏9.29%,同类平均亏3.91%,排名451/750,排名一般。近1年亏18.71%,同类平均亏14.37%,排名578/862,排名一般。近6月亏9.99%,同类平均亏1.46%,排名778/912,排名不佳。

这只基金成立以来业绩还不错,但是最近3年很一般,近期反弹也比较少,所以排名不佳了。

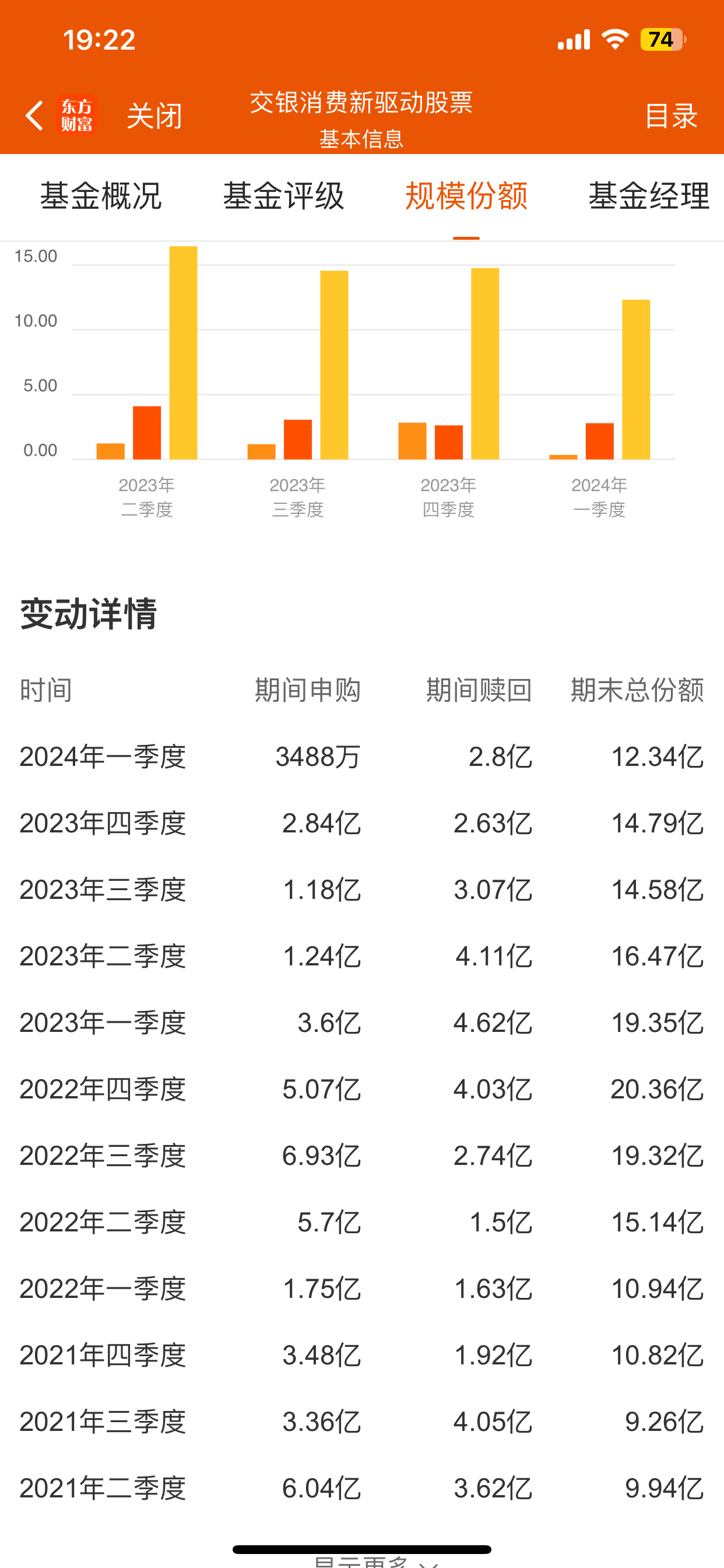

来看看这只基金的规模变化情况,从份额来看的话,这只产品这两年总体大增大减。2021年2季度末,是9.94份;2022年1季度末,是10.94亿份;2022年4季度末,是20.36亿份。2024年1季度末是12.34亿份。

这两三年时间内,份额规模大增大减,应该是失去信心了吧,最近跌太狠,反弹又少。

我们来看看2024年1季度末这个基金的持仓情况,主要持有股票有:贵州茅台、泸州老窖、金域医学、汤臣倍健、洋河股份、爱尔眼科和中炬高新等。食品饮料和医药医疗为主。

基民朋友怎么看交银消费新驱动(519714)的持仓呢?持有体验如何?你们觉得韩威俊的业绩还可以吗?

(市场有风险,投资需谨慎!本文不作为投资参考指导,读者需要对自己的投资负责!)

本文作者可以追加内容哦 !