自去年年底在中枢神经领域高达87亿美金的并购后,制药巨头艾伯维再次重金出手!

2024年4月16日,专注长效缓释制剂技术的法国制药公司Medincell宣布,其已与艾伯维签订协议,以3500万美元首付款、最高19亿美元(约138亿人民币)的开发和商业里程碑费用、以及若干特许权使用费的条件,与艾伯维共同开发和商业化六款长效制剂。

由于想象力不如轻易掀起治疗革命的创新药,高端制剂这种基于已知分子、从制药工程化入手的创新方式,在很长一段时间里不太引起资本关注。

公开资料显示,Medincell诞生于本世纪初,从成立到上市用了足足15年,至今仅一款长效针剂产品获批。

此次吸引到艾伯维的入局,离不开其长期的技术积累,且如今全球范围内研发押注胜率越来越低,Medincell这类主攻复杂制剂技术的公司正在吸引更多目光。

在国内,也有一批以绿叶、丽珠等为代表的长期耕耘复杂制剂的玩家。

本文试图梳理复杂制剂开发,复杂在哪、难点何在?这是一门什么样的生意?国内各企业在这个赛道上处于何种身位,谁又能接住这一波“泼天的富贵”?

复杂制剂领域国内玩家盘点

所谓的高端复杂制剂,是一类基于“载药体系”改良的产品,包括脂质体、微球、微晶/纳米晶、胶束等。

把药开发成“长效制剂”的产品有不少,比如很多心血管及糖尿病的缓释/控释剂型,但是能形成技术平台、并不断复制创新制剂产品的不多,这需要公司长时间战略性地投入,海外“大厂”已经通过业绩释放、收购动作等验证了长效制剂产品的潜力与价值,国内则仍处于寡头竞争阶段。

1. 绿叶制药:头部玩家,又一中美双报大品种将至

在国产高端制剂玩家中,无论是平台管线,还是国际布局,老牌药企绿叶制药算是头部企业,近年的成果算是独一份的。

作为一家依靠紫杉醇脂质体打开局面的公司,绿叶早在本世纪初就介入高端创新制剂领域。

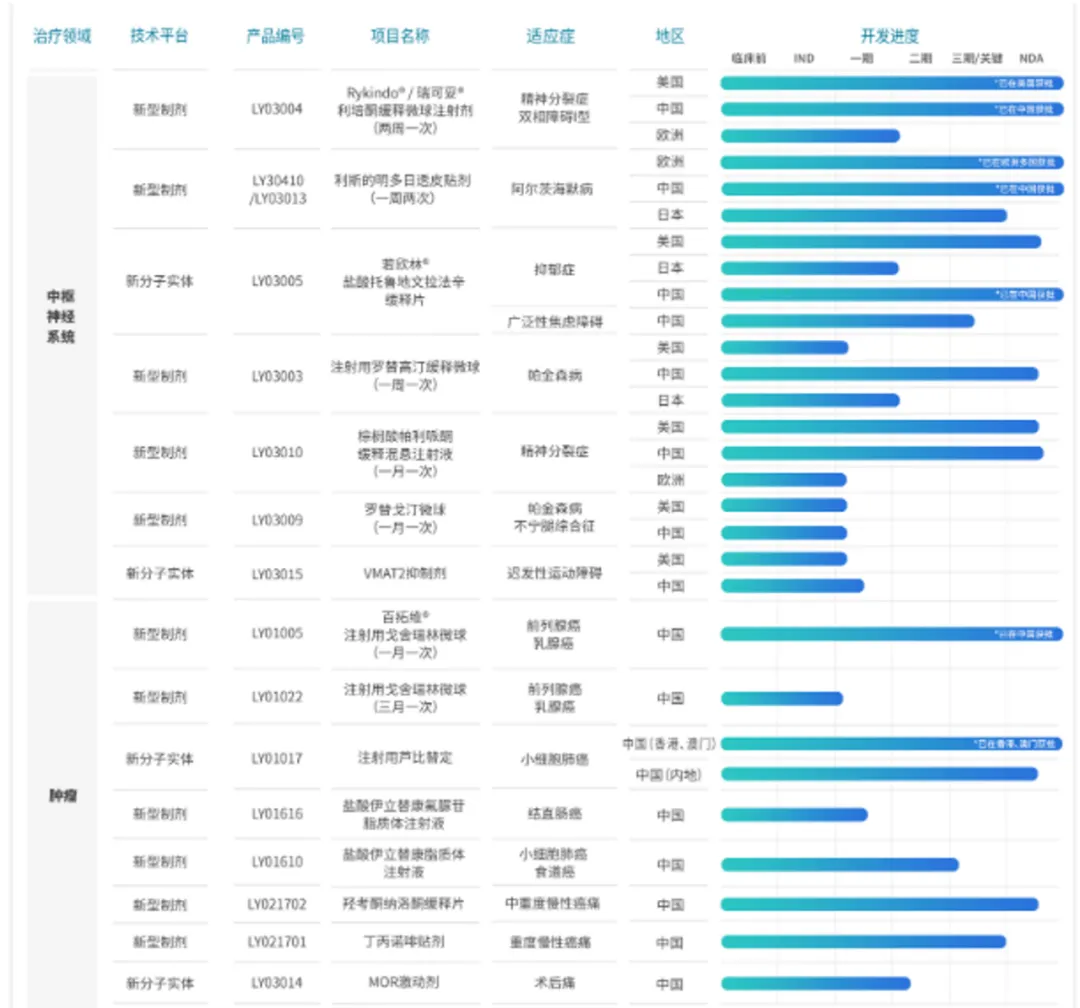

通过自研和并购双轮驱动,公司目前已形成了一套全面的长效制剂技术平台,在微球、脂质体、透皮释药等技术方向均有成果落地:

基于微球平台开发的利培酮缓释微球注射剂,于去年年初叩开FDA的大门,并通过CSO的模式开始商业化布局;其去年6月获批的戈舍瑞林微球,商业化授权交给百济神州,并于年底成功进入国家医保目录。

值得一提的是,绿叶在今年2月公告称,其自主开发的帕利哌酮长效针剂(LY03010)在美国NDA审评进程中的专利挑战获得成功,意味着这一剑指40亿美元市场的产品,有望提前至今年在美获批上市。

两款冲击FDA的长效针剂产品,聚焦精神分裂症,结合其他聚焦阿尔茨海默病(利斯的明多日透皮贴剂)、帕金森症(罗替高汀微球)、抑郁症(若欣林)等领域的产品,均采取的国内外同步开发的策略,不难看出绿叶在中枢神经领域的深耕布局。

随着Rykindo在美国一年多的投石问路,叠加LY03010获批上市,绿叶将在海外中枢神经赛道火力全开。

2. 丽珠集团:2款已上市微球战绩不俗

公司在借助自身的微球技术平台已经开发出8款在研产品,覆盖肿瘤、生殖以及中枢神经领域。其首款获批的亮丙瑞林微球2009 年上市后,累计销售额接近75亿元;去年5月9日,醋酸曲普瑞林微球(1个月)上市申请获得批准。两款商业化产品均聚焦肿瘤领域。

3. 圣兆药业、博恩特:仿制先锋

北交所上市企业圣兆药物,2023年9月其多柔比星脂质体通过一致性评价,获得上市批准。公司以此为基础,往微球等长效缓释技术发展,目前正在开发利培酮、艾塞那肽等多款经典药物的微球制剂。

2004年成立的北京博恩特药业,于2009年公司成功推出注射用醋酸亮丙瑞林缓释微球,尽管也是仿制药注册路径,但彼时已是填补国内市场空白的存在。目前公司以此为基础,向其它治疗领域的微球制剂慢慢延伸。

高壁垒技术、高临床价值的另一种解法

事实上,高端制剂从开发到生产到临床再到监管,每一环都是难以逾越的坎。

以微球为例,这是一类基于聚酯类高分子材料为载体的药物载体,注射后通过聚合物降解以达到药物缓慢而稳定的释放效果,可以大幅延长药物半衰期,减少用药次数,长时间保证血药浓度,改善患者依从性以及血药浓度波动带来的问题。

然而,微球的制备和检测设备缺乏,且该类产品从小试到商业化生产难以线性放大,需要长时间摸索,对原料和时间成本都是考验;此外,微球对工艺要求非常高,且需无菌操作,这除了提高制备过程的成本之外,也给监管带来挑战。

要打通这一链路,需要大量的人才和实践,以及整个产业链的协同发展。

不过,只要技术成熟、打通链路,上述开发难点也就成为企业的技术壁垒。从产品经营策略角度来看,长效制剂也能延长一款产品的生命周期,强生多款帕利哌酮长效针剂就是典范。

创新胜率下滑后,重新权衡投入与产出

长效针剂在给药周期、释药方式等方面的创新,确是当前很多疾病的临床刚需,这一点尤见于精神类疾病。

这类疾病通常治疗周期长,一旦断药极易复发,这对患者的规律治疗和照护提出极高要求。而长效制剂通过减少用药次数、延长药物作用来提高依从性,同时减少就医频次、降低医疗负担。

据动脉网报道,针对精神分裂症这一疾病,不少发达国家使用长效制剂的比例达到80%以上。

需要指出的是,高端制剂的“开发难”是工程化的问题,而创新药物背后涉及的新分子、新机理,则依赖于生命科学里突破。

前者可以靠大量时间和人力去迭代,而后者靠的是基础研究的突破;换句话说,前者的问题解决确定性是有的,而后者通常需要一点运气。

过去几年,生命科学里诞生了以四大组学为代表的技术革命,带动了创新药的整体发展,也吸引了无数的资金和人才竞相涌入。而复杂制剂这种工程学层面的问题,则明显缺少吸引力。

而如今,创新的果实即将被阶段性的摘完。德勤最新的关于药物创新回报率报告显示,截至2022年,TOP20 MNC的研发效率再一次创下历史新低,降至1.2%。这意味着从机理和分子层面去探索创新的临床解决方案,赔率越来越高。

因此,各大制药公司也在逐步转变创新产品供给方式。

除了艾伯维,吉利德、阿斯利康、强生等MNC均有复杂制剂产品布局,其中不乏年销量超过10亿美元的大单品——如醋酸戈舍瑞林缓释植入剂峰值一度超10亿美元;武田的亮丙瑞林微球2021年销量达15亿美元;强生的帕利哌酮长效针剂在2022年则卖出40亿美元……

小结

过去几年,高端制剂相比全新分子,被认为是“保守”。这种观点背后,其实是对临床价值的忽视。

创新本无高下之分,只要能解决广泛未被满足的临床需求,就是走在正确的道路上。

随着国内高端制剂行业更多成果落地,加上技术平台的持续积累与周期的更迭,如同曾经沉寂二十年的Medincell一样,国内企业也会迎来属于自己的高光时刻。

$绿叶制药(HK|02186)$$丽珠集团(SZ000513)$$圣兆药物(SZ832586)$

本文作者可以追加内容哦 !