2024年4月29日—5月4日实盘交易记录

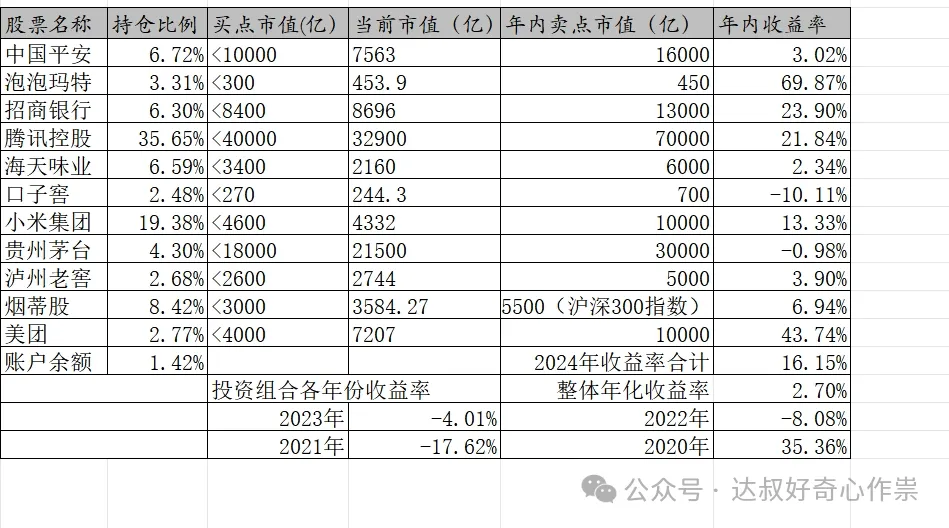

本周A股只有两个交易日,而港股休市一天,有4个交易日,港股继续翻红上涨,恒生指数周上涨4.67%,笔者当前投资组合60%以上的持仓是港股,由于港股通也没有及时更新港股收益数据,所以本周就不统计投资组合收益情况了(上表为上周的收益率,本周的应该会再提高一丢丢),也没有交易操作。本篇周记主要复盘两家公司——海天味业和口子窖2023年及2024年第一季度的业绩情况。

海天味业公布了2023年度及2024一季度业绩数据,2023全年实现营收和归母净利润分别为245.6亿和56.3亿,分别同比下降4.1%和9.0%;其中23Q4实现的收入和净利润分别同比下降9.3%和15.2%,严重拖累2023年整体业绩后腿。不过2024年Q1的业绩很快恢复增长,实现收入76.9 亿,同比+10.2%;归母净利润19.2 亿,同比+11.9%。主要是来自两方面因素:去年库存清理到位后、今年加大费用投放拉动备货,二是去年同期受舆论事件、春节备货前置导致基数较低,若合并23Q4+24Q1来看,公司营收同比+0.8%。

经营概况 、盈利能力

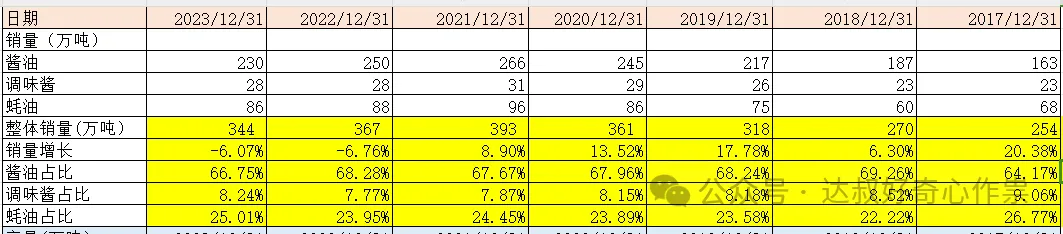

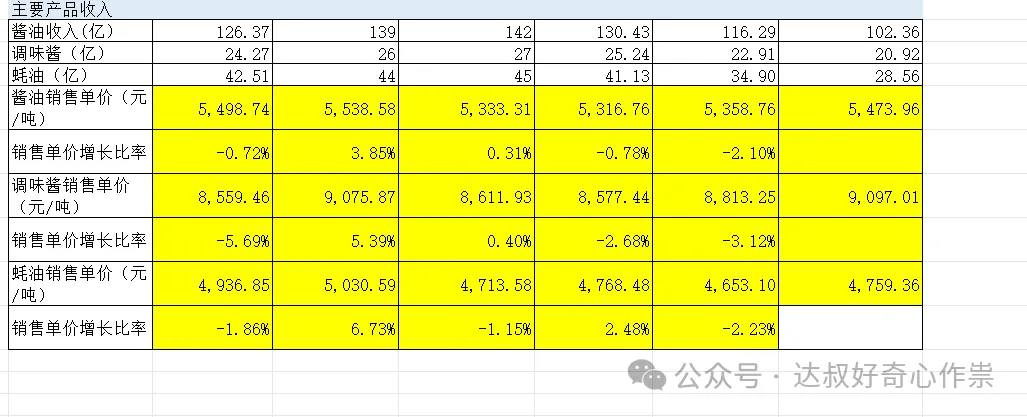

分品类看,传统主力产品有所承压,酱油/蚝油/调味酱营收分别同比-8.8%/-3.7%/-6.1%,其他调味品(以醋与料酒为主)低基数下表现更优,营收同比+19.35%,相关白灼汁、凉拌汁、海鲜捞汁等新品预计有所贡献。公司主力单品整体销量持续同比下跌,其中酱油产品销量下降较为严重,销量占比同比下降约1.5个百分点。三大品类平均销量单价为5610.28元/吨,同比微弱下降1.43%,除了调味酱,酱油和蚝油的价格表现还算比较坚挺。

公司存货周转天数有好转,但总资产周转天数还没恢复到疫情之前水平;固定资产+在建工程的账面金额从2019年到2023年增长了54%,还有货币资金也增长了61%,均超过同期营收累计增长24%。所以主要是业绩增长乏力,导致公司营运周转情况不佳。

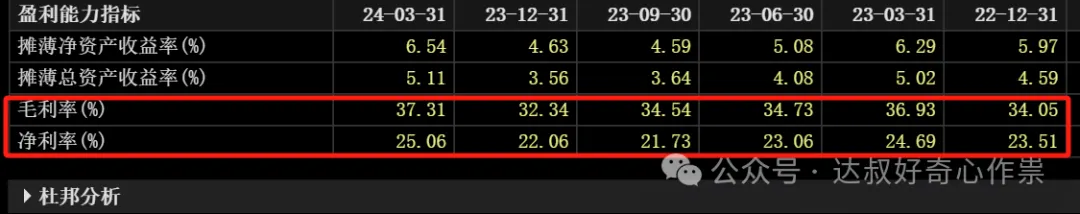

公司2023年全年的毛利率为34.7%(其中23Q4下滑严重),同比-0.9pcts,尽管大豆、包材等原料价格回落,但由于酱油等高毛利产品占比下降、生产端规模效应损失,导致毛利进一步下滑。费用端,23全年销售/管理/研发/财务费用率同比-0.1/+0.4/-0.0/+0.5pcts,最终全年净利率22.9%,同比-1.3pcts。但在24Q1,公司毛利率37.3%,同比已回升0.4pcts,考虑到当前成本端大豆价格依然处于低位,白糖价格也已经从高点回落,毛利率较高的酱油重新恢复增长,结构上也有利于毛利率提升,但行业竞争加剧下,费用投放预计有所增加。

业绩指引、回购、估值

2023年是公司在近些年经营上面临较大挑战的调整年,消化渠道库存,优化经销商结构,渠道问题也逐渐理顺,24年Q1实现良好开局。作为四五计划开局之年,公司设定收入、利润分别增长12%、10.8%的积极目标,在低基数以及原材料成本下降的趋势下,笔者认为业绩指引目标大概率是可以实现的。截至2024年4月30日,公司已累计回购股份14,520,010股,占公司总股本的比例约为0.2611%,已支付的总金额为536,882,453.33元,回购总金额已经达成回购计划中不低于人民币5亿元(含)且不超过8亿元(含)的目标。所以今年很可能会推出股票激励计划,如果业绩考核是以2023年为基数,假设2024年、2025年、2026年营收分别较2023年增长10%、20%、30%,最终公司归母净利润也将会突破73.15亿(23年净利润56.27亿*1.3),按照30倍—50倍的市盈率估算,海天味业的估值也应该可以恢复至2195亿—3658亿,目前2183亿算是估值区间底部位置。

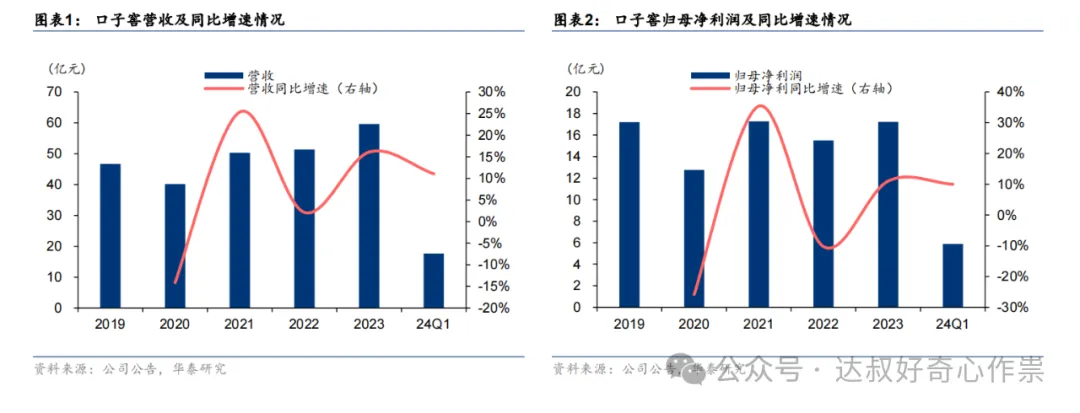

口子窖业绩概况

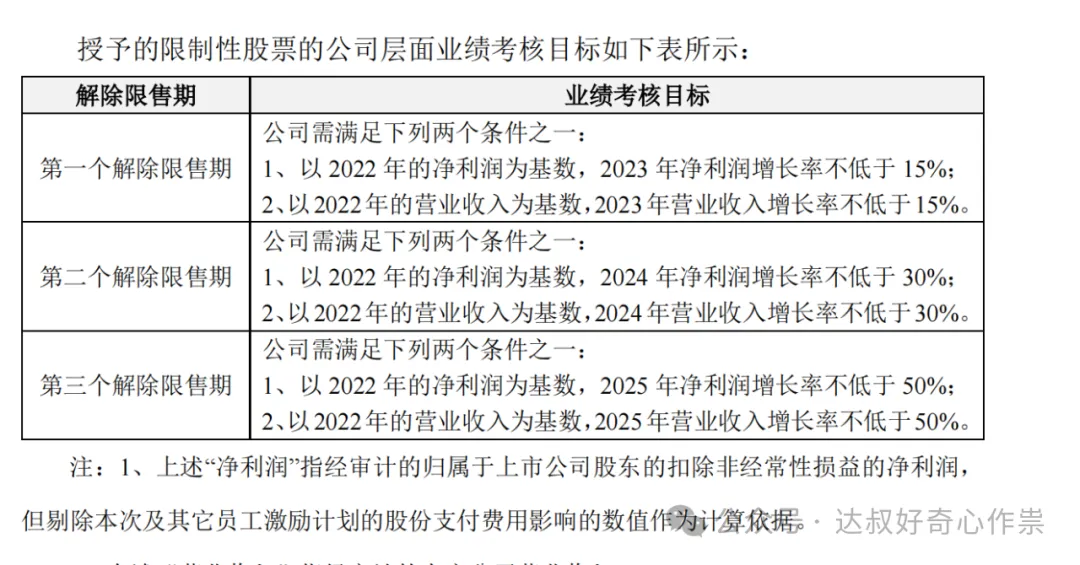

口子窖也公布了2023年和2024Q1的业绩,2023年实现营业收入为59.62亿元,同比增长16.10%;实现扣非归母净利润16.98亿元,同比增长10.75%。其中,单23Q4实现营收15.16亿元,同比+10.42%;实现归母净利3.66亿元,同比+4.07%。公司2024Q1实现营业总收入17.68 亿元,同比增加11.05%;实现扣非归母净利润5.87亿元,同比增加10.82%。跟海天不一样的情况,比起2023年整体业绩的增长情况,口子窖23Q4、24Q1的业绩增速有所放缓,一个非常重要的因素是2022年的业绩低基数影响。考虑到公司股票激励计划的业绩考核目标,2024年的营收和净利润大概为66.76亿和19.93亿,分别同比增长12%、17.4%;2025年的营收和净利润大概为77.03亿和23亿,同比增长均为15.4%。尽管2023年在营收上勉强实现了业绩目标,但从2024年第一季度业绩表现来看,整年度营收66.76亿可能面临一定的难度,可能会通过增长净利润来实现业绩目标。

尽管是按照10%的业绩增长,对应2024年、2025年的扣非净利润为18.68亿和20.55亿,对应18倍市盈率,口子窖的估值也应该可以去到336亿—370亿,目前251亿不到的市值是明显被低估的。

产品经营情况来看,2023年公司白酒销量为36,762.56千升,为近10年销量历史新高,同比增长7.43%,好于近5年销量复合增速1.92%,其中高端白酒销量占比84%,同比增长13.4%,近5年复合增速1.87%,对应2023年高端白酒销售额占比也超过95%。公司2023年整体白酒销售均价为162.18千升,同比增长8.08%,近5年复合增长为4.9%。可以看出,过去5年口子窖产品都在做升级调整,销售均价涨势要好于销量,且直至2023年高端白酒销量才有较大幅度的增长。

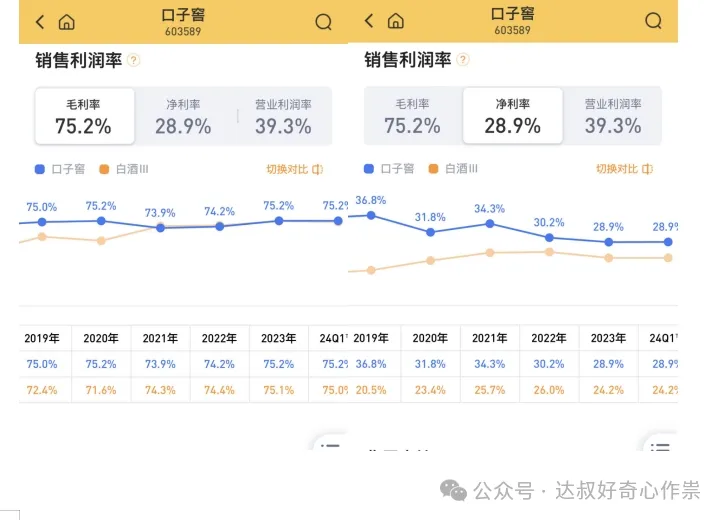

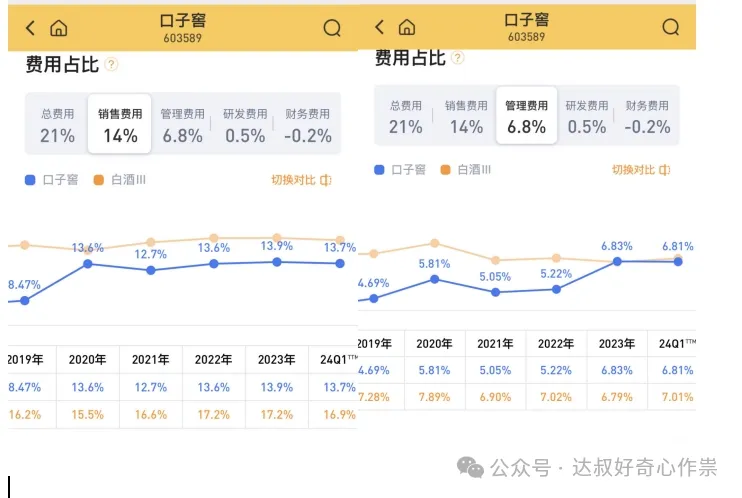

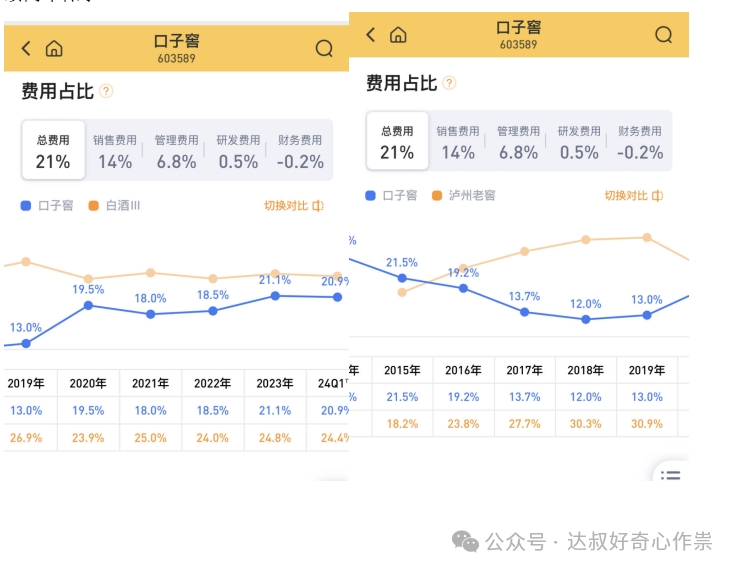

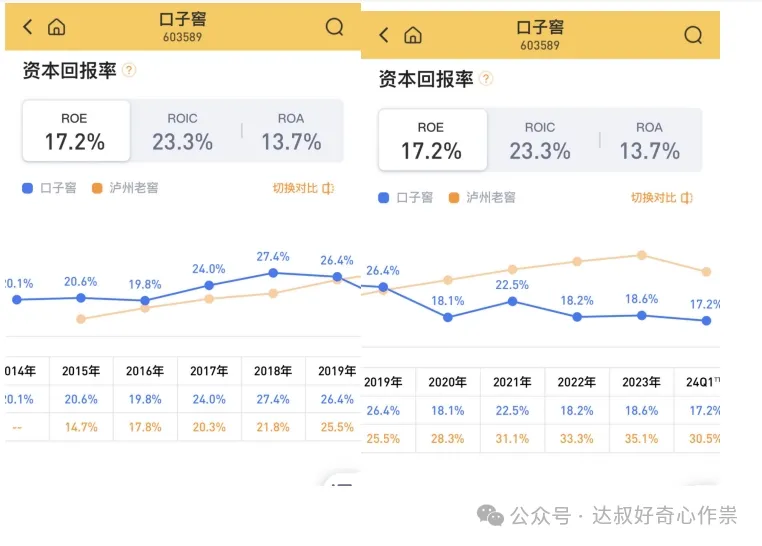

有着高端产品的营收支撑,公司整体毛利率较为稳定,但是净利率有下降趋势,主要是期间费用率的提高,其中营销费用率相较疫情之前有较大提升,此外2023年股票激励计划实施下,导致管理费用率也提高,致使公司整体净利率下跌至2017年以来最低水平,ROE也连续两年低于19%。

不知口子窖这一次内部产品结构调整和股票激励计划是否会复制到泸州老窖的效果,泸州老窖于2021年推出了股票激励计划,2021年——2023年连续三年盈利能力持续创新高,每年营收增长更是超过20%,不过市值倒是冲高回落,回撤到了2021年之前的水平,但也好于口子窖,其当前市值已经跌到疫情前的水平。当前整个白酒行业的估值为23.84倍PE,是近10年历史百分位27.16%的位置,更是处于近5年的底部位置水平。而口子窖当前14.14倍PE也是处于上市以来底部位置,而过去每一阶段触底往后5-8个月都会进行估值修复,这次是否也一样吗?咱们持续关注吧!

End

本文作者可以追加内容哦 !