金价一路“狂飙”,历史新高的旗帜,一次又一次被刷新。

历史新高之后,如何看待金价的走势?还能不能配置黄金?普通投资者又该如何考量布局?

01 如何看待金价未来的走势?

——把握三个维度的时间窗口

从这个角度出发,正如中信建投证券的观点,当前的黄金似乎正处于“高平台上的顺风期”。

展望未来黄金走势,不妨重点把握三个维度的时间窗口。

维度一:美联储的降息拐点动向,历史复盘来看,在美联储降息周期开启之后的6个月里,黄金在海外大类资产中的表现仍然靠前。

维度二:国际政经关系重塑,可能带来金价中枢系统性上移。

维度三:当海外新一轮货币宽松“见顶”后,金价走势将再度锚定“再通胀”的深度和广度。

(来源:招商证券、华安证券、中信建投证券)

02 如何看待本轮金价的“格局重塑”?

——当黄金成为全球格局变迁的见证者

03 还能不能配置黄金?

——不妨厘清三层逻辑

诚然,再好的资产也不会只涨不跌,短期的较快上涨和情绪过热通常会引发技术层面的调整,从而导致国际黄金价格的波动和震荡加剧。而且从投资的角度来看,黄金价格的确波动较大且本身无法生息。

当下投资者考虑是否配置黄金,不妨厘清三层逻辑:

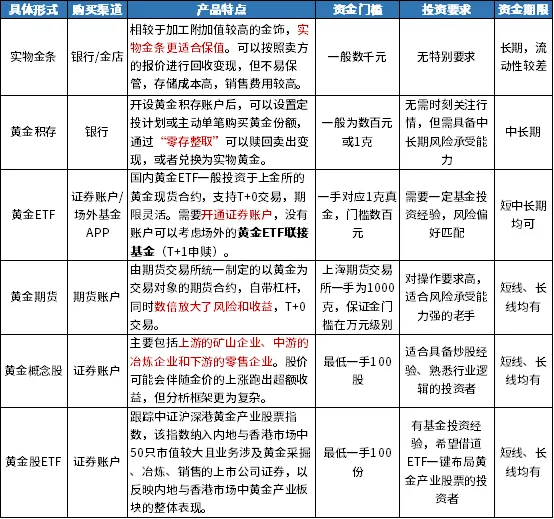

实物黄金向来被视为“避风港”,对于追求安全感与长期价值存储的投资者而言较为合适,但在储存贵金属时需谨慎,以防因磨损而影响其价值。

相较之下,黄金相关的主题基金——例如黄金ETF或黄金股ETF,为市场交易提供了一种更为便捷的选择,但在市场行情火热时,也需要保持理性投资的原则,避免为了高溢价付费。

第三层是投资策略。

无论是追求细水长流的投资长跑,还是快进快出的短线突击,无论是看准时机的单笔投入,还是细水长流的定投播种,投资的关键在于洞察自我,认清自身的风险承受能力和资金管理能力,进而找到更为匹配的投资策略。

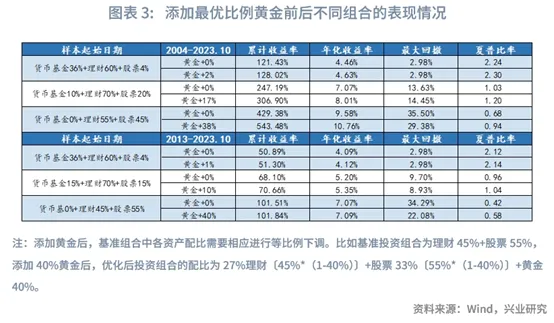

世界的确处在流转不息的变化之中,当旧的平衡被打破,新的秩序也需要适应,但这一切并非如想象中的错综复杂。对大多数投资者而言,在看不清市场走势的时候不如选择定投,在合理的资产配置框架比例内多次买入降低择时风险,在达到合意的目标收益率时便逐步收获成果,再展开新一轮投资周期。

$黄金股ETF(SZ159562)$ $黄金ETF华夏(SH518850)$ $紫金矿业(SH601899)$

#黄金站上2440美元#

风险提示:本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。

本文作者可以追加内容哦 !