红利真的火出圈,近期我也在着手翻一些红利ETF,看的多点比较的多点,就有个感受,大家总是在追逐高股息高红利,而往往这种思想就容易把我们推向“红利陷阱”。

何为“红利陷阱”我相信你们比我更了解——投资者因为追求高股息回报而购买高分红的股票,但最终这些股票的表现不及预期,甚至导致资本损失的一种投资陷阱。

可能有时候,高红利率本身就是一个警示信号,表明市场对公司的未来盈利能力和成长潜力缺乏信心。那如果是这样的话,就可能导致股价长期下跌。

这就要求我们在选择红利指数时格外谨慎,下面是几个点要关注:

看指数成分股

1、公司财务健康状况:查看成分股公司的财务报表,关注其盈利能力、债务水平和现金流状况。

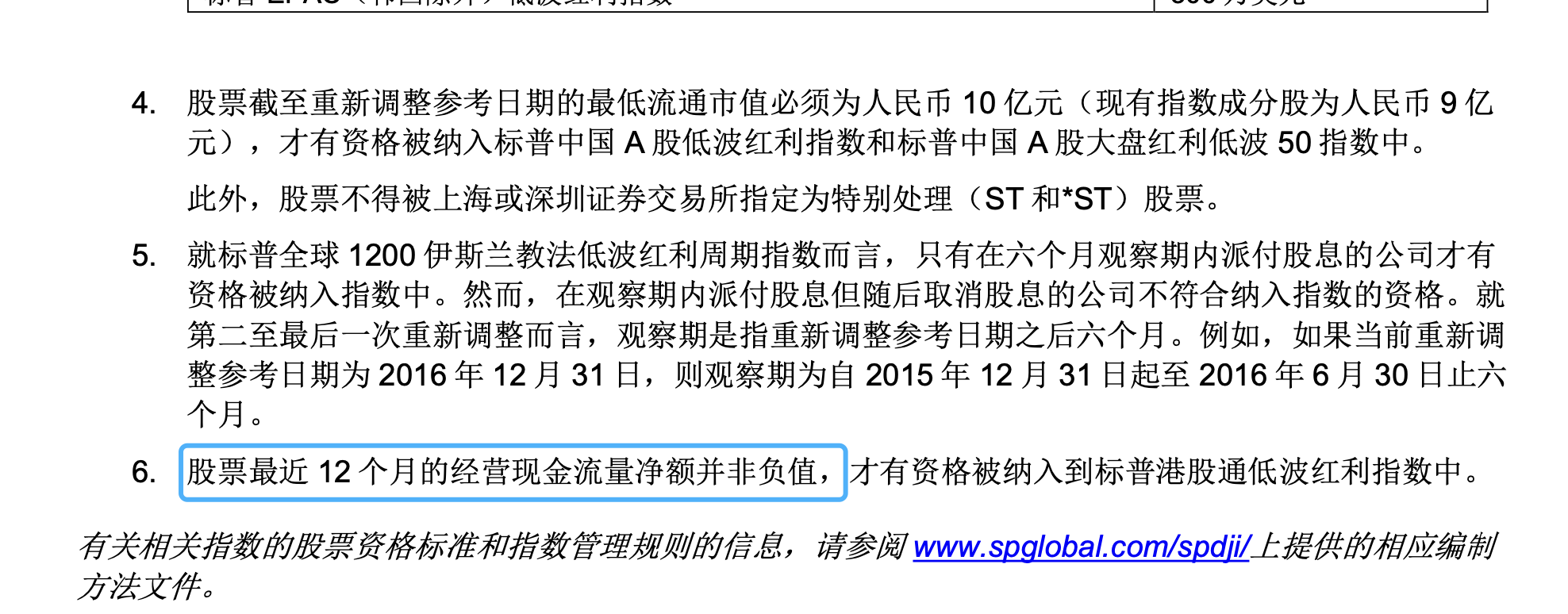

尤其是现金流这一块,其实是非常重要的一个财务指标,我们看标普中国A股大盘红利低波指数在编制上,就明确有现金流的标准,

而且大家不要觉得红利指数一般来说样本不会太差,风云变幻,这个保险是必要的。

2、红利覆盖率:计算成分股的红利覆盖率(每股收益(EPS)/每股红利(DPS))。一个健康的红利覆盖率通常在2(或50%)以上,表示公司有足够的盈利来支付红利。

这个大家伙要是高兴的话也可以把你的红利标的拉出来算算,有个要注意的就是在计算红利覆盖率时,使用的是当期红利支付,即当前年度或最近12个月内实际支付的红利,而不是累计红利。

红利可持续性

1、历史红利支付:查看成分股公司过去的红利支付记录(稳定或逐年增加的红利支付通常表明公司有较强的红利支付能力和稳定的财务状况。)

2、红利支付比例: =(DPS\EPS)*100%

当然红利支付比例不是越高越好,过高的支付比例几乎是不可持续的,特别是当公司盈利波动较大时。一般来说50%-70是相对健康的。

以上两点其实说的就是红利支付的可持续性,也是投资者最容易掉落的“红利陷阱“,这个避坑的方法其实在指数编制上,我们看中证红利指数的很多加权方式都是股息率加权,这种方法直接反映了各公司所支付红利的多少对指数的影响,确保高股息率的公司在指数中占有更大的比重,但是就很容易忽略“红利的持续性”;

相反标普中国红利低波50指数的加权方式是股息驱动加权,

这种加权方式不仅考虑股息率,还可能涉及到股息的持续性、增长性等因素,确保选取的公司不仅股息高,而且稳定和持续性强,为投资者带来可靠的现金流入。

我们在之前的文章里就跟大家在强调,要想确保你的指数股息率更多的进入到你的口袋,那就一定要关注加权方式的选择。

看行业和经济环境

行业分布:确保指数中的成分股分布在不同的行业,以分散风险。某些行业,如公用事业、消费品,通常具有较稳定的红利支付能力,而周期性行业可能波动较大。

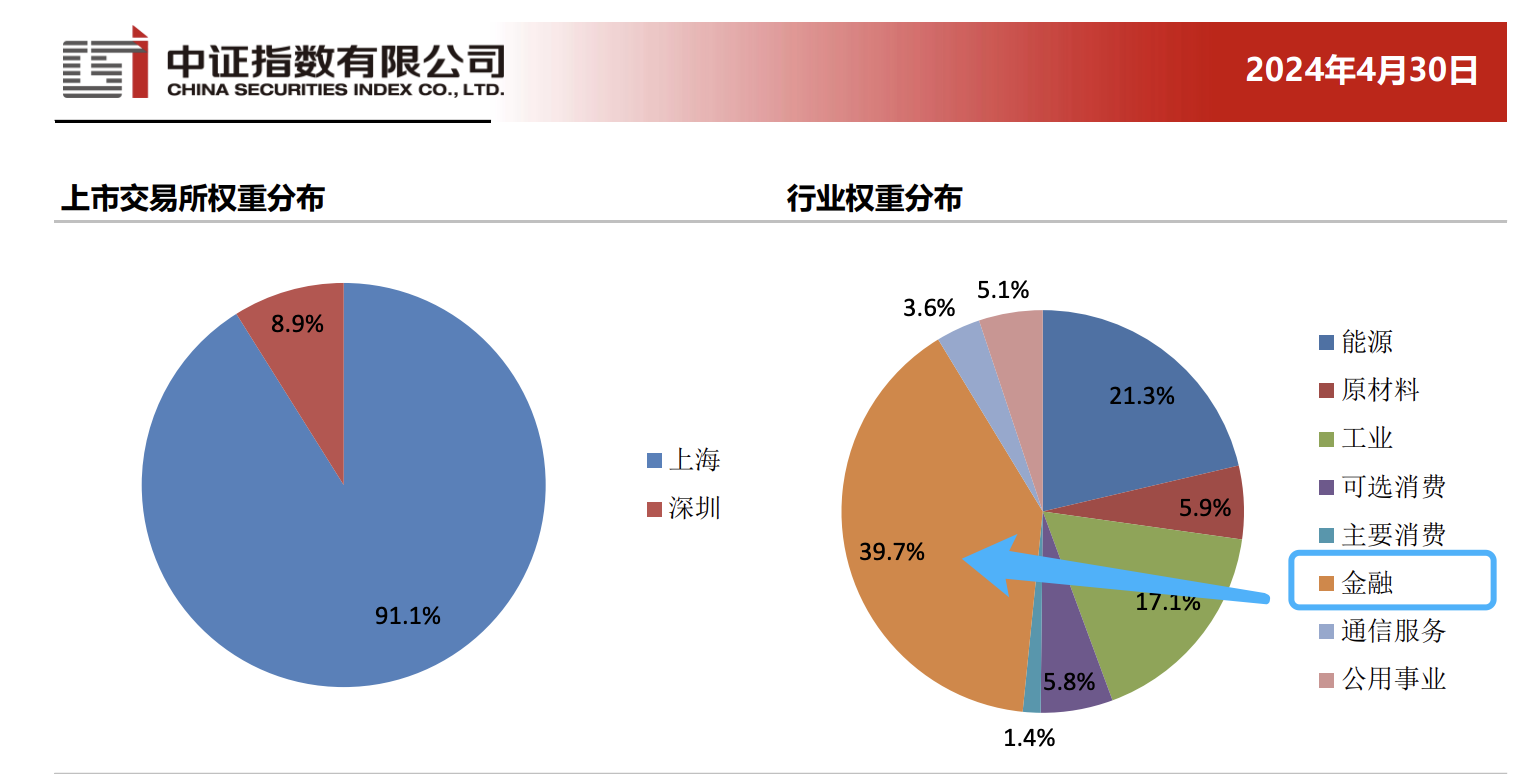

说到这,拉一下红利指数和标普中国红利指数的行业分布情况,中证指数将接近40%的权重给了金融这个周期性行业(差不多是金融一家独大、其他行业相对均衡),说实话虽然可能指数编制的过程中考虑到了阶段性金融股的预期,但是从指数本身的性质来说,是不是有点偏离?假如说一旦金融股走弱,对于整个红利指数的影响会是较大的打击,

(红利低波行业权重分布)

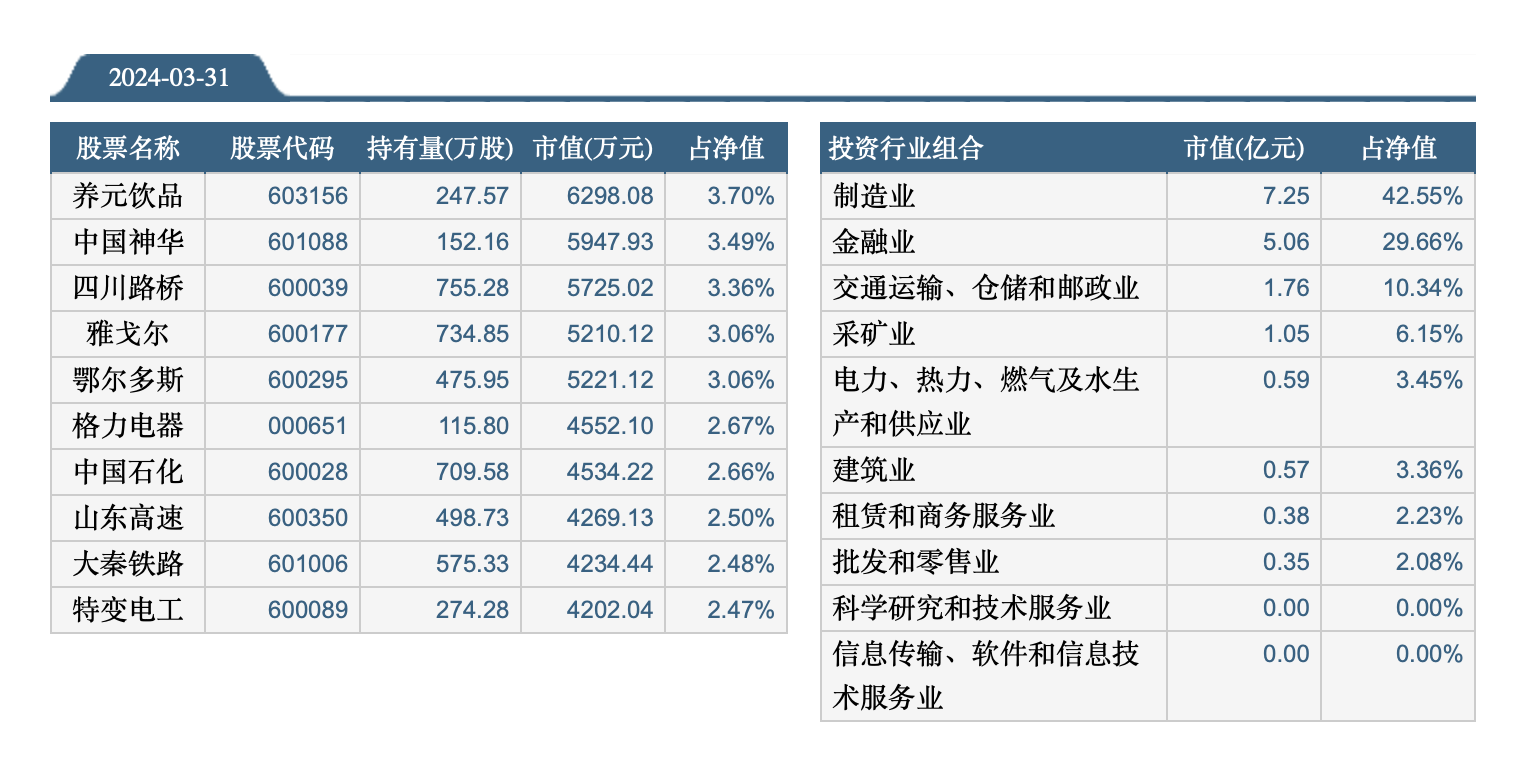

下面是标普中国A股大盘红利低波50指数的行业分布,但是在该指数官网未向公众展示行业具体分布,

所以我找了跟踪该指数的南方ETF资料,应该是一致的,这里可以看到基本上是金融和制造业两分天下,其他的就比较少了。

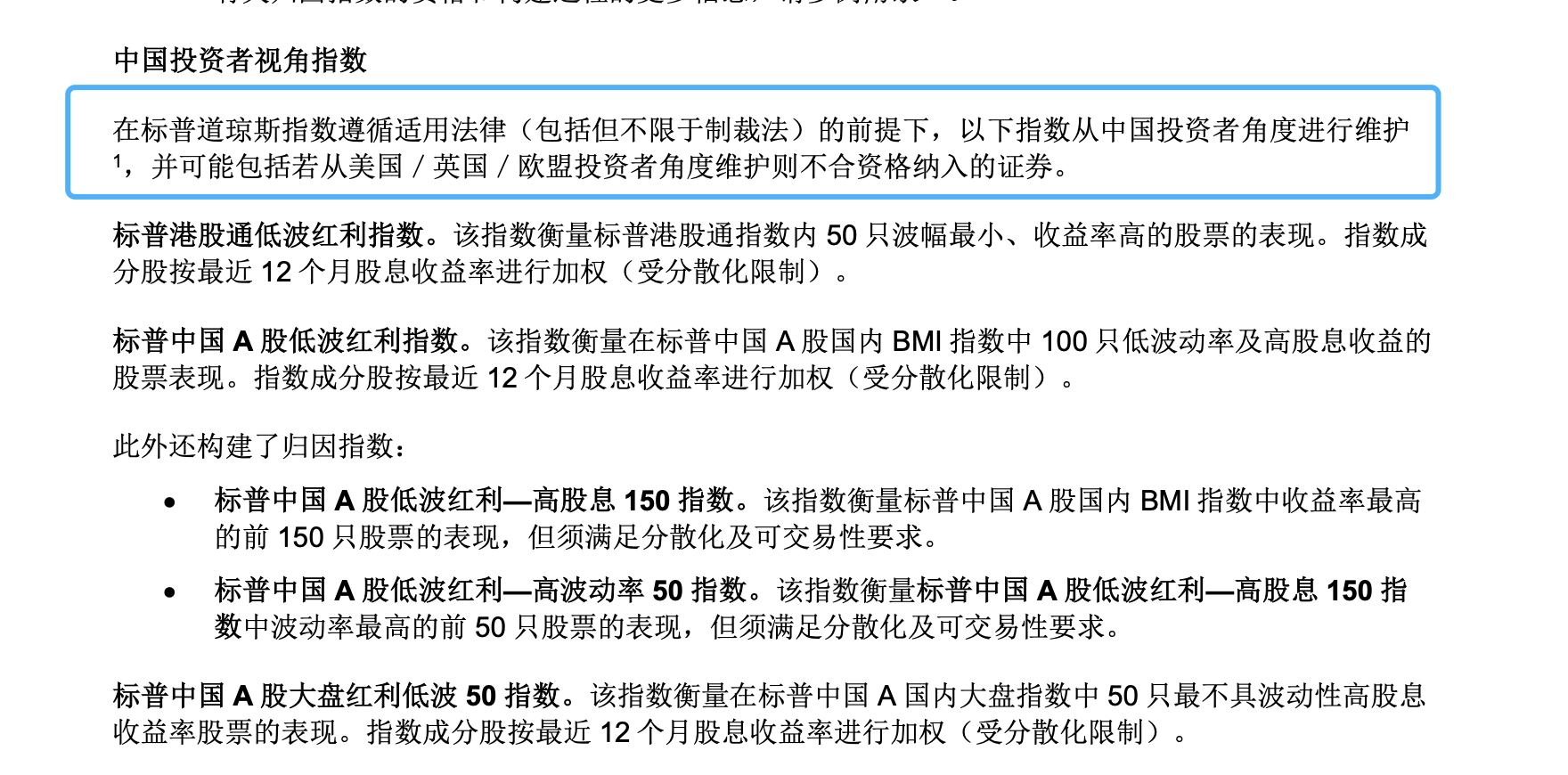

这里我觉得一定是不完全服从红利指数的根本意义的,果然标普道琼斯指数官网就是这么写的

所以就是一方水土养一方人,从这个角度来说,红利型产品有时候也需要择时,没办法做到一劳永逸。

所以从这个角度来看,这两个指数真就是在行业集中度上存在着较大的“陷阱”,尽管目前表现相对不错,但是一旦市场转变风口,届时样本过于集中的风险就易暴露。

经济环境影响:评估宏观经济环境对成分股公司的影响。经济衰退时,高红利公司可能面临较大压力。

看市场表现与波动性

1、股价波动性:高股息股票的股价如果波动剧烈,可能意味着市场对其未来盈利能力的不确定性较高。

2、总回报率:分析红利指数的总回报率(包括红利收益和股价增值)。仅靠高红利而忽视股价下跌的风险,可能导致整体投资回报不佳。

所以到最后,我们就要说——低位的高股息才是真正的高股息。

毫无疑问,在低价位买入股票时获得高股息收益率更具吸引力和安全性,它同时提供了更高的回报率和更大的安全边际,减少了因股价波动带来的风险。那现在我们的红利标的存在什么样的风险可能性?那就是和基本面的一定程度的背离,这种背离我们很难说它可以长期持续。

你手里的红利ETF表现咋样?对于红利ETF,你会考虑择时的因素吗?

#沪指跌破3100点,这波调整何时结束?#$红利低波50ETF(SH515450)$$红利低波ETF泰康(SH560150)$$红利低波动ETF(SH563020)$

本文作者可以追加内容哦 !