2天后,中国血透市场将变天。

河南省牵头的23省血液透析类医用耗材带量采购是血透领域迄今为止规模最大、范围最广的集采,被称为“相当于国采”。而在6月1日,也就是2天后,这一集采的结果将正式进入执行期。

与此同时,天津医保局在5月24日发布通知,明确将开展血液透析类耗材集中维护并公示历史中选价格。这一举措意味着京津冀"3+N"采购联盟正式加入血透耗材集采行列。

前有23省联盟,后有京津冀“3+N”,中国血液透析市场变局的逼近肉眼可见。

产业端也在变。

5月初,有媒体爆料,血透巨头费森尤斯医疗在中国的三家医院股东发生变更,大股东从费森尤斯医疗在华全资子公司江苏费森尤斯医院管理服务有限公司变成江西达康医疗管理有限公司(达康医疗)。

5月中旬,另一家血透巨头百特医疗正式宣布拟拆分的肾脏护理和急性治疗公司成立。全新品牌公司Vantive预计将于2024年下半年出售给私募股权投资者或分拆独立上市。

在大规模的血透产品集采之下,固化的格局必将松动。而面对中国这个最高增速的血透市场,外资巨头的进退抉择,也需要综合的考量。

01、最高增速市场血液透析

是目前应用最广泛的血液净化治疗方法,适用于绝大多数急、慢性肾功能衰竭患者。血液透析治疗所应用的设备及耗材主要包括血液透析机、血液透析器、血液透析浓缩物、血液透析体外循环管路及血液净化补液管路等。

根据Global Info Research的统计及预测,2022年全球血液透析市场销售额达到了120.54亿美元,预计2029年将达到181.29亿美元,2023-2029年的年复合增长率为6.17%;2022年中国血液透析市场规模达到22.49亿美元,预计2029年将达到41.85亿美元,2023-2029年,中国市场年复合增长率约为9.22%,增长最快,高于全球约三个百分点。

全国血液净化病例信息登记系统(CNRDS)统计数据显示:2012年我国接受血液透析治疗的患者人数为 24.80 万人,2022 年底已达到 84.43 万人,近十年年均复合增长率达到 13%。

从全球市场来看,费森尤斯医疗、百特国际等国际品牌等在血液透析设备、血液透析耗材均实现了全产品线布局。

国联证券研报显示,在血液透析机领域,外企厂商占据超70%的市场份额,以威高、宝莱特和重庆山外山为代表的国产企业占有率不到30%。在耗材血液透析器领域,进口和国产厂商各占约50%。血液透析管路和血液透析粉/液主要以国产企业为主,竞争较为激烈。

外资企业在血透行业中的优势地位正在被挑战。其中,在技术壁垒相对较高的血液透析设备和核心耗材血液透析器等产品领域,国产厂家都在积极发力。健帆医疗、重庆山外山、三鑫医疗、宝莱特等均是其中的参与者。

威高集团、山外山更是通过在线患者服务、医生服务、线下透析中心建设等方面完成全行业产业链整合。

02、集采引变

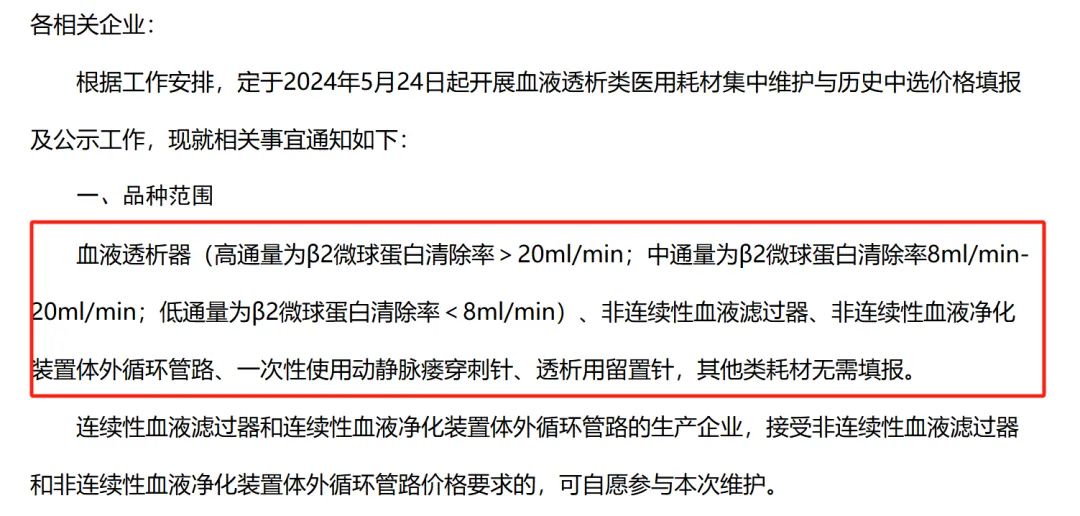

京津冀“3+N”联盟的血透耗材集采品种与23省联盟血透集采的品种几近重合,因此,23省联盟血透集采的中标结果对于即将开展的新集采极具参考价值。

京津冀医药联合采购平台发布的通知中,所选中的品种范围

23省联盟集采并非是血透行业第一次地方集采。早在2019年10月开始,江苏三市、山东七市、安徽省、山西四市、以及黑龙江和辽宁都先后开展过透析领域产品的集采。

但23省联盟集采是血透行业迄今为止规模最大、范围最广的集采,也因此,其于6月1日开启的落地执行,将给中国血透市场一场重大变数。

23省联盟集采采购品种主要包括血液透析器、血液滤过器、血液净化装置体外循环管路、动静脉瘘穿刺针、透析用留置针五大类。

根据智采科技统计的23省联盟集采中血液透析器需求量,威高血液净化最多,占比27%,其次是费森尤斯医疗(17%)、贝恩医疗(16%)、尼普洛(12%)。这四家的累计需求量达到72%,足见市场集中度之高。

从中标结果来看,多数产品的代表品降幅集中在 40%-60%之间,最高降幅则达到74%。

国产企业接连拿下多个组别首位。其中,

血液透析器高通量组别排名前十企业均为国产品牌,包括苏州君康、江苏朗生、健帆生物、贝恩医疗、新华医疗等;血液透析器非高通量组别排名前九企业也均为国产品牌。

血液滤过器组别中,国产品牌康盛生物、新华医疗、江苏朗生排名前三;

血液净化装置体外循环管路-普通管路组别排名前19家企业均为国产品牌。

外资企业参与集采的策略中,抢量大多不是第一要素,而重在维持利润。高价中标是外企和国内头部企业的首选项。

比如贝朗医疗。这家德国公司在动静脉瘘穿刺针-锐型-安全型组别、血液透析器高通量组别降价不足40%未中选,其他涉及的品类中均降价40%-41%,贴线中标。

百特医疗通过报高价放弃了对于血液透析器高通量组别的竞逐;在血液透析器非高通量组别中则选择降价41%中标。除此之外,百特医疗在血液滤过器组别中降价41%中标。在唯一需要议价谈判的组别【血液净化装置体外循环管路-专机专用型血滤置换液补液管(血滤套装)】,百特医疗入围谈判的三款产品均未通过议价谈判。

产品所占有的市场规模也影响到企业的报价策略。

Global Info Research的报告显示,从产品类型方面来看,血液透析器占有重要地位,预计2029年份额将达到44.76%,几乎近半,这也使得部分外资在报价时相对积极。比如尼普洛和费森尤斯医疗。

尼普洛在血液透析器高通量组别排名第11,紧跟十家国产品牌之后;在血液透析器非高通量组别排名第10,也是排名最高的外资企业。在这两个组别中,费森尤斯医疗的排名紧随尼普洛之后,分别排名第12、第11。

全国联动集采"一盘棋"早已提上日程,新联盟加入并不意外,企业也做好了全国范围内降价竞争的准备。但京津冀“3+N”采购团在23省联盟结果落地执行之际火速开启血透集采,还是让人意外 。

根据公告,京津冀医药联合采购平台此次血液透析类医用耗材产品信息集中确认时间为2024年5月28日-6月5日17:00;产品信息集中公示时间为2024年6月6日-6月7日17:00。

03、透析服务市场整合加速

血液透析行业主要包含血透仪器耗材、血透药品、血透服务三大部分。集采目前围绕的是“血透耗材”,而产业界的整合则更多围绕“血透服务”展开。

近三年,全球血液透析行业剥离重组事件频发:

2022年3月,费森尤斯医疗将其北美公司Fresenius Health Partners与另外两家肾脏护理业务公司InterWell Health和Cricket Health合并,正式成立一家独立的肾脏护理服务公司——InterWell Health。

2023年4月,美敦力正式宣布联合美国第二大透析服务运营商DaVita推出了新的肾脏护理子公司Mozarc Medical。双方分别拥有该子公司的50%股权,并由独立的管理团队管理。这家新公司将结合美敦力和DaVita的优势,针对肾衰竭患者开发差异化的疗法。

2024年5月,在2023年宣布计划分拆肾科护理和急重症治疗业务后,百特正式宣布全新的肾脏护理公司名称为Vantive,同时发布了企业使命及品牌标识。Vantive预计将于今年下半年分拆独立上市,或者出售给私募股权投资者。

这三大事件的共同点在于,费森尤斯医疗、DaVita、百特医疗这三家曾并称“血液透析三巨头”的企业都成立了独立的肾脏护理公司。不同点在于,前两家选择了强强联合,百特医疗的Vantive目前看来还是单打独斗。

相比于美国血液透析服务端,中国市场具备广阔成长空间。透析机构在疫情期间发挥了不可或缺的作用,也体现出了较强的赛道价值。

2024年4月,达康医疗完成了对费森尤斯医疗旗下三家医院的收购。

达康医疗是中国连锁独立血液透析中心开创者和领导者,原国家卫生部独立血液透析中心牵头试点单位。公司成立于2012年,目前旗下独立血透中心数量全国最多,已在江西、山东、广东等15个省运营独立血液透析中心近70家。

鉴于费森尤斯医疗在血透领域的影响力,达康医疗的收购,也被评价为“中国透析行业市场竞争格局正在打开新局面”。

除了产业端的整合,作为重度依赖医疗服务的领域之一,中国市场的医疗服务价格改革也将给血透领域带来巨变。

在2021年河北唐山、江苏苏州、福建厦门、江西赣州、四川乐山第一批5个试点城市的基础上,今年3月,医疗价格改革试点扩大3个省级行政区域。浙江11个地级市、四川21个地级市(自治州)、内蒙古12个地级市(盟),总共:44个地级市单位。

提速明显,留给2025年全面推广的时间已经不多。

无论是3天后即将落地的集采,还是即将推进的“3+N”,亦或者是2025年全面推广的医疗服务价格改革……所有的这些的都预示着中国血液透析领域的变革在即。

变天之后,一场关于市场的争夺战将激烈展开。

本文作者可以追加内容哦 !