厦门美科安防科技股份有限公司(下称“美科安防”或发行人)系一家专业从事精密金属及塑胶结构件研发、生产和销售的企业,于2022年4月向深交所递交了创业板IPO上市申请,并于2023年1月获得上市委审议通过。

从过会到现在已时隔近一年半之久,迟迟未见发行人向证监会提交注册申请的动静。

倒是发行人此次IPO的保荐机构东吴证券和审计机构容诚,近期相继被监管处罚,像极了一对难兄难弟。

除中介机构频出状况之外,发行人业绩预期成长性、财务信息可靠性等方面所存在的诸多疑点,在未来注册之路上可能需要进一步的解释、披露,才能打消监管及市场的疑虑。

一、核心竞争力疑不足,业绩增长或难持续

1.业务涉及多项领域,靠传统产品撑起收入半边天

招股书(上会稿,下同)显示,发行人2010年成立之初便进入工业锁具细分领域市场,之后利用工艺技术的相通性和可移植性,2015年跨越到通讯服务器配套市场及DIY全塑储物柜领域。在进一步掌握了注塑、滚塑等塑胶加工技术后,发行人2018年开拓了移动环卫设施(即可移动环境卫生工程设施的简称)市场。

2020年至2023年1-6月(下称“报告期”),发行人营业收入分别为2.69亿元、3.93亿元、4.59亿元和2.14亿元。

这看似喜人的收入涨势,看似“五金塑胶不分家”的多种产品,实则仍是发行人的传统产品“工业锁具”扛下了所有。

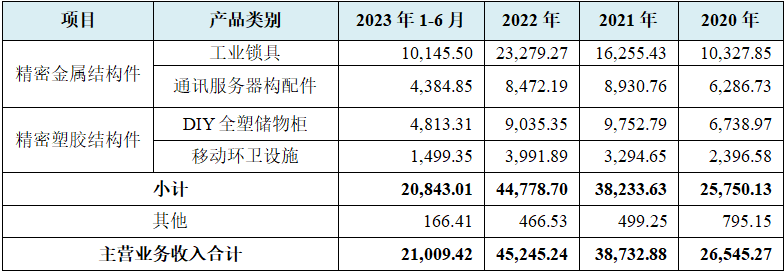

发行人主营产品分为精密金属结构件与精密塑胶结构件两大类,报告期内主营业务收入按产品分类如下表所示:

单位:万元

由上表知,通讯服务器构配件及DIY全塑储物柜产品2021年收入较2020年增幅均达到40%以上,2022年出现下滑;移动环卫设施产品收入虽持续增长但占比较低。

发行人工业锁具业务在报告期内不仅保持57.39%、43.21%的收入增速,而且收入占比由2020年的38.91%持续提升至2022年的51.45%。

然而,工业锁具业务的快速增长,主要靠发行人少数大客户的带动。

2.传统产品收入依赖大客户,且合作时间较短

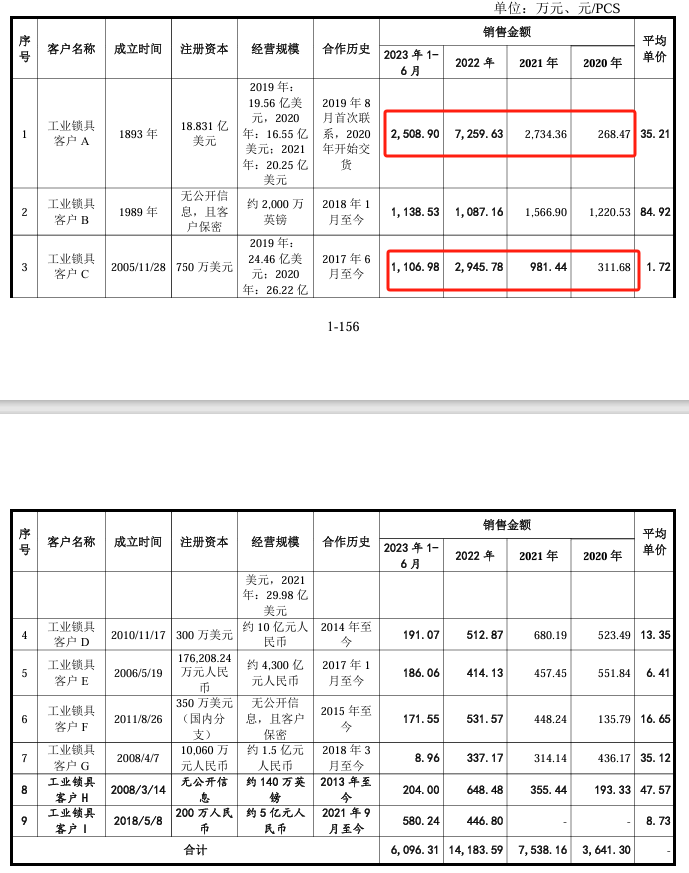

据问询回复,发行人工业锁具业务前9位客户合计销售占该业务收入比例分别为35.26%、46.37%、60.93%和60.09%,2022年骤然提升的高比例,源自发行人对工业锁具客户A与客户C快速增长的销售额(详见下图)。

此处发行人虽隐去了客户名称,但结合问询回复中的其他情况说明可知,工业锁具客户A即美国上市公司ACCO及其关联企业(以下统称“ACCO集团”),客户B即英国公司Saxon DIV Of H Young (Operations)Ltd,客户C即品谱(厦门)工业有限公司(下称“品谱”),隶属于美国上市公司Spectrum Brands。

如上图所示,发行人与上述三大客户基本于报告期前两年开始合作,时间较短,对其销售额几乎断层式于其他客户。其中,对ACCO集团的销售额增长较快,2021年、2022年增幅分别高达918.50%和165.50%;对品谱的销售额每年呈2倍增加。

也因此,ACCO集团及品谱分别在2021年、2022年进入发行人营收总额的前五大客户。

3.行业集中度低、发行人市场占有率极低

据问询回复,发行人所处行业不存在硬性的准入门槛,行业集中度较低,行业内企业规模普遍偏小。

报告期内发行人工业锁具及通讯服务器构配件产品收入合计占营业总收入的60%以上,因这两种产品目前尚无权威机构发布相关的市场研究资料,发行人自行测算出2022年工业锁具的市场占有率为0.36%~0.58%,通讯服务器构配件的市场占有率为0.24%~0.37%。1%都不到,可见市场占有率极低。

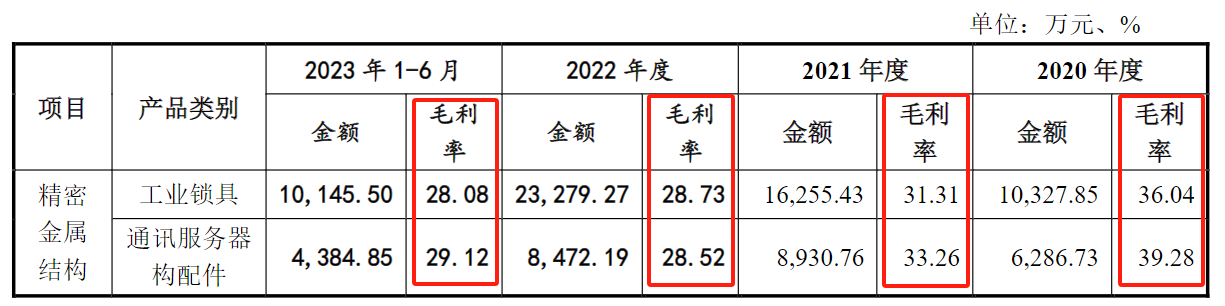

4.毛利率近三年持续下滑

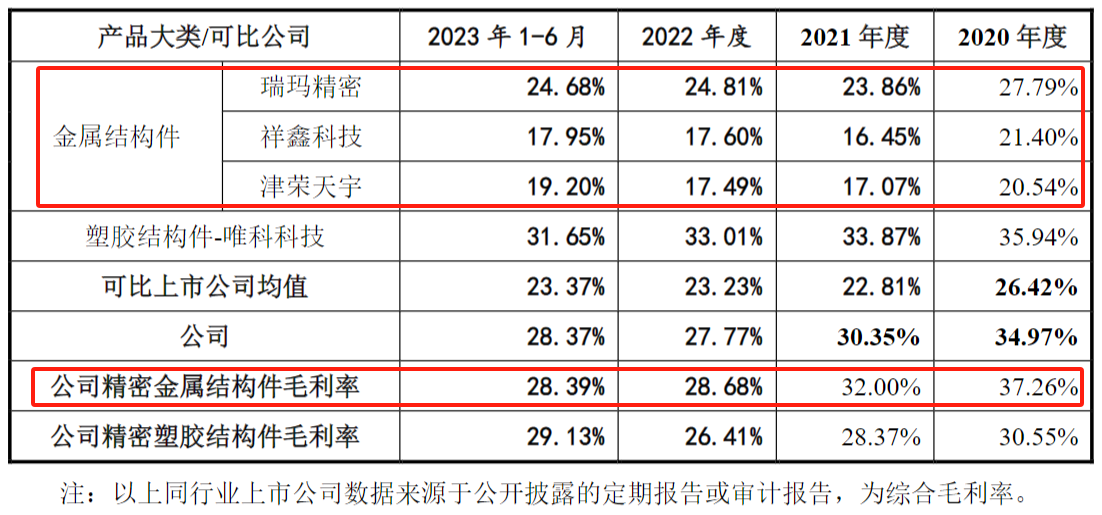

报告期内,发行人综合毛利率分别为34.97%、30.35%、27.77%及28.37%,近三年持续下滑,2023年上半年虽略有回升,但归母净利润较2022年上半年收窄16.30%。

上述变动自然系受到主营业务毛利率的影响。整体而言,发行人主营产品的毛利率均呈下降状态(详见下图)。

据招股书称,发行人以优秀的产品质量和性价比优势实现了经营业绩的持续成长。但所谓的性价比背后,似乎是发行人不惜牺牲利润,通过降低产品价格来吸引客户、面对市场竞争。

发行人亦坦言,尽管与客户并未签订长期锁价合约,但为了与客户维持良好的长期合作关系,一般不会频繁进行产品调价,毛利率的波动主要受原材料价格、汇率变动等因素的影响。

对客户如此小心翼翼,可见发行人毫无具有核心竞争力在手的底气。

发行人继称,报告期内存在因原材料价格上涨对产品价格进行调整的情况,2020年、2022年调整的价格幅度小、涉及面较窄,2021年对部分产品价格上调幅度在5%-20%左右。

可即便如此,发行人2021年毛利率较2020年仍大幅下降4.62%,且降幅超过多家可比公司。

5.定制化产品比例低

发行人在申报材料中多处提及,由于精密结构件大多具有定制化的需求,行业内企业为客户提供的多为非标准化产品,这对精密结构件生产制造企业提出了较高的技术要求。

其竞争优势之一,即具备相关的模具设计与开发能力、定制化产品生产能力。

然而,发行人工业锁具中的定制化产品收入比例在报告期内平均约为41.88%,通讯服务器构配件中的定制化产品比例更少,且分别为24.63%、12.12%、9.29%和5.59%,呈下降趋势。

6.外购件采购占比高,第一大供应商采购单价偏高、疑显失公允

报告期内,发行人外购件主要包括注塑件、压铸件、机加件、冲压件和紧固件,外购件采购总额分别为8,050.09万元、13,915.81万元、15,802.18万元及6,897.70万元,占原材料采购总额的比例达60%以上。

构成发行人主营业务成本的直接材料中,外购件占比分别为74.44%、68.93%、70.95%和70.32%。

对此发行人解释,外购件采购为公司产能的补充,公司采购外购件主要是精密制造行业的市场化、专业化分工的结果,有助于降低生产成本,且市场上外购件供应商较多,市场竞争充分。

但这些理由似乎均站不住脚,理由有三个。

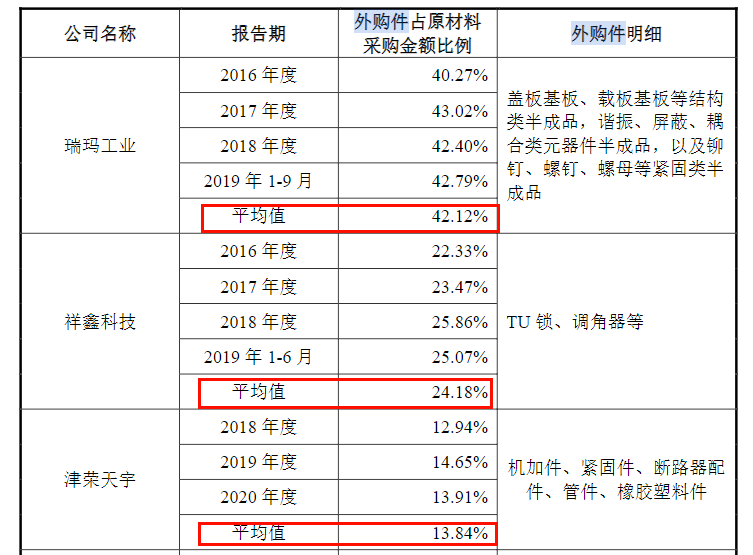

其一,发行人外购件占原材料采购金额比例,显著高于除信音电子之外的可比公司,如下图所示。

发行人称,信音电子与发行人同样具有多组件、定制化产品的特点,其他可比公司单一产品组合件较少,材料和工艺较集中。

有意思的是,发行人申报材料中多次列举可比公司进行相关数据或情况的对比分析时,信音电子唯一一次的出现,就在此处。

其二,发行人此次IPO拟募集39,150.59万元,用于精密结构件智能制造扩产项目、研发中心建设项目和补充流动资金。其中扩产项目建设完成后,发行人可实现年产工业锁具1,000万把、通讯服务器构配件1,600万个;年产DIY全塑储物柜80万门、移动环卫设施1.25万座。

据问询回复,该募投项目将有效增加发行人自产能力,减少外购件采购,增加公司盈利能力。

与之相矛盾的是,发行人不是认为采购外购件有助于降低生产成本吗?

最后,发行人称市场上外购件供应商较多,但报告期内其前五大外购供应商共计9家,数量并不多。

尤其是,提供压铸件的供应商厦门歆辰信铸造科技有限公司(下称“歆辰信”),2020年6月与发行人开始合作,2021年以1,737.28万元交易额进入发行人前五大供应商,2022年更是以3,400.52万元交易额成为发行人第一大供应商(同时为外购件第一供应商),并在2023年上半年得以保持。

需要注意的是,发行人采购总监吴杰栋因购房需求,曾于2021年4月6日向歆辰信实控人黄仕信借款50万元,用于支付购房款。当月月底,吴杰栋将黄仕信的50万元借款清偿。

估值之家查询工商信息发现,歆辰信2008年成立时名称为厦门歆辰信钢材有限公司,2021年5月更名为厦门歆辰信工贸有限公司,2022年4月22日、即发行人IPO材料获受理的4天后,又更名为现在的铸造科技。

发行人系一个家族企业,实控人为林辉、吴玉蓉夫妇,共有13名其他亲属曾经或尚在发行人处任职,其中担任董事、监事、高级管理人员的有3人,占董监高总人数的20%。

值得一提的是,采购总监吴杰栋为吴玉蓉的弟弟。

至此,我们可以看出,发行人较多家族成员在公司任职极大地影响着公司治理,当作为公司采购总监的实控人弟弟资金出现困难之时,与发行人合作仅9个月的供应商实控人毫不犹豫地“仗义相助”,这是否会影响发行人与此供应商交易的公允性似乎已不言自明。

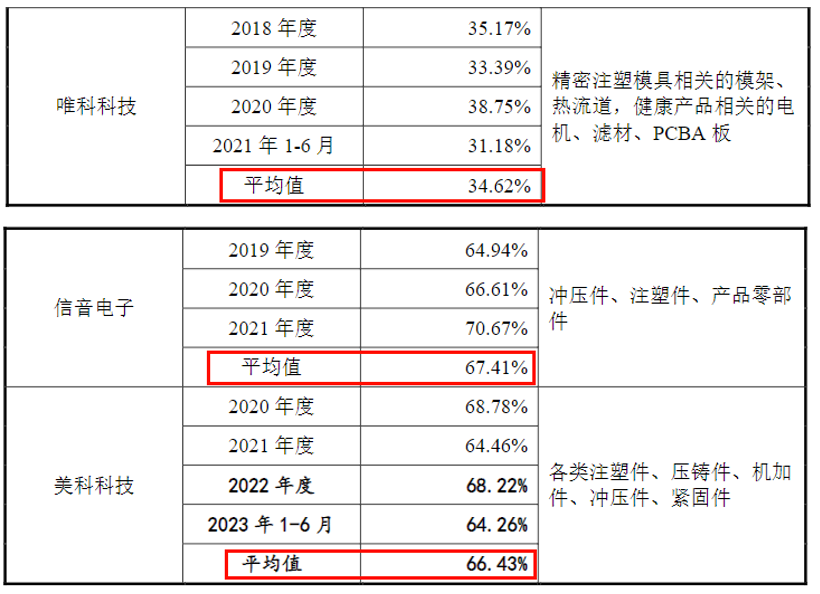

实际上,发行人对歆辰信主要物料的采购单价确实高于其他供应商,详见以下截图:

对此,发行人给出的理由五花八门,比如“采购月份恰逢锌合金市场价格处于高位”,比如“主要为开发小批量试模样品”,再比如“发行人品质标准提高从而歆辰信增加及优化了加工工艺”。

特别是“厦门歆辰信铸造科技有限公司为满足公司的采购需求使用老旧模具进行生产,增加了后续加工工艺,导致成本上升”这一解释,若发行人的产品所需外购件系花高价使用老旧模具生产,与创业板的“三创四新”岂不是南辕北辙?

二、部分财务数据真实性存疑

1.对大客户销售额快速增长,与客户自身状况及下游行业趋势不符

据问询回复,发行人2020年开始与ACCO集团形成战略合作,成为其自营品牌KenSingTon旗下电脑锁的合格供应商。当年下半年订单规模大幅增长,产品于2021年度陆续交货;品谱主要采购锁配件,2020年开始增加锁壳的采购,导致其采购金额增长较多。

申报材料显示,2021年和2022年ACCO集团营收金额分别为20.25亿美元及19.48亿美元,2023年上半年,受欧美通胀对电子消费市场的抑制和全球经济复苏不及预期的影响,美国ACCO集团营业收入下滑6.90%。

令人不解的是,ACCO集团自身2022年营收已显缩减趋势,当年仍不减对发行人的采购热情。

是因为在履行之前已签署的购销合同吗?应该不是。

发行人与ACCO集团于2020年1月签订的合同为框架协议,每次交易以ACCO集团下达的采购订单为准,采购订单中会约定具体的产品规格、数量、单价等要素。加之发行人客户一般采取滚动下单的方式,那么ACCO集团对发行人采购需求变动的灵活性较高,按理说可以根据自身下游客户的需求情况对采购进行相应调整。

是因为2022年ACCO集团下游需求旺盛吗?应该也不是。

据招股书,ACCO集团是全球办公用品行业最大规模的供应商之一,其采购的电脑锁在欧美国家使用较为普遍,其下游市场主要系个人计算机市场。

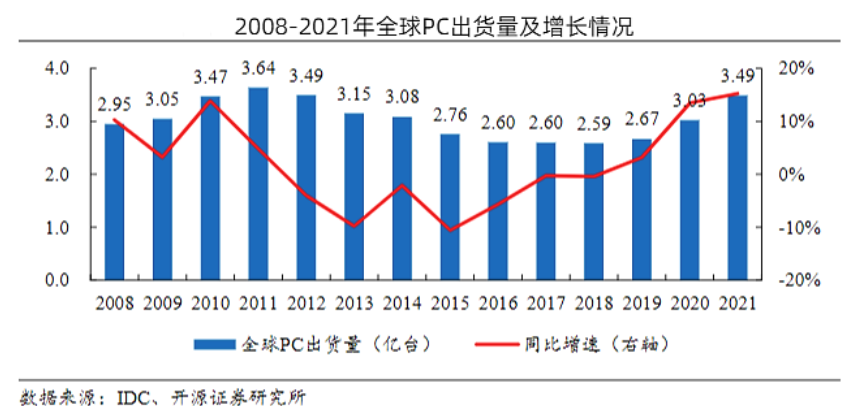

根据IDC有关数据,2021年全球PC(个人计算机)出货量约为3.49亿台,2022年全球PC出货量约为2.92亿台,同比下降16.33%。

其实,上一次全球PC出货量年度出货量达到3.49亿台还是在2012年,之后连续6年下滑,2019年开始才开始回升(详见下图)。

对于2022年市场景气度的回落,以及ACCO集团营收的下滑,发行人并未更新问询回复中的相关内容,仍然描述为“个人计算机下游市场报告期内出货量连续增长”“旗下电脑锁相关品牌Kensington近年来销售额稳步增长”。

无论是疏忽大意还是有意“视而不见”,若定期更新申报材料只是抱着数据更新而非当下市场环境变化分析更新的态度,实在是敷衍。

2.第二大客户竟未被列在主要客户名单中

至于另一大客户品谱,据问询回复其所隶属的Spectrum Brands是一家剃须和美容产品、个人护理产品、专业宠物用品、草坪及花园和家庭害虫控制产品、个人驱虫剂和便携式照明的领先供应商。

上述领域内的产品,与发行人工业锁具产品的联系似乎并不明显。

发行人称,2016年经由公司其他美国客户推荐,与品谱接洽并在当年进入其供应商名单。2017年开始合作两款锌合金材料适配零件。2021年,品谱基于对公司的各项长期评估,决定将其高端系列锁具产品的零部件导入公司。

品谱作出这项决策的时点,正好处于发行人的报告期,2022年更是以3倍于2021年的销售额成为发行人前五大客户。

但是,靠采购转动轴、锁壳、基座等这些锁配件为发行人带来3,083.04万元收入、对发行人业绩鼎力相助的品谱,竟然未被发行人列举在主要客户名单中。

3.毛利率异常之高与生产人员、销售人员薪酬异常之低形成鲜明对比

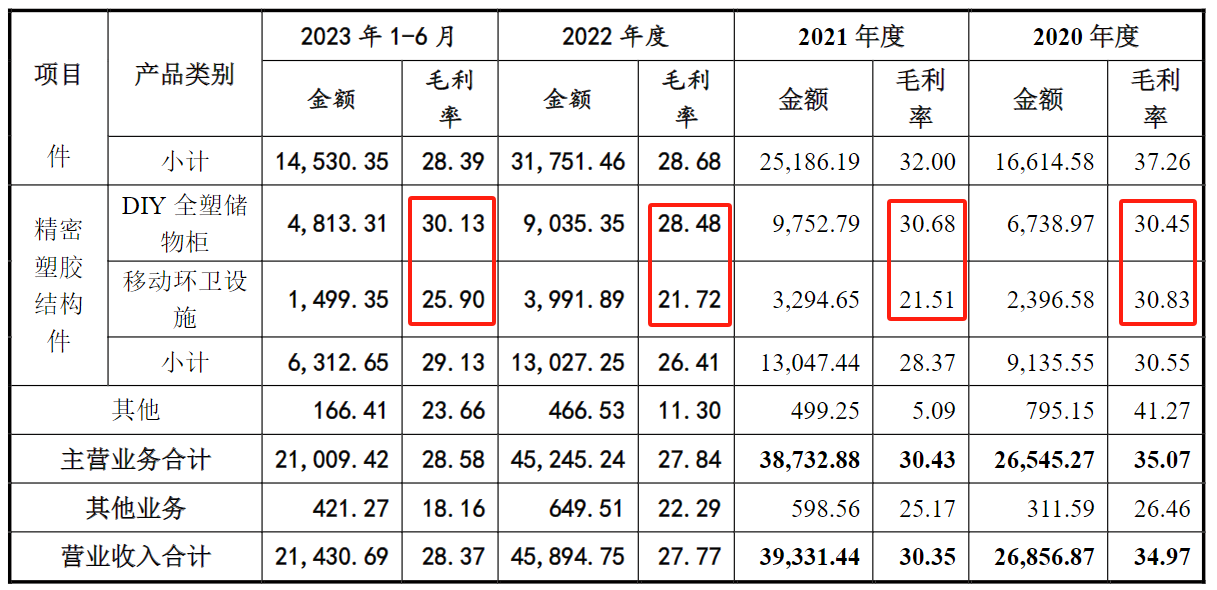

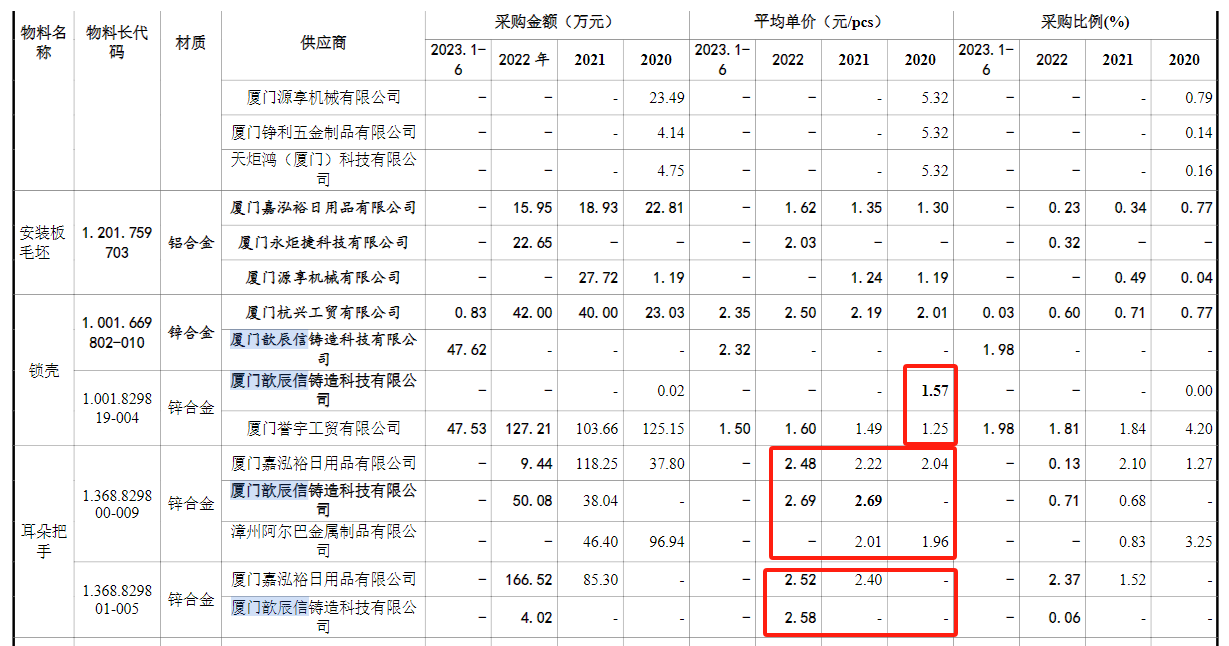

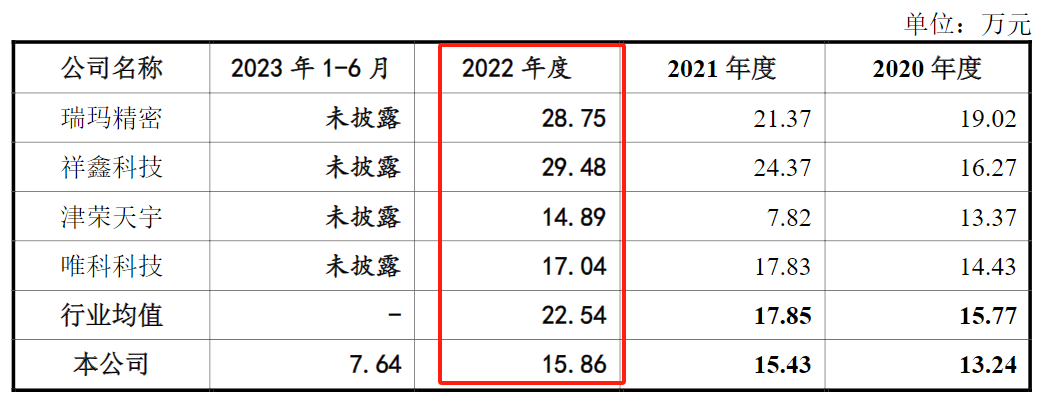

报告期内,发行人与可比公司毛利率对比情况如下:

由上图知,发行人综合毛利率高于可比公司均值,其中精密金属结构件毛利率更是显著高出以金属结构件为主要产品的所有可比公司。

发行人首先确认了其精密金属结构件产品与瑞玛精密、祥鑫科技及津荣天宇产品具有一定的可比性,然后解释毛利率较高的原因系公司的产品基本是根据客户的规格型号等要求进行开发生产,批量相对较小、个性化程度高,因此利润相对较高。

既然与可比公司的产品具有一定可比性,那么再用产品特点作为解释毛利率差异的原因,就显得较为牵强。

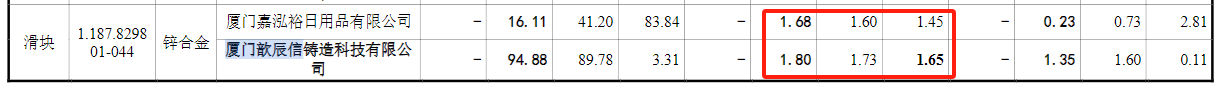

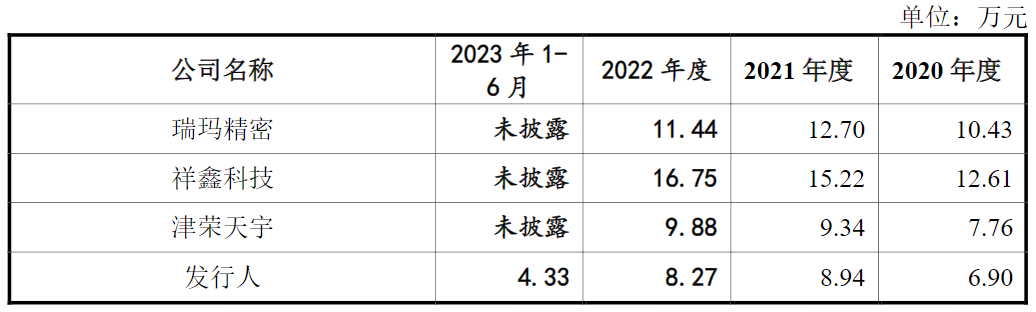

此外,发行人精密金属结构件生产人员平均薪酬低于可比公司。详见下图。

其中,瑞玛精密、祥鑫科技及津荣天宇所在地区分别为苏州、东莞和天津,据问询回复,上述地区的平均工资水平,与发行人所在的厦门相比差异并不大。

面对市场竞争压力,如果发行人是选择通过压低生产人员的工资水平,来实现降低成本和保持所谓性价比竞争力的目的,恐怕不是长久之计;如果是为了人为拉高毛利率而选择部分体外发薪,那么则会涉及财务包装的嫌疑。

此外,发行人其他部门人员平均薪酬亦存在不合常理之处。

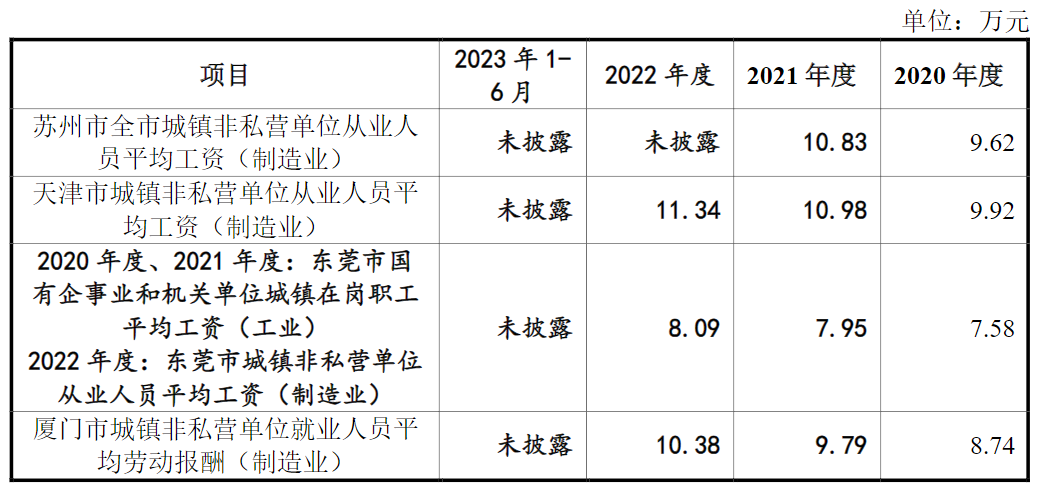

一般而言,销售人员直接为企业带来收入,其薪酬往往与业绩紧密挂钩,因此整体薪酬水平相对其他部门较高。

但发行人销售人员的平均薪酬与管理人员、研发人员人均薪酬水平差异不大,并且低于可比公司均值。详见下图。

由图可见,2022年,多数可比公司销售人员薪酬的涨幅较大,发行人却只微增2.79%。

要知道,关于报告期内发行人销售费用率约4%、几乎是可比公司均值2.5倍这一情况,发行人给出的理由之一为“客户数量较多且分散,需要投入更多资源及人员进行客户开发及维护”。

诡异的是,这些工作难道不需要给予销售人员相应的激励吗?

4.工业锁具应收账款逾期金额比例提升、坏账计提疑显著不足

如前文所述,发行人2021年、2022年业务增长主要靠向境外客户ACCO集团及境内客户品谱销售工业锁具实现。

这两年期末发行人应收账款余额前五名客户中,ACCO Brands USA LLC在2021年以1,188.17万元排名第二,2022年以1,477.29万元升至第一;品谱为2022年第二大客户,应收账款余额为1,196.15万元。

除此之外,只有富联精密电子(天津)有限公司(富士康关联企业)的应收账款余额超过1千万,且发行人对其他客户的销售产品以通讯服务器构配件、全塑储物柜为主。

然而据问询回复,按细分产品,发行人工业锁具2021年、2022年应收账款余额分别高达4,464.25万元和5,909.23万元,其中逾期金额比例分别为16.96%和23.63%,逾期原因主要系客户结算流程较长或者客户临时资金周转需求所致。

值得注意的是,品谱并未进入发行人主要应收账款逾期客户名单,2022年底ACCO Brands USA LLC应收账款逾期金额也仅为176.45万元。

也就是说,发行人存在多个交易额不显眼的工业锁具零散客户,应收账款逾期金额合计却非常突出,2021年约为750万元,2022年约为1,200万元。

2022年较2021年逾期金额增加约450万元,高于2022年当年工业锁具零散客户与发行人的交易额,那么可知2022年末逾期金额账龄应该超过1年,但2022年末工业锁具产品应收账款余额坏账计提比例仅为4.05%,显著低于发行人6到12个月应收账款10%这一坏账计提比例!

本文作者可以追加内容哦 !