2021年以来,在维生素行业新建产能迎来持续释放,但整体市场需求却不及预期的双重因素影响下,导致除少量产品外、多数维生素品种供需严重失衡,其产品价格呈现快速大幅下跌的态势。全球维生素整体市场开始陷入持续低迷周期,国内外行业大型企业已纷纷采取大幅减产甚至是被迫停产等措施来加以应对行业寒冬。以维生素A为例,根据同花顺iFinD数据显示,我国维生素A的地区均价已从2022年4月555.78元/公斤的高位一路快速下行,至2024年3月其地区均价仅有85.14元/公斤,已跌去期间高位的超八成。

本文所分析的浙江圣达生物药业股份有限公司(以下简称“圣达生物”或发行人,股票代码:603079.SH)为一家主要从事维生素、生物保鲜剂、食品添加剂和饲料添加剂研发、生产和销售企业,其主要产品为生物素、叶酸等维生素和乳酸链球菌素、纳他霉素、聚赖氨酸等生物保鲜剂。而近年来,圣达生物在维生素市场整体供需严重失衡、价格持续走低下,其经营业绩也同样呈现持续快速下滑,2023年全年更是录得数千万净亏损。

此次圣达生物拟通过向特定对象发行股票,拟募集资金总额5亿元,并计划用于30亿颗软胶囊及30亿片固体制剂生产及配套项目、年产20000吨D-异抗坏血酸及其钠盐项目。需要特别注意的是,发行人计划将其中5,875.41万元募集资金用于项目预备费、铺底流动资金,其实质为用于补充公司流动资金。此次发行的保荐机构为中信建投,审计机构为天健会计师事务所。

一、报告期内发行人主要产品价格断崖式下跌、经营业绩大幅下滑,存经销商客户平均销量逆势大涨、存货高企等诸多风险事项,公司营收质量与抗风险能力堪忧

1、主要产品销售价格断崖式下跌、毛利率已为负数,发行人营收质量、经营业绩稳定性与抗风险能力堪忧

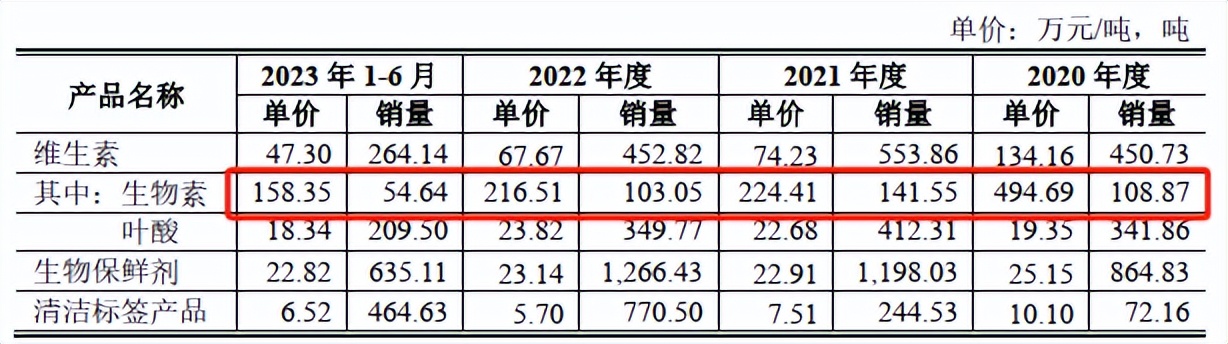

报告期内(2020年至2023年1-6月),发行人主要维生素产品——生物素销售价格出现大幅下滑,公司经营业绩持续承压。2023年1-6月,发行人生物素产品的平均销售单价仅为158.35万元/吨,较2020年494.69万元/吨的销售单价已经跌去了近七成。对此发行人解释为,随着报告期内行业总体产能供应的增加,业内竞争激烈下,导致产品价格战持续不断;同时,需求端处于去库存周期,叠加下游种畜禽饲料消费量下降,导致生物素市场供过于求,使得产品价格进一步持续走低。

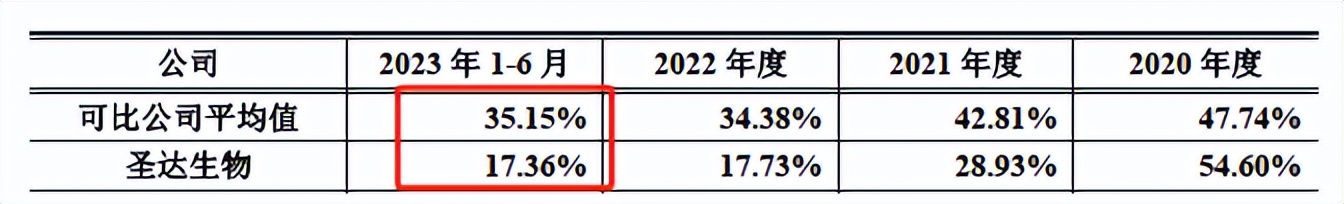

而随着2020年曾在公司整体营收占比高达62.10%、支撑大半江山生物素产品价格的持续大幅下滑,发行人的毛利率与净利润水平也遭受到了严重影响。报告期内,发行人综合毛利率分别为54.60%、28.93%、17.73%、17.36%,毛利率降幅巨大,2023年上半年毛利率仅有2020年的约三成水平。其中,当期公司维生素产品整体毛利率更是已经下滑至负数-3.46%,其意味着该大类产品生产销售连最基本的自身盈亏平衡都已经无法满足。而随着公司主要产品毛利率的大幅下滑,其整体毛利也已无法覆盖发行人较为固定的期间费用,导致其净利润于2023年上半年已出现由正转负至-604.98万元。且从期后来看,2023年全年发行人共计录得净利润为-5,420.17万元,公司亏损情况在下半年还呈现进一步加速扩大的趋势。

同时,根据同花顺iFinD数据显示,报告期后国产生物素价格仍在进一步走低,发行人也在审核问询函回复中表示,造成公司经营业绩持续下滑的影响因素并未见明显改善迹象。叠加考虑期后公司亏损的明显扩大,估值之家认为,未来发行人经营业绩所面临的持续下滑风险仍然可能较大。

另一方面,通过行业横向比较,我们也能看到发行人业务的抗风险能力较可比公司明显偏低。报告期内,可比公司毛利率平均值虽然同样呈现下降趋势,但毛利率降幅相对明显较低,2023年上半年较2020年平均值下降为12.59个百分点,仍有35.15%的较高毛利率水平。而反观发行人同期毛利率仅为17.36%,不及可比公司平均值的一半,毛利率较2020年下降幅度也高达37.24个百分点,远大于同期可比公司整体降幅水平。基于以上情况,估值之家认为,发行人无论是在营收质量、经营业绩稳定性与抗风险能力上与各大可比公司相比仍存在不小差距。

2、经销商客户平均销量逆势大幅上涨,2023年上半年平均营收已接近2022年全年水平令人诧异

同时我们需要注意的是,在报告期内下游生物素市场需求持续疲软、行业新增产能不断加入、发行人经销商客户数量显著降低等诸多不利情况下,公司生物素产品却保持了逆势极为稳定的销售量,就估值之家看来此种现象也较为异常。2022年,发行人生物素销量为103.05吨,较2020年仅下滑5.35%;其2023年年化后销量为109.28吨,较2020年更是不减反增0.38%,其产品销量变动趋势与行业整体处于去库存周期,多家企业选择减产以应对供需严重失衡的市场整体情况匹配度明显较低。

另一方面,截至2023年6月底,发行人经销商客户数量为273家,其整体家数较截至2020年底的408家减少高达33.09%,在众多抗风险能力较弱经销商纷纷选择退出的情况下,其收入结构中的经销商营收占比却不降反升,2023年上半年公司经销商收入占比为28.05%,较2020年占比仍有进一步增长0.82个百分点。而众所周知,因经销商业务模式并非为向终端销售,其最终实现销售层级、过程庞杂繁复,且经销商在合作过程中往往处于弱势地位,也容易出现企业压货等情况。而其进而导致经销商相关收入易于被人为进行操纵调节,相关营收审核难度较大,其也往往是证券发行中审核所重点关注问题之一。

而就发行人前五大经销商来看,其中,杭州康味生物科技有限公司于报告期内2020年方才成立,但在成立之后的次年该客户便快速成为了公司第三大经销商,其相关营收高达近千万元;浙江圣达紫金生物科技有限公司也同样为报告期内2021年成立,其更是发行人关联方,2023年上半年已成为公司第四大经销商客户,而在公司业绩持续承压的情况下,发行人为何不通过直销而是借道更加繁复的关联方经销商渠道进行销售,就估值之家看来也颇为耐人寻味。

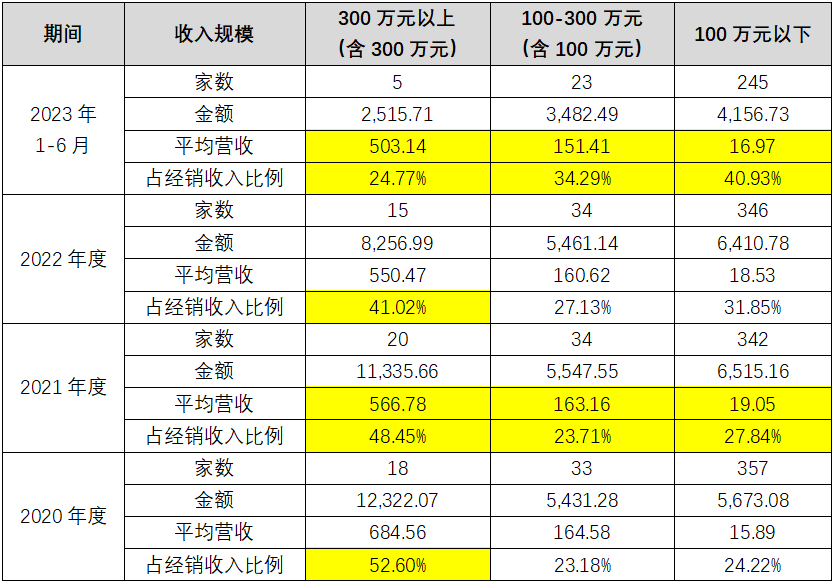

除前五大经销商外,发行人经销商相关收入还呈现收入规模较小经销商平均营收变动趋势与行业整体情况匹配度较低,且占整体经销商收入比例快速提升等较为异常情况。根据审核问询函回复数据,估值之家进一步统计了报告期内发行人各收入规模层级经销商的平均营收情况。如下表所示,2021年公司300万元以上收入规模经销商客户平均营收为566.78万元,同比已出现显著下降17.20%;但反观其100-300万元、100万元以下收入规模经销商平均营收则分别为163.16、19.05万元,同比增长分别为-0.86%、19.88%,平均营收基本保持稳定甚至还实现了较高双位数增长。而在2021年公司主要产品生物素平均销售均价同比遭遇腰斩的情况下,估值之家认为,发行人经销商客户在产品供需严重失衡、价格正经历快速下降的周期中逆势成倍加大采购的行为显然与行业整体快速下行趋势匹配较低。

而至2023年上半年,在生物素产品平均销售均价较2022年进一步下降高达26.86%的情况下,发行人经销商客户平均营收的飞速增长更是令估值之家感到诧异。2023年上半年,发行人300万元以上、100-300万元收入、100万元以下收入规模经销商客户平均营收分别高达503.14、151.41、16.97万元,在行业持续下行周期下,发行人却仅仅用了半年时间就已经基本实现了2022年全年才能实现的经销商平均营收目标。其中,特别异常的是发行人100万元以下经销商客户,一方面整体数量于半年内便遭遇锐减近三成,而另一方面仅半年内其平均营收却已超过了2020年发行人报告内市场景气度最高、价格巅峰期的全年水平,更是令估值之家感到匪夷所思。

此外值得一提的是,发行人虽然对于生物素具体经营数据指标披露讳莫如深,并未查见具体披露详细数据,但根据此次审核问询函回复文字描述显示,其2021年至2023年1-6月还长期存在生物素经销模式单价高于直销模式的异常价格倒挂情况。

3、营收规模持续降低下,存货高企,长库龄存货占比增长明显,存货跌价准备计提比例是否充足高度存疑

发行人存货高企,在手订单覆盖率低,其存货跌价准备计提比例是否充足存疑。在报告期内公司营收规模持续降低的情况下,截至2023年6月底,发行人存货账面余额却已高达30,098.42万元,较2020年增长达59.32%,两者变动趋势之间明显不相匹配。同时,从存货库龄情况来看,发行人长库龄存货占比也呈现明显上升趋势。截至2023年6月底,发行人2年及以上库龄存货占比已达8.62%,较2020年占比水平已经翻倍。同时,从在手订单来看,虽并未查见发行人于审核问询函回复中正面披露其在手订单具体数量,但我们仍可大致知晓其在手订单量也已经并不足以覆盖公司现有库存商品量。

而从发行存货跌价准备计提比例来看,根据审核问询函回复数据显示,其库龄较长存货中包含大量销售乏力的核黄素产品,截至2023年6月底其库存金额高达2,137.33万元。而针对该长期滞销产品,发现人对其存货跌价准备计提比例于报告期内却反倒不升反降,其截至2020年底计提比例为81.70%,而截至2023年6月底在产品库龄进一步显著增长的情况下,其计提比例却仅为77.56%。在经过多年存放后,该产品目前是否还具备变现价值已高度存疑。

同时,我们将剔除核黄素产品影响后的存货跌价准备计提比例与可比公司进行横向比较,也发现其计提情况与行业整体变动趋势匹配度不高。从时间维度来看,受行业整体产品销售价格持续降低的下行周期影响,截至2023年6月底可比公司存货跌价准备计提比例平均值为5.74%,较截至2020年底平均计提比例翻倍增长;而反观发行人同时点计提比例为4.18%,其不但较低于可比公司平均值水平,同时较截至2020年底计提比例4.35%还不升反降,其显然与报告期内行业整体存货跌价准备大幅提升的变动趋势匹配度较低。基于前述情况,叠加考虑公司主要产品生物素于报告期内高达近七成的销售价格下滑,估值之家认为,发行人存货跌价准备计提比例是否充足高度存疑。

二、前次募投项目存大量募集资金实际用于补流,且现有业务产能利用率仍然较低下,此次募投项目建设的必要性、测算过程的谨慎性与合理性同样存疑

1.前次募投项目遭遇多次延期与终止,三大募投项目均存在投资进度不符合预期,大量募集资金实际用于永久补充流动资金

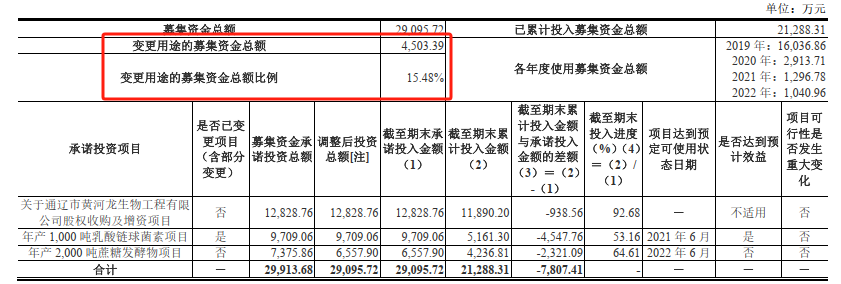

发行人前次募投项目遭遇多次延期与终止,且重大改变部分募集资金用途用于永久补充公司流动资金。2019年,发行人通过发行可转债募集资金达29,095.72万元;而截至2022年底、在融资完成已超3年之后,发行人实际已累计投入募集资金总额仅为21,288.31万元,前次募集资金使用进度仅为73.17%,且三大募投项目均存在投资进度不符合预期的情况。

其一为,前次募投项目中通辽市黄河龙生物工程有限公司股权收购及增资募投项目因股权收购款未达约定的支付条件,截至2023年6月底,该项目实际投资金额低于承诺投资金额高达近千万元。

其二为,前次年产2,000吨蔗糖发酵物项目募投项目遭遇两度延期,先是于2020年4月,发行人将原定于2020年6月达到可使用状态的项目建设完成日期大幅延长一年后,后又以近年来已有蔗糖发酵物产品销售不及预期为由,再度于2021年6月将该项目建设完成期大幅延长至2022年6月。而截至2023年6月底,该项目投入建设进度仅为64.61%,大幅不及预期。对此,发行人解释为通过合理配置资源,大大降低了建设成本从而实现了项目建设成本的有效降低。此外,发行人后续还将该项目节余高达2,151.40万元募集资金用于了永久性补充公司流动资金。

而在该项目实际投入建设资金大打折扣的同时,其运营结果也远未达到原预计效益,截至2022年底该项目累计实现效益仍为负数-43.88万元,远远低于原预计投产当年便能实现609.47万元税后利润的既定目标。综合以上种种异常情况,估值之家认为,发行人该募投项目原投入成本测算的合理性,是否存在变相缩减项目投入用于补充流动资金等行为高度存疑。而交易所对于此次募投项目,也同样就建筑工程费、设备购置及安装费等项目投入资金测算问题进行了重点问询,也侧面反映了发行人前次募投项目投入成本测算合理性可能较低。

其三为,前次年产1,000吨乳酸链球菌素募投项目在延期1年后,更是遭遇项目终止,其剩余尚未投入使用高达4,503.39万元募集资金也同样用于了永久性补充公司流动资金。此次发行人的解释则为,因该项目原规划办公楼等暂不建设,而是改为利用原有设施。同时,我们需要注意的是,发行人重大改变募集资金用途的当年,正是其经营性现金流出现断崖式下跌的一年,其2021年经营性净现金流为4,071.75万元,同比减少高达45.32%,其改变用途补流募集资金金额已超过当年公司自身经营现金流入。综合前述发行人本已有办公场地却依然计划新建办公楼,且彼时现金流开始紧张等异常情况,估值之家认为,该前次募投项目建设的必要性,重大改变募集资金用途的合理性均高度存疑。

此外值得一提的是,发行人对于变更用途的募集资金总额比例计算,仅包括了乳酸链球菌素项目4,503.39万元募投资金,而并未将蔗糖发酵物项目高达2,151.40万元、实际用于永久性补流的募集资金统计在内,其是否存在人为调节、所披露数据的准确性值得商榷。

2.现有业务产能利用率仍处于较低水平,此次募投项目建设的必要性、测算过程的谨慎性与合理性同样存疑

而在发行人前次募投项目经历多次延期、投资进度均不及预期,募集资金还重大变更实际用途于补充公司流动资金的情况下,我们不禁要问发行人此次拟募投项目的靠谱程度又如何呢?通过对相关申报资料进一步分析后,估值之家认为,发行人此次募投项目建设的必要性、测算过程的谨慎性与合理性同样可能不高。

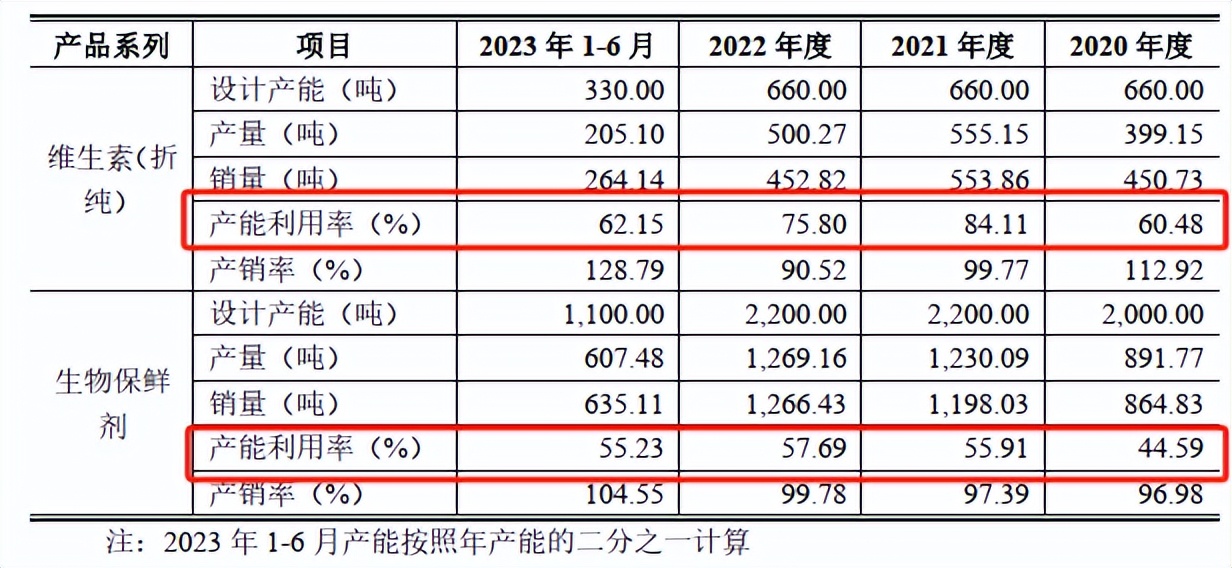

首先,发行人现有产能利用率处于明显较低水平,此次募投项目建设的必要性存疑。2023年1-6月,在报告期内发行人维生素、生物保鲜剂等主要产品产能均没有进一步扩张的情况下,其产能利用率分别仅为62.15%、55.23%,其利用率仍然停留在较低水平。而此次发行人拟募投项目中30亿颗软胶囊及30亿片固体制剂生产及配套项目则包含了复合维生素片产品,年产20000吨D-异抗坏血酸及其钠盐项目也属于生物保鲜剂产品范畴,在公司现有产能显然并未充分消化,特别是维生素行业整体产能严重过剩困境并未有效改观的情况下,此时发行人拟大规模扩张产能的必要性就估值之家看来并不高。

同时,发行人此次募投产品中包括软胶囊和固体制剂等保健品,其未来新业务领域拓展的经营风险就估值之家看来依然可能很大。一方面,该类新产品与发行人现有产品所面向主要终端客户有着本质区别,现有产品主要集中在动物营养(饲料)领域,而保健品终端客户则为下游消费人群,参与该领域竞争对于企业所需具备的品牌管理、销售拓展能力要求极高,而作为此前鲜有涉猎保健品领域的发行人其是否拥有对应的人员储备、具备相应的管理销售能力高度存疑,其未来业务所面临的经营风险可能很大。而另一方面,复合维生素片等细分市场近年来也呈现参与者数量不断增多,企业间竞争日趋激烈的态势。以我国维生素与膳食补充剂行业龙头企业汤臣倍健为例,其2023年片剂品类营收已出现同比下降的情况,而发行人作为新进入企业,更是并不具备品牌优势的情况下,其未来庞大新建产能如何有效消化也着实令人感到担忧。

其次,发行人对于此次募投项目产能利用率关键假设的预计也可能过于理想。对于软胶囊及固体制剂项目,发行人预计该项目投产后的第一年生产负荷便能高达70%,而第三年就将能够快速实现百分之百满产满销;而对于异抗坏血酸及其钠盐项目,发行人更是预计投产后当年便能随即实现满产满销。但理想很丰满,现实却很骨感,我们反观公司目前对应现有业务,在报告期内并没有新增产能扩张影响的情况下,2023年1-6月其维生素产品产能利用率仅为62.15%,较2020年60.48%的利用率并没有显著增长;生物保鲜剂产品方面,其同期产能利用率更是仅有55.23%。长达3年半的报告期内,发行人两大类产品产能利用率依然停留在较低水平的实际情况,显然与公司所预计此次募投项目快速实现满产满销的关键假设格格不入。

而与发行人所选取可比公司进一步进行比较,根据可获取年报披露数据测算,2023年可比公司仙乐健康软胶囊、片剂产能利用率分别为80.00%、75.85%,也与发行人所预计的募投项目百分之百的产能利用率水平差距明显。基于以上分析,估值之家认为,发行人对于此次募投项目产能利用率的预计可能过于理想,进而导致其营收预测存在虚高的可能性也同样较大。

再次,此次募投项目所测算毛利率、净利率也同样可能存在虚高。对于软胶囊及固体制剂募投项目,发行人所测算该项目整体毛利率将保持在31.40%;可比公司仙乐健康2022年对应产品综合毛利率为31.18%,且2023年仙乐健康对应产品综合毛利率为30.16%,还呈现下降趋势。而从产能规模来看,发行人该募投项目产能规模预计为42.00亿片/亿粒,而仙乐健康截至2023年底已有产能则高达193.30亿片/亿粒,为发行人产能规模的4.60倍。

净利润方面,发行人测算该募投项目净利率达11.93%,较高于2022年仙乐健康8.47%的净利率水平。而考虑到软胶囊及固体制剂产品对于发行人来说可谓是全新业务领域,相较于原饲料领域所面对的客户群体完全不同,公司势必需要在研发、业务拓展、品牌等各个方面投入力度更大,故而期间费用支出比例也势必更高。在可比公司胶囊及固体制剂业务较发行人理应具备显著规模效应与先发优势,发行人作为新进入者其研发、销售等投入力度也理应较大的情况下,其募投项目所测算高于仙乐健康的毛利率、净利率水平就估值之家看来存在虚高的可能性也较大。

三、结语

综上所述,报告期内发行人主要产品价格出现断崖式下跌、毛利率已为负数、经营业绩持续大幅下滑,但反观其经销商客户平均销量却逆势大幅上涨,2023年上半年其平均营收更是已接近2022年全年水平实属令人诧异。同时,在公司营收规模持续降低下,发行人存货高企,其中长库龄存货占比增长明显,存货跌价准备计提比例是否充足也高度存疑,其整体营收质量、经营业绩稳定性与抗风险能力堪忧。

募投项目方面,发行人前次募投项目遭遇多次延期与终止,三大募投项目均存在投资进度不符合预期,且存在大量募集资金实际用于永久补充流动资金。而考虑到发行人现有业务产能利用率仍处于较低水平,同时结合可比公司横向比较,此次募投项目建设的必要性、测算过程的谨慎性与合理性同样存疑。

本文作者可以追加内容哦 !