保荐人撤销,致使公司IPO终止。

近日,深圳证券交易所披露的信息显示,深圳盛凌电子股份有限公司(下称“盛凌电子”)的保荐人申万宏源证券撤回上市申请文件。因此,深圳证券交易所决定终止对该公司首次公开发行股票并在创业板上市的审核。

和早前不同而是,这一次是保荐人撤回了上市申请文件。据贝多财经了解,盛凌电子于2023年5月递交招股书,准备在创业板上市。本次冲刺创业板上市,盛凌电子原计划募资6.24亿元,申万宏源证券为其保荐机构。

除了盛凌电子外,申万宏源证券保荐的湖北毅兴智能装备股份有限公司、深圳市方向电子股份有限公司、国宏工具系统(无锡)股份有限公司等也在前不久撤回上市申请文件,IPO进程均已终止。

特别说明的是,盛凌电子在2024年1月还就深圳证券交易所的第二轮问询函进行了回复。随后的2024年3月,深圳证券交易所对该公司发出第3轮审核问询函。截至撤回申请前,暂未回复。

贝多财经发现,盛凌电子实际控制人蒋志坚曾和其前妻黄新对簿公堂,黄新请求分割婚姻期间蒋志坚持有的包括盛凌实业、盛凌电子在内的企业股权。另外,黄新持股98%泰德康公司以损害公司利益责任纠纷为由同样和蒋志坚打起了诉讼官司。

最终,各方签订和解协议。

一、客户集中度高

天眼查App显示,盛凌电子成立2003年3月,位于广东省深圳市。目前,该公司的注册资本为5830万元,法定代表人为蒋志坚,股东包括深圳市盛凌实业有限公司、蒋志坚、九派资本等。

据招股书介绍,盛凌电子是一家从事连接产品研发、生产和销售的企业,产品主要包括连接器、连接器组件,产品广泛应用于通讯、工业控制和新能源等领域,并扩展到医疗、汽车、安防、轨道交通等众多下游应用场景。

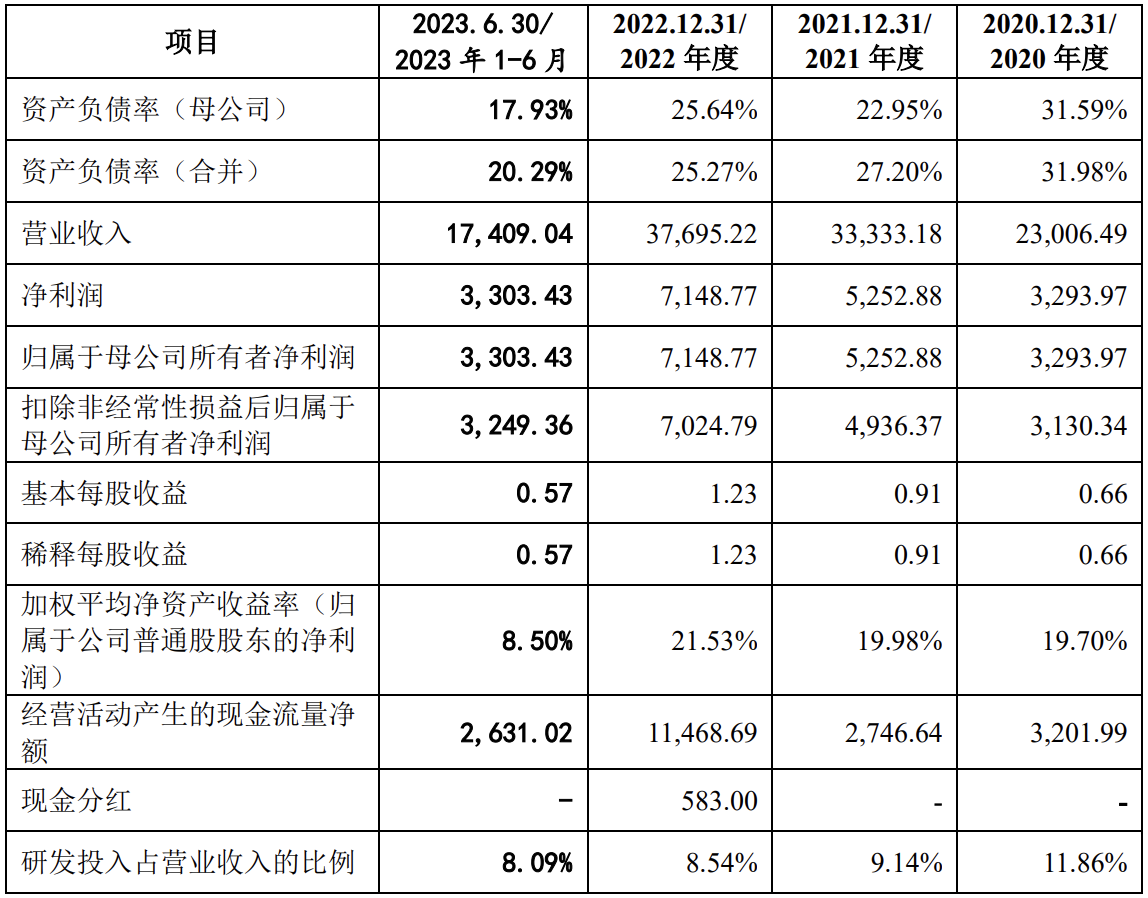

2020年度至2023年上半年,盛凌电子的营收分别为2.30亿元、3.33亿元、3.77亿元和1.74亿元,净利润分别为3293.97万元、5252.88万元、7148.77万元和3303.43万元,扣非后净利润分别为3130.34万元、4936.37万元、7024.79万元和3249.36万元。

据贝多财经了解,盛凌电子的收入主要由通讯连接器、工业控制连接器、新能源连接器等贡献。报告期内,该公司来自通讯连接器的收入分别为1.72亿元、1.95亿元、2.09亿元和9279.37万元,分别占其主营业务收入的80.49%、64.65%、59.56%和56.93%。

特别说明的是,盛凌电子的主要客户为3M、华为、立讯精密、汇川技术、泰科电子等,客户集中较高。报告期内,该公司对前五名客户销售额合计占当期营业收入的比例分别为74.77%、72.02%、69.23%和66.50%。

不难发现,盛凌电子的收入主要依赖前两大客户,分别是3M公司和华为。报告期内,该公司前两大客户3M和华为收入合计占比分别为63.79%、63.09%、58.36%和49.79%。仅就2020-2022年,单一客户3M对该公司收入增长贡献率分别为39.01%、71.12%和26.18%。

对此,深圳证券交易所要求盛凌电子说明其对3M销售收入大幅下滑原因,逐月说明2022年下半年以来发行人(即“盛凌电子”)不同厂区对3M供货金额、单价、供货量及变动原因,下游领域需求是否发生明显变化,发行人供货份额是否被其他供应商替代等。

同时,要求盛凌电子结合同行业其他公司对华为,以及该公司对其他主要客户销售同类产品的单价、成本、毛利率情况,分析其向华为销售毛利率较高的合理性,是否符合该客户供应链价格管理实际情形。

此外,要求盛凌电子对比分析报告期各期对其不同客户销售同领域连接器产品的收入、单价、毛利率情况及变动趋势是否存在明显差异,说明合理性;说明其对3M、华为等各主要客户是否存在商业贿赂或其他利益输送情形。

而在首轮问询时,深圳证券交易所也曾要求盛凌电子结合销售产品类别、单价、销量及变动情况,以及该公司与其签订协议或合同的主要条款或约定,分析该公司在报告期内对华为收入持续下滑的原因,对其收入下滑是否将持续。

同时,说明与华为等主要客户的合作时间、认证情况,结合发行人对华为等主要客户的销售占其同类采购的比例及变化、向主要客户供货项目及金额、中标情况及在手订单等情况,分析发行人与主要客户合作是否持续、稳定等。

二、和前妻对簿公堂

另据贝多财经了解,盛凌电子实际控制人蒋志坚还曾被其前妻起诉。据招股书披露,2014年5月,蒋志坚与黄新协议离婚,双方签署离婚协议并对共同财产进行了分割,离婚协议明确约定双方共同财产分割完毕、没有争议,并在深圳市福田区民政局完成离婚登记。

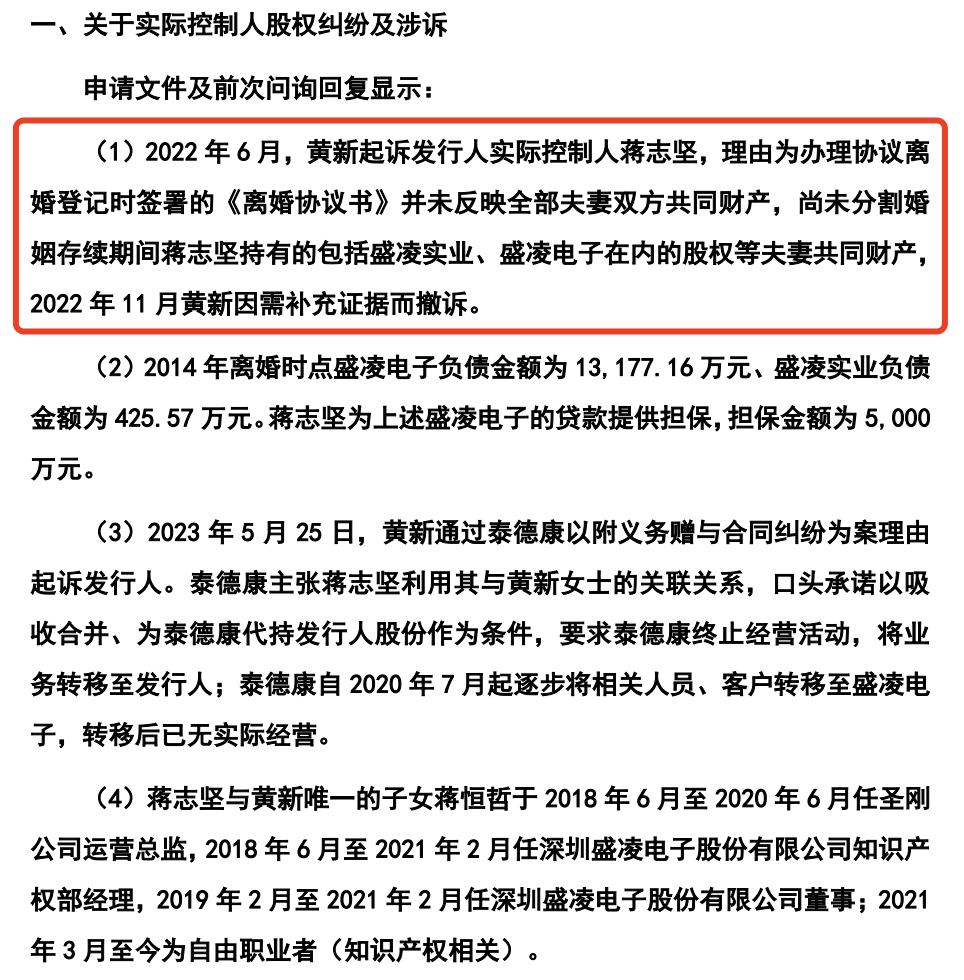

2022年6月,黄新以离婚后财产纠纷为由对蒋志坚提起诉讼,请求分割婚姻期间蒋志坚持有的包括盛凌实业、盛凌电子在内的企业股权。2022年9月,深圳市福田区人民法院一审开庭审理。

而在2022年11月,黄新撤回该诉讼,但未签订和解协议。2023年3月,黄新持股98%的泰德康公司以损害公司利益责任纠纷为由对蒋志坚提起二审上诉。其中,泰德康公司主张蒋志坚实际控制泰德康公司并胁迫泰德康公司将业务、人员转移至盛凌电子。

招股书显示,泰德康从事连接产品的贸易销售,主要客户包括迈瑞医疗、汇川技术、英威腾等。2020年,泰德康将终端客户迈瑞医疗、汇川技术、英威腾等转移至盛凌电子。对此,深圳证券交易所在两轮问询函中均进行了关注。

首轮问询时,要求盛凌电子结合黄新撤诉的原因等说明双方是否仍存在诉讼风险;结合离婚协议相关安排及见证、公证情况、黄新起诉具体内容、目前蒋志坚负债情况等说明该纠纷是否影响发行人股权结构清晰及控制权稳定性;

说明离婚时点蒋志坚、黄新及两人控制的其他公司是否存在大额负债,是否通过离婚协议转移债务,是否存在债务纠纷,与子女是否存在潜在纠纷;提供相关离婚协议及诉讼文件备查等。

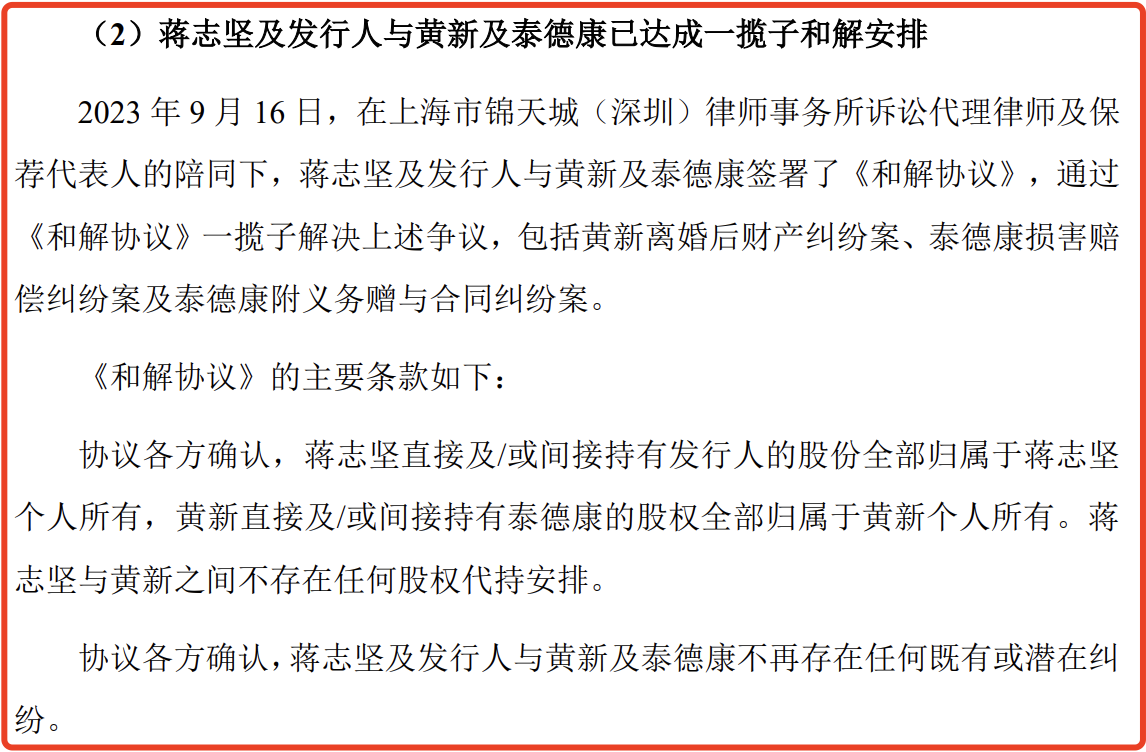

盛凌电子方面表示,黄新因需补充证据而撤诉,双方已达成和解。2023年9月16日,蒋志坚及发行人与黄新及泰德康签署了《和解协议》,通过《和解协议》一揽子解决包括上述诉讼案件在内的争议事项,各方确认不再存在既有或潜在纠纷。

据介绍,《和解协议》各方均按照协议的约定履行了相应义务,泰德康案已于2023年10月17日撤诉。但盛凌电子也坦言,如果实际控制人后续因相关事项产生新的纠纷或诉讼,该公司存在实际控制人蒋志坚需承担较高经济补偿的风险。

协议各方确认,蒋志坚直接及/或间接持有发行人的股份全部归属于蒋志坚个人所有,黄新直接及/或间接持有泰德康的股权全部归属于黄新个人所有,且蒋志坚与黄新之间不存在任何股权代持安排。

三、披露信息不全面

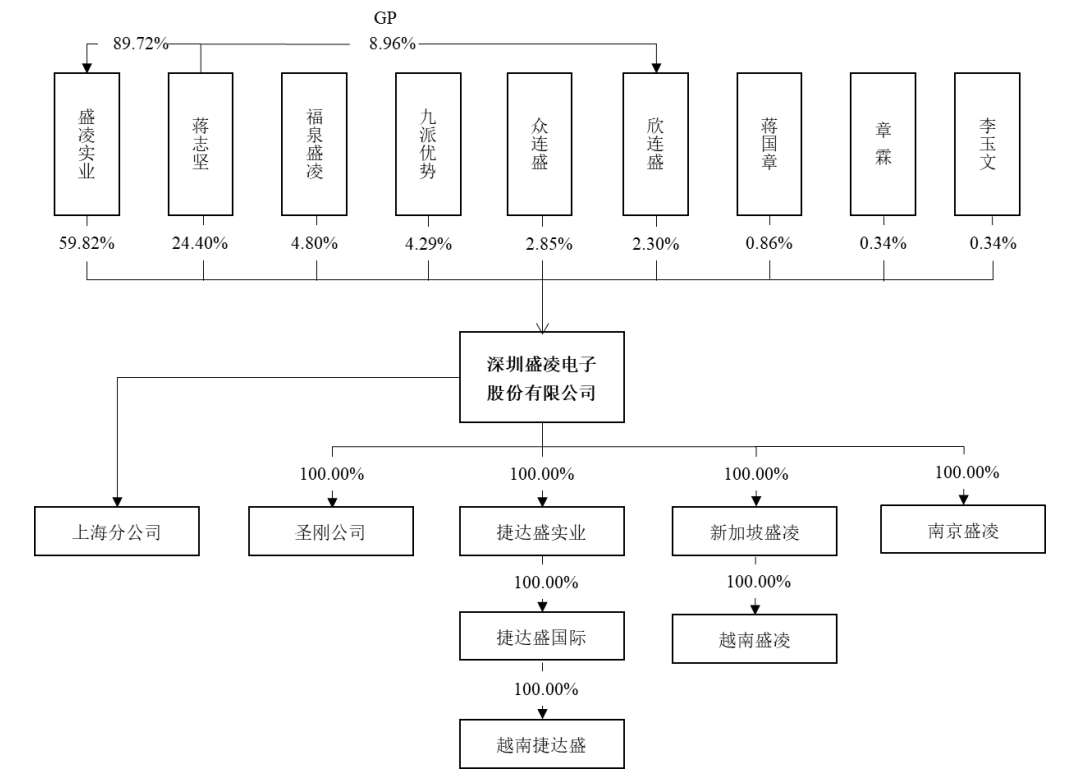

招股书显示,蒋志坚合计控制盛凌电子86.52%的股份,其中直接持股比例为24.40%,通过盛凌实业间接控制盛凌电子59.82%的股份,通过欣连盛间接控制该公司2.30%的股份。目前,蒋志坚任盛凌电子董事长、总经理。

同时,茅爱凤持有盛凌实业9.35%的股权,通过盛凌实业间接持有盛凌电子5.59%的股份。同时,福泉盛凌持股4.80%,九派优势持股4.29%,众连盛持股2.85%,欣连盛持股2.30%,蒋国章持股0.86%,章霖、李玉文均分别持股0.34%。

其中,茅爱凤为蒋志坚的母亲,蒋国章为蒋志坚的父亲,蒋恒哲为蒋志坚、黄新唯一的子女。不过,盛凌电子未在招股书中披露蒋恒哲的信息。在回复问询时介绍称,蒋恒哲曾于20219年2月至2021年2月担任盛凌电子董事一职,2021年3月至今为自由职业者。

对此,深圳证券交易所要求盛凌电子说明蒋恒哲2021年不再在发行人处担任相关职位的原因。该公司解释称,主要系基于其个人职业发展志向做出的职业选择,该公司不存在规避实际控制人一致行动人相关核查要求及规定。

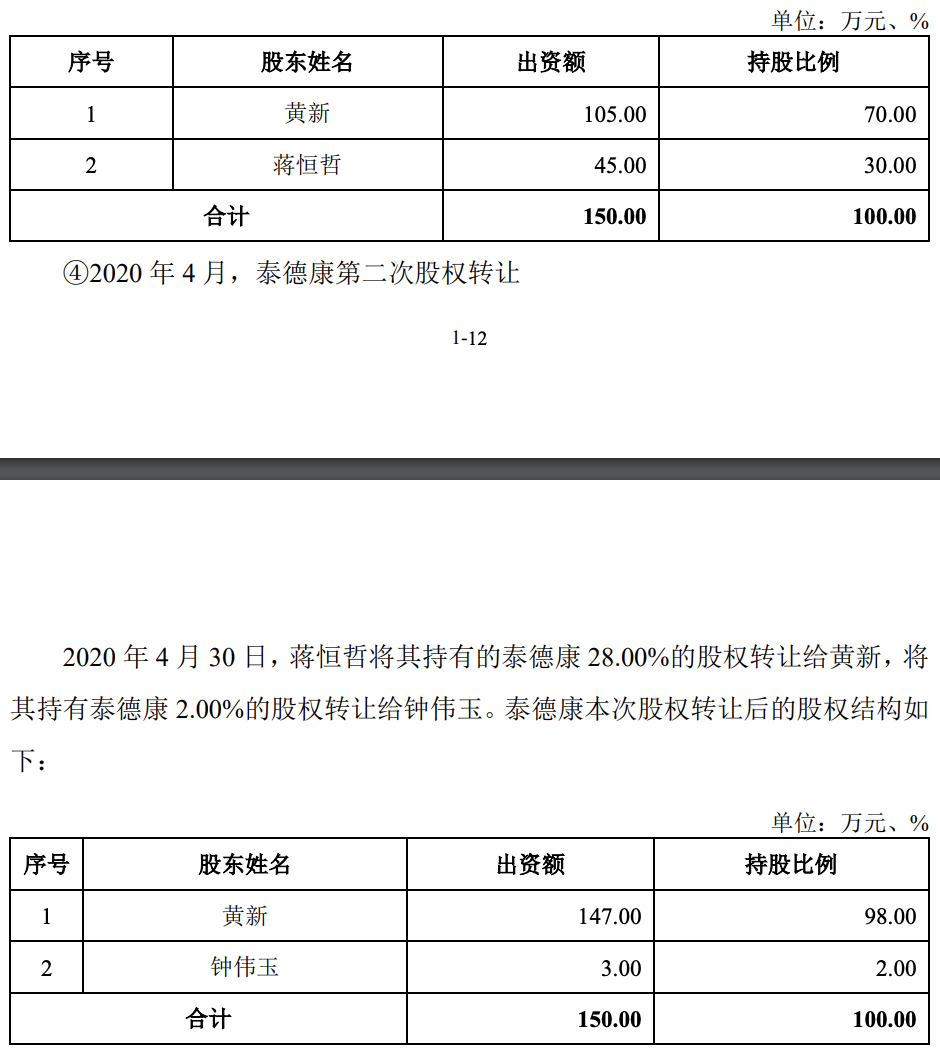

此前,蒋恒哲曾为泰德康的核心股东,持股比例高达30%,持股来源于盛凌实业,转让时间为2007年2月。而在2020年4月,泰德康将28%的股权全部转让给了其母亲黄新,2%转让给了钟伟玉。转让完成后,蒋恒哲不再持有泰德康的股份。

盛凌电子方面还称,泰德康自2020年7月起逐步将相关人员、客户转移至盛凌电子,转移后已无实际经营,该公司于2021年度停止与泰德康的销售交易。转移前后至报告期末,泰德康在经营规模、员工、资产等方面占发行人比例均较低。

另据问询回复函披露,盛凌电子的股东蒋国章已去世,其持有的该公司0.86%的股份,对应注册资本50.00万元,正在办理相关的继承手续,其股份继承人承诺将继续履行蒋国章作出的关于股份锁定与减持的全部承诺。

本文作者可以追加内容哦 !