01 固收观点

上周央行正常回笼跨月流动性,资金平衡偏松;本周政府债发行及缴款压力加大,但近期市场资金充裕,预计流动性维持偏松。上周利率债收益率整体下行;近期政策频出,债市波动增大,货币政策仍有外汇掣肘,建议控制久期,把握交易性机会,同时考虑中等久期信用债,提高配置收益。上周信用债收益率和利差整体下行,产业债表现更好。

02 市场回溯

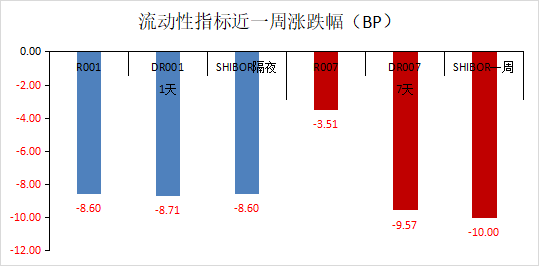

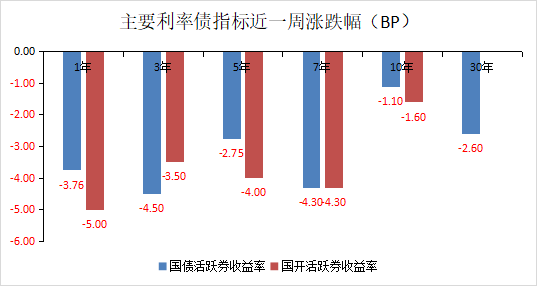

上周利率债收益率整体下行,其中1年国债活跃券下行3.76BP至1.60%,10年国债活跃券下行1.1BP收至2.31%。上周央行正常回笼跨月流动性,资金平衡偏松,截止周五隔夜R001加权收至1.77%,R007加权收至1.83%。

资金面

上周央行开展7天逆回购操作100亿元,7天逆回购到期6140亿元,全周公开市场操作净回笼6040亿元。上周央行正常回笼跨月流动性,资金平衡偏松。上周银行融出规模小幅上行,非银资金充裕,机构分层持续较低;资金偏松,周中隔夜价格水平一度下降至近期低位。截止周五隔夜R001加权收至1.77%,R007加权收至1.83%。

本周公开市场逆回购到期100亿元,其中周二至周五分别到期40亿元、20亿元、20亿元、20亿元。本周国债计划发行4990亿元,包括350亿50年特别国债(还有1期91天贴现国债未公布具体金额),国债到期1060亿元;地发债计划发行530.5亿元,到期1180.78亿元,政府债已公布发行合计3279.72亿元;本周政府债发行及缴款压力偏大。近期超长期国债进入发行窗口,同时地方债发行加速,对资金面影响仍需关注。

投资策略

利率债:上周利率债收益率整体下行,其中1年国债活跃券下行3.76BP至1.60%,10年国债活跃券下行1.1BP收至2.31%。上周资金宽松,周中DR007利率下行至政策利率略下方,但央行多次提示长端利率风险影响,市场仍偏震荡。

我们认为当前市场关注的重点在于稳增长政策的持续发力、内需改善、以及央行在配合财政、外汇压力以及防空转之间的平衡。经济增长方面,2024年5月制造业PMI录得49.5%,较4月下降0.9个百分点,制造业产、需均有所回落,企业库存亦出现反复,经济弱修复仍在进程中。4月新增社融为负,增速回落至8.3%,政府债发行偏慢,贷款需求仍偏弱;地产销售仍处于地位,同时 “手工补息”限制,M1同比增速转负。5月票据利率仍处低位,信贷需求预计仍偏弱。

近期地产政策密集出台,各地市场反馈仍有待观察;今年以来地产销售数据表现仍较为一般,需重点关注5-6月销售改善情况。从土拍市场来看,成交面积也持续走低。当前居民资产负债表修复较慢,就业和人口增长压力趋势上仍不利于全国范围内地产整体发展,刚需群体购买能力和购买意愿未见显著改善,区域间结构性差异预计仍将继续演绎。

进出口方面,2024年5月出口额同比增长7.6%(前值1.5%),超预期改善,高基数下出口仍有一定韧性。具体看,5月日、韩、越出口高增长,海外需求保持较高韧性;出口商品价格降幅收窄,对出口增速形成支撑;产品端来看,汽车、家电、灯具、家具等耐用消费品表现较好,农产品以及劳动密集型产品对出口仍继续拖累。去年低基数预计对后续出口数据仍有短期支撑。5月份进口金额同比增速1.8%,低于前值8.4%,进口数据偏弱。

通胀方面,4月CPI同比0.3%,同比和环比均有一定回升,主要来源于能源和服务价格改善。4月PPI同比-2.5%,较上月降幅收窄,其中生产资料、生活资料价格延续负增长;考虑当前需求预期不足,工业品价格环比或仍将走弱,PPI仍在磨底过程中。5月PMI价格指数有所上行,原材料购进价格指数和出厂价格指数均在荣枯线上。

财政方面,2024年预算赤字将按3%安排,同时从今年开始拟连续几年发行超长期特别国债,专项用于国家重大战略实施和重点领域安全能力建设,今年先发行1万亿元。整体财政发力较为稳健,符合市场预期;但化债背景下地方政府项目建设资金压力偏大,14号文后除12个重点省份外,其他地市项目建设也可能进一步压缩基建投资。2024年1-4月一般公共预算收入同比-2.7%,税收收入同比-4.9%,较一季度进一步下滑;同期政府性基金收入同比缩减7.7%,地产销售依旧偏弱的情况下,土地市场依旧不景气。1-4月一般公共预算支出同比增长3.5%,较3月有所上升,基金支出发力较多,后续随着专项债和超长债发行,支出进度或有一定加快。

综上,近期债市波动较大,进入政治局会议后的政策窗口期,新增政策节奏对债市的扰动预计持续,地产新政效果有待验证。当前内需修复持续不强,新增政策效果不确定性较大,后续地方政府债供应冲击将持续扰动市场情绪,二三季度政府债供应压力仍存,长端仍有进一步波动的风险,建议把握长端利率交易性机会。外汇压力下央行宽松受限,资金成本在央行流动性管控下维持均衡水平,降准降息预期仍存,短端波动预计增强。建议控制久期,配置可考虑中等久期信用债。

信用债:一级方面,上周合计新发行信用债2,857.62亿元,总偿还量1,747.81亿元,净融资1,109.81亿元。二级市场方面,上周信用债收益率整体下行。上周信用利差整体下行,具体分等级来看,产业债信用利差收窄1.03bp至37.01bp,,AAA产业债信用利差收窄1.29bp至34.37bp,AA+产业债信用利差收窄1.65bp至53.64bp,AA产业债信用利差收窄2.06bp至118.73bp。城投债信用利差收窄0.61bp至46.72bp,AAA城投债信用利差收窄1.03bp至40.54bp,AA+城投债信用利差收窄0.14bp至48.08bp,AA城投债信用利差走扩0.79bp至94.91bp。展望后续,产业债方面,从重点行业来看,钢铁行业方面,钢企盈利仍有待改善,对钢企信用资质仍应保持谨慎,不宜过度下沉或拉久期,可关注部分钢企的结构性机会;煤炭行业方面,近期煤炭景气度维持高位,但整体配置性价比较低,可关注其产业永续债的品种溢价机会;建筑债方面,房地产投资增速难有起色,制造业投资增速亦有所回落,仅靠基建投资为建筑行业需求带来支撑,基建和房建等细分子行业需求将有所分化,考虑地产行业暂未企稳,房建业务较多的地方国企尽量规避,可适度挖掘地方路桥类基建企业和规模较小的央企孙公司,优先考虑次级永续债,挖掘券种溢价。地产债方面,房地产政策放松或将维持较长时间,虽然总量销售回升偏慢,但是国企地产销售相对占优,同时得益于融资条件便利,国企地产主体总体信用风险可控,当前地产债收益率相对较高,资产荒下可关注经营稳健央国企地产债的修复机会,对于高等级央国企可适当拉长久期,对民企和混合所有制主体依然维持谨慎。城投债方面,当前城投利差已压缩至较低水平,后续可以根据基本面、政策面及机构行为的变化顺势而为,同时警惕化债政策推进效果不达预期所带来的估值调整风险;需密切跟踪政策落地情况,此外还需注意加速回售下债券置换的资金来源于新发债还是政策资源,在守住底线思维的前提下,结合需求对进度较快的区域进行适当参与;可关注债务体量较小的重点省份统筹置换债务、城投债提前兑付、平台数量较多地市级非主平台等投资机会。

$金鹰添裕纯债债券C(OTCFUND|012622)$

$金鹰添盈纯债债券C(OTCFUND|012623)$

$金鹰添瑞中短债A(OTCFUND|005010)$

风险提示:本资料所引用的观点、分析及预测仅为个人观点,是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。

本文作者可以追加内容哦 !