文 | 光期有色研究团队 来源 | 光期研究 编辑 | 杨兰 审核 | 浦电路交易员

要点

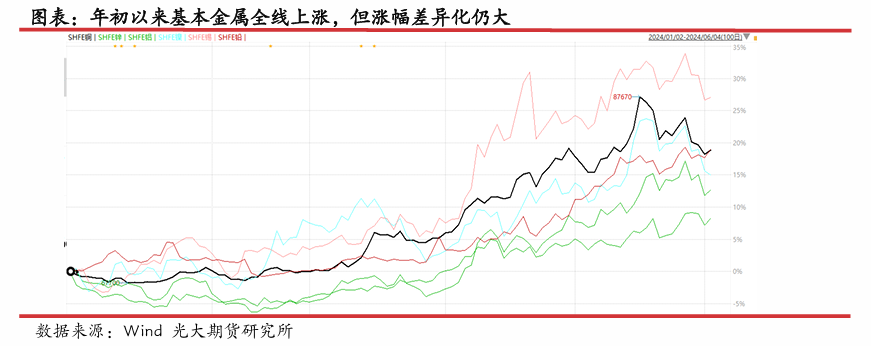

年初至今,在“铜牛”带领下有色金属行情波澜壮阔,基本金属全线收涨。从区间涨幅来看,各品种间差异化仍大,以涨幅排序:沪锡>沪铜>沪铅>沪锌>沪铝>沪镍。复盘本轮铜价的牛市,情绪燃点是年初铜精矿加工费跌至历史极值。而近期锌精矿加工费大幅也下跌至2010年以来的最低水平,锌能否接棒铜牛带动有色情绪也已然引发了市场关注。本文将聚焦于此,从铜锌两个品种近期基本面的异同展开分析。

我们认为虽然在供应的扰动上锌强于铜,冶炼减产逻辑更容易兑现。但是因为在需求上的乏善可陈与金融属性弱势,锌很难接棒铜,引领下一轮有色行情。除了跟随有色整个版块情绪变化带来外,锌的价格走势将更多的依赖于短期基本面的变化带来供需格局的转变,全球矿山的微观变化将对价格产生较大影响。

年初至今,在“铜牛”带领下有色金属行情波澜壮阔,基本金属全线收涨。从区间涨幅来看,各品种间差异化仍大,以涨幅排序:沪锡>沪铜>沪铅>沪锌>沪铝>沪镍。复盘本轮铜价的牛市,情绪燃点是年初铜精矿加工费跌至历史极值。而近期锌精矿加工费大幅也下跌至2010年以来的最低水平,锌能否接棒铜牛带动有色情绪也已然引发了市场关注。本文将聚焦于此,从铜锌两个品种近期基本面的异同展开分析。

矿山均存扰动,TC陆续跌至极低值

1、TC降幅极大且速度极快

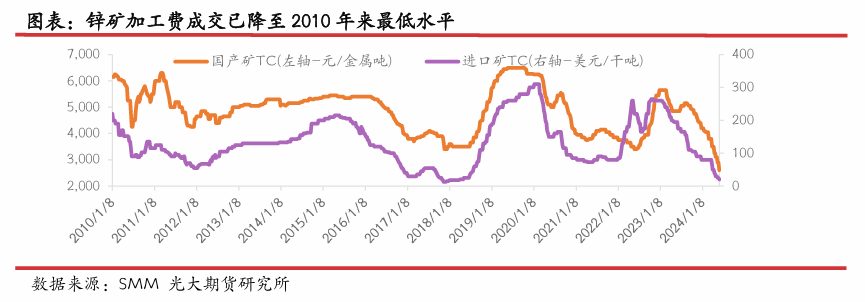

今年以来,锌矿供应增量再度不及市场预期,锌矿供应紧张程度加剧,导致年初以来锌矿加工费持续下跌。截止5月底,国内锌矿加工费为2,600元/金属吨,年跌幅达到39%;进口锌矿加工费为20美金/干吨,年跌幅达到75%。

对标铜矿加工费,截止5月底SMM进口铜精矿指数为-0.71美元/干吨,跌幅达到113.5%。当前加工费除已跌至2013/10以来最低位以外,也成交至负值,表明当前冶炼厂除无加工费外,还需要额外付费给矿山以获得精矿,显示当前市场精矿极度短缺的局面。

可以看出,目前锌矿加工费与铜矿加工费跌幅均较大,虽然锌矿加工费跌幅不及铜矿,但目前了解现货市场进口锌矿加工费卖方报价也已经最低报至0美金/干吨,与铜精矿市场的紧张情况不相上下。

2、铜矿全年预期同比+0.97%,锌矿同比+0.51%

冶炼加工费用的大幅挥霍,究其根本,仍是与铜、锌全球冶炼产能的过剩与精矿新增产能不足相关。而近半年以来全球大型矿山接连出现突发性的减停产行为,加剧了精矿市场供需紧张的局面,让本就脆弱的供需格局雪上加霜。

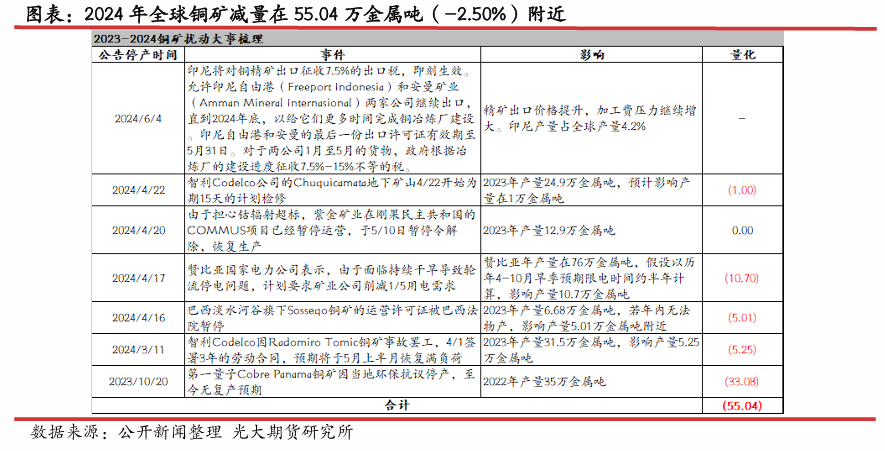

先看铜,2023/10巴拿马铜矿因当地居民的环保抗议活动开始停产,后当地法院裁定该矿的运营合同无效,2024/5巴拿马新任总统排除了与第一量子公司举行谈判的可能性。2024/3开始,智利Codelco发生事故、淡水河谷Sosseqo被暂停采矿证、赞比亚要求矿业公司削减1/5用电需求等事件合计影响全球产量在-46.64万金属吨(同比-2.12%,下同)附近。

而除了在量上的影响,印尼自6/4开始将对铜精矿出口征收7.5%的出口税,将抬高Freeport和Amman出口的精矿价格。印尼铜精矿产量占全球产量约4.20%,对出口精矿加征出口税,将进一步压低冶炼加工费。

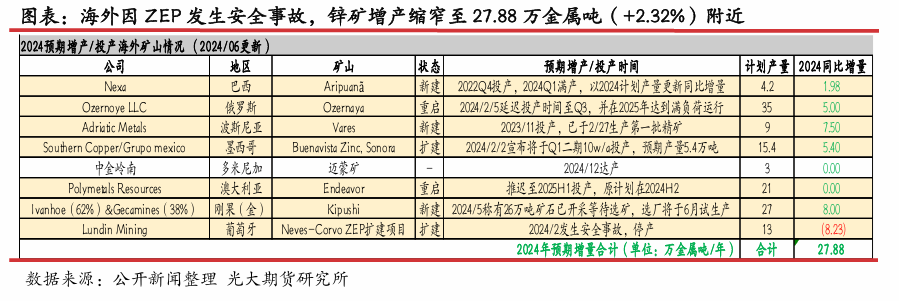

锌矿山方面,本文在去年底的基础上,更新了近半年来的新增信息,以标黄显示(下同)。锌矿山停减产上,最大两个变量是Lundin Neves-Corvo在2月因矿山事故暂停运营带来8.23万金属的减量和Boliden在5月宣布Tara将于Q4逐步复产带来5万金属吨的增量。合计来看,2024年海外矿山减量减量较去年底给出预期有所缩窄,减量在26.17万金属吨(-2.18%)附近。

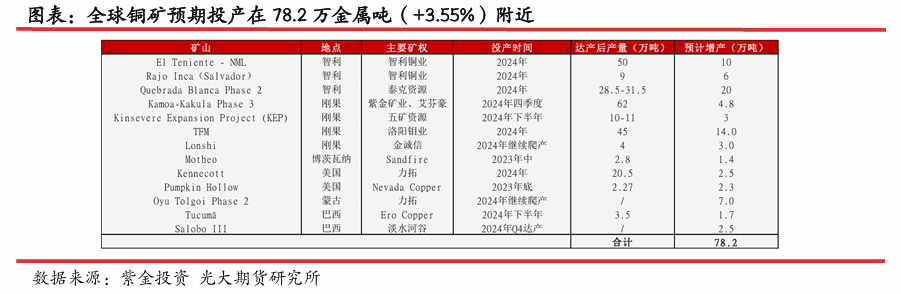

3、铜矿投产新增量略比锌矿高

今年上半年海外锌矿山的投产节奏偏慢,俄罗斯OZ矿投产时间后延至Q3、Endeavor推迟至明年投产。另外还有Lundin的Neves-Corvo因出现事故ZEP项目年初预期带来的增量全部打消,合计今年增产产量缩窄至27.88万金属吨(+2.32%)附近。

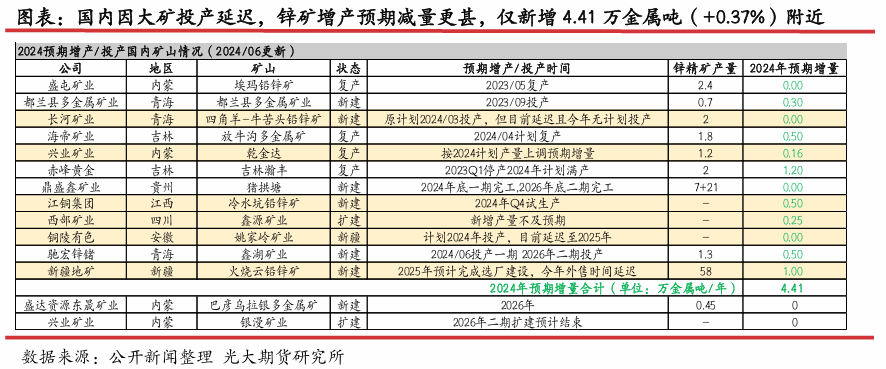

而国内矿山的投产也存在着同样的问题,大部分矿山投产时间后延至明年,并且年底给予最大增量预期的火烧云延迟了锌矿外售时间,将今年国内精矿新增产量直接减少至4.41万金属吨(+0.37%)附近。

总的来看,2024年海外锌矿山减量在26.17万金属吨,增产产量在27.88万金属吨,国内精矿新增产量在4.41万金属吨,合计+6.12万金属吨(+0.51%)。而去年底,盘点后我们给的增量是在17.41万金属吨(+1.34%)。有近10万金属吨的新增量直接扣除,再外加今年欧洲Nordenham和Bubel宣布复产,冶炼产能过剩加强下,市场抢矿局面加剧,导致了精矿加工费的大幅下跌。

市场给予铜矿的新增产量高于锌矿,今年预期投产在78.2万金属吨(+3.55%)附近。海外减量目前盘点下来大致在-55.04万金属吨,合计增量在+23.16万金属吨(+0.97%)。ICSG则是将2024年全球铜矿产量增速调低至0.5%,低于2023年10月预测的3.7%。全球铜矿几无同比增量,而今年海外有近100万吨的冶炼产能有投产预期,市场对海外铜矿紧缺的预期甚于以往,导致从全年底巴拿马铜矿事件后铜矿加工费便一泻千里。

从矿端来看,铜和锌的紧张局面相差无二。同样是因为原生冶炼产能投建速度快于矿山投建速度导致的供需错配,使得冶炼加工费步步下跌。即使绝对价格均有较大涨幅,但大部分的价格盈利都止步于矿山,冶炼厂难以获得,进而使市场对于后续冶炼厂的停、减产行为有极高期待。但同样的是,我们在两个金属市场上均尚未看到实质性的大规模停减产行为。

02

铜有新需求,锌无新亮点

虽然从供应端我们看到了铜和锌的很多相似之处,但是来到需求的角度,两个金属将会有极大的差异。因在铜和锌上,中国的消费量占全球消费超50%,并且近年消费增量均以国内为主,所以在下文分析中均以国内为主。

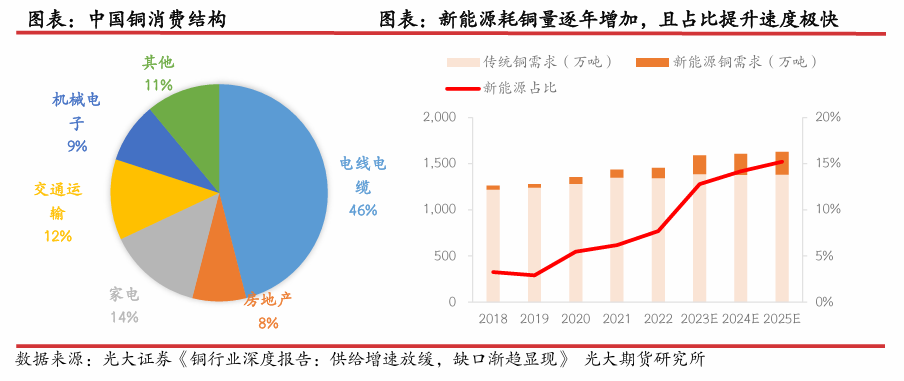

本轮铜价的上涨,基本面上除了上文提到的铜精矿短缺的问题,还有另一个就是今年英伟达翻倍上涨带来的对于AI产业链用电量增长以及数据中心扩张共同带来的铜消费的增长的强预期。根据光大证券《铜行业深度报告:供给增速放缓,缺口渐趋显现》以及《AI 加速数据中心建设,数据中心用铜量增长可观》两篇报告对铜终端需求的梳理,可以明显看到的铜消费亮点存在两个地方。

第一,是新能源发展对用铜需求的提升。根据SMM测算,单GW光伏装机用铜量在0.4万吨、单GW陆上风电装机用铜量在0.54万吨、海上风电装机用铜量在1.53万吨。根据ICSG 数据,2021 年传统汽车单车用铜量23kg,而插混单车用铜量是60kg,纯电动车单车用铜量是 83kg,近乎翻倍增长。

第二,是AI发展对用电量需求的提升进而增加用铜量。2026 年数据中心(含 AI 数据中心)用铜量约71万吨较 2023 年增长 51%(中性假设)。

2018新能源铜需求占比仅在3%左右,但在2023年已提升至13%,新能源消费占铜消费比重越来越高。受益于两大新消费耗铜量的提升,即使未来传统需求领域增长平稳乃至于负增长,但整体耗铜量仍有正增长的预期。

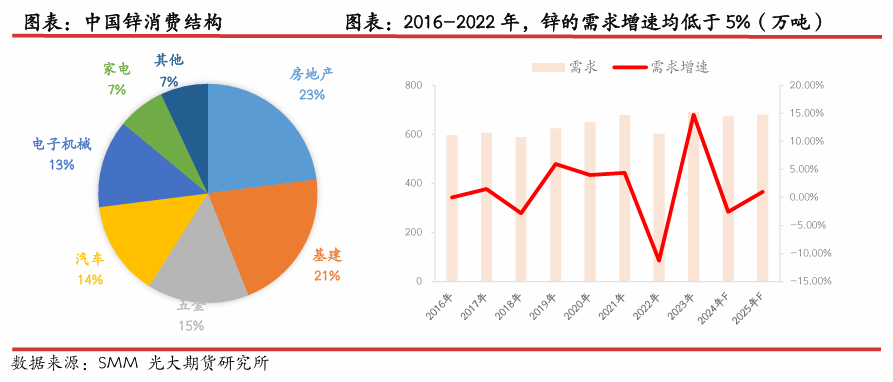

但是相较而言,锌的消费结构仍偏向于传统消费,在近年蓬勃发展的新能源领域几无建树,仍只能依靠传统房地产与基建拉动消费。并且新能源汽车车身一体化压铸铝合金趋势下,传统使用镀锌板车身厂家已在下滑。除因疫情在前一年带来的低基数外,2016-2022年,锌的需求增速均低于5%。

总的来说,在消费端,铜有新能源和AI产业链的消费加持,在未来仍有消费增长的空间。但是锌在传统消费乏力的情况下,难有新增消费量。从消费的弹性而言,铜的溢价空间远高于锌。

03

结论

从供应的角度来看,铜和锌的原料供应端呈现极端紧张的格局,冶炼加工费均刷新历史的新低,市场对于后续冶炼亏损减产的预期开始增强。但铜和锌不同的地方,铜冶炼企业铜矿年度采购长单比例较高,今年长单签订量在70%左右,加上多数为大中型国企央企,所以实际减产的规模比较有限。并且铜价上涨利于废铜供应,价涨量增,这也与今年上半年废铜供应量同比+20%相对应,废铜供应的增加也能对精铜供应产生一定带动。

但是锌冶炼的民营企业较多,自有矿山比例低于铜,今年锌矿采购的长单也比例较低。TC的大幅下跌比较容易传导到冶炼利润,当冶炼生产亏损的时候,部分中小型企业就会自发出现检修停产。从目前的调研情况来看,国内已经有中小型冶炼企业开始停产减产。所以从供应角度,我们认为矿紧张传导到冶炼减产的逻辑上,锌更容易兑现。

需求方面,锌的消费结构仍偏向于传统消费,在近年蓬勃发展的新能源领域几无建树,仍只能依靠传统房地产与基建拉动消费。并且新能源汽车车身一体化压铸铝合金趋势下,传统使用镀锌板车身厂家已在下滑。除因疫情在前一年带来的低基数外,2016-2022年,锌的需求增速均低于5%。而对于铜,既有新能源发展对用铜需求的提升,同时AI的快速发展也将带动海外电力和电网的投资强度加大。从消费的弹性而言,铜的溢价空间远高于锌。

另一个对铜定价很重要的因素在于铜极强的金融属性,这是锌以及其它有色金属难以企及的特性。铜作为最为成熟的大宗商品期货标的,因为铜的下游广泛,具有良好的自然属性和保值功能,历来被视为仓单质押或贸易融资的理想对象,吸引了市场大量投资资金长期关注与炒作。而锌期货的交易在大部分时间里仍局限于产业内部,沉淀资金与成交量均较小,并不是一个投机性炒作的首选品种。

综上,我们认为虽然在供应的扰动上锌强于铜,冶炼减产逻辑更容易兑现。但是因为在需求上的乏善可陈与金融属性弱势,锌很难接棒铜,引领下一轮有色行情。除了跟随有色整个版块情绪变化带来外,锌的价格走势将更多的依赖于短期基本面的变化带来供需格局的转变,全球矿山的微观变化将对价格产生较大影响。

END

END

本文作者可以追加内容哦 !