本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议 当一家公司的发展历程被定义为某种“模式”的时候,意味着这家公司已成为资本市场的传奇之一。德康医疗(NASDAQ:DXCM)就是这样的传奇,其“德康”模式正在被越来越多的企业效仿,公司股价也创造“百倍”奇迹。 耀眼的王冠背后,却鲜有人注意到德康医疗一路走来的艰辛。在公司全面盈利之前,德康医疗连续亏损了二十年。然而,连续亏损并没有击垮德康医疗的意志,反而更加坚定了CGM赛道持续耕耘的决心。终于在公司成立的第二十个年头,德康医疗实现了历史性的扭亏为盈。 在当下全球医疗体系大分工的氛围中,“大而全”的发展模式注定只能属于有浑厚历史积淀的跨国公司所有,而那些在这个时代中能够突出重围的公司,基本都属于专注某细分领域的翘楚,德康医疗正是其中的典型代表。 无论是从商业层面,还是精神层面,永不言弃的德康医疗都犹如一座灯塔,为正处于发展艰难期的医疗器械公司照明了方向。

01 打不倒我的,终将使我更强大

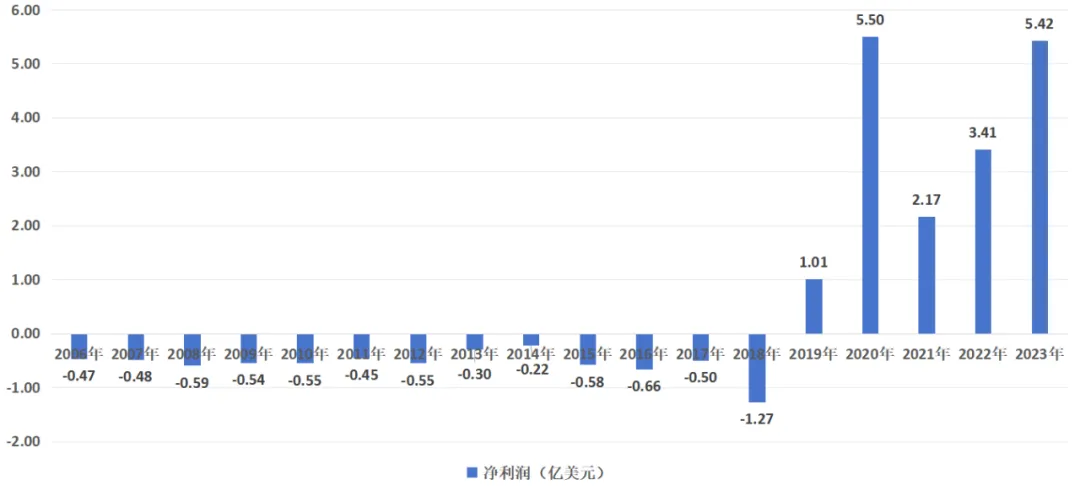

在德康医疗全面盈利之前,其长时间陷于亏损漩涡之中。 从2005年上市,至2019年盈利,德康医疗中间从未实现过盈利。在十三年时间中,德康医疗累计亏损7.16亿美元,平均每年都会亏掉5500万美元。对于任何投资者而言,长达十余年的连续亏损,都是对投资信仰的考验,但德康医疗管理层却顶住了压力,并没有因外界的质疑去改变发展路径。 德康医疗之所以成功,核心关键在于管理层能够坚定不移地在既定路线上持续发展,不去追随世俗的眼光,最终用业绩征服市场。  图:德康医疗净利润,来源:锦缎研究院 当然,德康医疗的坚持并非盲目自信,而是建立在糖尿病赛道深耕多年的洞察上。德康医疗专注的赛道为连续血糖监测装置(CGM),这是一种对于传统指尖血糖仪(BGM)的全方位升级迭代。 对于糖尿病患者而言,传统采集指尖血的测量方法已经成为一种隐形负担。由于BGM只能获得采样时间点的血糖浓度数据,因此想要获得更多血糖信息,只能通过多次采血的方式实现。反复采血就需要反复刺破皮肤,造成疼痛和感染风险,甚至在外出的时候,血糖监控也会成为糖尿病患者的负担。 BGM的这些缺点,CGM进行了全方位的升级迭代。CGM血糖监测系统硬件包括传感器、发射器、接收器三大部分,通过埋植于皮下的传感器时刻检测组织液中的葡萄糖浓度,并将其转变为电信号进行传输至配套接收器或手机APP,实现对血糖水平的连续监测。 从依从性、便捷程度等方面考量,CGM必将成为主流。如果非要给CGM找一个缺点的话,那或许就是太贵了,因此降本增效始终都是CGM持续进化的方向,这也是德康医疗最终成功的核心秘诀。

图:德康医疗净利润,来源:锦缎研究院 当然,德康医疗的坚持并非盲目自信,而是建立在糖尿病赛道深耕多年的洞察上。德康医疗专注的赛道为连续血糖监测装置(CGM),这是一种对于传统指尖血糖仪(BGM)的全方位升级迭代。 对于糖尿病患者而言,传统采集指尖血的测量方法已经成为一种隐形负担。由于BGM只能获得采样时间点的血糖浓度数据,因此想要获得更多血糖信息,只能通过多次采血的方式实现。反复采血就需要反复刺破皮肤,造成疼痛和感染风险,甚至在外出的时候,血糖监控也会成为糖尿病患者的负担。 BGM的这些缺点,CGM进行了全方位的升级迭代。CGM血糖监测系统硬件包括传感器、发射器、接收器三大部分,通过埋植于皮下的传感器时刻检测组织液中的葡萄糖浓度,并将其转变为电信号进行传输至配套接收器或手机APP,实现对血糖水平的连续监测。 从依从性、便捷程度等方面考量,CGM必将成为主流。如果非要给CGM找一个缺点的话,那或许就是太贵了,因此降本增效始终都是CGM持续进化的方向,这也是德康医疗最终成功的核心秘诀。

02 二十年降本之路

回溯整个德康医疗的发展历程,堪称一部现代企业降本增效史。 1967年,德康医疗创始人Stuart J. Updike 和 George P. Hicks博士在第一代“酶电极”技术上取得重要突破,这项研究可以将葡萄糖氧化酶固定在某种胶体基质中实现了酶的固定和稳定化,使葡萄糖氧化酶催化剂可以被反复使用,并制成出世界上第一个酶电极。 正是基于这项开创性突破,引导了CGM模式的出现。终于在1981年,Updike开始尝试将这项技术产业化,成立的Markerwell研究所,也就是德康医疗的前身。在1999年的时候,德康医疗正式成立,并收购了Markwell研究所的技术以进一步开发全植入连续葡萄糖传感器。 不过在成立初期,由于研发路线问题,公司商业化进行的并不顺利。经过多年磨砺,德康医疗终于在2006年推出了第一代CGM产品Dexcom STS CGM,该系统被批准使用长达72小时,每24小时最多可提供288个葡萄糖测量值。也正是凭借第一代CGM产品产品的预期,德康医疗顺利登陆资本市场。 但较为遗憾的是,Dexcom STS CGM虽然在技术上有所突破,但初期产品价格昂贵,市场接受度却并不高。从公司财务报表维度观测,德康医疗上市前几年承受着极大的经营压力,如2006年管理费用与研发费用合计是营收规模的20倍。 自此以后,德康医疗就走上了一条降本增效之路。一方面,德康医疗持续推出新一代产品,以期获得更好的销售成绩;另一方面,管理层持续控费,始终都在致力于降低费用占比。 2007年,第二代SEVEN CGM上市,将传感器使用时间从3天延长到了7天;2009年第三代SEVEN PLUS CGM获批;2012年,第四代产品G4 PLATINUM(G4铂金)发布,成为当时世界上最为先进的CGM系统;2015年,G4产品的升级版产品G4 PLATINUM CGM发布。  图:德康医疗历代产品上市历程,来源:德邦证券 第五代产品G5移动CGM系统开始,德康医疗的CGM产品就进入了全移动时代。2017年,G5移动CGM系统成为当时美国第一个也是唯一一个可用于Android的CGM平台。此后,2018年发布的第六代产品G6集成连续血糖监测(iCGM)系统不仅拥有10天的连续传感器检测技术,而且既可以用作独立的CGM,也可以集成到自动胰岛素给药(AID)系统中。 总结而论,德康医疗CGM产品主要为三大迭代方向:MARD(两组数据之间误差)持续降低、传感器佩戴时间不断延长、产品体积不断缩小。 从经营数据看,德康医疗销售和管理费用占比在第三代产品推出后就降至85%以下;在第五代产品推出后,此项数值降至50%之下;在第六代产品推出后的2019年,销售和管理费用占比已经仅为35%。

图:德康医疗历代产品上市历程,来源:德邦证券 第五代产品G5移动CGM系统开始,德康医疗的CGM产品就进入了全移动时代。2017年,G5移动CGM系统成为当时美国第一个也是唯一一个可用于Android的CGM平台。此后,2018年发布的第六代产品G6集成连续血糖监测(iCGM)系统不仅拥有10天的连续传感器检测技术,而且既可以用作独立的CGM,也可以集成到自动胰岛素给药(AID)系统中。 总结而论,德康医疗CGM产品主要为三大迭代方向:MARD(两组数据之间误差)持续降低、传感器佩戴时间不断延长、产品体积不断缩小。 从经营数据看,德康医疗销售和管理费用占比在第三代产品推出后就降至85%以下;在第五代产品推出后,此项数值降至50%之下;在第六代产品推出后的2019年,销售和管理费用占比已经仅为35%。  图:德康医疗费用情况,来源:锦缎研究院 其实,早在第六代产品推出的2018年,德康医疗就已经能够实现经营层面的盈利。但由于当年在研发费用狂投4.17亿美元,最终反而让2018年的亏损较2017年同比放大,而公司的盈利时刻也被推迟至2019年。 但这些并不能改变德康医疗盈利能力的释放。最近五年,德康医疗盈利能力持续增强,其2023年净利润已经突破5.23亿美元。

图:德康医疗费用情况,来源:锦缎研究院 其实,早在第六代产品推出的2018年,德康医疗就已经能够实现经营层面的盈利。但由于当年在研发费用狂投4.17亿美元,最终反而让2018年的亏损较2017年同比放大,而公司的盈利时刻也被推迟至2019年。 但这些并不能改变德康医疗盈利能力的释放。最近五年,德康医疗盈利能力持续增强,其2023年净利润已经突破5.23亿美元。

03 CGM战场的核心:性价比

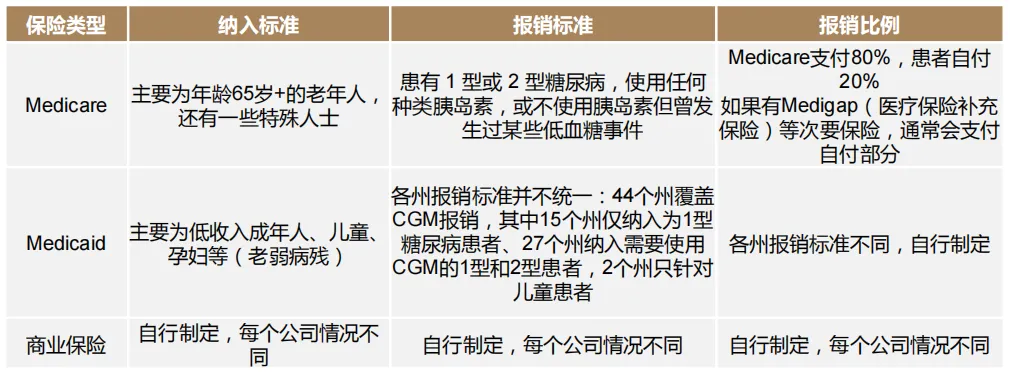

从商业模式看,德康医疗是典型的“生态型”生意。 虽然CGM的核心产品是机器,但真正赚钱的却是需要频繁更换的传感器。在2023年中,德康医疗九成的营收来自于一次性传感器,而可重复使用硬件仅为总营收的10%。 可以说,德康医疗用了20年的亏损,培育了用户对于公司CGM产品的依赖。而这长达二十年的“亏损”积淀,正是德康医疗别人无法企及的竞争护城河。 在支付端,公共医保和商业私人保险覆盖进一步助推了德康医疗产品的放量。 2017年,CMS在美国的Medicare Part B下建立了医疗CGM分类,对于符合条件的糖尿病患者覆盖80%的CGM费用,Medicare主要针对65岁以上老年人和残障人士。至2020年底,拥有会员最多的7大商业私人保险均已发布CGM分类的覆盖政策,这些会员均可以协议价购买德康医疗的CGM。  图:美国CGM报销制度,来源:德邦证券 在外部合作方面,德康医疗保持着非常开放的合作态度。 早在2015年,德康医疗就宣布和Google携手开发下一代CGM产品,于是有了可用于Android的G5。此后,德康医疗将G6和多家胰岛素泵或胰岛素笔厂商开展合作,如Insulet、Tandem Diabetes等,实现半自动化胰岛素输注。除此之外,还与Bluestar等多个糖尿病管理平台合作,让患者和医生实现更好的血糖管理。 这些外部合作,促使德康医疗生态竞争力持续释放,患者对于德康医疗产品的信赖度也进一步增强。 不过,这种强势也并非无懈可击的。随着德康医疗业绩的释放,雅培等巨头也开始嗅到商机,全面入局这一赛道。作为后来者,雅培FreeStyle Libre主打性价比路线,自2014年首款产品上市后就迅速抢占市场份额,至今其已经成为美国市场占有率第二的CGM产品。 以用户费用为例,雅培最新的第三代FreeStyle Libre产品的年使用费用大约是德康医疗G6产品的三分之一(约1700美元左右),叠加美国商业保险一年1500美元的报销限额,FreeStyle Libre性价比得到进一步释放。雅培FreeStyle Libre的强势紧逼之下,德康医疗G7产品年费用也较G6有所下降。 在摩根大通对于美国CGM患者购买因素的调查中,价格、医保报销比例是患者最关注的事情,依从性和医师指导等技术因素反而没有那么重要。这也从侧面揭示了CGM的核心其实就是价格与报销。

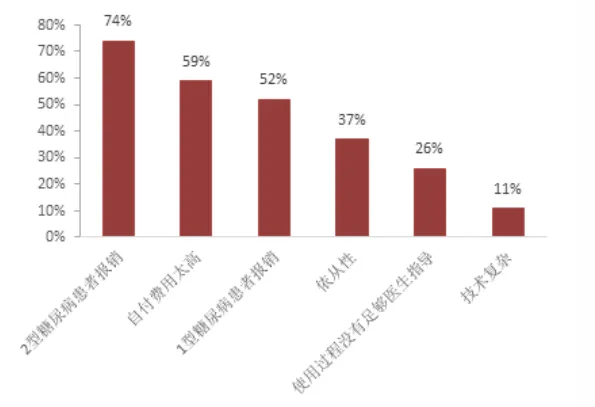

图:美国CGM报销制度,来源:德邦证券 在外部合作方面,德康医疗保持着非常开放的合作态度。 早在2015年,德康医疗就宣布和Google携手开发下一代CGM产品,于是有了可用于Android的G5。此后,德康医疗将G6和多家胰岛素泵或胰岛素笔厂商开展合作,如Insulet、Tandem Diabetes等,实现半自动化胰岛素输注。除此之外,还与Bluestar等多个糖尿病管理平台合作,让患者和医生实现更好的血糖管理。 这些外部合作,促使德康医疗生态竞争力持续释放,患者对于德康医疗产品的信赖度也进一步增强。 不过,这种强势也并非无懈可击的。随着德康医疗业绩的释放,雅培等巨头也开始嗅到商机,全面入局这一赛道。作为后来者,雅培FreeStyle Libre主打性价比路线,自2014年首款产品上市后就迅速抢占市场份额,至今其已经成为美国市场占有率第二的CGM产品。 以用户费用为例,雅培最新的第三代FreeStyle Libre产品的年使用费用大约是德康医疗G6产品的三分之一(约1700美元左右),叠加美国商业保险一年1500美元的报销限额,FreeStyle Libre性价比得到进一步释放。雅培FreeStyle Libre的强势紧逼之下,德康医疗G7产品年费用也较G6有所下降。 在摩根大通对于美国CGM患者购买因素的调查中,价格、医保报销比例是患者最关注的事情,依从性和医师指导等技术因素反而没有那么重要。这也从侧面揭示了CGM的核心其实就是价格与报销。  图:美国患者购买CGM考虑因素,来源:西南证券 放眼整个CGM赛道发展趋势,除技术层面的竞争外,性价比或将是未来竞争的另一条核心主线。在CGM渠道BGM趋势逐渐形成的情况下,德康医疗拥有口碑和先发优势,而雅培FreeStyle Libre则依靠性价比突围。 回归国内市场,CGM迅猛发展将是一个大趋势,但这有一个前提,那就是国产CGM产品的性价比必须持续提升。只有当CGM价格与BGM价格相差没有那么大时,国内CGM才能成为真正的主流。(作者:黄仲平,来源:医曜,锦缎旗下医药产业研究品牌)

图:美国患者购买CGM考虑因素,来源:西南证券 放眼整个CGM赛道发展趋势,除技术层面的竞争外,性价比或将是未来竞争的另一条核心主线。在CGM渠道BGM趋势逐渐形成的情况下,德康医疗拥有口碑和先发优势,而雅培FreeStyle Libre则依靠性价比突围。 回归国内市场,CGM迅猛发展将是一个大趋势,但这有一个前提,那就是国产CGM产品的性价比必须持续提升。只有当CGM价格与BGM价格相差没有那么大时,国内CGM才能成为真正的主流。(作者:黄仲平,来源:医曜,锦缎旗下医药产业研究品牌)

· 靶点格局 ·

PD-1靶点 | TIGIT靶点 | Claudin18.2靶点

GLP-1靶点 | CDK4/6靶点 | CD20靶点

EGFR靶点 | KRAS靶点 | CD47靶点

BCR-ABL靶点 | PCSK9靶点

c-MET靶点 | ALK靶点

· 产业地图 ·

百济神州 | 恒瑞医药 | 君实生物 | 信达生物

再鼎医药 | 复宏汉霖 | 先声药业 | 康方生物

药明康德 | 药明生物 | 贝达药业 | 诺诚健华

亚盛医药 | 新诺威 | 荣昌生物 | 基石药业

诺辉健康 | 迈瑞医疗 | 联影医疗 | 华大智造

爱尔眼科 | 时代天使 | 亚虹医药 | 康宁杰瑞

绿竹生物 | 讯飞医疗 | 微创医疗 | 福瑞股份

京东健康 | 平安好医生 | 晶泰科技 | 英矽智能

金斯瑞生物 | 传奇生物 | 华东医药 | 云顶新耀

本文作者可以追加内容哦 !