近日,宁波海上鲜信息技术股份有限公司(下称“海上鲜”)向港交所递交上市申请,国泰君安国际、东兴证券(香港)为其联席保荐人。贝多财经获悉,该公司自2022年5月起便开始筹备赴港上市,但时隔两年才向港股递表。

这家成立于2015年的海洋经济服务商,成长十分迅速。细察海上鲜的业务结构后不难发现,虽然自称基于“北斗+互联网+渔业”的一站式数字渔业服务平台,但支撑起发展的底层逻辑,是依靠互联网进行海洋产品的销售。

据中研普华产业院预计,在国民经济稳增长背景下,海洋经济继续呈现稳中向好态势,全国海洋生产总值将继续扩大,2024年海洋经济对沿海地区经济增长的驱动力将持续增强。

身处海洋经济发展风口,海上鲜能否凭借销售在资本市场破浪前行?

一、立足新兴市场,赋能海洋经济数字化

据招股书介绍,海上鲜是一家海洋经济数字化综合服务企业,总部位于浙江宁波,业务核心为宁波市环带地区及宁波市的宁波-舟山港,并逐渐辐射至宁波象山港和奉化港、广西防城港、福建福州港等中国主要沿海城市在内的多个地区。

所谓海洋经济,指的是海洋产业所进行一切经济活动的总和,一般涵盖开发海洋资源及空间的生产活动,以及直接、间接开发海洋资源及空间的相关产业活动。海洋产业活动,主要包括海洋渔业、海洋运输、海洋航运、海盐开采与加工等。

近年来,随着海洋相关电子商务服务崛起及海上卫星通信等技术进一步发展,海洋经济经历重大变革。中国政府高度重视海洋经济的发展,发布多项利好政策和指导规划,开发海洋油气、海洋数字化等新兴产业。

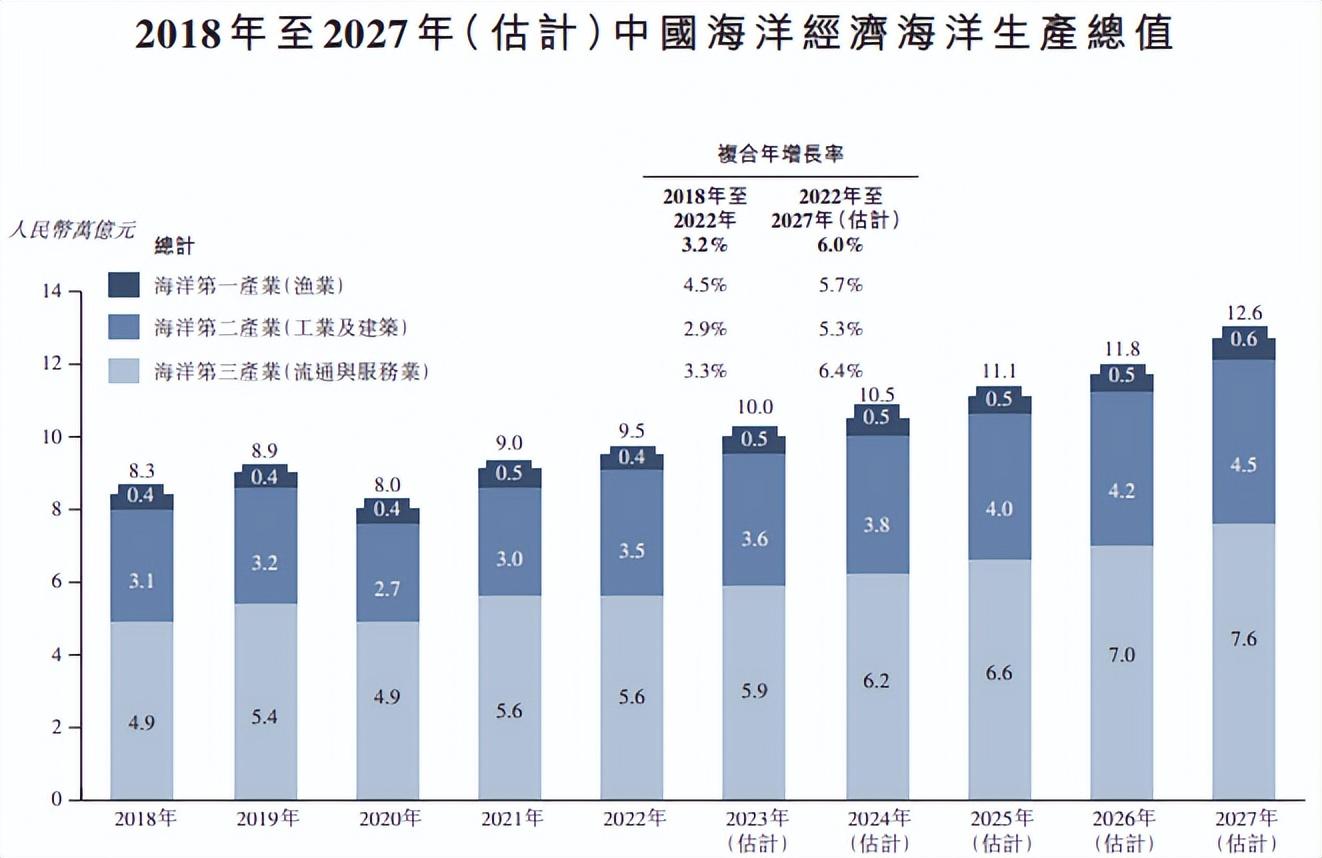

2022年,中国海洋经济生产总值已达9.5万亿元,2018年至2022年的复合年增长率为3.2%。受三级海洋产业的预期快速增长所推动,中国海洋经济生产总值预计自2022年起以6.0%的复合年增长率,增至2027年的12.6万亿元。

海上鲜进入海洋经济赛道的契机,是在渔船上安装海上Wi-Fi通信设备,使渔船在海上作业期间能够获取外界信息。随后,海上鲜将数字化业务拓宽到更广阔的领域,开发出HSX APP,促进海鲜、燃油及油品在线订购,以及渔业经营者融资。

目前,海上鲜的主营业务包括海鲜交易业务、燃油及油品交易业务、供应链管理服务,以及海上通信及IT解决方案等,已构建海洋数字化服务生态系统,实现海洋资源的整合及配置优化,提高海洋产业效率。

CIC(灼识咨询)报告显示,海上鲜的业务核心之一宁波-舟山港已于2022年成为中国第一、全球第四大加注港,舟山也是中国最大的渔港,丰富的渔业资源和船用燃油需求为海上鲜的海鲜、燃油及油品销售业务提供了有利行业环境。

根据同一资料来源,作为海洋数字化服务提供商,2022年海上鲜在中国的海鲜销售业务收入所占市场份额为0.2%,在中国的燃油及油品销售业务在船用燃油市场所占市场份额为0.3%。

二、业绩难称稳定,海洋销售业务占大头

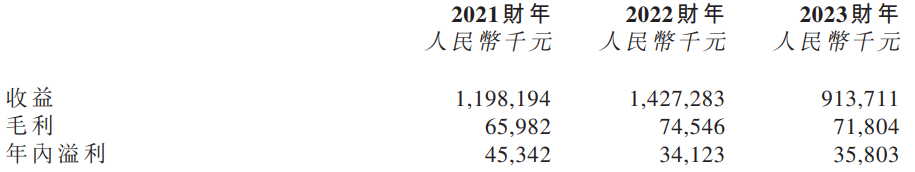

按照常理,丰富的业务结构能够形成多方合力,共同助推企业经营效益的攀升,但海上鲜近年来的业绩却算不上优秀。2021年至2023年,该公司的营收分别为11.98亿元、14.27亿元和9.14亿元,2023年出现明显回落,降幅为35.98%。

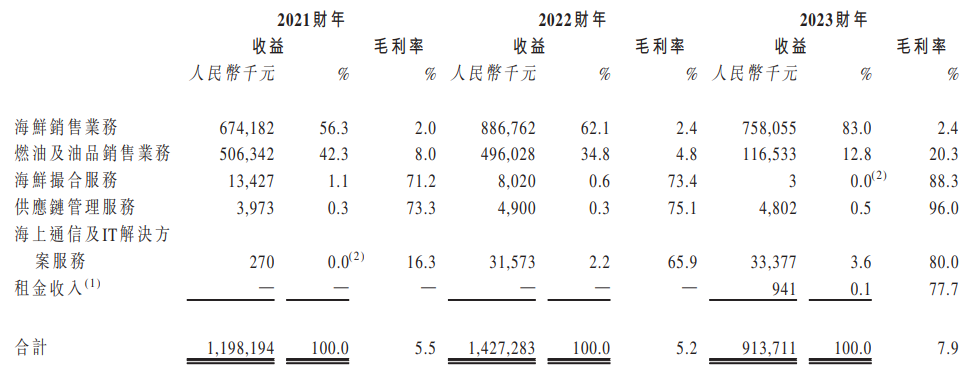

将收入类目进行划分可知,海鲜销售业务、燃油及油品销售业务是海上鲜的主要收入来源,二者合计占该公司总收入的98.5%、96.9%和95.7%。但这两项业务均在2023年出现了不同程度的业绩下滑。

其中,海鲜销售业务的收入由2022年的8.87亿元下滑14.51%至2023年的7.58亿元,主要是由于2022年封锁措施放开下的销售热潮已经过去,消费规模恢复到COVID-19疫情之前的正常水平,海鲜需求减少导致海鲜销售交易数量减少。

相比之下,燃油及油品销售业务的降幅则更为显著,2023年1.17亿元的收入规模仅是2022年4.96亿元规模的不到三分之一。海上鲜解释称,这是因为其自2023年四季度起内贸油品销售减少。

据海上鲜介绍,其2023年以前的燃油及油品销售业务仅专注内贸油品,通过HSX APP或线下接收客户的采购订单或加油订单。但自2024年四季度起,该公司开始从事进口保税油品业务,采用代理业务模式与石油公司进行合作。

不同的收入确认方式,使得海上鲜对应业务整体收入有所下降。不过,代理模式下该公司无需承担任何存货成本,进口保税油品业务的盈利空间较大,因此其燃油及油品销售业务的毛利率由2022年的4.8%大幅增至2023年的20.3%。

但需要指出的是,海上鲜并不参与前期生产、捕捞流程。受制于维持销售业务所需的大额采购成本,该公司的整体毛利水平仍处于低位,毛利分别为6598.2万元、7454.6万元和7180.4万元,毛利率分别为5.5%、5.2%和7.9%。

报告期内,海上鲜的净利润分别为4534.2万元、3412.3万元和3580.3万元,纯利率分别为3.8%、2.4%和3.9%。该公司在招股书中提示称,未来海鲜、燃油及油品价格的上涨,都可能对该公司的盈利能力产生不利影响。

三、资金存在缺口,库存管理仍是隐忧

随着数字经济浪潮的深化,海洋经济数字化服务的业态潜力也被越来越多的投资方看见。风口掘金的海上鲜成立不到十年,便获得了6轮融资,融资总额累计4.04亿元人民币,投资方涵盖北斗星通、硅谷火炬基金、顺为资本等。

其中,单笔交易额最大的C+轮融资由壳牌资本发起,后者向海上鲜注资1.51亿元。壳牌资本中国负责人任琪曾表示,海上鲜目前是中国最大的海洋渔船市场服务商之一,该公司对海上鲜提供给海洋产业的便捷和数字化的服务十分看好。

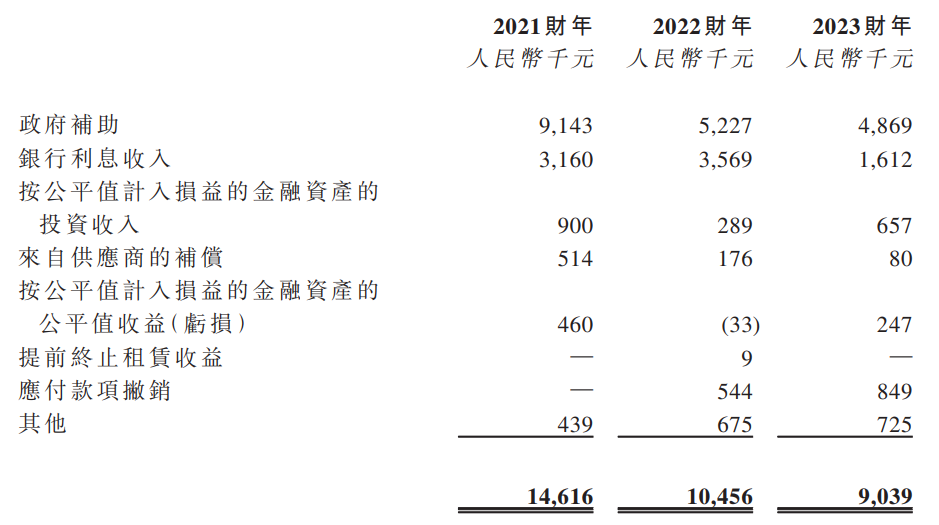

不仅如此,在海洋经济多重利好政策下,海上鲜每年都会获得数以百万计的政府补贴。该公司2021年至2023年分别获得政府补贴914.3万元、522.7万元和486.9万元,大多用于研发、行政等经营开支。

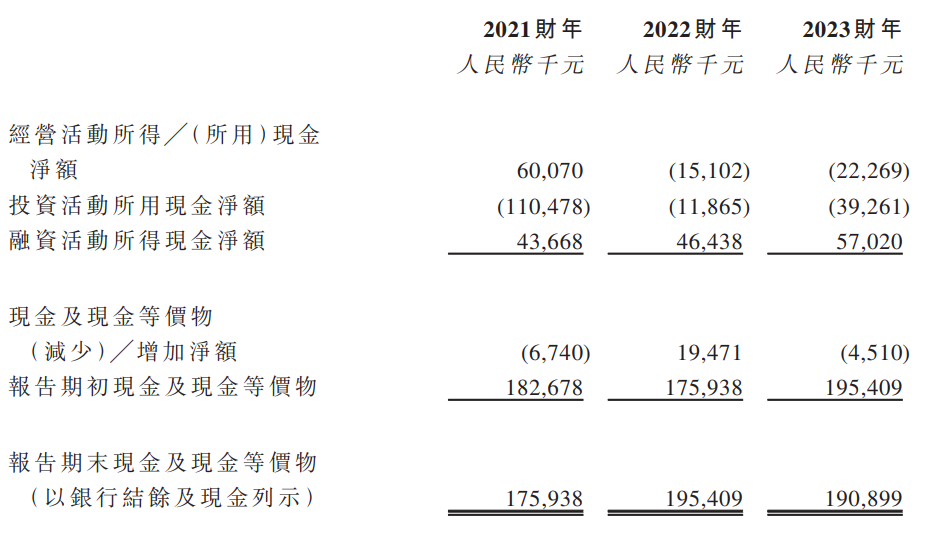

然而,由于自身盈利能力有限,海上鲜原本丰厚的家底近年来有些捉襟见肘。该公司经营活动的现金净额由2021年的6007.0万元骤降至2022年的-1510.2万元,2023年更是降至-2226.9万元。

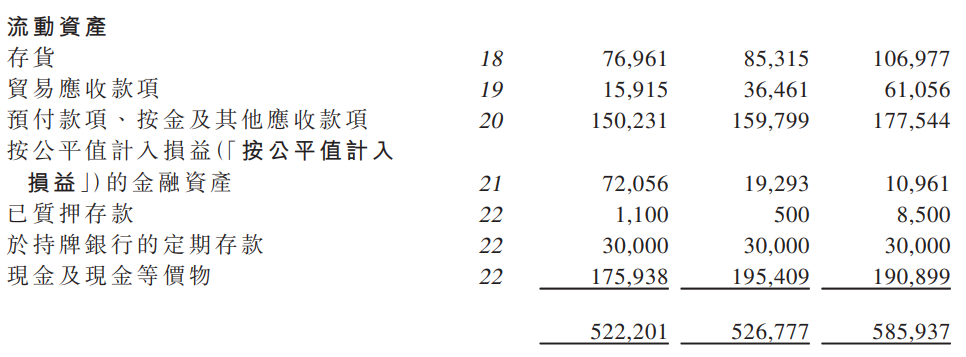

此外,海上鲜将海鲜、燃油及油品等产品的存货存储于第三方仓库或油库中,存货损坏或变质、供应商供应延迟或中断、不断变化的消费趋势和客户偏好以及动荡的经济环境,都将为其带来存货风险。

海上鲜的存货由2021年的7696.1万元一路上升至2023年的1.07亿元,存货平均周转天数也由18天上升至2023年的42天。2023年年末,该公司已采购但尚未交付的内贸油品于财务报表中录得存货结余,导致年内的平均存货结余增加。

海上鲜补充称,截止2024年4月末,该公司上年末存货结余中的约8590万元将进行出售,占年末总存货的80.3%。但根据既定的销售模式,海上鲜仍会在新的一年中补充存货应对用户需求,仍将长期面临库存压力。

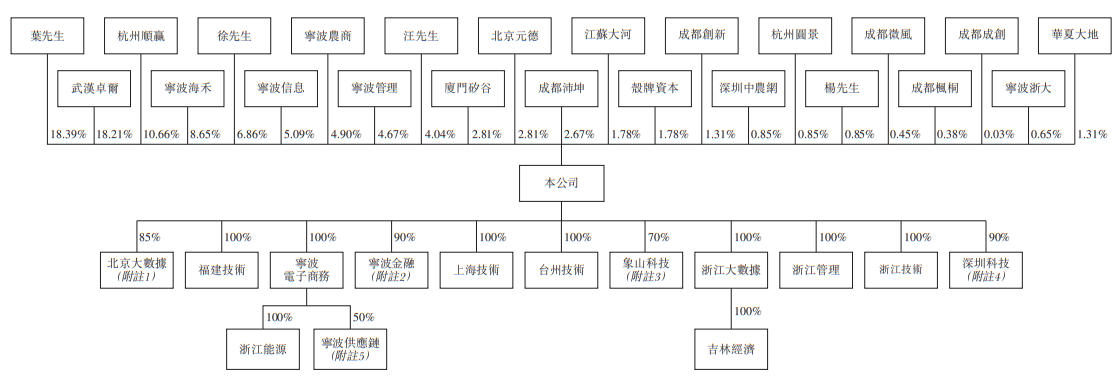

在本次冲刺上市前的股权架构中,“80后”创始人叶宁直接持有海上鲜18.39%的股份,通过宁波信息、宁波管理持股5.09%和4.67%,共计持有海上鲜28.15%的股份,并任海上鲜董事会主席(即董事长)兼总裁。

同时,徐立华直接持有海上鲜6.86%的股份,汪海明直接持股4.04%,两人通过宁波海禾间接持股8.65%。由于叶宁、徐立华和汪海明签订了一致行动协议,故上述三人合计持有海上鲜47.71%的股份。

此外,武汉卓尔持股18.21%,杭州顺赢持股10.66%,宁波农商持股4.90%,厦门硅谷、北京元德分别持股2.81%,成都沛坤持股2.67%,江苏大河、壳牌资本分别持股1.78%,成都创新、华夏天地分别持股1.31%。

本文作者可以追加内容哦 !