6月17日,上交所披露,因浙江亘古电缆股份有限公司及其保荐人撤回发行上市申请,根据《上海证券交易所股票发行上市审核规则》第六十三条的有关规定,本所终止其发行上市审核。

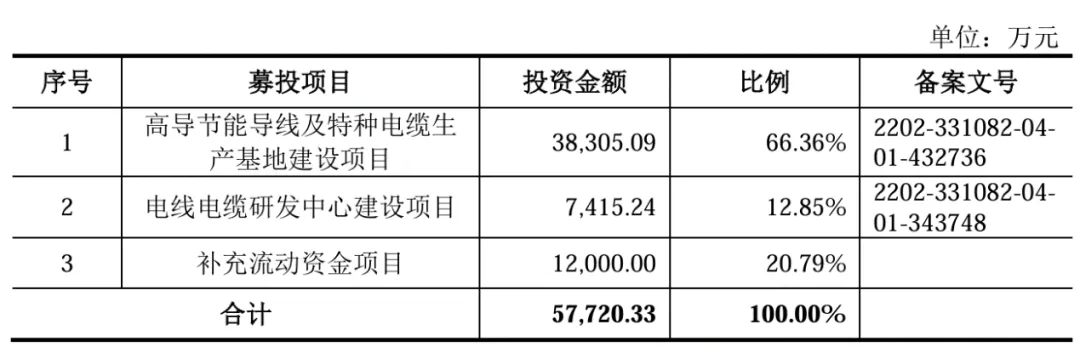

亘古电缆IPO中介机构分别为招商证券股份有限公司、天健会计师事务所(特殊普通合伙)、北京国枫律师事务所及银信资产评估有限公司,拟募集资金5.77亿。

公司是集研发、生产、销售于一体的专业化电线电缆制造企业,主要产品为 110kV 及以下电力电缆、750kV 及以下导线和电气装备用电线电缆三大类。

2019年度-2022年1-6月,公司营业收入分别为125,356.48万元、122,122.99万元、160,457.47 万元、72,721.85万元;同期净利润分别为9,354.09万元、8,402.95万元、9,661.50万元、4,405.26万元。

2019年度-2022年1-6月,公司对前五名客户的营业收入分别为 95,997.53 万元、98,814.74 万元、119,850.32 万元和 47,350.89 万元,占当期营业收入的比重分别为 76.58%、80.92%、74.69%和 65.11%。

2019年度-2022年1-6月,公司向前五大供应商采购金额分别为53,019.94万元、65,074.24万元、91,478.94万元和 42,828.74万元,分别占当期采购总额的 50.00%、61.15%、63.40%和 68.22%。

公司选择的上市标准(修订前)“最近3年净利润均为正,且最近3年净利润累计不低于1.5亿元,最近一年净利润不低于6,000万元,最近3年经营活动产生的现金流量净额累计不低于1亿元或营业收入累计不低于10亿元”。

募集资金用途情况:

公司控股股东和实际控制人均为董事长周法查,直接持有公司股份63,770,500 股,占公司股份总数的37.13%,为公司第一大股东。

另外,公司董事兼总经理郑怀蜀系董事长周法查之长女婿,董事会秘书周星鑫系周法查之长女,副总经理周苗苗系周法查之次女,副总经理潘法松系周法查之妻弟。

本文作者可以追加内容哦 !