之前大家预期的周一MLF降息落空了,同样与之联动的LPR已将近一年没动了。地产行业没出事前还有年化8%的信托可以买,这几年6%的企业债和4%的长期国债也都没了,现在为数不多本金安全的国债30年期都下破2.5%了。

如今市场上稳健资产是肉眼可见的荒,对比之下红利高股息板块的风险收益比就很吸引人了:红利低波的股息率已经高达6.17%、中证红利的股息率为5.74%,而霸榜的是个新朋友--上证国企红利(000151),其股息率为6.64%,当前唯一对应的场内产品是红利国企ETF(510720)。

上证国企红利指数选取上交所国企中现金股息率高、分红稳定的30家公司。以“过去2年平均税后股息率”作为排名依据,降低了单次高额分红所带来的扰动;个股权重上限为5%,这能够在提高指数股息率水平的同时保证持仓分散度,降低组合的非系统性风险;当然也对成分股提出近一年日均总市值排名和近一年日均成交额排名均需前80%的基础要求,来满足规模及流动性。

当固收理财的基准还是4%的时候,5%股息率的红利基金可能吸引力不大,但当理财实际只能报到2.5%的时候,就会有人想去红利板块试试了。这个简单的道理,让红利系列产品自然而然成了当下对冲经济不确定性的选优标的。

与之前大家常见的红利类指数不同,国企红利覆盖的都是分红大方的国有企业(行业主要覆盖煤炭、银行、交通运输等),这就很契合新“国九条”提出的:对多年未分红或分红比例偏低的公司,限制大股东减持、实施风险警示。加大对分红优质公司的激励力度,多措并举推动提高股息率。增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红。另外交易所对上市公司加强分红,提升分红水平和频次也有更细致的引导。

而上证国企红利的股息率能夺魁,我相信也是离不开央国企健全的分红政策、稳定的分红预期,毕竟它们一直是中国资本市场上分红的主力军(分红意愿和分红规模都碾压民营企业)。

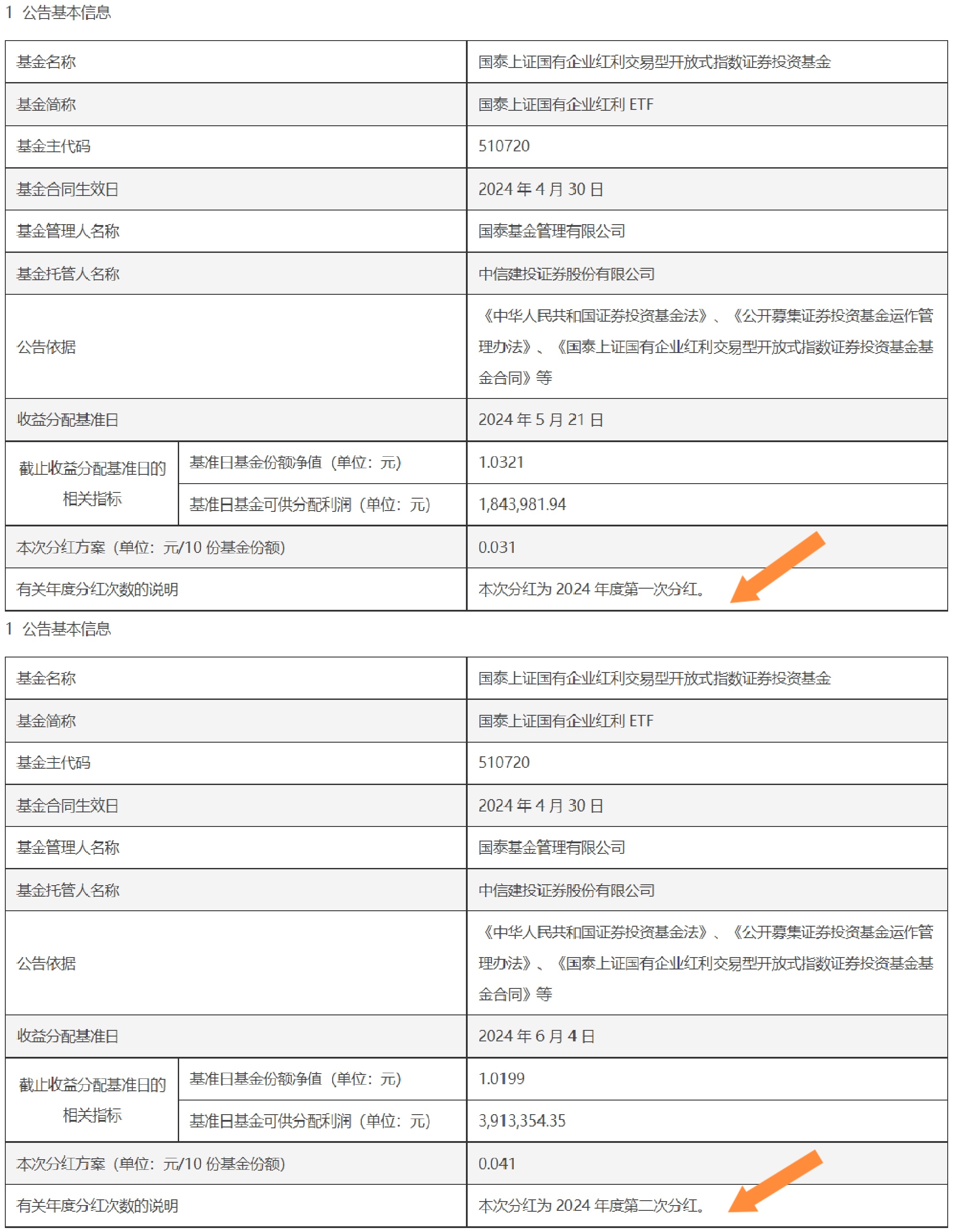

指数对应的产品红利国企ETF更是直接在合同里定下了月度分红的机制(这个已经成为一种新趋势),每月进行评估及收益分配,不需要以弥补亏损为前提。在符合基金分红条件下,即可安排收益分配,每年最多可现金分红12次。红利国企ETF虽然今年4月30日才成立、5月15日上市交易,但已经分红两次了(5月27日为0.0031元/份、6月12日为0.0041元/份),在保证频次的前提下还提升了分红的水平。

最终跑下来的结果告诉我们,国企+红利出现了“1+1>2”的效果。在国企改革的背景下,盈利与现金流的重要性被进一步强调,这也促使央国企不断提高自身质量和效率,进一步增强分红的能力和意愿。另一方面,相对稳定的分红政策有助于重新获得市场对央国企价值的认可,对于其估值的长期修复起到了积极的推动作用。高胜率的本质是确定性,而红利叠加国企是天然具备高确定性的资产,高分红+稳健经营是红利资产确定性最主要的来源,在如今的市场里,大家都很乐意为“确定性”溢价买单。

$红利国企ETF(SH510720)$$上国红利(SH000151)$

本文作者可以追加内容哦 !