目前开业正常运营的19家民营银行,发展悬殊之大。

从2023年的财报来看,资产规模超5000亿的仅有微众银行,资产规模超千亿的仅有5家,也就是说,剩下不足千亿的有14家。

而这其中,资产规模不足500亿的有8家,占多数。分别是:华瑞银行、民商银行、客商银行、锡商银行、华通银行、振兴银行、新安银行、裕民银行(虽然一直没有披露2023年年报,但想必资产规模肯定没有超过500亿,银行2022年末的资产规模才177亿)。

这些中尾部民营银行,成立数年,业务发展与成立初期所想有所差距,自营业务不突出。

我们今天来看2023年末资产规模394亿元的梅州客商银行。

01

梅州客商银行成立于 2017 年 6 月,已经发展了7年,注册资本20亿,成立至今未进行增资扩股。

股东有:广东宝丽华新能源股份有限公司、广东塔牌集团股份有限公司、广东喜之郎集团有限公司、广东超华科技股份有限公司、温氏食品集团股份有限公司。

这五家企业分别持股30%、20%、19.9%、17.6%、12.5%。

其第四大股东——超华科技的股权已全额质押,全部冻结。这也是很多民营银行的特点,小股东股权被冻结。比如,金城银行的第三大股东麦购集团有限公司(持股18%)和第四大股东天津市万顺置业有限公司(持股6%)都被列为被执行人,第四大股东的股权已被冻结。

梅州客商银行的董事长和行长都有十分丰富的银行从业经历。

董事长刘元庆历任工商银行总行信用审批部审查二处处长(兼任四处处长),工商银行总行信用审批部、信用与投资审批部和授信审批部副总经理;行长洪奉骏先后任职于交通银行、协和银行、中信银行。

梅州客商银行设立在广东省梅州市,相关评级报告分析——

梅州客商银行所在的梅州市,文化资源丰富,农业与旅游业在当地经济发展中占据主导地位;但工业基础相对薄弱,对此梅州大力发展其六大支柱产业,经济发展的多元化水平有所提升。

近年来,梅州市经济持续发展,但经济总量在广东省排名靠后,在一定程度上限制了区域内金融机构的发展。

从梅州客商银行的业务发展来看,大概可以看出这一特点。

本来是试图依托股东上下游企业生态,做好产业金融业务。并且立足苏区,面向大湾区和珠三角地区等经济十分发达的地区,理应有十分突出的企业金融发展。

但联合资信对其的评级报告也指出:梅州市区银行金融机构较多,梅州客商银行网点数量单一且运营时间尚短,业务基础相对薄弱,面临较大同业竞争压力。

所以,其实梅州客商银行的企业贷款和企业存款规模都很小。

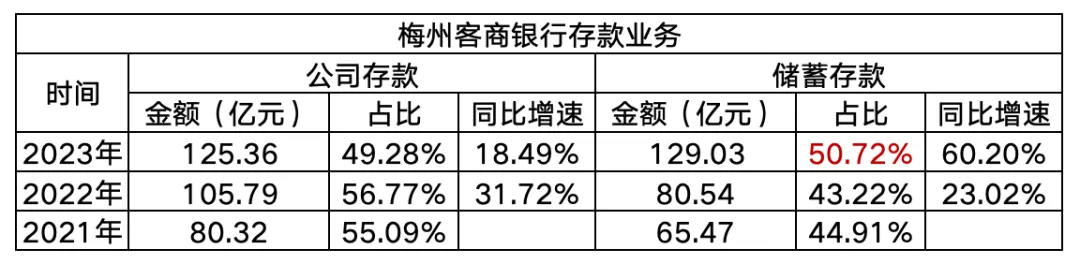

(信息来源:银行财报)

02

「一只互金鹅」从客商银行的相关财报、评级报告整理了其存款和贷款业务中的一些特色。

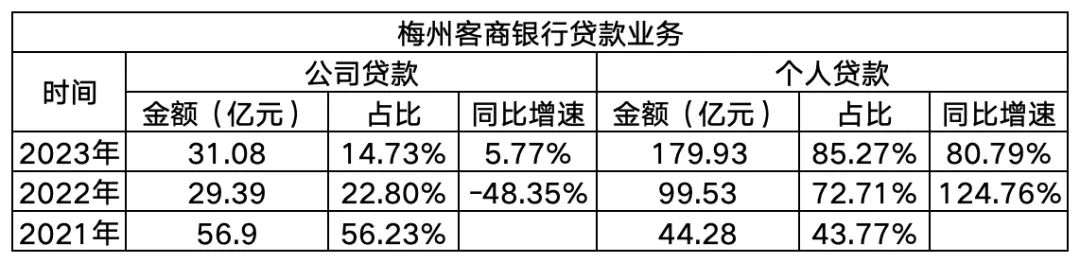

从上述表格的数据也不难看出,从2022年开始,客商银行开启了零售转型工作,个人贷款规模猛增。2022年个人贷款比2021年增长124.76%。

纵观其发展,似乎也有值得其他银行借鉴的地方,比如取得住房公积金定期存放银行资格,也可以沉淀很多的存款。

一、公司存款:

(1)成立初期的对公贷款主要来自股东的支持;

(2)近年来,深耕本土,面向“湾区”及“苏区”拓展公司银行业务客群;

(3)加强供应链金融业务的部署,针对股东上下游产业逐户营销,推出专属存款产品,促进企业结算资金留存;

(4)聚焦政府财政项目,加强对行政事业单位、各乡镇单位的账户营销;

(5)成功取得住房公积金定期存放银行资格

不过,2022年,该银行开展线上零售与普惠金融资产战略转型工作,对资产业务结构和业务开展方向做出重大调整,大额公司存款营销力度有所减弱,公司存款增速有所下降。

二、对公贷款:

(1)围绕股东及其上下游企业推动产业链金融业务,推出专项信贷产品;

(2)围绕梅州市政府产业结构规划,对梅州市当地重点企业及产业进行信贷支持;

同样, 2022 年以来,随着梅州客商银行零售资产战略转型的进程逐步推进,大额公司信贷产品逐步退出,使其公司贷款规模整体降低。

三、个人贷款:

(1)依托股东产业链优势向经营性贷款转型;

(2)2022年以来,与第三方互联网平台建立合作关系开展联合贷、助贷、车抵贷等业务,合作产品主要为锋泰消费贷、极融消费贷、维信消费贷等产品;

(3)立足苏区、面向客商,践行普惠金融、支农支小的市场定位开展个人银行业务,推出温氏“物联网”养殖业专项贷款产品,并结合梅州农业特色产品,推出“五色金融”专项农户贷款产品;

(4)定位梅州市公积金人群,开展二手房住房按揭贷款业务

值得一提的是,梅州客商银行自2022年开始个人贷款业务发展迅猛,而这其中主要依赖于助贷业务。

相关评级报告也有解释——

截至 2023 年末,梅州客商银行个人贷款余额 179.93 亿元,其中与第三方互联网平台合作贷款投放规模 150.74 亿元,其中助贷业务规模 142.51 亿元,全部由融资担保公司进行担保。

这其中合作规模最大的当属维信金科、嘉银科技(极融)。$嘉银科技(NASDAQ|JFIN)$$维信金科(HK|02003)$

也就是说,这家银行在2023年末,个人贷款余额中,与第三方互联网合作的贷款占了84%,而带有融资担保公司进行担保的助贷业务占了79.2%。

即使放在整个贷款业务中,带有担保性质的助贷业务也占据了67.54%。

还好监管没有对民营银行还没有像《消费金融公司管理办法》针对持牌消费金融公司一样有“担保增信余额不得超过全部贷款余额的50%”的相关规定,不然,要如何重新调整呢?

从个人贷款结构看,截至 2023 年末,梅州客商银行个人经营性贷款余额 48.71亿元,个人住房按揭贷款余额 8.39 亿元,汽车金融贷款余额 3.24 亿元,其他类个人消费贷款余额 119.59 亿元。

四、个人存款:

(1)通过人工外呼、智能外呼、企微触达、短信触达,全渠道全方面营销等方式触达客户;

(2)利用客户运营、存款到期承接、活动运营等组合方式拓展线上与线下客户,其中线上储蓄存款占储蓄存款总额的比重为 56.45%。

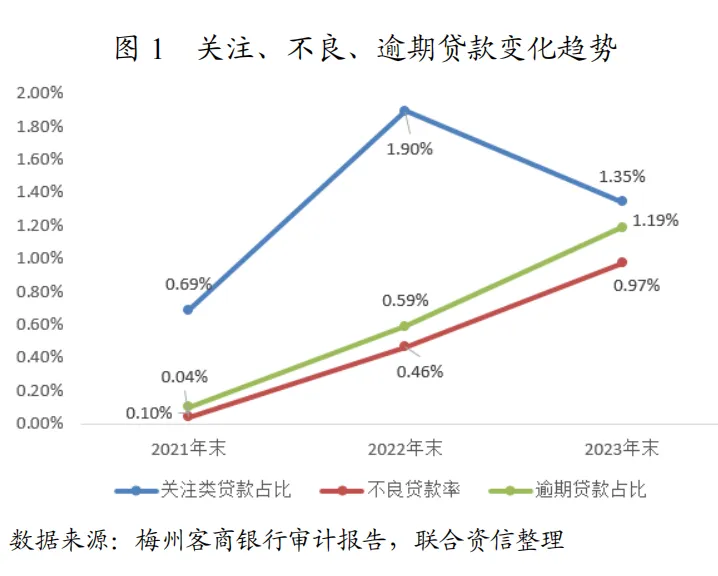

相关评级报告指出,梅州客商银行零售资产转型成果逐步显现,互联网零售贷款规模快速提升,其中逐步退出联合贷产品的营销,助贷业务与汽车金融业务拓展力度加大,得益于融资担保及抵押担保较充足,面临风险管控压力较小。

换一种说法,和做大企业的对公贷款相比,与助贷平台合作小额分散的个人消费贷似乎更稳,毕竟还有融担兜底,风险压力可以说是小了很多。

但从风险表现数据来看,发力以融资担保助贷模式为主的零售贷款业务,风险仍然是呈现上升趋势。其在2023年末的不良率(90+口径)为0.97%,而2022年末这一数据为0.46%,2021年末则为0.04%。

或许这就是我国目前大多数中小民营银行的现状:同业竞争压力大,自营能力较弱,只能依靠有担保做兜底的助贷业务来做大资产规模。

这似乎避免了一定的大风险。

但与监管提倡的银行需要具备自营获客、自营风控的能力又不太相符。

本文作者可以追加内容哦 !