曾经被誉为“医美电商第一股”的新氧,近两年遭遇严重的“水土流失”,导致商业模式根基开始动摇。特别是未能兑现的“预期”,致使市值自2019年5月上市初至今,蒸发了近94%。

从神坛跌落至谷底的新氧,亟需破局。

知识付费的超级网红 新氧股份成立于2013年11月,以提供医疗美容相关资讯切入互联网生态,逐渐发展成为国内医美行业垂直社交平台;在2021年鼎盛时期,新氧APP月活跃用户数约850万人,平台购买用户总数超55万人。在2021年7月收购「武汉奇迹」之前,新氧属于不折不扣的互联网平台型企业,扮演者连接医美服务商与消费者的角色,营收主要由两部分构成:(1)信息服务与其他:通过将医美服务提供商(包括品牌商、美容院)的信息放置在其平台矩阵上产生信息服务收入,本质上是广告收入;(2)预订服务:来自于用户通过新氧平台预订服务、购买产品等而收取的约10%的服务费,本质上是交易佣金收入。

知识付费的超级网红 新氧股份成立于2013年11月,以提供医疗美容相关资讯切入互联网生态,逐渐发展成为国内医美行业垂直社交平台;在2021年鼎盛时期,新氧APP月活跃用户数约850万人,平台购买用户总数超55万人。在2021年7月收购「武汉奇迹」之前,新氧属于不折不扣的互联网平台型企业,扮演者连接医美服务商与消费者的角色,营收主要由两部分构成:(1)信息服务与其他:通过将医美服务提供商(包括品牌商、美容院)的信息放置在其平台矩阵上产生信息服务收入,本质上是广告收入;(2)预订服务:来自于用户通过新氧平台预订服务、购买产品等而收取的约10%的服务费,本质上是交易佣金收入。 不论是阿里巴巴、腾讯、百度,亦或是京东、抖音、拼多多,互联网平台型企业的核心角色就是“连接器”,底层商业模式就是“C端免费+B端收费”,最基本的业务就是“广告+抽佣”。由于互联网平台型的企业的基本业务是广告,那么产生核心价值的就在于有效流量的多寡。新氧同样如此。 早期通过在平台上发布大量原创、可靠、专业的与医美相关的资讯吸引用户驻足,并且通过开放的社区生态既让用户有深度参与感还能获得大量的“民间智慧”,在平台拥有相当量的“精准”用户沉淀之后开启商业闭环,即作为获客渠道为医美服务提供商们打广告、促成交易而收费。从B2b2C的商业模式链路上看,充当小b的新氧,更像是一位以知识付费对B端开展业务的超级网红。

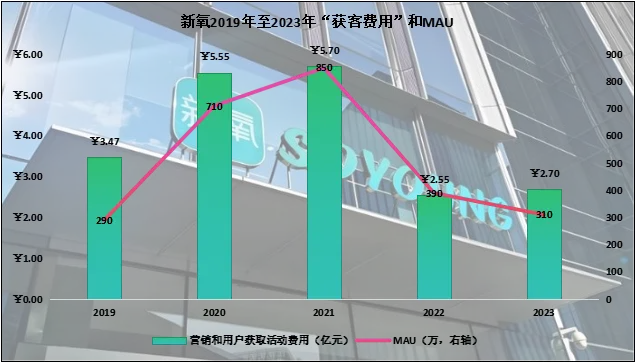

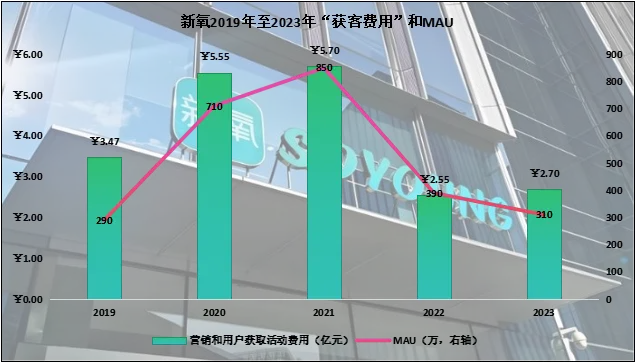

不论是阿里巴巴、腾讯、百度,亦或是京东、抖音、拼多多,互联网平台型企业的核心角色就是“连接器”,底层商业模式就是“C端免费+B端收费”,最基本的业务就是“广告+抽佣”。由于互联网平台型的企业的基本业务是广告,那么产生核心价值的就在于有效流量的多寡。新氧同样如此。 早期通过在平台上发布大量原创、可靠、专业的与医美相关的资讯吸引用户驻足,并且通过开放的社区生态既让用户有深度参与感还能获得大量的“民间智慧”,在平台拥有相当量的“精准”用户沉淀之后开启商业闭环,即作为获客渠道为医美服务提供商们打广告、促成交易而收费。从B2b2C的商业模式链路上看,充当小b的新氧,更像是一位以知识付费对B端开展业务的超级网红。 “医美清道夫”的内在矛盾新氧的互联网基因和商业模式决定了其价值的来源——流量,其对用户的价值主张主要有三个:(1)可靠性:为用户提供高质量、值得信赖的内容和医美服务商;(2)透明度:向用户提供包括定价、评审、服务商资质等在内的医疗美容治疗的细节;(3)便利性:通过其内容、社交生态和预订服务等为用户提供“一站式”服务。在经济发展推动消费升级的大趋势下,宽裕的经济让“爱美之心”得以实现,但医美行业向来以暴利著称,因此也滋生了大量的“黑医美”。新氧提供的专业内容以及其开放的社区互动实际上向潜在消费群众传递了理论与实践、专家与草根相结合的经验,相当于医美界的“清道夫”,但是商业模式的矛盾让其自受其类。任何产品或服务,最核心的竞争力之一在于用户的转换成本,互联网平台亦是如此(这是腾讯依靠微信作为流量载体有别于其他互联网企业的重要因素)。而新氧定位为“医美服务提供商的获客渠道”,但是依靠内容和各种被轻易复制的功能(AI诊断之类的)很难让用户群体产生依赖,尤其在新的内容时代下大量的KOL也在依靠“专业知识”兜售价值,超级网红也是众多网红之一。此外,对潜在消费者而言,新氧最重要的价值在于辅助决策。而对B端金主而言其产生的边际价值近乎是一次性的,因为本质上新氧是为商家提供极其纯粹的广告业务,而成交落地之后是商家与消费者的直面对接,从电商属性上看,新氧无法深度参与到履约环节中去,最显著的就是当消费者到店之后就与商家建立了直接关系(高消费场景/服务更是如此,因为平台是抽佣的)。基于此,就导致新氧平台上沉淀的客户就不具备强黏性,叠加没有高转换成本的限制就导致新氧无法发挥网络协同效应,也就导致作为获客渠道的它也需要不断花钱去买流量,在充分竞争之下流量成本也让新氧倍感压力:2019年至2021年期间持续投入大量的营销费用获取流量,但是到2022年大幅减少支出之后平台MAU迅速“水跌船低”,而2023年再次加码投入却依旧止不住MAU的下滑。重要的是要意识到,新氧平台的MAU对自身而言是存量,对B端群体而言是增量,而服务的议价能力是后者而不是前者。

“医美清道夫”的内在矛盾新氧的互联网基因和商业模式决定了其价值的来源——流量,其对用户的价值主张主要有三个:(1)可靠性:为用户提供高质量、值得信赖的内容和医美服务商;(2)透明度:向用户提供包括定价、评审、服务商资质等在内的医疗美容治疗的细节;(3)便利性:通过其内容、社交生态和预订服务等为用户提供“一站式”服务。在经济发展推动消费升级的大趋势下,宽裕的经济让“爱美之心”得以实现,但医美行业向来以暴利著称,因此也滋生了大量的“黑医美”。新氧提供的专业内容以及其开放的社区互动实际上向潜在消费群众传递了理论与实践、专家与草根相结合的经验,相当于医美界的“清道夫”,但是商业模式的矛盾让其自受其类。任何产品或服务,最核心的竞争力之一在于用户的转换成本,互联网平台亦是如此(这是腾讯依靠微信作为流量载体有别于其他互联网企业的重要因素)。而新氧定位为“医美服务提供商的获客渠道”,但是依靠内容和各种被轻易复制的功能(AI诊断之类的)很难让用户群体产生依赖,尤其在新的内容时代下大量的KOL也在依靠“专业知识”兜售价值,超级网红也是众多网红之一。此外,对潜在消费者而言,新氧最重要的价值在于辅助决策。而对B端金主而言其产生的边际价值近乎是一次性的,因为本质上新氧是为商家提供极其纯粹的广告业务,而成交落地之后是商家与消费者的直面对接,从电商属性上看,新氧无法深度参与到履约环节中去,最显著的就是当消费者到店之后就与商家建立了直接关系(高消费场景/服务更是如此,因为平台是抽佣的)。基于此,就导致新氧平台上沉淀的客户就不具备强黏性,叠加没有高转换成本的限制就导致新氧无法发挥网络协同效应,也就导致作为获客渠道的它也需要不断花钱去买流量,在充分竞争之下流量成本也让新氧倍感压力:2019年至2021年期间持续投入大量的营销费用获取流量,但是到2022年大幅减少支出之后平台MAU迅速“水跌船低”,而2023年再次加码投入却依旧止不住MAU的下滑。重要的是要意识到,新氧平台的MAU对自身而言是存量,对B端群体而言是增量,而服务的议价能力是后者而不是前者。

裁判下场踢球新氧作为渠道的存在,其对B、C两端的价值主张即是其生存空间,作为依靠C端而服务B端的平台需要“一视同仁”。从起点上看,作为行业先行的“清道夫”为医美行业的健康、有序发展贡献了相当的力量,结合其开放的社交生态,新氧就如同裁判员一般;但在任何赛事中,裁判下场踢球往往会失去公信力。2022年8月,新氧推出“SO-Young Prime”服务,通过与医疗服务提供商(及医生)合作,以自主品牌的形式向消费者提供包括激光、超声波和抗衰老注射等非手术类美容项目,业务生态从线上走向线下。从产业链的角度上看属于资源整合,虽说可以利用多余的“产能”形成纵向一体化,但是躬身入局的新氧相当于直接与平台上的其他B端群体进行正面竞争;角色的变更自然引起客户出逃。2023年,平台付费的服务提供商同比大幅减少46.6%至3796个。此外,新氧自2022年5月开始代理美容针,协同的业务却让新氧的生态更加复杂,因为作为代理商就导致其与自身的定位产生利益冲突,资源向代理品牌的倾向便让C端心生疑惑(产品是真的好?还是利益使然?)。

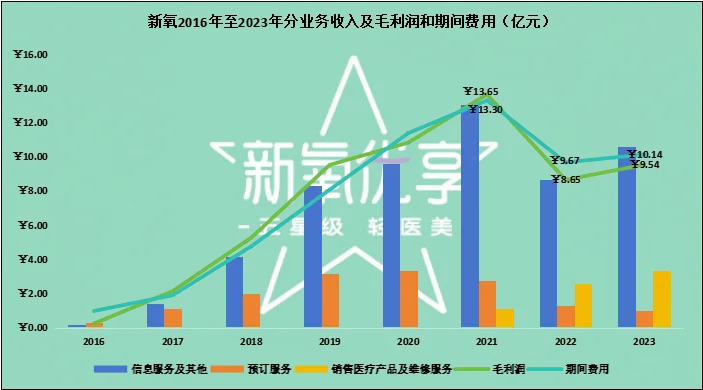

裁判下场踢球新氧作为渠道的存在,其对B、C两端的价值主张即是其生存空间,作为依靠C端而服务B端的平台需要“一视同仁”。从起点上看,作为行业先行的“清道夫”为医美行业的健康、有序发展贡献了相当的力量,结合其开放的社交生态,新氧就如同裁判员一般;但在任何赛事中,裁判下场踢球往往会失去公信力。2022年8月,新氧推出“SO-Young Prime”服务,通过与医疗服务提供商(及医生)合作,以自主品牌的形式向消费者提供包括激光、超声波和抗衰老注射等非手术类美容项目,业务生态从线上走向线下。从产业链的角度上看属于资源整合,虽说可以利用多余的“产能”形成纵向一体化,但是躬身入局的新氧相当于直接与平台上的其他B端群体进行正面竞争;角色的变更自然引起客户出逃。2023年,平台付费的服务提供商同比大幅减少46.6%至3796个。此外,新氧自2022年5月开始代理美容针,协同的业务却让新氧的生态更加复杂,因为作为代理商就导致其与自身的定位产生利益冲突,资源向代理品牌的倾向便让C端心生疑惑(产品是真的好?还是利益使然?)。  从2023年财报数据上看,总营收同比增长19.08%至14.98亿元,其中“信息服务及其他”同比增长22.18%至10.63亿元,但“付费B端”数量却减少3315家至3796家。虽然购买用户总数同比增加5.39万人至45.01万人,但靠“钞能力”驱动导致其“预订服务”收入同比下降21.71%至1.01亿元;“医疗产品及维修服务”受益于代理的美容针销售增长,收入同比增长28.57%至3.33亿元。这场裁判下场踢球之举被管理层定义为战略转型(从医美电商平台转型为产业互联网平台),一通操作下来2023年9.54亿元的毛利润仍是不足以覆盖10.14亿元的期间费用(销售费用、管理费用和研发费用),经营亏损录得-0.61亿元同比收窄近半。物是人非,曾经作为医美获客渠道的新氧如今也为了流量发愁,补贴引流导致被锦波生物隔空怒斥,且投诉案例在多个消保平台持续增加。

从2023年财报数据上看,总营收同比增长19.08%至14.98亿元,其中“信息服务及其他”同比增长22.18%至10.63亿元,但“付费B端”数量却减少3315家至3796家。虽然购买用户总数同比增加5.39万人至45.01万人,但靠“钞能力”驱动导致其“预订服务”收入同比下降21.71%至1.01亿元;“医疗产品及维修服务”受益于代理的美容针销售增长,收入同比增长28.57%至3.33亿元。这场裁判下场踢球之举被管理层定义为战略转型(从医美电商平台转型为产业互联网平台),一通操作下来2023年9.54亿元的毛利润仍是不足以覆盖10.14亿元的期间费用(销售费用、管理费用和研发费用),经营亏损录得-0.61亿元同比收窄近半。物是人非,曾经作为医美获客渠道的新氧如今也为了流量发愁,补贴引流导致被锦波生物隔空怒斥,且投诉案例在多个消保平台持续增加。 是为结语:面对市值的下滑,金星在2021年底拟5.3美元/股私有化新氧但计划告吹;2022年年底,新氧就忙着市值管理(推出股份回购)避免退市。加剧流失的B、C两端让新氧失去了互联网的核心基因(网络协同),战略转型更像是从超级网红转为“医美机构”,两者的商业模式和想象力天差地别。事实上,从收购「武汉奇迹」起,新氧就开始「作茧」了。(作者:Adam,来源:卿照,锦缎旗下化妆品行业研究品牌)

是为结语:面对市值的下滑,金星在2021年底拟5.3美元/股私有化新氧但计划告吹;2022年年底,新氧就忙着市值管理(推出股份回购)避免退市。加剧流失的B、C两端让新氧失去了互联网的核心基因(网络协同),战略转型更像是从超级网红转为“医美机构”,两者的商业模式和想象力天差地别。事实上,从收购「武汉奇迹」起,新氧就开始「作茧」了。(作者:Adam,来源:卿照,锦缎旗下化妆品行业研究品牌)

【产业地图】 欧莱雅 | 爱美客 | 华熙生物 | 珀莱雅 | 巨子生物 | 薇诺娜 | 水羊股份 | PUIG | 丸美股份 | 完美日记 | 雍禾植发 | 敷尔佳 | 宝洁 | 瑷尔博士 | 韩束 | 毛戈平 | 上海家化 | 时代天使 | 科思股份 | 青松股份 | 芭微股份 【成分天梯】 重组胶原 |玻色因 | 烟酰胺 | 多肽 | 玻尿酸 | 肉毒素 | 益生菌 【大牌去魅】 赫莲娜 | 海蓝之谜 | 防晒 往 期 推 荐

【产业地图】 欧莱雅 | 爱美客 | 华熙生物 | 珀莱雅 | 巨子生物 | 薇诺娜 | 水羊股份 | PUIG | 丸美股份 | 完美日记 | 雍禾植发 | 敷尔佳 | 宝洁 | 瑷尔博士 | 韩束 | 毛戈平 | 上海家化 | 时代天使 | 科思股份 | 青松股份 | 芭微股份 【成分天梯】 重组胶原 |玻色因 | 烟酰胺 | 多肽 | 玻尿酸 | 肉毒素 | 益生菌 【大牌去魅】 赫莲娜 | 海蓝之谜 | 防晒 往 期 推 荐

追加内容

本文作者可以追加内容哦 !