2024年以来,中国资产的回报属性正发生长期改变,在A股和港股的估值变化上均有所体现。这背后,是两大资本市场背靠的中国经济和龙头企业基本面预期的变化。

5月29日,国际货币基金组织大幅上调中国2024年经济增速预期至5%(全球增速仅3.2%),“高调”看多中国。

分母端,全球股票资产的重要宏观变量美债利率中期见顶,叠加人民币和港币汇率的韧性,有望使中国资产获取更加统一的青睐。布局工具上,A股和港股大市值龙头均值得关注。

一、港股是中国资产的重要延伸与补充

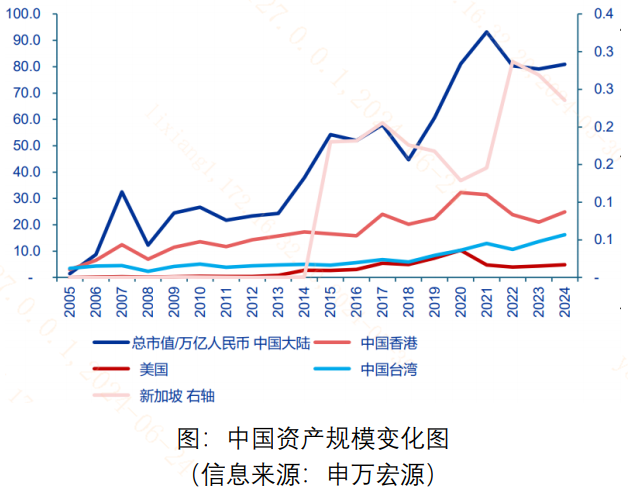

以5月27日汇率进行计算,全球中国资产规模总计127万亿人民币,其中A股81万亿,港股25万亿,是最大的两块中国资产。相关股票数量多达8079只,A股5452只,港股1250只。

回顾过去几年走势,A股和港股的中国资产市值规模自2021年开始连续收缩,而美股的中国资产自2023年起率先反弹,A股和港股的中国资产2024年也重现增长。

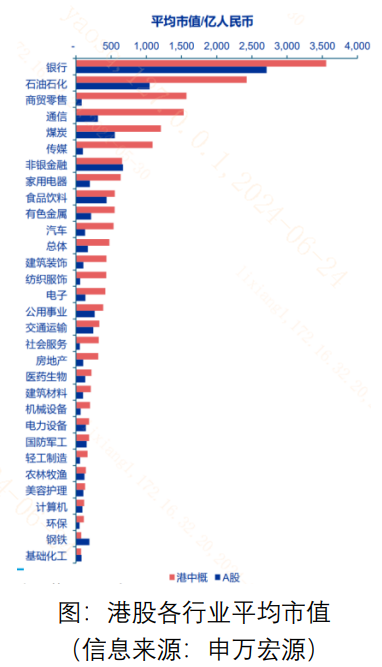

其中,港股的中国资产或值得重点关注。在经济转型升级、供给侧改革推动行业格局集中化的背景下,龙头企业有望占优,而港股的中国资产具有较强的龙头属性。

港股中国资产平均市值为474亿人民币,而A股平均市值为169亿人民币。且港股在银行、石油石化、通信、煤炭等多个申万一级行业均具有显著更大的平均市值。

基本面维度,港股中国资产2021-2023年盈利增速中位数为7.5%,略高于A股,且在医药生物、石油石化、传媒、银行等行业展现出更强的成长性。

估值维度,截至5月27日,港股中国资产的市值加权市盈率为14.5,市净率也只有1.6,分别处于2005年以来的46%和7%分位数。

4月19日,《资本市场对港合作5项措施》发布,港股通互联互通制度有望进一步完善。2024年年初以来,港股通南向资金是港股增量资金的最大来源,3月和4月单月的净流入量均超过700亿元。

在A港股互通渠道愈加通畅的未来,不同地域的中国资产驱动力将走向统一,港股中国资产长期低估的格局也有望改变。

二、港股中国资产的“含金量”在提升

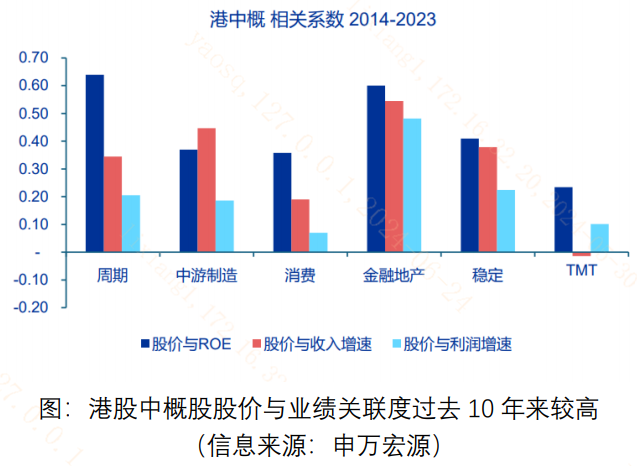

过去10年以来(2014-2023),港股中国资产的股价与业绩表现呈现出更“基本面”、更“价值投资”的特点。

以净资产收益率(ROE)这一最常见的企业盈利能力衡量指标作为参考,过去10年港股周期、金融地产等板块的股价和ROE关联度超过50%。

简单理解,就是过去十年港股中国资产企业盈利能力越强,企业股价上涨动能越充足。

近期市场较为关注的风格包括高质量(高ROE、高自由现金流)、红利。而港股中国资产的相关指标在逐步抬升。

盈利能力方面,港股中国资产的ROE2023年已经不再下行,低位回升概率或较大;

运营能力方面,港股中国资产的经营现金流从2022年上半年开始就筑底回升,自由现金流更是持续上行;

红利属性方面,港股中国资产2023年的分红回购收益率创下历史新高。

5月以来,多个港股大市值龙头发布了2024年一季报业绩,均超市场预期,且发布的2024年分红回购计划相对2023年规模更大,体现了港股龙头市值管理的积极性,符合当前资金对“高质量”资产的配置需求。

三、港股中国资产布局工具

那么港股的中国资产龙头要如何进行布局?

这里给大家介绍一下港股的指数体系。港股的恒生综合指数覆盖了港股市场90%以上的市值,可以类比为“港股的上证综指”。

从恒生综指中选取大中市值成分股,加以流动性考核、行业中性等系列筛选,得到恒生指数,可以类比为“港股的沪深300”或“港股的A50”,其实“港股的A50”会更加贴切,因为恒生指数和A50指数都在编制时进行了行业中性化,使布局行业更均衡。

再从恒生指数中选取符合港股通资格的成分股,得到了我们的恒指港股通指数(HSISC),简单理解,恒指港股通指数布局的是港股的大中市值龙头股,并且拥有港股通南向资金助力。

在港股通制度日趋完善,中国资产驱动力日益统一的背景下,恒指港股通指数布局的“港股中国核心资产“有较大的估值修复空间。大家可以重点关注跟踪恒指港股通指数的恒生港股通ETF(159318)!

$恒生港股通ETF(SZ159318)$

------

$上证指数(SH000001)$ $飞天诚信(SZ300386)$

#ETF大V观市# #ETF机构精选# #破3000点第三交易日,A股怎么走?#

本文作者可以追加内容哦 !