今天要说的是投资商品的基金。

我们大多数基民买的要么是股基,要么是债基,或者是股债混合基金,商品基金属于冷门品种。

为什么投资商品?原因三点:

一是A股的表现实在让人失望,二是分散配置降低资产波动,三是投资商品能够对冲通胀风险。

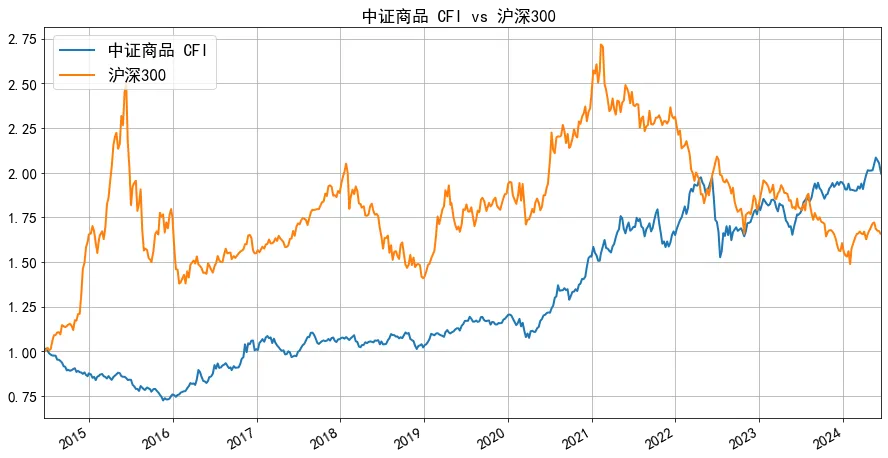

下面这张图是中证商品期货成分指数(蓝),和代表A股的沪深300指数(橙)在过去10年间走势的对比。

有两个直观的特点,一是中证商品期货成分指数走势比沪深300更平稳,二是两者的走势差异很大、不太相关。

中证商品期货成份指数由在中国内地期货交易所上市交易的最具代表性的15 种商品期货组成,是国内商品期货走势的代表,但并没有跟踪的基金,目前国内有基金投资的品种包括黄金、白银、豆粕、有色、能源化工和原油,这些品种是我们可以通过公募基金来投资的。

想要通过配置商品基金来分散风险,首先要关注商品和股市的相关性,相关性越低,分散风险的效果越好。

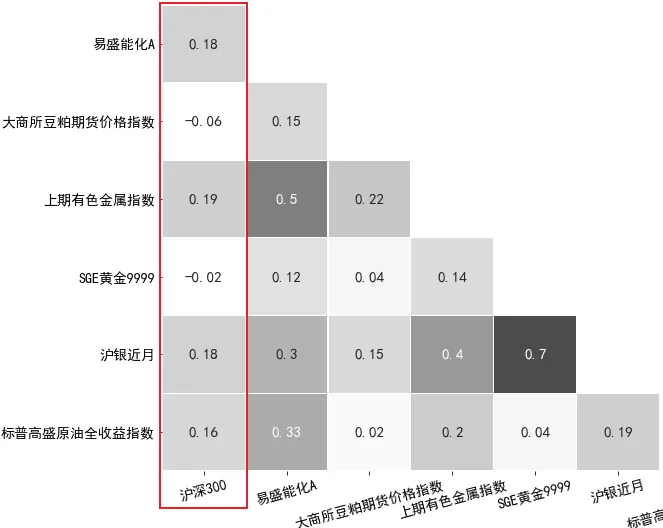

下图中我统计了这些基金跟踪的主要商品指数和沪深300之间的相关系数,颜色越深相关性越高,越浅相关性越低:

从上图红框部分是沪深300和各商品基金的相关系数,可以看出,这几个商品指数和沪深300之间的相关性都很低,最高不到0.2,这意味着对于持有A股或偏股基金的投资者而言,这些商品的配置价值很高,可以较好的分散风险、降低波动。

另外,在这些商品指数内部,只有同为贵金属的黄金和白银相关性较高,为0.7,其他的相关系数均小于0.5,属于中等或弱相关,这意味着不同品种的商品受影响的因素不同,同时配置也能降低风险。

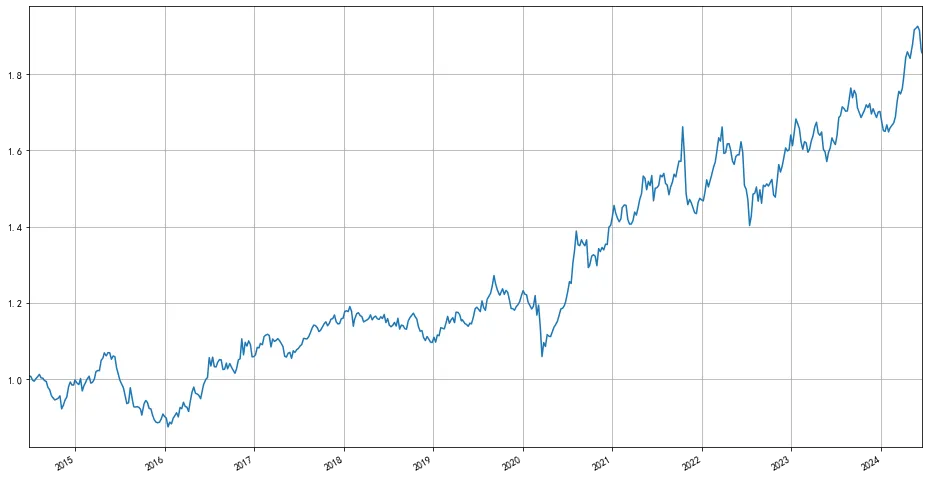

由于标普高盛原油指数是美元表示的指数,没有考虑汇率变化,这里我只把国内的商品指数黄金、白银、豆粕、有色、能化和沪深300等权配置,每年平衡一次,过去10年组合的收益率为85.6%。

组合收益低于黄金和豆粕,高于其他品种,但波动率只有11.6%、最大回撤18.2%,是所有这些品种中最低的。

作为参考,期间沪深300收益率65.9%,波动率20.8%,最大回撤45.3%。

组合走势如下图所示:

这只是简单测试一下商品分散的效果,实际投资中大部分人肯定是以股或债为主,但即使小部分仓位配置商品,也有一定的分散效果。

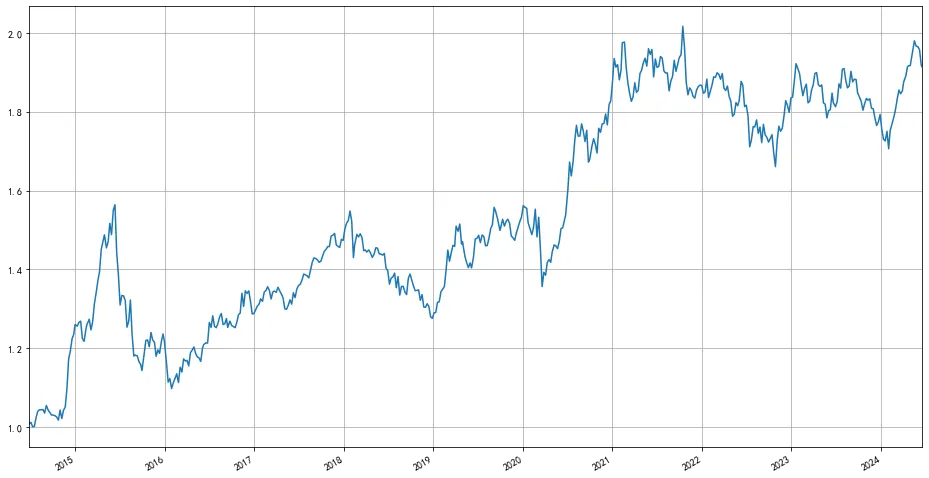

这里我配置50%仓位在沪深300,剩下的50%平均配给上面5个商品,每年调整一次,得到的组合收益率为91.4%,收益还比之前高,波动率和最大回撤大了些,但还是起到了较好的分散效果。

以上测试了商品在分散配置中的价值,如想单独考虑商品的投资,大体上主要是两种思路:

一是趋势策略,上涨的趋于继续上涨,下跌的趋于继续下跌;二是价值策略,参照商品历史上的平均价格,偏离太多,均值回归的可能性大。对于做多来说,商品价格低位、而且趋势开始向上时是较好的介入时机。

每个品种的影响因素很多,本文的重点的是配置,因此对于单个商品的投资方法不做更多探讨,下面开始介绍商品投资基金。

1.黄金类基金

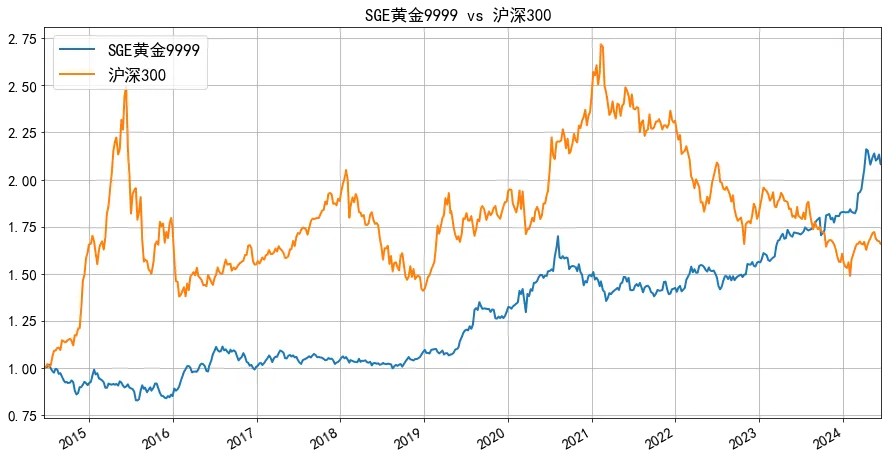

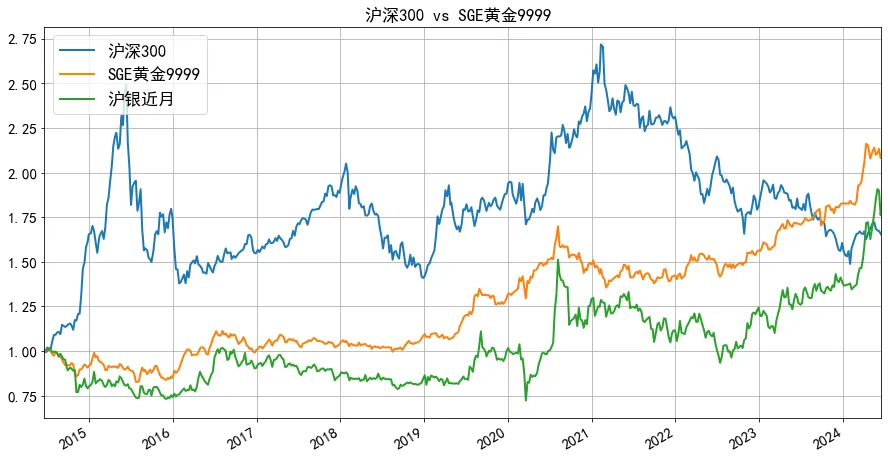

近些年金价稳步攀升,目前来到历史高位。下图是近十年黄金价格(蓝)和沪深300(橙)的走势对比:

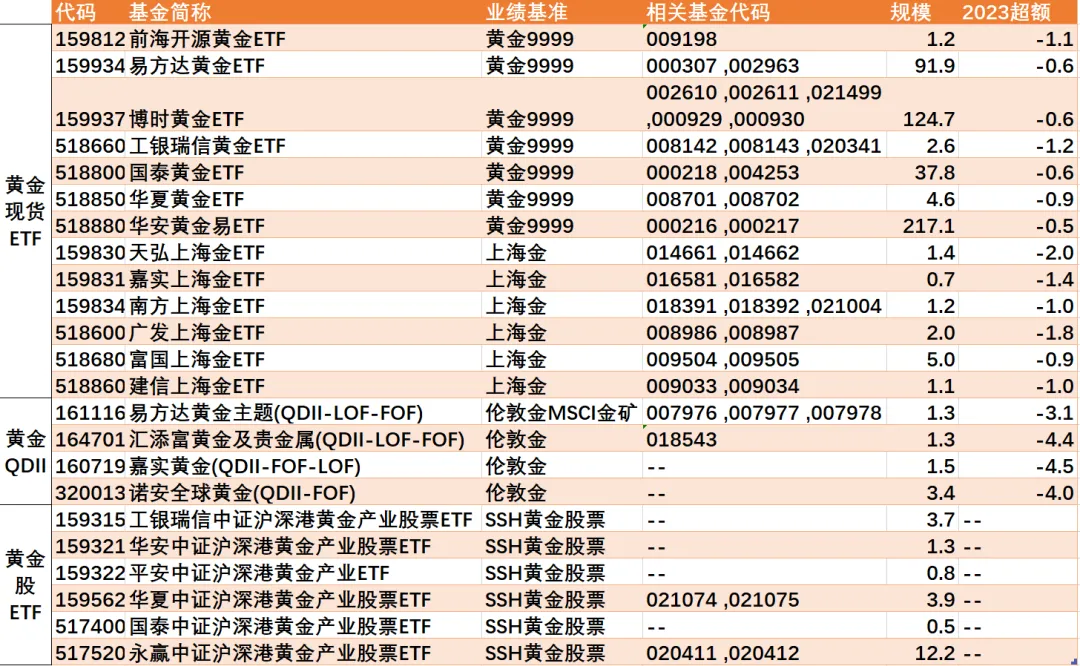

黄金基金分为三类,投资国内黄金现货的ETF、投资伦敦金的QDII和投资黄金股的ETF,表中列出了基金跟踪的基准和2023年超越基准的收益:

其中黄金现货ETF跟踪的两个基准,黄金9999和上海金高度一致,代表国内金价涨跌。

黄金QDII都是FOF基金,跟踪的是人民币换算后的伦敦金价,易方达黄金跟踪的是50%伦敦金+50%MSCI金矿指数,都受国际金价和汇率影响。

黄金股ETF是投资A股黄金产业链上市公司股票的基金,跟踪中证沪深港黄金产业股票指数,受黄金价格和股市双重影响,其中受股市整体的影响更大一些,和沪深300指数的相关性为0.6,和金价变化相关性为0.4。

QDII基金受汇率影响大,管理费高,跟踪误差较大,而国内黄金股ETF受A股影响很大,综合来看,黄金现货ETF是更好的分散配置选项。

2.油气类基金

分为QDII基金和A股油气类股票基金两大类,目前共10只QDII基金:

QDII基金又可以分为跟踪油气股票的基金和跟踪油价的基金,上表中嘉实、南方和易方达是直接跟踪原油价格的基金,剩下的都是跟踪美股油气产业股票指数的基金。

A股油气类股票基金6只,都是去年或今年刚成立,跟踪的是A股的油气股票指数:

在基金的选择上,如果单纯的看好油价,可以投直接跟踪油价的QDII基金,也就是QDII中的前三个基金,剩下的都是油气股票基金,其中除了全球油气能源LOF之外都是指数基金,该怎么选呢?我们来观察一下这些指数。

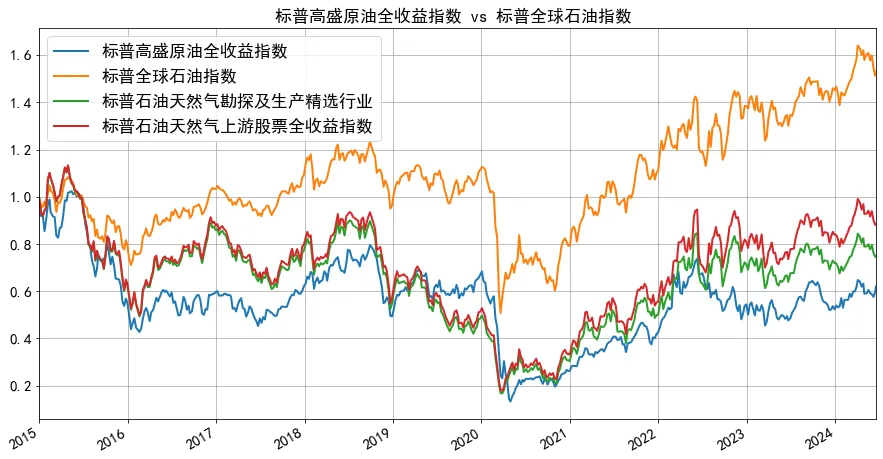

下图蓝色标普高盛原油,代表油价走势,剩下的三个是QDII跟踪的美股油气股指。

可以看到这三个油气股票指数和油价变化都有较强相关性,其中标普石油天然气勘探生产精选行业指数和标普石油天然气上游股票指数走势高度一致,而标普全球石油指数走势更强。

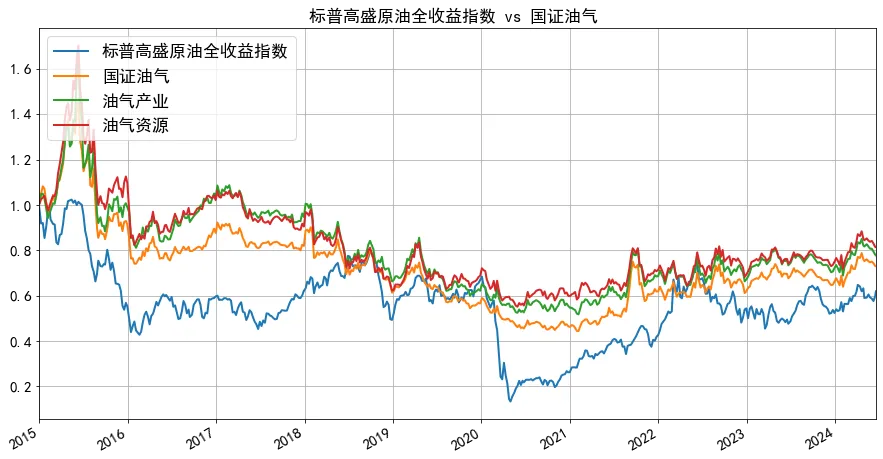

下图是三个国内油气股票指数和油价走势(蓝)的对比,看上去这三个指数和油价走势相关性不大,因此,如果想通过国内的股票指数来投资油气似乎不是太好的选择:

3.其他商品基金

包括有色、豆粕、能源化工和白银基金,基金投资都是相关的期货品种:

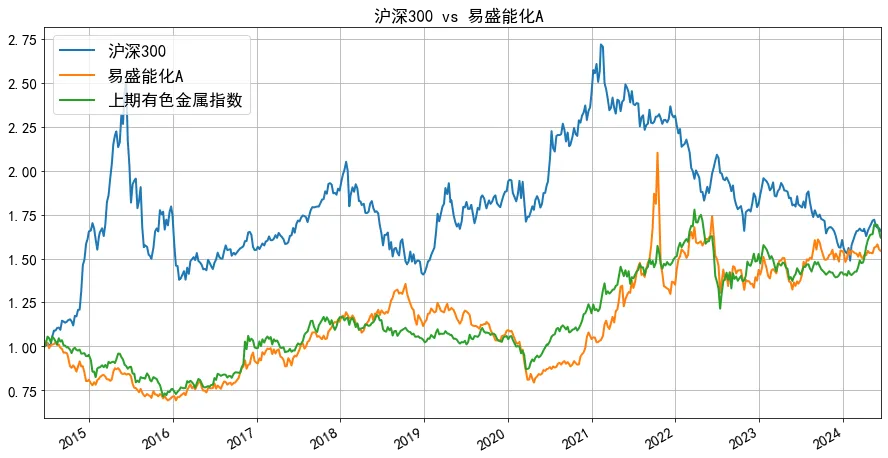

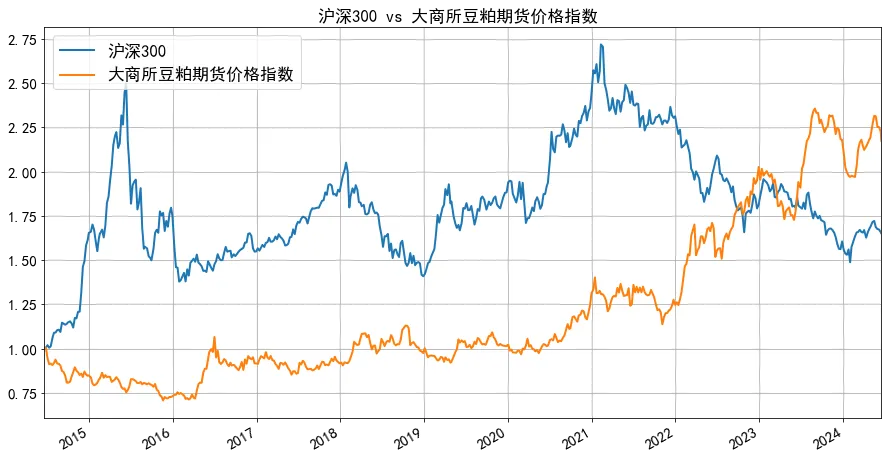

下面是这四个指数近10年的走势,对比沪深300指数。

有色和能化的走势比较接近,10年的收益和沪深300差不多,但更稳一些:

唯一的农产品豆粕相对独立,近两年走势很强,规模开始放大:

白银的走势类似黄金,相对弱一些,基金去年跑输指数也比较多:

总之,各个商品的走势各不相同,未来的收益也很难预测,但大A的情况大家也都看到了,还能差到哪去呢?分散配置至少可以降低整体持仓的波动,改善投资体验。

原创不易,您的点赞分享是对我们的支持!

本文作者可以追加内容哦 !