这两天,有个消息引起了我的注意:沙特基金要来了。

也就是说,不久之后,咱们就可以一键买入中东的「土豪」公司了,有点像咱们的「红利指数」。

但是,世界那么大,每个国家的股市都值得投资吗?今天就来聊聊——

我们都能投哪些地区?哪些地区「值得买」?想投资,该怎么操作?极简可以增加海外比重吗?

*风险提示:本文所提及的产品,仅为示例参考,不作任何投资推荐,请把决定权牢牢握在自己手中哦~

01

咱们在国内不能直接开立海外账户投资,不过呢,可以借助QDII基金来买遍全球。

简单介绍下,QDII基金是在国内设立,专门用来投资海外股票、债券等投资品的基金。

目前,市场上投资海外股市的QDII基金,总规模超过4000亿*,大致可以分成三类——

*QDII还可以投资全球债市(规模约280亿)、全球商品(如石油、黄金,规模约80亿)等

第一类,是国家/地区指数基金

我们可以投资的地区有:

亚洲:中国香港、日本、越南、印度、(沙特)...

欧洲:德国、法国、英国

美洲:美

这些基金呢,一般会跟踪这个国家/地区最具特色、最知名的指数。

比如德国的代表性指数是德国DAX30,成分股是30家德国大蓝筹公司,有体育用品公司阿迪达斯,运营商沃达丰,药企龙头拜耳等等。

再比如沙特指数,里头近一半是金融企业,还有石油龙头沙特阿美、沙特基础工业等能源公司。

第二类,是行业指数。

就是挑选那些具备发展潜力的行业,主要集中在美国和中国香港地区的医药、科技行业。

相比国家指数,行业的波动性明显更剧烈。像中概互联网既能在两年内翻倍,也能在两年内跌回原位。

第三类,是主动基金。

这依赖的是基金经理的择股能力,理论上他可以在全球范围内任意搭配股票。

不过,我翻了翻几个规模较大的主动基金持仓,发现基金经理还是偏爱港股、内地股票,很难起到分散风险的作用。

另外,有的主动基金经理集中度很高,比如80%都买了美国科技股,要是遇到22年这样的「逆风期」,投资者得有一颗大心脏。

说明:某主动美股科技QDII基金净值走势

对咱们来说,投资QDII基金的主要目的是全球化配置,所以尽量将资产投资在非中国经济体上。

另外,考虑到行业投资的难度、以及主动基金中基金经理投资策略不容易把控,可以优先选择国家/地区指数。

02

说起来,这么多国家和地区的股票,该买哪个呢?

给你1个小建议:我们可以借鉴MSCI全球指数的配置比例。

MSCI全球指数,囊括了23个发达市场和24个新兴市场的大中型企业,可以代表全球经济的发展动向。

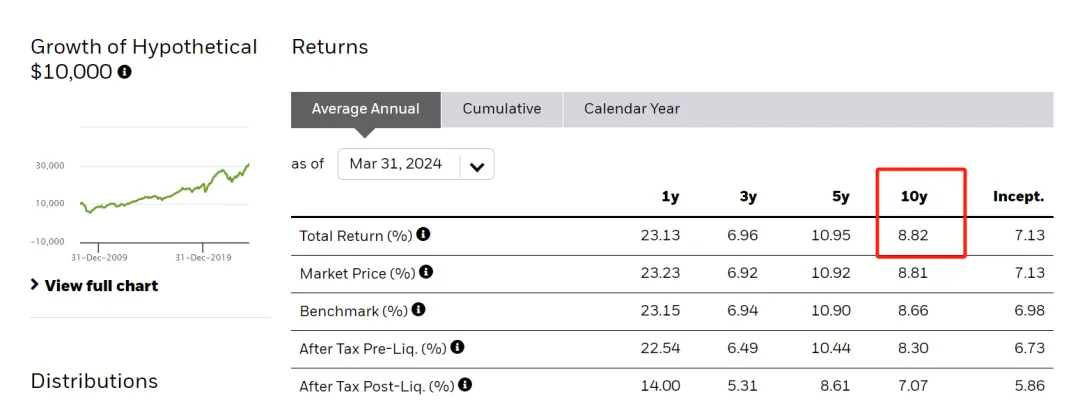

跟踪它的基金过去十年的平均年化回报是8.8%,比单押中国股市高了4%(沪深300指数同期年化4.7%)。

*MSCI全球指数ETF(复制链接到浏览器打开):

https://www.ishares.com/us/products/239600/ishares-msci-acwi-etf

目前,在指数的成分股中,美国企业依然占据大头,达到六成,是全球指数这些年上涨的主要推手。

之后是日本(5%)、英国(3%)、中国(2.6%)。

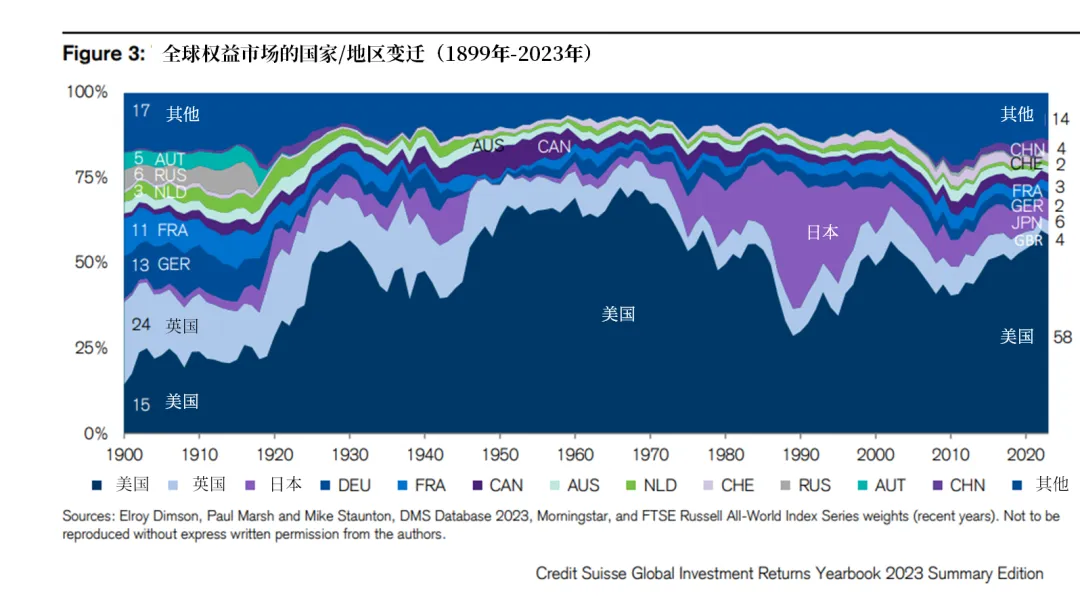

值得一提的是,国家/地区的权重占比,并非一成不变——

20世纪之初(1900年),排行第一的是有着「日不落帝国」称号的英国,市值占到全球的四分之一。美国 15 %,德国 13 %,法国、俄罗斯紧随其后。

从1930年代开始,美国份额上升到50%,超越英国,成为领跑者。

日本在1990年代,一度上升到25%。1989年初的高峰时,日本一度占世界指数的40%,同时期美国只有29%。

泡沫破灭之后,日本降到6%,美国在微软、亚马逊等科技龙头的助推下,再次恢复统治地位。

数据来源:《瑞士信贷全球投资回报年鉴2023》

你可以每年翻阅一下权重的变化,了解谁是领头羊,谁处在上升趋势。

03

此外呢,还有1个小贴士给到你:考虑机会成本。

机会成本,就是做一件事的时候,放弃其他选择能够带来的收益。

比如我们根据「财富水池」模型,安排好资金后,有1000元可以用于长期投资,假设全都买了A基金,就得不到B基金潜在的好处了。

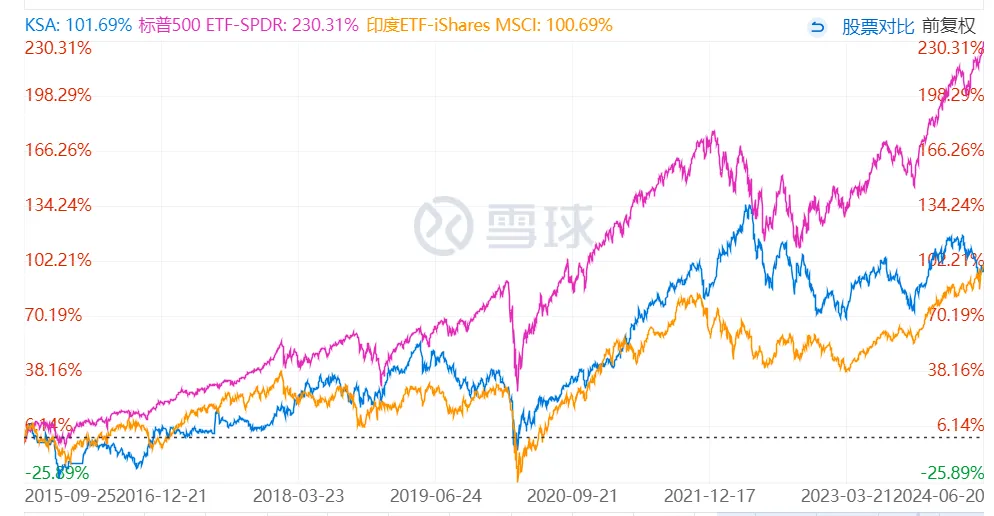

拿已经在美股上市的沙特指数来举例,我比对了它和美股的收益,发现近9年,美元计价的沙特基金跑输美股指数(年化13%),和印度指数的回报差不多(年化7%)。

图源:标普500基金(粉线)VS印度基金(橙线)VS沙特基金(蓝线)走势

从机会成本的角度看,你可以先配置完美股的部分,再用小资金试水中东土豪。

04

选择好目标后,我们又该如何挑选基金呢?

其实很简单,和挑选A股指数基金是一样的,分成五个步骤。

第一,确定要投资的国家/地区指数,找到跟踪这只指数的基金。

如果是要投资美国,主要看两大指数,标普500和纳斯达克,标普500的成分股行业分配更均匀,代表了美国整体市场的表现;纳斯达克偏向科技公司。

其他国家或地区,直接输入名称就能找到了。

起投门槛很低,基本上10块就能买。

说明:以支付宝为例

第二,选择成立时间在两年以上的基金。

虽然一个国家指数的历史表现,我们很容易找到。但基金的运作还需要考虑管理人的水平,所以还是尽量挑选成立时间久一点的基金。

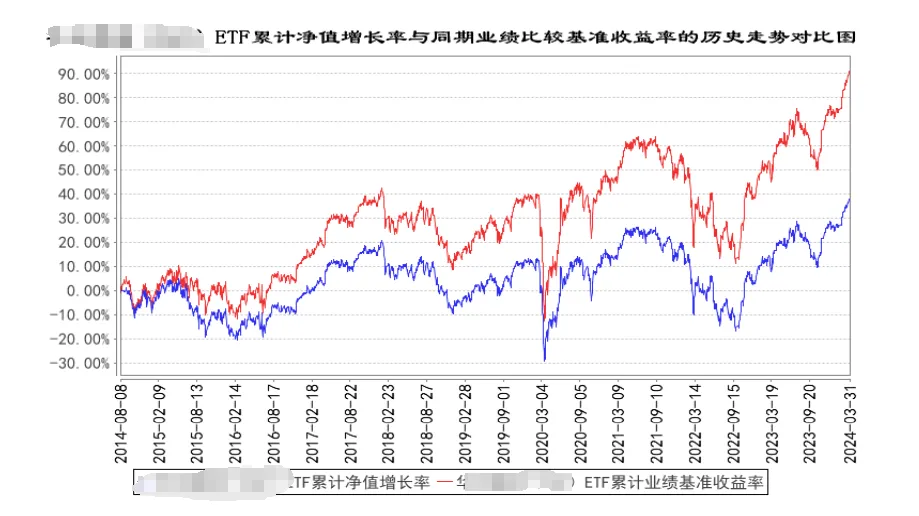

第三,选择跟踪误差率最小的。

跟踪误差越小,说明指数基金跟踪指数越紧密。

不少QDII基金的误差都挺大的,年化误差能达到3%,主要和规模太小难操作、汇率波动等因素有关。

图源:某德国基金成立以来跑输基准35%

这也提醒我们在买基金前,一定要了解基金的跟踪情况,免得挑对了指数,买错了基金,无法获取该地区的投资收益。

第四,选择规模在1亿以上的基金。

一方面,1亿是一条「危险线」,规模太小有清盘风险;

另一方面,基金本身要承担指数的编制费用、人工成本。规模太小的话,对应到每份份额的成本就会更高,不太划算。

第五步,选择管理费低的。

管理费是成本项,会吞噬我们的收益。选取一只低费率基金,就赢在了起跑线。

04

极简投资*也是个全球资产配置的策略,投向权益资产的资金中,有一半美股指数、一半A股指数,过去十年取得了年化7%+的收益。

近来收到了很多朋友的提问,比如「为什么不多买点美股」、「为什么不都买纳指」等等。

这让我想到资产配置专家伯恩斯坦,在《投资的四大支柱》 提到一句话:

「投资的重点不是最大化报酬,是最大化成功执行的机会。」

回望2021年,A股人声鼎沸,此时的你,能忍住不入场,继续定投美股吗?再看2022年,美联储加息引起的全球股市震荡,纳指全球跌幅超过30%,仅次于08年股灾。此时的你,能没有怀疑,坚定买入美股吗?

极简一半一半的配比,或许不是数学上的最优解。但如果能让你持续投入、保持在场,就可以增加复利创造财富的机会。

好啦,简单小结一下——

市场上的QDII基金投向较多,从配置的角度看,还是选择国家或地区的被动指数更好。

在选择具体目标时,可以参考MSCI全球指数的持仓和比重;同时,考虑机会成本。

最后,不管是全球市场还是本土市场,坚持长期投资都是最核心的成功要义。

当一个乐观的长期投资者,期待这个世界变得美好,最终的回报将非常可观~

好啦,QDII基金就和你聊到这里,你买过哪些国家/地区指数,体验如何呢?欢迎在评论区分享~

本文作者可以追加内容哦 !