3A观点

01 行业风险水平处于中游,风险恶化速度极快需要警惕

SI指数、PD指数双指标目前处于中游位置,但在2022年双指标均出现了激增,说明行业平均风险正在恶化、且风险恶化速度非常快(全行业第3),如不能扭转趋势则未来2-3年大概率会落入黑榜。

02 行业风险恶化主要受到普钢行业的拖累

2018-2022年的五年间,三大二级行业的风险变化趋势背离,唯有普钢行业出现和整体完全一致的恶化趋势。我们认为这是行业国内外需求萎缩,市场供需均衡被打破,价格进入下滑通道,企业陷入困境却无法大幅减产等多重因素综合导致的。

03 国产铁矿石替代是发展主线

短期流动性风险最低的红榜企业中冶钢原料行业企业占据7成;黑榜企业中,普钢行业占据9成。金岭矿业(000655.SZ)、大中矿业(001203.SZ)等铁矿石企业在国产铁矿石替代背景下得到了较好的发展。

报告说明:

本篇是对《2023年上市企业榜单-申万行业分类》榜单 的细分行业研究,完整榜单请查阅该文件。

01 行业风险水平处于中游,风险恶化速度极快需要警惕

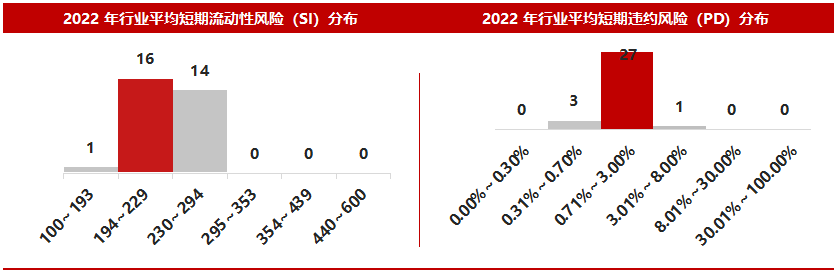

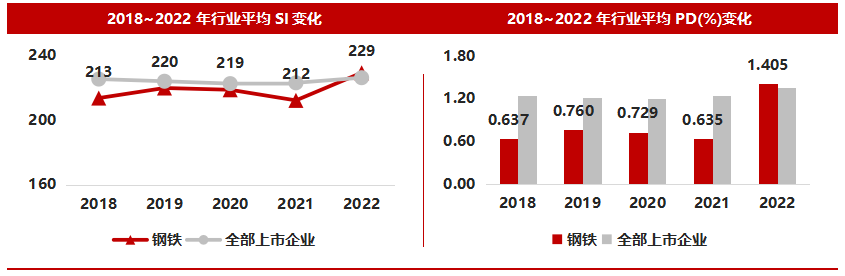

3A数据显示,2022年钢铁行业短期流动性风险(SI指数)为229,在31个行业中排名(风险由低到高)第17;短期违约风险(PD指数)为1.405%,在31个行业中排名(风险由低到高)第18,风险等级为“平均风险”。钢铁行业在全部31个行业中处于中游,既不在红榜之中也不在黑榜之中。

钢铁行业的短期流动性风险(SI指数)和短期违约可能(PD指数)在五年间出现了剧烈波动,主要原因是2022年短期风险激增所导致。

3A数据显示,从SI指数来看,2018~2021年在210~220区间内有小幅震荡,在2022年风险激增,SI指数在一年内从212上跳至229,大幅激增8%。

PD指数与SI指数趋势相同,在2022年风险激增,PD指数从0.635上跳至1.405,大幅激增121%,首次高于全部上市公司的平均风险水平。

从复合年均增长率(以下简称“CAGR”)角度来看,2018~2022年,钢铁行业SI指数CAGR为1.76%,在31个行业中排名(风险下降由快到慢)第29,PD指数CAGR为21.86%,在31个行业中排名(风险下降由快到慢)第29。

这些数据说明,钢铁行业的短期流动性风险正在出现恶化,且风险恶化速度非常快。如果这种趋势无法得到扭转的话,未来2~3年行业风险水平下滑至黑榜之中是可以预料的。

02 行业风险恶化主要受到普钢行业的拖累

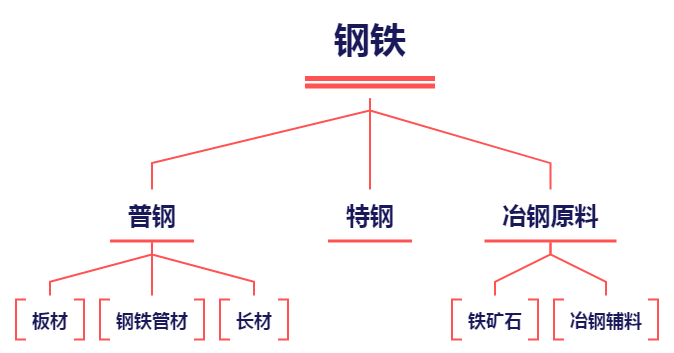

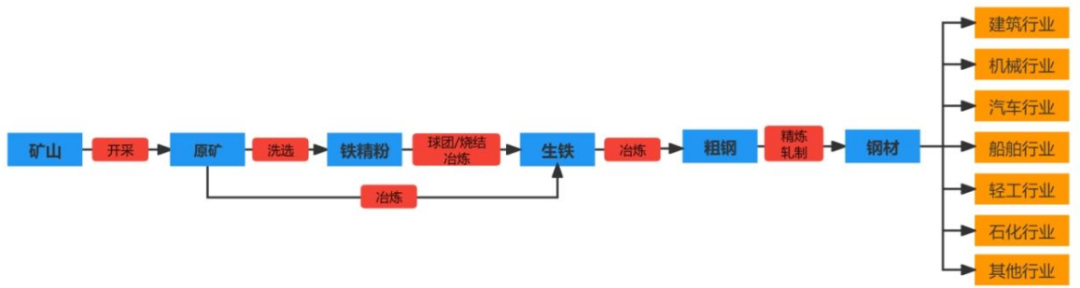

钢铁行业下分3个二级行业,分别是普钢、特钢和冶钢原料,其中普钢下分3个三级行业,分别是板材、钢铁管材和长材。冶钢原料下分2个三级行业,分别是铁矿石和冶钢辅料。

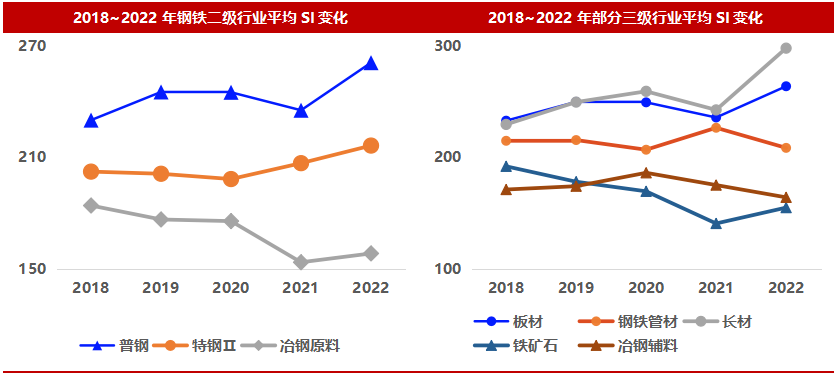

从二级行业角度来看,3个二级行业的短期风险出现了明显背离的走势。3A数据显示:普钢行业与钢铁行业整体走势几乎完全一致,该二级行业在2018~2022年的五年间,SI指数CAGR高达3.2%,是钢铁行业整体恶化的主要原因。在普钢行业下属三级行业来看(下右图),行业出现风险恶化的原因是板材和长材出现了大幅度风险恶化。

特钢行业虽然在2020~2022年间也有一定的风险恶化,但其幅度和速度均小于普钢行业,也小于钢铁行业整体情况,且即使是五年间风险最高的2022年,该二级行业SI指数仍然只有216,低于全体上市企业平均水平,是钢铁行业整体风险恶化的次要原因。

冶钢原料行业与普钢、特钢行业不同,在钢铁行业整体不景气的背景下能够在2021、2022两年实现风险水平的大幅降低。如下右图所示,铁矿石行业风险降低是主要原因。

3A信用研究院认为,普钢行业大幅度风险上升背后的原因是多方面的。

从需求方面来说,2021、2022两年钢铁行业叠加了大量不利因素。国际角度,俄乌冲突、能源紧张导致钢铁生产成本上升,发达经济体货币政策紧缩导致海外需求大幅度减少。国内角度,疫情导致的停工停产和房地产市场规模萎缩使得国内需求同样萎靡不振。二者共同影响下使得钢铁需求量大幅下滑。

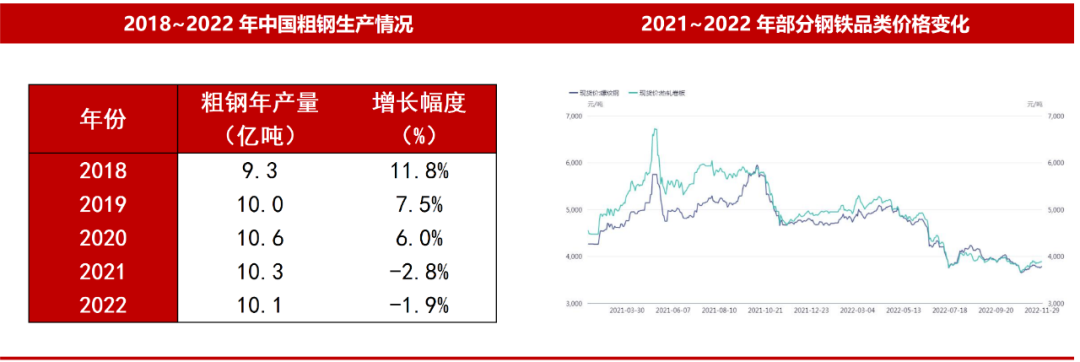

从供给方面来说,中国自1996年以来连续26年是钢铁生产量全球第一的国家,有着国央企占比高、生产规模大、固定资产投资高、涉及就业民生范围广等特点。正所谓“大船难掉头”,国内诸多巨型钢铁企业无法选择减产,只能通过降本增效保障企业发展。事实上如下左图,我国2018~2022五年间仅有两年的粗钢年产量出现下降,且幅度仅占2~3%,并未出现产量大幅下滑的迹象。

资本市场方面,市场会因为需求大幅下滑,供给却几乎不变而必然形成对产品价格下滑的一致预期。如上右图,我们挑选了部分钢材品类2021、2022两年的价格走势,可以看出事实上的钢材主要品类的价格确实出现了长期的下滑趋势,尤其是进入2022年之后。这种大幅且明显的价格下滑趋势又会通过期货市场放大空头力量,形成下降通道,造成产品长期的价格价值分离,出现金融对实体经济的打压局面。

综合来说,普钢行业国内外需求双双萎缩,市场供求均衡被打破,价格进入下滑通道,企业陷入困境却无法大幅减产,这些因素综合导致了普钢行业2022年短期风险的恶化。

03 国产铁矿石替代是发展主线

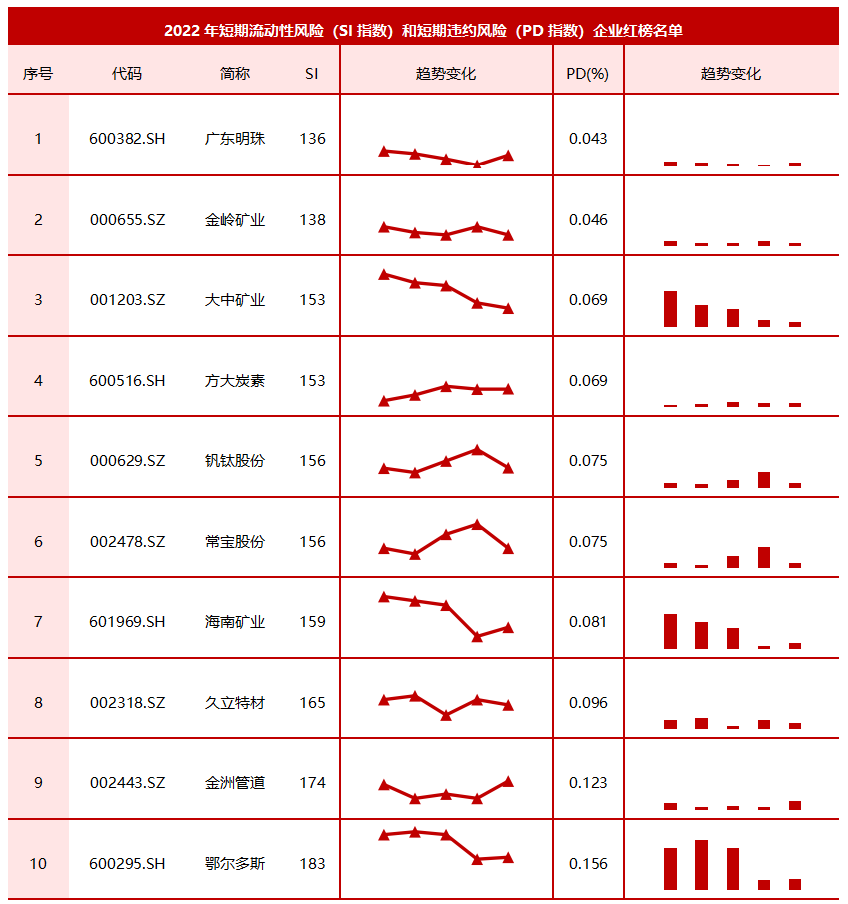

3A数据显示,在钢铁行业短期流动性风险最低的10家红榜企业(见下表)中,没有企业进入“2022上市企业短期流动性风险总榜单”(红榜)前50。(完整榜单见《2023年上市企业榜单-申万行业分类》)

钢铁行业上市企业红榜中,有7家冶钢原料行业企业。其中广东明珠(600382.SH)、金岭矿业(000655.SZ)、大中矿业(001203.SZ)和海南矿业(601969.SH)4家企业属于铁矿石行业,方大炭素(600516.SH)、钒钛股份(000629.SZ)、鄂尔多斯(600295.SH)3家企业属于冶钢辅料行业。

3A信用研究院认为,铁矿石行业的主要产品是铁精粉和球团,副产品是砂石,企业营收主要由铁精粉和球团的销售额构成。目前国内铁矿石企业由于自然资源禀赋分布不均,基本处于分散状态,各有一定的销售圈,重叠部分少,市场占有率低,相互之间基本不构成竞争关系。

另一方面,由于中国铁矿石需求量极大,国产铁矿石难以满足,因此中国对巴西、澳大利亚等进口铁矿石依存度高,常年在80%以上,且定价权受国际铁矿石金融市场支配,导致中国钢铁企业购买铁矿石往往要支付高额的溢价。因此,保障供应、稳定价格、减少异常波动是中国铁矿石行业的主要任务。中国铁矿石企业主要通过投资海外自有矿、发展国产铁矿石、引入废钢代替等方法减少对外国铁矿石的依赖。在“国产铁矿石替代”的大背景下,提高产品质量,整合国内优质资源的公司就能得到发展。

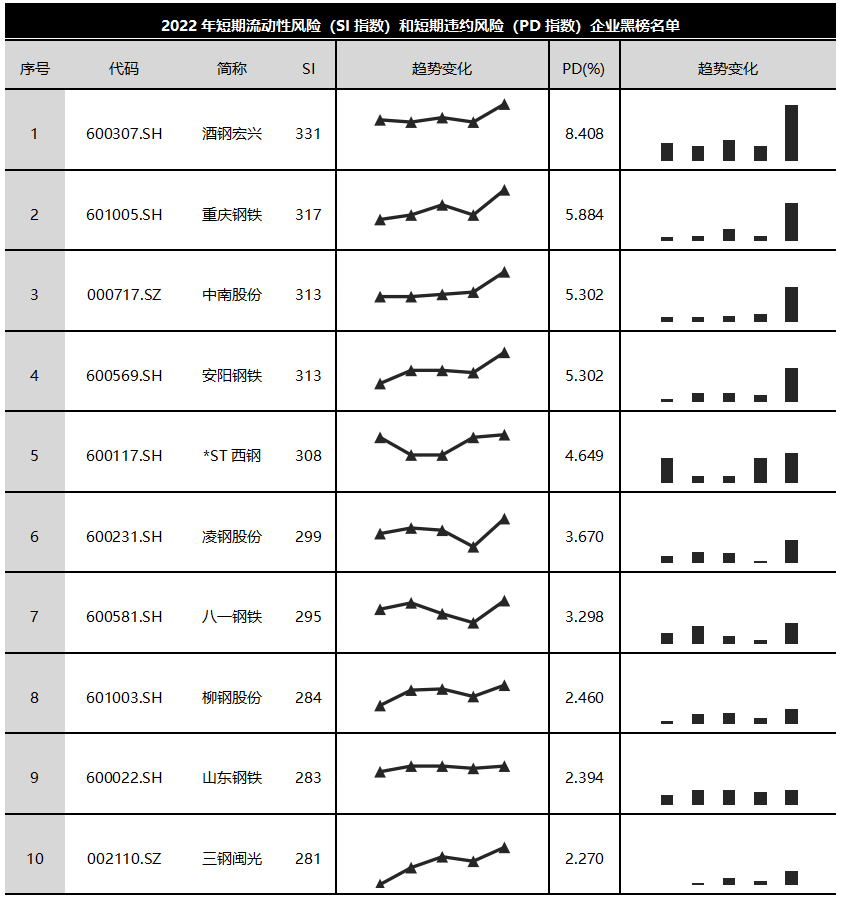

另一方面,在钢铁行业内短期流动性风险最高的10家黑榜企业中(见下表),没有企业进入“2022上市企业短期流动性风险总榜单”(黑榜)前50。(完整榜单见《2023年上市企业榜单-申万行业分类》)。

钢铁行业上市企业黑榜中,除了*ST西钢外,其余九家企业全部属于普钢行业,其中6家属于板材行业,3家属于长材行业,没有钢铁管材行业企业。普钢行业的困境已在前文进行了分析,黑榜榜单进一步说明了普钢行业,尤其是板材和长材企业存在明显的短期流动性风险,需要高度警惕。

本文作者可以追加内容哦 !