彻底爆了!运力紧张、港口拥堵 运价接近疫情期间水平

2024年07月02日 17:14

来源: 中国基金报

62人评论

51

62

99+

摘要

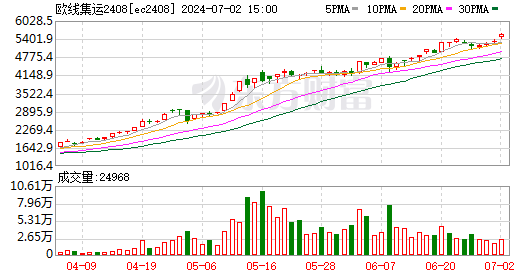

【彻底爆了!运力紧张、港口拥堵 运价接近疫情期间水平】“涨得太厉害了,价格一时半会不会降。”一位货代人士在谈及近期的集运行情时对记者直言。7月2日,集运欧线主力合约达到5575点,日内涨近5%,创上市来新高,而一众航运上市公司股价在午后迅速拉涨。

主力资金加仓名单实时更新,>>

“涨得太厉害了,价格一时半会不会降。”一位货代人士在谈及近期的集运行情时对记者直言。

就在7月2日,集运欧线主力合约(ec2408)达到5575点,日内涨近5%,创上市来新高。而一众航运上市公司股价在午后迅速拉涨,其中凤凰航运短时间内涨停,国航远洋、宁波海运等公司股价也大幅跟涨。

此外,上海出口集装箱结算运价指数(SCFIS)欧洲航线已经连续10周上涨,同样创年内新高。

从当前情况看来,“一柜难求”的状况已重现江湖。而且,在业内看来,“红海事件”的影响下半年将持续发酵,航线调整将导致中转港货量增加,叠加三季度迎来欧美传统旺季,货量环比将上行,运价进一步上涨已成定局。

运价接近疫情期间水平

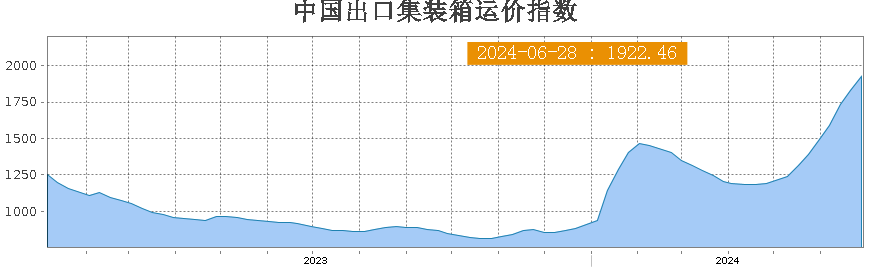

上海航运交易所7月1日公布了最新一期的SCFIS指数。其中,欧洲航线最新报5353.02点,再创年内新高,较前一周上涨12.3%。截至目前,SCFIS欧洲航线已连续10周上涨,累计涨幅高达151%(4月22日至7月1日)。

“从今年4月份到现在,货柜现舱价格翻了近一倍,而且舱位还非常难订,尤其是发往欧洲方向。”前述货代人士告诉记者。在他看来,往年5月~6月一般是海运淡季,但今年由于“红海事件”影响,海运价格持续上涨。

该人士解释,受红海局势影响,亚欧航线选择绕行好望角,而绕行导致亚洲至欧洲航线运输时间增加约1/3,从而推升吨海里需求。

据他透露,从当前费率情况看,至欧洲的运价最高已经接近1万美元,“这已接近几年前疫情期间这一航线的海运价格。”

中集集团近日在机构调研中也提及集运货柜紧俏状况。该公司称,一方面,集装箱量海外补库需求较好,货主提前运货,使得今年的货运量需求比之前预期要好;另一方面,受红海事件、巴拿马运河干旱、部分码头工人罢工等突发因素影响,集装箱周转速度变慢。

“以上因素综合起来,使得整个行业订单都处于比较饱和的状态。目前公司在手订单已经排满第三季度。”中集集团透露。

在业内看来,疫情期间“一柜难求”的状况如今再度出现。

运力紧张、港口拥堵

除了货柜紧张之外,运力也成为瓶颈。实际上,自2023年以来,伴随新船交付,全球船舶运力大幅增加。

中远海控近期在机构调研中表示,受红海局势影响,亚欧航线投入船舶增加,部分吸收了今年以来的新交付运力。

而上海国际航运研究中心国际航运研究所发布的周报也显示,三大联盟均在欧线增设了航线,包括赫伯罗特的CGX快线、马士基的Britannia航线,以及法国达飞的FRENCH PEAK SERVICE,新增运力分别为单周2800TEU-9300TEU、单周9640TEU、单月7000TEU(基于双周轮挂北欧/地中海计算),合计周均新增运力约1.8万TEU,相当于当前欧线部署运力规模的6%。

不过,根据Clarksons预测,受红海绕行影响,2024年全球集运需求(吨海里)预计同比增长12.8% ,高于船舶供给增长幅度9.8%。换言之,当前集运需求增长幅度高于供给增长幅度,即便运力增加,仍将维持紧缺的状态。

华泰证券也在一份研报中分析,由于全球产业重构和贸易重塑,新增运力被大量投放至新兴市场,导致欧美市场新增供给较小。

数据显示,今年一季度,美线、亚洲区域内、中东、南美货量相比2019年一季度分别增长28.1%、9.9%、36.4%、35.4%,高于运力供给增长11.9%、2.7%、36.2%、33.3%,从而推动运价中枢抬升;欧线货量增长2.6%,供给也增长8.4%,但因红海局面影响,供给被绕行消化。

此外,港口拥堵也会造成运力紧张。据业内人士透露,由于中转港货量增加,5月以来亚欧港口还出现拥堵的状况。

下半年运价走高或成定局

至于后续海运市场“供不应求”的状况是否会持续,业内普遍认为,判断依据是“红海事件”的走势。前述货代人士坦言,“局势恢复平稳之前,价格一时半会是不会下降的。”

中集集团也表示“后续需要看红海事件的持续性,目前不太好判断”。

除了“红海事件”的后续影响之外,航运旺季即将到来不容忽视。一般而言,集装箱海运传统旺季为每年7月至10月和12月至次年1月。而且到了第三季度,欧美也将进入传统货运旺季。

中远海控也判断,随着欧美市场需求稳步攀升,市场呈现一定出货转旺迹象,叠加绕行导致的市场有效运力减少,使得市场装载率保持满载状态,即期市场运价提升较明显。

多家航运巨头近期已经陆续宣布调涨7月运价。

其中,丹麦船公司马士基宣布,自7月1日起调整从远东前往西北欧的FAK费率(均一运费率)。以鹿特丹港为例,报价从6月下旬的3325/6500(20英尺箱/40英尺箱,单位:美元,下同)提涨至5000/9000,再创今年以来新高。

法国达飞发布公告称,自2024年7月1日(装货日期)起,从亚洲到美国征收旺季附加费(PSS),收费标准为每20英尺箱2160美元,每40英尺干箱、高箱、冷藏箱2400美元,每45英尺箱3040美元,每53英尺箱3840美元。

地中海航运也发布公告,自2024年7月1日起至7月14日,从所有亚洲港口(包括日本、韩国和东南亚)到欧洲的均一费率(FAK),最高涨至9800美元。

从当前情况来看,下半年运价上扬或已成定局。

日元再遭猛烈空袭!日元兑美元汇率触及38年以来新低

2024年07月02日 15:04

来源: 券商中国

主力资金加仓名单实时更新,>>

日元再遭猛烈空袭。

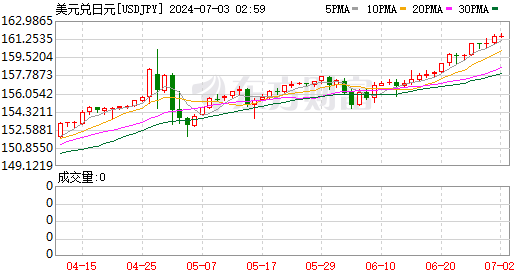

7月2日,日元汇率暴跌,日元兑美元汇率触及38年以来新低,一度跌至161.75,日元兑美元的年内累计跌幅扩大至14.8%。这意味着,过去几个月来,日本当局“大规模救市”的努力化为泡影。

日元汇率的持续暴跌,加剧了市场对日本政府可能出手“救市”的担忧。美国银行证券和花旗集团预计,日本政府下一轮干预措施可能将在日元兑美元汇率跌到165日元时才实施。据花旗集团估计,日本有大约2000亿—3000亿美元的资金,可用于资助进一步的货币干预行动。

当前,日元汇率持续暴跌的负面影响已经开始显现。由于日本在能源和食品等方面需要大量依赖进口,日元持续贬值正在大幅推高日本国内的物价。日元的持续下跌甚至成为了日本股市的风险点,施罗德投资公司最新下调了对日本股市的评级。

38年来新低

7月2日,日元汇率暴跌,日元兑美元汇率触及38年以来新低,一度跌至161.75,日元兑美元的年内累计跌幅扩大至14.8%。

日元汇率的持续暴跌,加剧了市场对日本政府可能出手“救市”的担忧。

瑞穗证券首席外汇策略师Masafumi Yamamoto表示,日本当局可能开始担心的不仅是速度,还有水平。除非他们出手干预,否则日元兑美元汇率有跌向162的风险。

目前为止,外汇市场上还没有出现日本政府入市干预的迹象。

美国银行证券和花旗集团认为,日本政府近期的表态可能只是“打打”,不会真正付诸实践。他们预计,日本政府下一轮干预措施可能将在日元兑美元汇率跌到165才实施。

据花旗集团的估计,日本有大约2000亿—3000亿美元的资金,可用于资助进一步的货币干预行动。

资深外汇策略分析师Vassilis Karamanis表示,如果日元汇率跌破163的关键心理关口,可能会促使日本财政部进行市场干预,以稳定汇率和减少市场不稳定性。

但市场怀疑,未来日本政府的任何进一步干预措施,也可能难以改变日元当前的弱势格局。根据商品期货交易委员会最新公布的数据,资产管理者对日元的看跌押注已经达到了自2006年以来的最高水平。

日本当局迟迟没有行动的另一个原因是,重大人事变动。

日本财务省宣布,任命现日本财务省国际局局长三村淳(Atsushi Mimura)为财务省副大臣,接替神田真人主管财务省国际事务,该职位将负责监督日本的外汇政策并与其他国家协调经济政策。

这一任命将于7月31日正式生效。这意味着,当前正处于人事交接的档口,相关政策的发布也较为谨慎。

市场猜测,在日元暴跌的紧急状况下,更换最高货币官员或许有新的政策考量。

日元暴跌的冲击

当前,日元汇率持续暴跌的负面影响已经开始显现。

由于日本在能源和食品等方面需要大量依赖进口,日元持续贬值正在大幅推高日本国内的物价。

日本总务省最新公布的数据显示,今年6月,东京城区除生鲜食品以外的居民消费价格指数,也就是核心CPI同比上升2.1%,增幅比上一个月有所扩大。

另一项统计数据还显示,今年年内,日本已经或计划涨价的食品种类超过1万种。有专家预测称,如果日元维持在1美元兑换160日元,即便采取补贴对策,平均每户家庭今年的支出负担也将比去年增加9万日元(约合人民币4000元)。

三井住友日兴证券首席外汇和外国债券策略师Makoto Noji认为,日元疲软已经成为一个不容忽视的问题,“鉴于进口通胀导致的生活成本上升,日元贬值已不容忽视。”

日元的持续下跌甚至已经成为了日本股市的风险点。施罗德投资公司最新下调了对日本股市的评级,并在日前发布的报告中表示,日元疲软正导致日本消费者和小型企业的信心出现恶化迹象。

美联储的“空袭”

分析人士认为,美联储迟迟按兵不动,令美日两国之间利差长时间维持在巨大水平,是日元汇率暴跌的主要原因。

一方面,即便在今年3月放弃负利率之后,日本央行利率仍始终徘徊于0—0.1%区间。

另一方面,美联储联邦基金利率目标仍位于5.25%—5.5%历史高位,且美联储不断对外释放推迟降息的信号,这也给日元持续带来压力。

按照日程安排,日本央行的下次政策会议将于7月30日至31日举行。有分析人士认为,仅仅缩减购债规模或许不能阻止日元进一步下跌,日本央行可能会在7月例会上同时宣布缩减购债规模和加息。

当地时间7月1日,日本央行最新公布的季度短观调查报告显示,日本第二季度大型制造企业的信心指数从第一季度的11攀升至13。同时,第二季度大型非制造企业的信心指数从1991年以来的最高水平34小幅降至33。

日本短观调查是日本央行针对超过1万家日本企业所进行的季度调查报告,每年4月、7月、10月、12月公布第一季度至第四季度的调查结果。

这份短观调查报告将是该利率会议之前的一份重要经济数据。目前来看,日本制造业景气动能稳健,这或将为日本央行7月加息“铺路”。

另外,日本物价的持续上涨也成为日本央行进一步加息的推力。

明治安田综合研究所首席经济学家小玉祐一认为,由于通胀预期上升,日本央行很容易解释,即使加息一两次,也足够宽松,这将成为推动加息的因素。如果日元继续贬值,7月减少购买国债的同时进一步提高利率的可能性很高。

本文作者可以追加内容哦 !