上周市场回顾

一级市场:

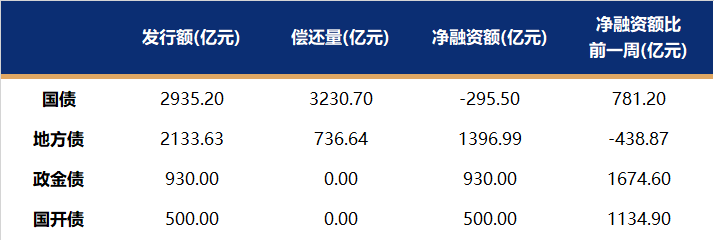

国债、国开、政金债、地方债发行量、偿还量、净融资额(与前一周比较)。

二级市场:

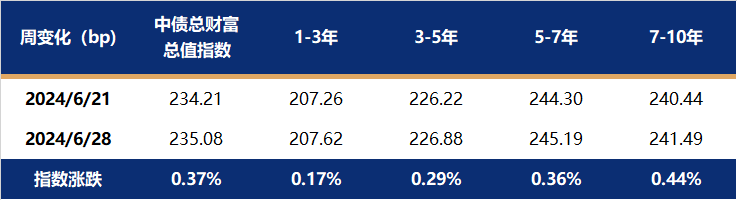

上周利率债各期限收益率均大幅下行,收益率曲线平行下移,主要因债市配置力量仍强,央行在季末加大逆回购投放力度,再加上政策层对于稳增长政策“固本培元”的表述,债市情绪更为积极,结合久期来看,利率债长端、超长端表现更强。截止至6月28日,1年期国债收益率报在1.5390%,较6月21日下行5.25bp;10年国债收益率报在2.2058%,较6月14日下行5.13bp。中债总财富指数大涨0.37%,长端指数涨幅大于短端指数。

固定收益投资策略

上周利率债各期限收益率大幅下行,10年、30年国债收益率均再度逼近今年低点附近。而今天(7月1日)中午之前10年及30年收益率均创今年以来新低,午后在央行公告近期将开展国债借入操作后,收益率飙升,尾盘10年新券收益率回到2.25%附近,30年活跃券收益率回到2.47%附近,日内波动幅度高达7-8bp。

债市大方向仍取决于基本面形势,从最新数据看,6月官方制造业PMI数据与上个月持平,继续处于荣枯线下方,其中新订单环比仍在回落,生产指数环比也在下滑,仍然体现出有效需求不足、基本面修复力度有待加强的基本面环境,也因此决定了市场风险偏好下降,资金进一步向债券资产倾斜,债市趋势或将继续受到较强的配置需求驱动。而央行的态度对近期债市造成了一定程度的扰动,从央行二季度例会表述看,大方向仍然是加大已出台货币政策实施力度,保证流动性合理充裕。而当前汇率仍面临较大的贬值压力,以及6月下旬开始国债收益率下行节奏积累了一定的波动风险。央行行长在“619”陆家嘴论坛已提到国债买卖纳入货币政策工具箱,定位为流动性管理工具,今日公告近期将开展国债借入操作,或与此前央行通过多渠道提示长债利率调整风险态度一脉相承,主要为防止利率下行或引发的波动风险,也起到稳定市场预期作用。

策略方面,尽管受到政策环境约束,但债市走势根本上取决于基本面,在实体有效需求不足,市场风险偏好降低,配置力量增强的背景下,预计债市仍将处于相对有利的环境,而政策态度在短期内制约了利率下行的节奏。我们认为逢债券调整或可关注配置机会,杠杆策略或可维持。

$国金惠安利率债A(OTCFUND|008798)$$国金惠安利率债C(OTCFUND|008799)$

数据来源:本文数据未经特别说明,均源自Wind。

风险提示:市场有风险,基金投资需谨慎。本材料既不构成基金宣传推介材料,也不构成任何法律文件。本材料由国金基金编写,未经国金基金事先书面同意,任何机构和个人不得以任何形式更改、传送、复印、复制、刊登、发表或者引用本材料的全部或任何部分。本材料所载观点和信息仅供参考,不构成任何投资建议,不应被视为国金基金销售任何公募基金、资管计划或其他金融产品的要约,不构成产品未来投资策略及业绩的保证。本材料所载内容的来源及观点的出处皆被国金基金认为可靠,但国金基金对这些信息的准确性及完整性不作保证。国金基金承诺以诚实信用、勤勉尽责的原则管理和运用委托财产,但不保证委托财产本金不受损失,也不保证一定盈利及最低收益。因使用本材料而导致的直接或间接损失,国金基金不承担任何责任。基金有风险,投资前请认真阅读《基金合同》《基金产品资料概要》《招募说明书》等法律文件,在了解基金的特有风险并听取销售机构适当性意见的基础上,根据自身风险承受能力、投资期限和投资目标,独立做出投资决策。

本文作者可以追加内容哦 !