24Q1

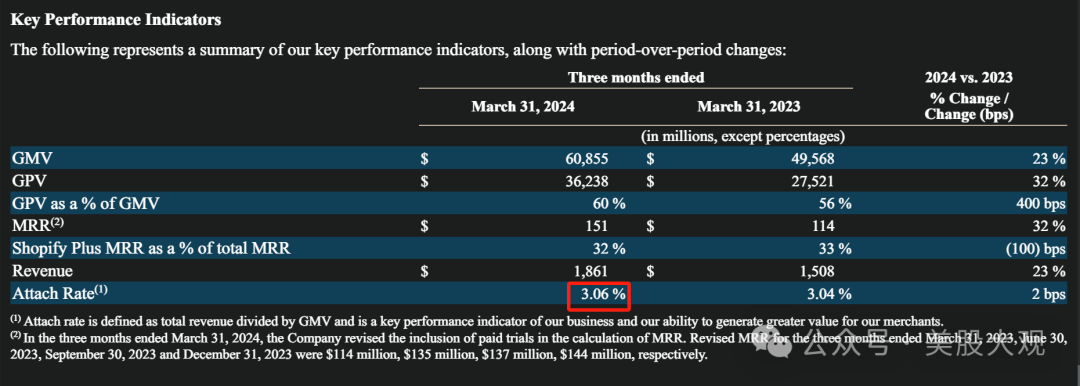

商品总量(“GMV”)增长 23% 至 609 亿美元,比 2023 年第一季度增加 113 亿美元。

总支付量(“GPV”)增长至 362 亿美元,占本季度处理的 GMV 的 60%,而 2023 年第一季度为 275 亿美元,占 56%。

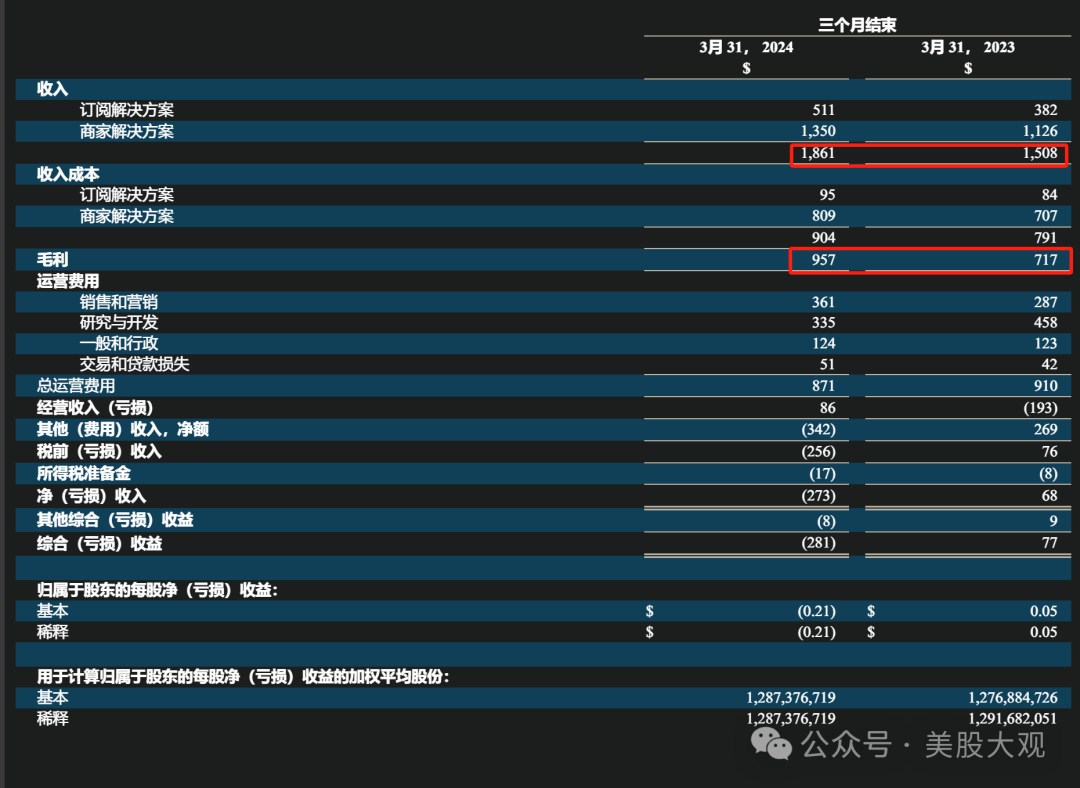

收入同比增长23%,达到19亿美元,经物流业务销售调整后同比增长29%

毛利润同比增长33%,达到9.57亿美元。

本季度毛利率为 51.4%,而 2023 年第一季度为 47.5%,主要原因是物流业务的稀释影响和标准计划的定价变化,部分被 Shopify Payments 的持续增长所抵消

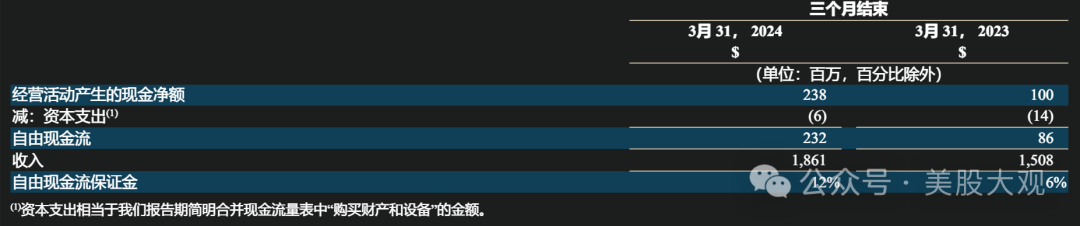

自由现金流为2.32亿美元,而上一年的自由现金流为8600万美元

自由现金流率本季度为12%,而2023年第一季度的自由现金流利润率为6%

截至 2024 年 3 月 31 日,现金和有价证券为 52 亿美元,在考虑未偿还的可转换票据后,我们的净现金头寸为 43 亿美元

#超预期

#take rate3%

营收细分:

收入19亿美元,同比增长23%

商户解决方案收入同比增长20%,达到14亿美元,主要得益于GMV的增长和Shopify Payments的持续渗透

订阅解决方案收入同比增长34%,达到5.11亿美元,这得益于商户数量的增长和标准订阅计划价格的上涨

#超预期

其他重要数据

\

业绩指引

收入将以高十几个百分点的速度同比增长,在调整出售物流业务的300至400个基点的影响后,这意味着同比增长率在20%左右;

与2024年第一季度相比,第二季度的毛利率预计将下降约50个基点;

与2024年第一季度相比,GAAP运营费用将以低至中个位数的百分比增长,这意味着运营费用占收入的百分比约为45%至46%;

股票薪酬为1.2亿美元,资本支出为500万美元;以及

自由现金流利润率将与2024年第一季度的自由现金流利润率相似。我们现在已经连续三个季度实现了两位数的自由现金流利润率,预计这一趋势不会改变。

#调整后增长率20%左右,略不及预期

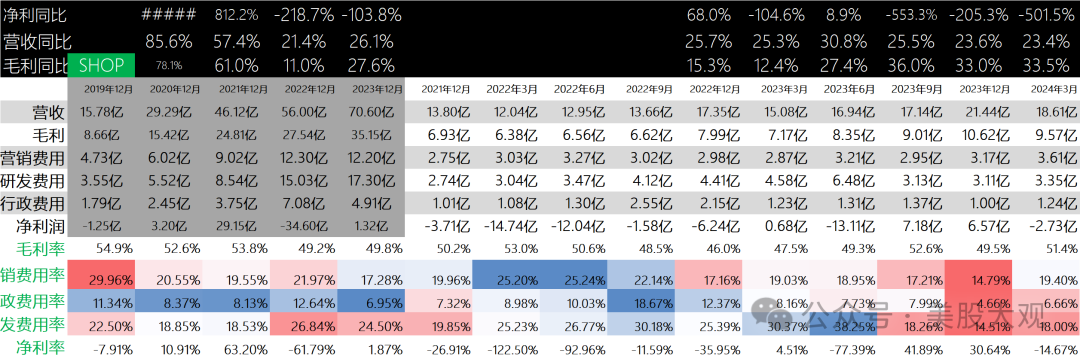

历年历季度业绩:

S:

Q1营收18.61亿美金,增长23.4%;毛利9.57亿,增长33.5%。

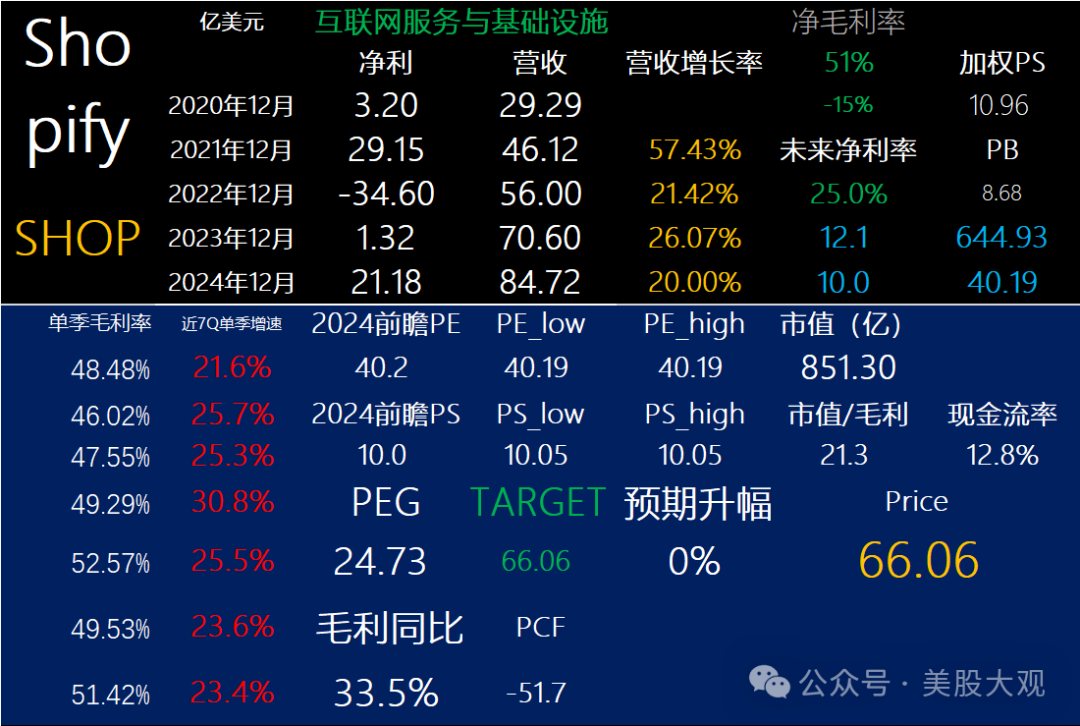

预计2024年增长率在20%上方。但是公司的take rate实在太低了,仅仅3%左右,低得不像一家电商公司,跟平台型的电商公司相比,简直是萤火见皓月。

增长型的电商公司,市值=0.5xGMV,根本不难。shop的年化GMV能到2500亿美金了,市值只有不到900亿,而估值水平看起来还很高。

我觉得可能是商业模式天生有缺陷。跟亚马逊拼多多阿里巴巴都无法比较,甚至不如自营京东。

GMV增速不错,说明电商这块欧美大盘是不错的。

官网财报直达:

https://www.sec.gov/Archives/edgar/data/1594805/000159480524000045/exhibit991pressreleaseq120.htm

最近跟踪:

这家公司IPO始开始跟踪,关键词直达:

点击原文,即刻美股开户

本文作者可以追加内容哦 !