#转融券业务暂停,A股影响几何?#

我们复盘了一下,5月20日是本轮行情的转折点。5.20之前,A股走的是花路、度的是蜜月;5.20过完,A股翻脸、变绿、下行、至今已经连跌6周。炒股的、投基的,直接“失恋”。

我们研究了一下,发现最近一段时间,至少还有一个投资策略是有用的,它就是“景气投资”。

“景气投资”,意思就是投资业绩好、或者业绩预期好的板块。

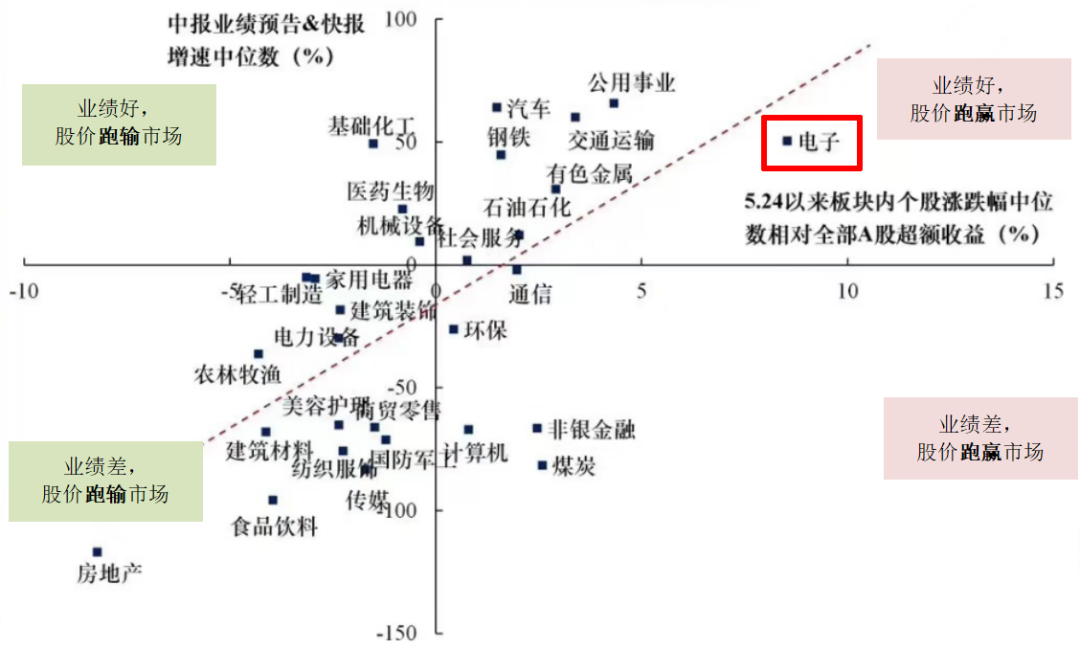

而5月底以来,股价表现较好的行业、大多披露出来的中报业绩不差。比如下图中的电子,中报业绩预告/快报增速中位数在行业中排名前列,最近的股价表现也非常亮眼。

图:5月底以来,各板块表现与中报业绩高度相关

数据来源:兴业证券策略团队 统计截止日期:2024.7.9

那进入7月,“景气投资”还能继续有效吗?

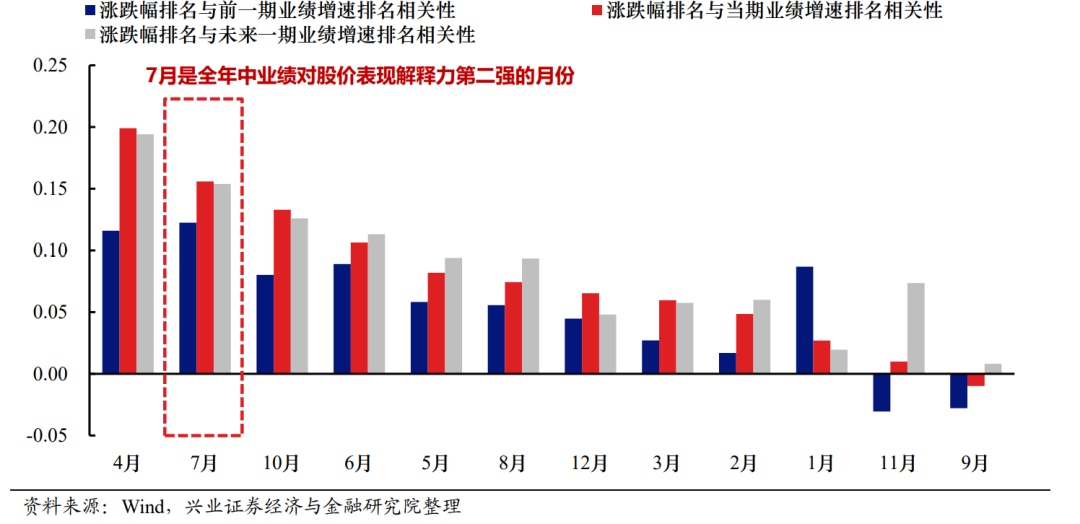

我们认为,大概率可以。因为从历史统计来看,7月是全年最看业绩的月份之一。

兴业策略团队做了一个很有意思的数据统计:统计全年各个月份,股票涨跌幅排名、和它业绩增速排名的相关性。结果发现,4月、7月和10月,股价涨幅和业绩的相关性最高。换句话说,4月、7月和10月,客官们投资记得紧抓“高景气”。

图:7月,股价涨幅和当期业绩的相关性较高

这个统计结论,也非常的符合逻辑:

4月:年报和一季报的密集发行期

7月:半年报业绩预告的密集披露期

10月:三季报的披露期

这三个月份,业绩是股市里最核心的增量信息之一,所以“跟着业绩做投资”,在这三个月就变得特别有效。

那么,哪些行业板块的业绩比较好呢?

E起富里的《ETF轮动》模块已经给客官们算好了。当前实际业绩(包括了净利润增速和ROE等核心财务指标)较好的板块包括:消费电子、智能汽车、物流、芯片、化工;预期业绩较好(分析师情绪较好)的板块包括:物流、芯片、消费电子、家电。综合两指标观点,我们梳理出来了三条业绩类投资主线:

1、涨价的中上游资源品:化工等

2、受益于外需的出口链:汽车(智能)、家电、物流

3、受益于全球消费电子周期回升的TMT:芯片、消费电子等

如果客官们想要实时关注板块业绩情况,也可以多来看看E起富里的《ETF轮动》模块(每周日晚上8点更新最新数据),根据“业绩景气度”和“分析师情绪”两个指标排序,即可get。

$智能汽车ETF(SH515250)$

$立讯精密(SZ002475)$

$芯片龙头ETF(SH516640)$

以上内容仅供参考,不代表对市场和行业走势的预判,也不构成投资动作和投资建议。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !