最近萝卜快跑火了,它的出圈也让更多人见证了驾驶行业的改革与转型。不绕道、不拒载、不怕喝酒、不关空调, 6公里只要4块钱。随着这波驾驶行业的转型深化,也会给相关产业链带来不少投资机会,智能驾驶概念股已经飞了几天了.

其实,在A股有很多基金是关注“转型”改革带来的机会的,这类基金主要投资范围包括改革转型(供给侧改革、国企改革、金融改革)、消费升级、产业转型等转型主题,旨在充分把握经济转型升级中的投资机会。

最近实测萝卜快跑的人很多,我对这种新技术新趋势带来的机会一直比较关注,我认为“创新之下会有大机会”,就像一些 “转型”基金,现在看看“转型”基金究竟哪家强?

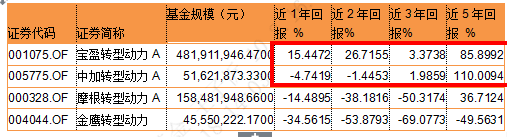

目前宝盈、摩根、中加、金鹰这几家都有“转型”基金。

1)业绩为王

首先,宝盈和中加的这两只基在业绩表现上都有可圈可点之处,远远优于“跌麻了”的摩根和金鹰。短期看宝盈转型动力A的业绩好于中加转型动力A,而拉长时间维度来看,中加又优于宝盈不少,近五年收益率为110.01%,收益能力超越了市场上96%的同类基金。

再细看一下宝盈和中加的这两只基。

2)辅看波动

宝盈这只基近五年波动率27.09%,在同类里排倒数后10%,近五年最大回撤41.43%,也排在同类后1/2。好家伙,这不能说是坐上了过山车,只能说是坐上了跳楼机!讨论区里也充斥着很多投资者真实的声音,很多长期持有人抱怨回撤大难回本。从投资体验来看,宝盈的这只产品并不那么“能打”。

我们都知道,这几年市场不好,对普通人来说,波动大的产品可能不仅不会搏一搏单车变摩托,更可能会损失惨重、千金散尽。而中加的这只基就相对来说稳一点,近五年波动率仅14.97%,优于67%同类,最大回撤也优于75%同类,少一点惊心动魄,平平淡淡才是真。

3)就市表现

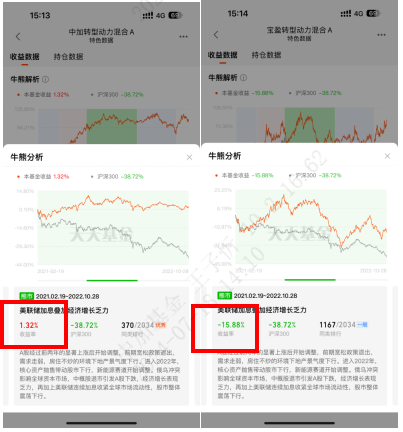

再来看看这两只产品的牛熊市表现。2020年3月到2021年2月,股市反弹,中加紧紧抓住了这波结构化行情,收益率达到65.14%,远超宝盈的41.22%。而在2021年2月到2022年10月,股市整体震荡下行,宝盈跌跌不休,而中加却逆势上涨。由此可见,不论是顺风球还是逆风球,中加都相较于宝盈打的更出色。

4)持仓情况

目前宝盈转型动力的持仓较为集中,主要聚焦于科技和制造,这可能会导致持仓股涨跌相关性较高,一旦押错宝很容易损失惨重!而中加转型动力主要配置了有色金属、电力设备、医药生物、公用事业、通信等行业,主打一个“均衡配置”,各个行业的机会都能挖一挖,在分散风险的同时也不至于错过风口机会。

综合了业绩、回撤控制、牛熊表现、及持仓分布,从这次测评的结果来看,中加转型动力相对更胜一筹,感兴趣的朋友可以关注,欢迎评论区交流。

$金鹰转型动力混合(OTCFUND|004044)$$宝盈转型动力混合C(OTCFUND|015389)$$摩根转型动力混合C(OTCFUND|015074)$

本文作者可以追加内容哦 !