今天半导体芯片暴跌4%以上,还好前几天芯片连续大涨我忍住了没有追涨,不然今天又是两头挨打,我都说了我不会再追涨杀跌,我小瑜哥从不追涨杀跌。

半导体芯片我定投1手后7个交易日涨了7.28%,今天跌4%那我还有3个点的收益,讲道理,我应该不是行业冥灯吧?

然后最近我在疯狂的加恒生红利,很多基友问我是不是不看好红利了?不可能,我前面加的芯片不是从红利转过去的,是手动加的。

我现在加的恒生红利是从中证红利和中证红利低波动转过去的,都是红利,只是相比之下我认为恒生红利性价比更高一些,于是我打算把恒生红利仓位加到20手,目前已经加了16手。

第一阶段目标是把恒生红利仓位加到整体仓位的10%,然后再把其它细分红利仓位也加上去,这里的加不是额外加,是从中证红利以及中证红利低波动转换的形式加。

为什么要这么做?我的逻辑就是人多的地方我避开,已经被充分定价的行业在存量资金博弈下难以获取超额收益。

1.为什么我说人多的地方不要去?

3年前我看到南向资金疯狂抄底港股,于是我把组合持仓全部转到重仓港股的基金,比如沪港深优势精选,结果亏麻了。

然后我又看到公募基金疯狂加仓白酒、医药、新能源等,于是我又聚焦蓝筹、新能源车等,结果又是亏麻了。

为什么会这样?先不说周期的问题,我发现在存量资金博弈下,如果某一个行业被各方资金充分定价后,那我们再去买入获取到的超额收益将大幅降低,同时风险将大幅上升。

2.先来了解一下基金的双十规则

基金有一个双十规则。一只基金持有一家上市公司的股票,其市值不能超过基金资产净值的百分之十。

同一基金管理人管理的全部基金持有一家公司发行的证券,不得超过该证券的百分之十。

所以你会发现张坤哪怕非常喜欢白酒也只能买到占基金净值的10%以内,加上他的规模非常大,导致他的选股只能是中大市值的公司,不然他稍微买个几十亿那他另外的基金就买不了了。

这会导致什么问题?如果某一个行业或者某一个个股,在某一段时间里被北向资金、公募基金、个人投资者形成一致预期,那大概率这个行业或者这个个股就会形成超买,后面就不会有持续的资金买入,不是不想买,可能是买不了了。

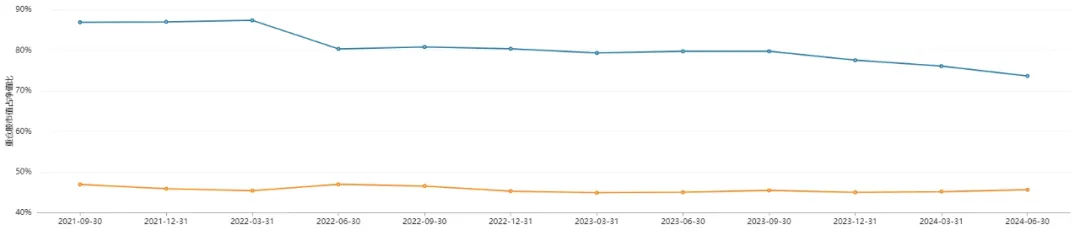

最具代表性的就是以白酒为主的食品饮料。2024Q1以及过去很多年食品饮料都是公募基金的第一大重仓,持仓占比过去很多年都超过了15%。

超过15%大概率就已经买到天花板了,该买的资金都买了,想买的资金也买不了了。

你想想张坤的投资风格异常激进,常年前十大持仓占净值比例都超过75%,如果没有双十规则,他可能会把单只白酒仓位加的更高。

那么这个时候不能犯的错就是盲目跟风,因为很多基友不知道基金双十规则,也不知道行业在公募基金的持仓占比,只知道最近哪个行业涨的好,于是就疯狂的追涨杀跌。

短期由于资金形成一致,很容易就涨过头,比如你会发现很多行业涨到新高后还会继续往上冲一段时间,这就是动量效应带来的结果。

3.资金优势短期会超越历史规律

根据过去数据显示白酒走势跟CPI呈现正相关,但在2020年CPI持续下降的时候白酒还在持续上涨,2者出现了短暂的负相关。

但如果你把时间线拉长,白酒指数到了2021年6月开始下跌调整,走势又跟CPI呈现正相关。

这也就能够解释白酒指数为什么在2020年走势跟CPI呈现负相关了,是资金超买导致的结果。

当你明白了基金的双十规则以及什么叫做充分定价后,我们要做的就是避开公募基金持仓占比超过15%的行业,因为这些行业再想大幅上涨,难度很大。

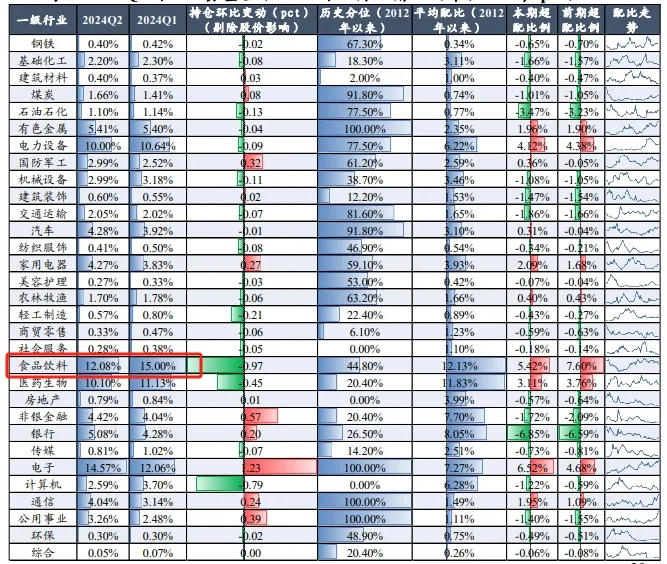

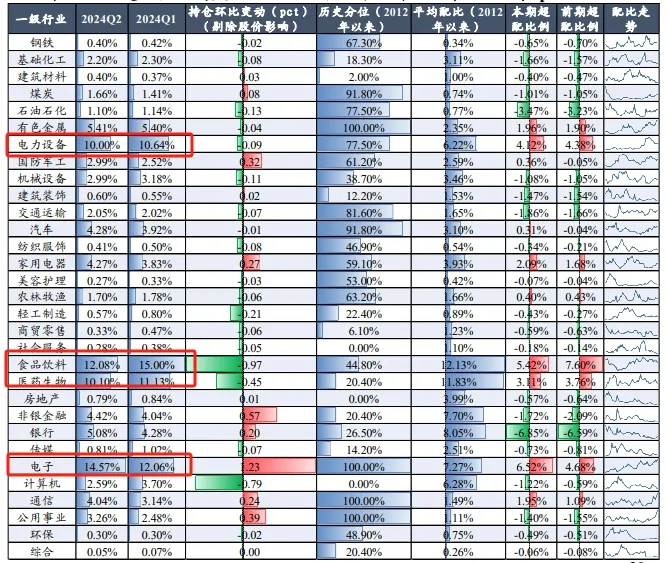

截止到2024Q2公募基金在电子行业持仓占比达到了14.57%,这也是为什么我虽然看好电子,我只敢定投不敢梭哈的原因。

2024Q2公募基金在电力设备及新能源占比10%,相比Q1小幅下降,在食品饮料占比12.08%,上个季度是15%,公募基金1季度大幅减仓食品饮料。

医药生物占比10.1%,相比上个季度11.13%还在减仓,站在资金角度来看虽然食品饮料2季度公募基金大幅减仓,但整体持仓比例还是很高。

说人话就是往上的空间大家想象的有限,增量资金不愿意去买了,存量资金还在卖,短期来看白酒的压力还在。

4.存量资金博弈下如何获取超额收益?

很简单,公募基金对某一个行业持仓比例上限一般是15%-20%,那一部分资金就想着早点去布局当下公募基金持仓占比非常低的行业,找那些还没有被充分定价的行业,只有这样获取超额收益的概率较大。

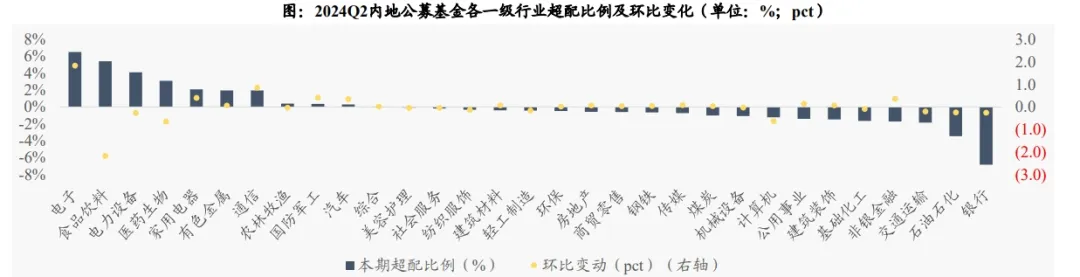

于是公募基金根据沪深300的持仓占比计算出了一个指标,就是行业的超配比例。

根据比例2季度公募基金超配的行业主要是电子、食品饮料、电力设备及新能源、医药生物等。

低配的行业主要是银行、石油石化、交通运输、非银金融、基础化工、建筑材料、公用事业等。

于是一部分资金开始高切低,从高配的行业切到低配的行业,目前来看公募基金还没有切换到位,还在切换中。

正好低配的行业主要是高股息、高分红的红利,这也导致了近3年红利的热度一直在提升。

我并不是无脑的看好红利,如果未来某一个时间里公募基金把银行、煤炭、公用事业、交通运输等为主的红利持仓占比加到了15%左右,那我也会止盈,而且是大幅卖出止盈。

目前来看公募基金对高股息、高分红的红利还没有买到位,距离15%这个指标还有较大差距,这期间要做的就是卧倒不动等风来。

本文作者可以追加内容哦 !