截至7月22日,纳斯达克指数今年以来已经累计上涨了20%,很多小伙伴都在感叹,美股真是easy模式啊。

纳指如此强势,有没有基金经理能跑赢它呢?

我们翻了一下数据,其实是有的。

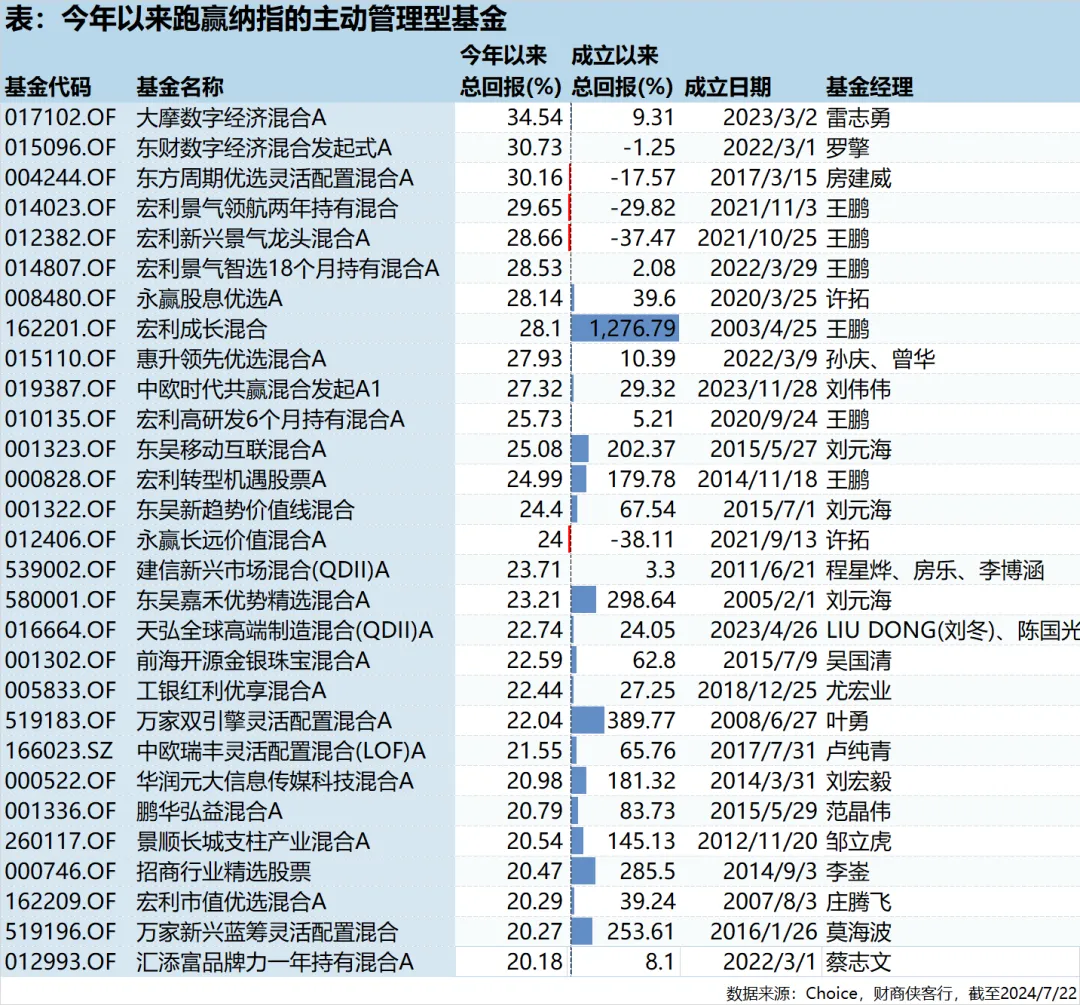

Choice数据统计显示,截至7月22日,国内主动管理型的公募基金中,就有29只产品今年以来回报率超过20%。

这20多位基金经理是如何战胜今年的最强股指的?一起来看看。

01

这29只跑赢纳指的基金有两只是QDII,分别是建信新兴市场混合(QDII)A和天弘全球高端制造混合(QDII)A。

建信新兴市场混合(QDII)A今年以来上涨了23.71%。

根据基金二季报,该基金主要投向美国和台湾地区,美股和台湾股市也是今年以来表现最好的市场,可以说是享受到了海外牛市的贝塔。

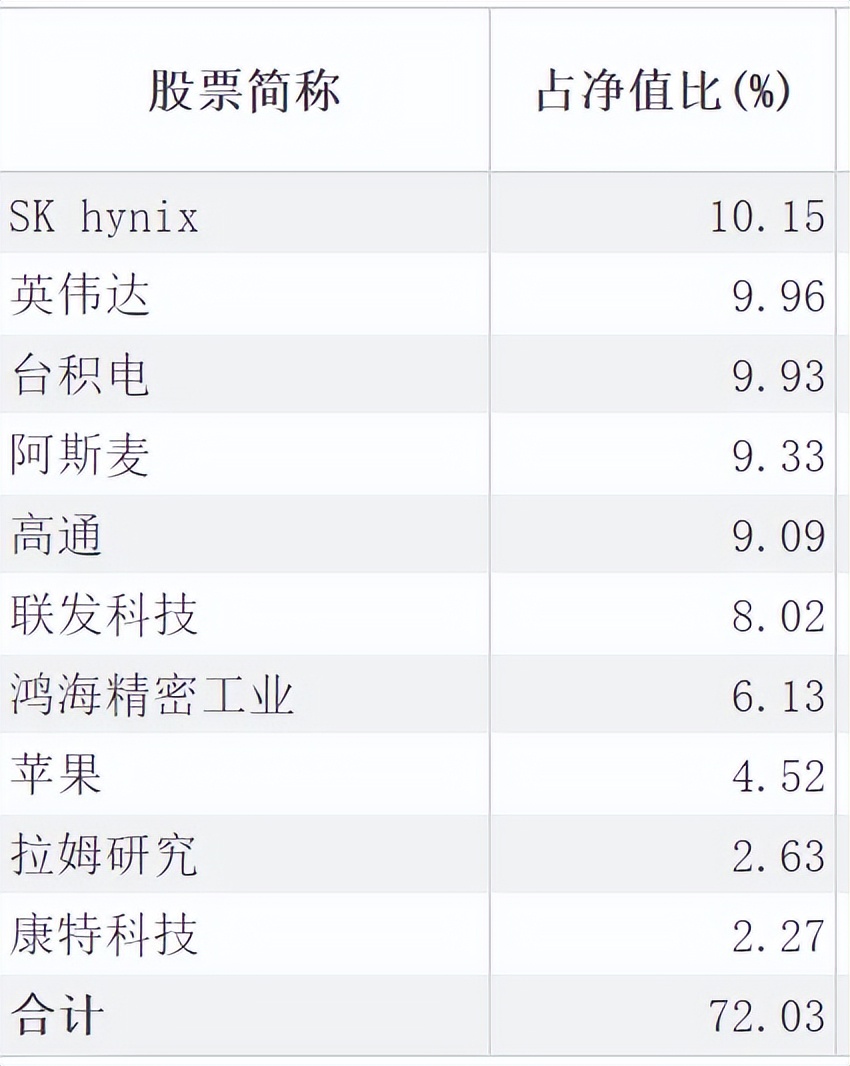

基金持股也非常集中,前十大重仓股合计占比高达72.03%,前三大重仓股更是今年最受追捧的AI概念股,包括SK hynix、英伟达和台积电。

在二季报里面,基金经理也强调,基金上半年表现强势,主要因为“稳定持有大量与AI相关的高端芯片及半导体产业链中的优秀公司”。

展望下半年,基金经理指出,“仍然持续看好AI这个超长赛道”。

目前该基金处于限购状态,A份额和C份额日限购金额都为1000元。

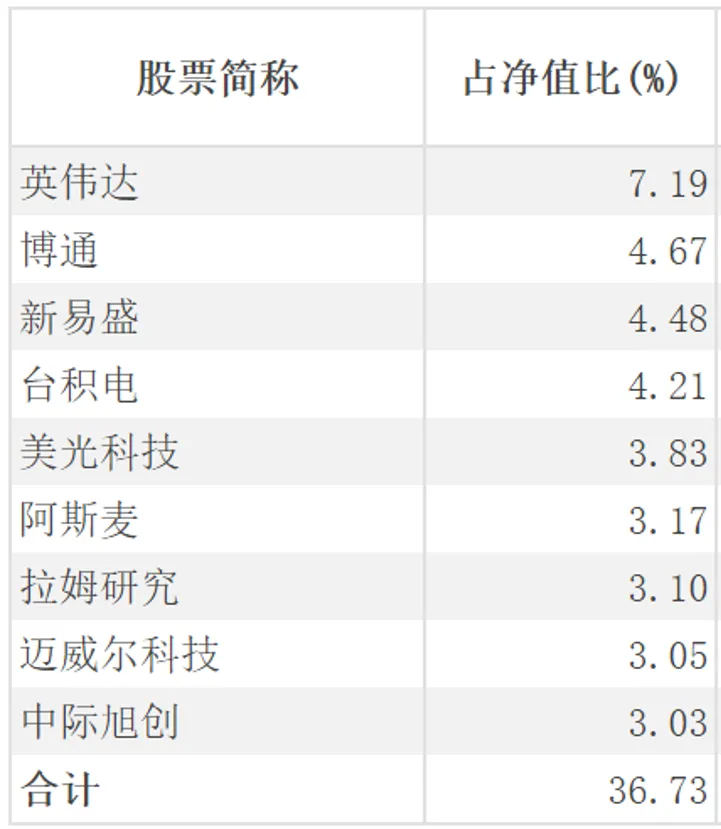

天弘全球高端制造混合(QDII)A今年以来也上涨了22.74%,目前该基金额度还比较充裕,单日限购金额为10万元。

从投资的区域上看,天弘全球高端制造混合(QDII)A主要投向美国、日本和中国三个市场,也是分享到了美股和日本股市今年的牛市行情。

具体持仓上要比建信新兴市场混合更分散一点,前十大重仓股合计占比仅为36.73%。

重仓股除了海外市场中今年的大牛股英伟达、台积电之外,还持有部分A股今年表现强势的AI概念股,包括新易盛、中际旭创等。

二季报里面,基金经理也分享了自己的投资思路,“除了持续关注上市公司财务指标和业绩指引以外,我们更加看重公司在特定细分行业和领域的技术竞争壁垒,而相对看淡公司短期的估值因素”。

对于当前的投资,基金经理同时指出,“考虑细分行业的景气周期以及景气周期向上的公司对于产业上游的需求拉动,从市场最关心的算力芯片向上游的先进制程、先进封装和关键设备挖掘,不断增加和优化个股投资,例如增加了欧洲个别市场的股票投资,包括德国和荷兰”。

“当前在海外市场没有显著的经济衰退风险的情况下,我们对于当前的投资市场和持有个股依然抱有谨慎乐观的预期,同时也继续关注各类地缘政治因素对于投资可能带来的冲击和风险”。

02

大摩数字经济混合A是今年以来主动管理赛道里面的冠军基了,在今年A股持续调整的背景下,该基金逆势录得了34.54%的回报,表现非常抢眼。

但靓丽的业绩能否持续,也要审慎地看。

大摩数字经济混合A是去年3月份成立的,成立以来累计收益率是9.31%,所以虽然基金今年涨幅居前,但成立之后其实也经历过一波大幅下跌,成立一年多来最大回撤就超过40%,这说明基金的净值波动还是比较大的,风格相对激进。

基金成立以来一直都保持高仓位运作,二季度的股票仓位达到92.83%。

行业配置上,基金的定位是“聚焦于数字化、智能化为代表的数字经济板块“,二季度电子和通信两大行业就占了持仓的72.57%。

受益于今年AI概念的爆发,重仓股表现都非常强势,中际旭创、新易盛等都是今年的大牛股了。

二季报中,基金经理表示,“展望三季度,从对产业链的跟踪来看,云端AI算力需求仍处于向好态势,端侧如智能手机等产品开始增加AI功能;AI有望继云端之后推动端侧产业链相关公司迎来新的增长;本基金看好AI对云端算力以及终端消费产品需求的拉动,三季度将重点关注上述方向,并选择质地和估值匹配的公司进行配置”。

03

基金经理王鹏有6只基金今年以来都跑赢了纳指。

王鹏也是这批基金经理当中资历较深的一位,有6.72年的基金经理年限,是清华大学工学硕士,具有多年的TMT行业研究背景,目前是宏利基金权益投资总监,在管6只基金,合计管理规模超过87亿元。

王鹏管理时间最长的基金是宏利转型机遇,自2017年12月19日任职以来,累计回报达到156.46%,6年多来年化回报是15.35%。

今年以来王鹏管理的6只基金涨幅都超过20%,其中规模最大的宏利转型机遇股票A今年以来上涨了24.99%,表现最好的宏利景气领航两年持有混合今年以来则上涨了29.65%。

作为TMT研究背景出身的基金经理,王鹏今年也是精准抓住了这波AI行情。

以宏利转型机遇股票A为例,二季度前四大重仓行业分别是电子、通信、电力设备和医药生物,合计持仓占比高达72.72%。

重仓股里面,基本抓到了这波AI行情的大牛股,收益颇丰。

在二季报中,王鹏明确表示看好四大行业:

一、生成式AI行业蓬勃发展带来的算力投资机会仍然会继续,且龙头公司已经进入业绩连续超预期的阶段,投资体验或将改善;苹果入局带来端侧加速。

二、国内外电网设备需求旺盛,且有望在未来很长一段时间延续。

三、高质量发展阶段国内偏刚需的行业以及中长期产业出海的投资机会。

四、利率下行阶段高股息的投资价值可能延续。

王鹏指出,当前时间点仍然坚持“投资景气行业龙头,追求戴维斯双击”的方法。选择那些长期空间大、短期业绩好的公司,回避短期主题催化透支明显的公司。

04

只有极致的打法才能够突围吗?

也未必。

在表格里,我们还发现了一位低估值策略选手,就是我们以前写过的汇添富的基金经理蔡志文。(相关阅读:低估值策略又赢了?汇添富蔡志文率先领跑的秘密)

蔡志文的风格“低估值+高股息率”的打法,更倾向于布局均值回归带来的投资机会,这种不激进的风格,在今年以来的市场中,却也稳打稳扎地跑到了最前面,他管理的汇添富品牌力一年持有混合A今年以来上涨了20.18%。

基金二季度的仓位已经从85%降到了60%附近。

行业上降低了煤炭、有色金属、传媒等的比重,增持了石油石化、家用电器两大行业,目前前三大重仓行业分别是石油石化、家用电器和煤炭。

前十大重仓股合计占比是45.12%,不是很集中的打法。重仓股中有红利股、出海概念等方向的股票,包括布局一些港股的红利股,这些也是今年以来表现较好的方向。

在二季报里面,蔡志文提到了自己布局的三大投资主线。

第一条主线是实物消耗快于经济增速背景下上游资源价值日益突出,重点布局了煤炭、有色、石油等行业的优质公司。

基金经理表示,对于“煤油铜铝”为代表的资源行业,组合在二季度依旧坚定持有,逢低加仓。

第二条主线是中国制造从内卷走向海外,依靠性价比优势持续扩大市场份额,重点关注机械、汽车、轻工、纺织等行业的龙头公司。

第三条主线是传统行业供给侧出清后竞争格局的优化,重点布局了钢铁、家电、化工、交运等行业的龙头公司。

蔡志文指出,“目前无论是 A 股市场还是港股市场的估值水平依旧处在历史较低的位置,监管层持续优化政策和规则,鼓励上市公司分红,鼓励市场优胜劣汰,同时全社会无风险收益率不断下降,优质权益资产相比于其他资产的吸引力正在持续上升,因此我们继续看好权益市场在下一个季度的表现”。

05

表格里面还有一些长期业绩不错的基金经理,包括万家新兴蓝筹灵活配置混合的莫海波,东吴移动互联混合A的刘元海,中欧时代共赢混合的刘伟伟、永赢股息优选A的许拓、景顺长城支柱产业混合A的邹立虎等,在关注今年业绩起飞的基金经理时,我们也要结合其过往的投资风格综合考量。

注:文中除标注外,数据来源皆来自Choice,时间截至2024/7/22

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

$天弘全球高端制造混合(QDII)A(OTCFUND|016664)$ $大摩数字经济混合A(OTCFUND|017102)$ $汇添富品牌力一年持有混合A(OTCFUND|012993)$ #红利指数火了,还能上车吗?#

本文作者可以追加内容哦 !