近日,北京讯众通信技术股份有限公司(下称“讯众通信”或“讯众股份”)递交招股书,准备在港交所主板上市,DBS星展银行为其独家保荐人。据贝多财经了解,讯众股份还是新三板挂牌公司,代码为“832646”。

过去数年,讯众股份曾多次向股东配股,以此完成了多轮融资,投资方包括联通创投、天星资本、东方华盖等。另在2018年,讯众股份还曾作价12亿元“卖身”A股上市公司,但未能成行。

此外,讯众股份也曾计划独立在北京证券交易所上市,同样未能实现。

一、完成多轮融资

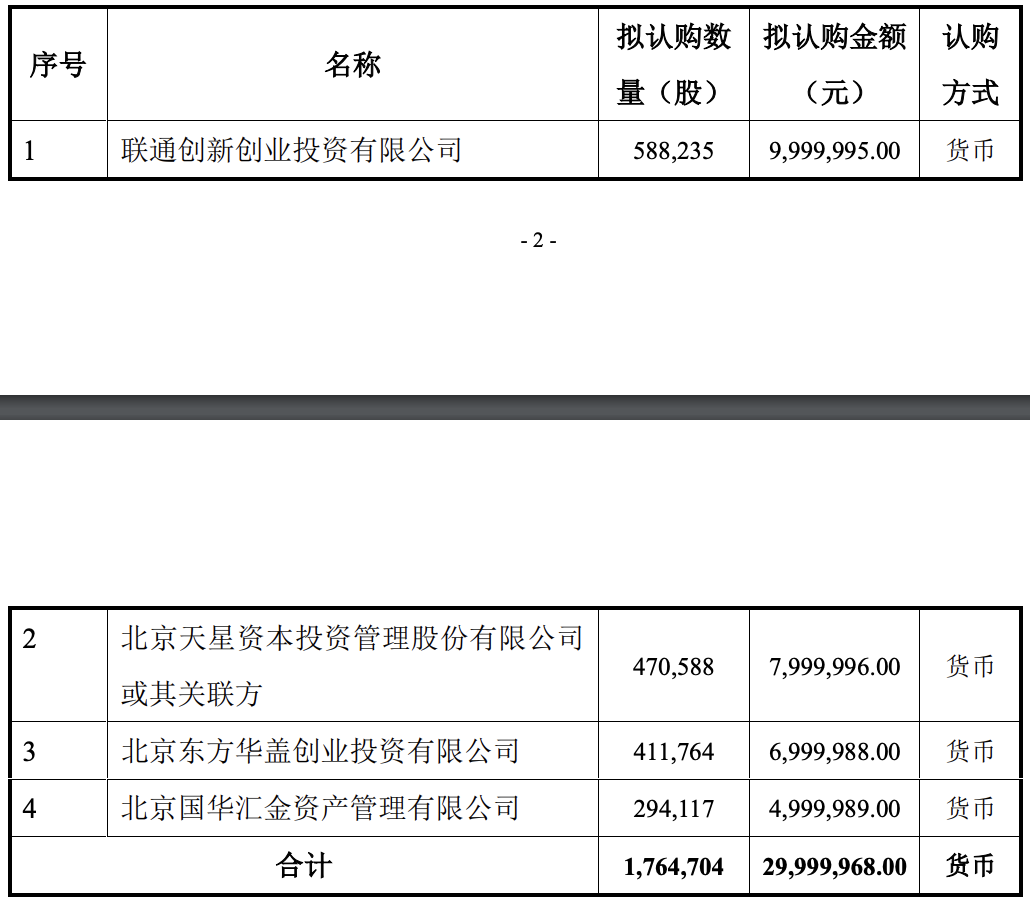

根据公开信息,讯众股份于2015年6月16日在新三板(全国股转系统)挂牌,募资3亿元。其中,联通创投、天星资本、东方华盖、国华汇金分别出资1亿元、8000万元、7000万元、5000万元参与认购,单价为17元/股。

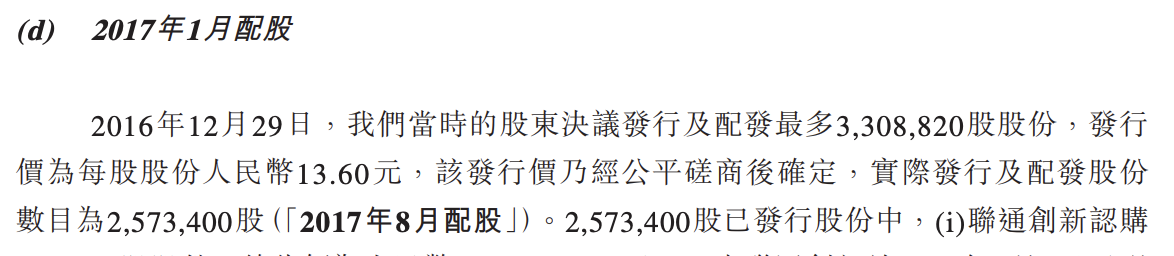

2016年12月,讯众股份计划向股东配股,2017年8月实际发行及配发股份2573400股股份,发行价为每股13.60元,募资总额3500万元。其中,认购方包括联通创新、华盖卓信、鼎锋明德、北京兴源、华盖创投、鼎锋明道、鼎锋明道1号基金、北京谦益等。

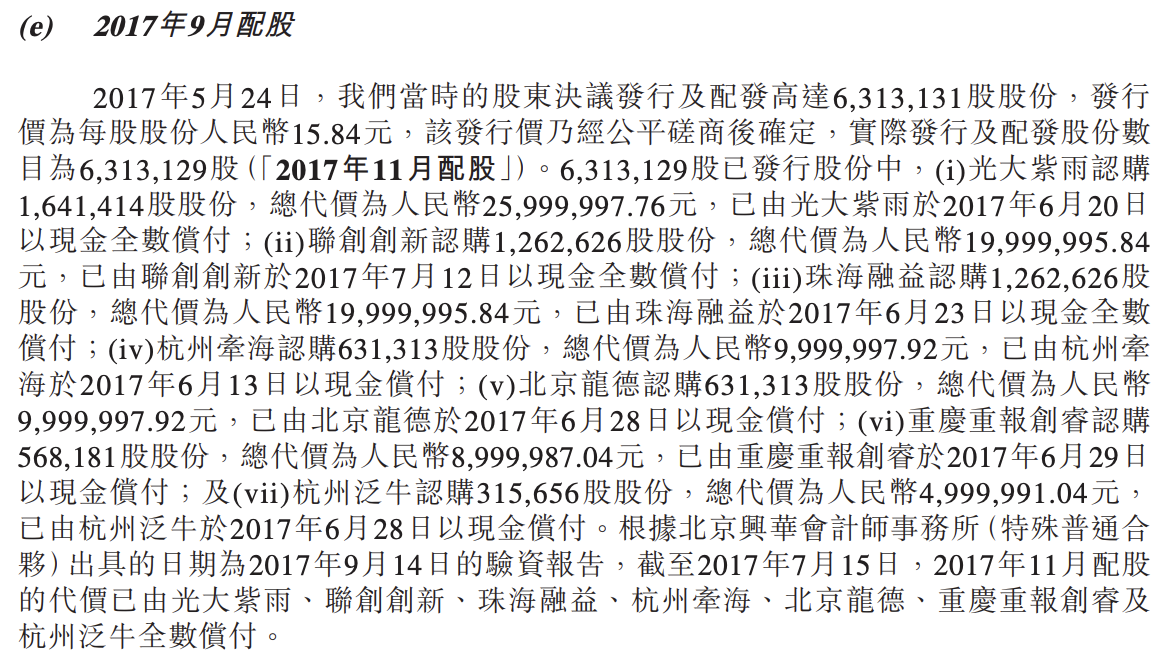

2017年5月,讯众股份再次向股东配股,同年11月实际发行及配发股份6313129股股份,发行价为每股15.84元,募资1亿元,认购方包括光大紫雨、联创创新、珠海融益、杭州牵海、北京龙德、重庆重报创睿和杭州泛牛等。

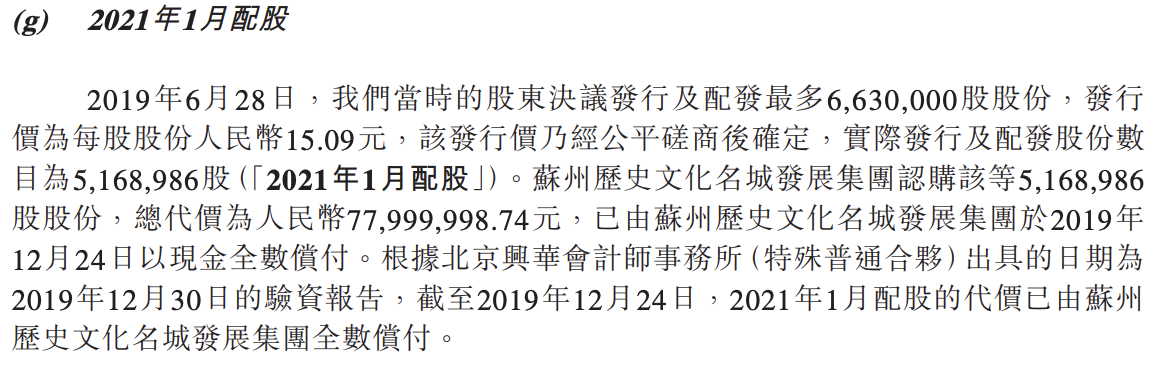

2019年6月,讯众股份第三次向股东配股,直至2021年1月才实际发行及配发股份5168986股股份,发行价为每股15.09元,总代价为7800万元,均由苏州历史文化名城发展集团认购。

2021年7月,讯众股份第四次向股东配股,后于2022年3月实际发行及配发股份6620152股股份,发行价为每股15.09元,合计约1亿元,认购方包括汇元友邦、华龙金城、德阳西部数联、徐州科创、吴通控股和安徽联元创投等。

二、曾计划“卖身”

特别说明的是,讯众股份还曾计划“卖身”A股上市公司达华智能(SZ:002512),但未能成行。此前的2018年9月,达华智能发布公告,称拟以发行股份和支付现金的方式收购讯众股份100%股权,交易金额总计为12.25亿元。

随后,深圳证券交易所对达华智能下发关注函,称达华智能披露的资产收购预案未补充披露独立财务顾问的核查意见。对此,要求该公司对上述文件进行补充和更正,确保收购预案及相关内容的真实、准确和完整。

同年10月,深交所再度对达华智能下发重组问询函,称达华智能公布的收购预案中,拟购买股权数量及金额、标的公司股权预估值、董事会决议公告日前20个交易日均价、标的公司净资产账面价值等数据的表述存在多处不一致的情形。

同时,达华智能也未按规定披露标的公司最近两年及一期的主要财务数据。对此,要求达华智能说明存在多处错漏的原因,你公司董事、监事和高级管理人员是否履行忠实和勤勉义务,是否能够保证所报送文件的真实、准确、完整。

另外,针对本次交易短时间内两次更换独立财务顾,要求达华智能说明更换财务顾问的具体原因、目的及合理性,是否对本次交易构成实质性障碍。但该公司并未在规定时间内回复问询函。

2018年10月18日,深圳证券交易所对达华智能下发监管函,称已督促该公司及时补充披露相关文件,但其仍未完成补充披露事宜,违反相关规定,要求该公司及全体董事、监事、

高级管理人员吸取教训,严格遵守规定,进行补充披露和报送等。

同年10月22日,深圳证券交易所对达华智能下发关注函,要求该公司按照规定完成披露和报送工作,回复相关函件并申请公司股票复牌。直至11月19日,达华智能才复牌,称将仍将继续推进重大资产出售、发行股份购买资产等重大事项。

2018年11月27日,达华智能则发布公告称,该公司无法就本次交易核心条款与交易对手方达成一致,短期内无法形成可行方案,决定终止本次发行股份购买资产方案,改为以现金支付方式收购标的资产。

对此,深圳证券交易所再次对达华智能下发关注函,要求其说明终止筹划本次发行股份购买资产事项的具体原因、原交易方案设计的目的及合理性、具体决策过程;付款方式更改为现金支付的原因及合理性,是否存在短期支付压力,可能面临的财务风险及应对措施等。

达华智能方面表示,由于讯众股份为新三板挂牌公司,股东人数众多,各相关方的利益诉求不尽相同,虽经各相关方充分协商和审慎研究论证,仍无法就标的资产的交易方式等核心条款达成一致。

另外,考虑到二级市场近期波动情况,交易方就对价支付方式的预期有所改变,故发行股份收购标的公司资产已不适宜。经协商,并经公司管理层充分讨论和审慎研究论证,决定终止筹划本次发行股份及现金购买资产事宜,并改为以现金支付方式收购标的资产。

其中,达华智能向讯众股份的实际控制人朴圣根及其他董事、监事、高级管理人员发行股份收购其持有的讯众股份股权。同时,讯众股份承诺其2018年度、2019年度和2020年度可实现的归母净利润分别不低0.70亿元、1.00亿元和1.40亿元。

关于资金来源,达华智能方面称,该公司正在积极处理包括润兴融资租赁有限公司在内的多项类金融资产,在该等资产顺利交割的前提下,公司预计可以回笼大量资金,从而支付部分交易对价款。

同时,达华智能于2018年11月14日发布公告,海峡银行拟给予该公司13亿人民币授信,如该等授信可以顺利放款,也能支付本次交易的部分对价。此后,达华智能也并未在公告中提及收购讯众股份一事。

三、筹备独立上市

2022年3月,讯众股份委聘中信建投证券为其辅导机构,进入北交所上市辅导期。同年5月,该公司召开董事会,审议通过了《关于公司申请公开发行股票并在北交所上市的议案》,发行底价为15.5元/股。

同年6月,讯众股份向证监会提交了股份于北交所主板上市的申请,并获得受理。在提交上市申请后,该公司保荐人此前保荐的另一家上市公司(与该公司无关,公司A)被主管部门启动跟进程序。

讯众股份方面称,鉴于有关跟进程序的结果、持续时间及对公司A,以及讯众股份申请保荐人的影响存在不确定性,该公司自愿决定中止上市申请。除上述原因外,该公司并未遇到任何重大困难或法律障碍,导致其中止筹备2022年A股上市申请。

2023年7月,讯众股份再次启动了上市计划,并“牵手”兴业证券作为其辅导机构,并向北京证监局提交了向不特定合格投资者公开发行股票并在北京证券交易所上市辅导备案申请材料。

不过,讯众股份最终放弃了在A股上市的打算,并于2024年7月26日在港交所递交招股书。从这个操作来看,讯众股份“卖身”达华智能一事也已经“告吹”。另外,讯众股份的股东行列中也并未出现达华智能。

四、业绩波动明显

据招股书介绍,讯众股份是一家全栈式云通信服务提供商,主要业务包括云通信服务、智能通信解决方案、其他通信解决方案以及配件。其中,通信平台即服务(亦称为CPaaS)是该公司的业务核心。

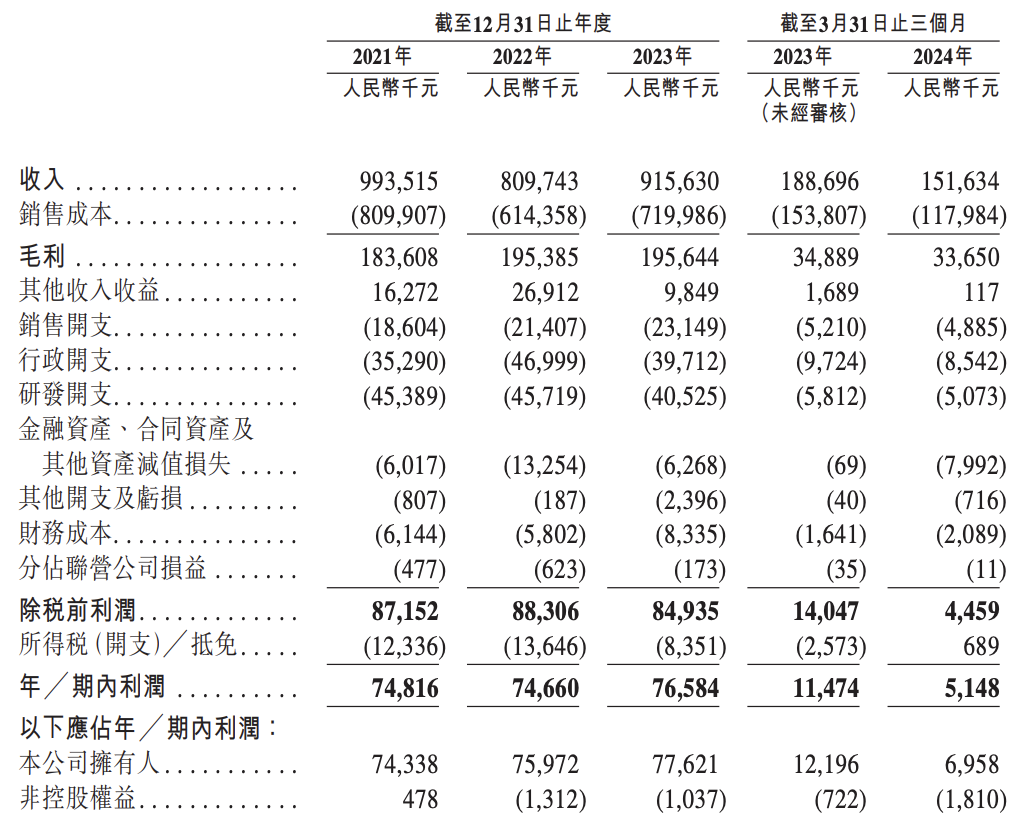

2021年、2022年和2023年,讯众股份的营收分别为9.94亿元、8.10亿元和9.16亿元,毛利分别为1.83亿元、1.95亿元和1.96亿元,净利润分别为7481.6万元、7466.0万元和7658.4万元。

2024年前3个月(第一季度),讯众股份的营收约为1.52亿元,较2023年同期的1.89亿元下降20.6%;净利润514.8万元,较2023年同期的1147.4万元下降55.1%。不难看出,讯众股份的业绩波动明显。

具体而言,讯众股份2022年的营收同比减少18.5%,2023年有所复苏,但仍低于2021年。而在2024年第一季度,该公司的营收、利润则双双下降。特别说明的是,讯众股份曾在“卖身”达华智能时承诺2020年的归母净利润不低于1.4亿元。

据讯众股份此前披露的年度报告,该公司2018年、2019年和2020年的营收分别约为8.55亿元、8.74亿元和9.85亿元,归母净利润分别约为5078.28万元(5392.20万元)、5520.50万元和6429.61万元,并未满足此前对赌承诺。

本次上市前,朴圣根持有讯众股份总股本约27.36%的权益,为该公司的单一最大股东。据招股书介绍,朴圣根为讯众股份创办人、董事长、总裁兼执行董事。另外,东方华盖、联创创新等也是该公司的股东。

本文作者可以追加内容哦 !