内容整理自招商证券农林牧渔分析师施腾7月25日《猪企中报预喜,下半年猪周期展望》路演文字实录。

【核心观点】$畜牧养殖ETF(SH516670)$$招商中证畜牧养殖ETF联接C(OTCFUND|014415)$$招商中证畜牧养殖ETF联接A(OTCFUND|014414)$

1、二季度上市猪企出现了比较明显的扭亏,主要由三个因素共同驱动:猪价上行、仔猪价格上涨、饲料原料价格下降。

2、2024年全年都是一个供应减量的一个过程,越往后走,生猪供需缺口越大,所以对今年下半年猪价相对会更乐观一点,行业景气时长有望超预期。

3、能繁母猪产能去化的窗口期已经结束,因为现在产业端的资产负债率比较高、加上对未来猪价偏谨慎,产能恢复的速度不会太快。

4、猪价走势和二级市场股价背离,一是由于市场整体表现较弱拖累,二是市场对未来的猪价相对比较悲观,认为此轮猪周期为小周期。

5、在行业盈利的情况下,养殖端母猪产能恢复的速度仍然较慢,表明养殖端实际上非常谨慎,意味着猪价在行业盈亏平衡线上方持续的时间有望比市场预期的要长。

6、和2021年-2022年相比,本轮猪周期实际去化幅度更大、二次育肥和补栏积极性偏弱、较慢,基于此,本轮猪价高点可能不及2022年水平,但盈利时长有可能超市场预期。

7、行业规模化加速背景下,未来猪周期会呈现产能去化幅度放缓、盈利中枢下移、猪价振幅下降主要特征。从更长期的角度看,“低成本”或是板块投资的核心策略。

8、投资层面,未来板块分化会越来越明显,头部猪企有望优先完成资产负债表修复、成为稳定的生息资产。

【实录精华】

1、从上市猪企中报预告看,继去年全年、今年一季度行业整体亏损之后,二季度基本实现扭亏为盈,生猪养殖行业基本面发生了哪些变化?

施:从披露的业绩预告来看,大部分上市猪企上半年仍处于亏损的状态,主要的原因是一季度亏损较为严重。但二季度出现了比较明显的扭亏,行业基本面发生了明显的变化,主要由三个因素共同驱动:

一是猪价上行,随着5月猪价上涨,整个二季度的生猪均价来到了16.3元/公斤;

二是仔猪价格上涨,今年上半年,主要上市猪企也加大了仔猪的销售;

三是饲料原料价格下降,这部分占成本的比重在60%左右,所以上半年猪企成本降幅相对来讲比较大。

2、近期猪价再创年内新高,猪价强势的核心因素是什么?对下半年的行业景气度怎么看?

施:猪价变化核心在于供需基本面的影响。

供给端,2023年1月-2024年4月是母猪产能去化的窗口,累计去化幅度9.2%,也就对应着2024年全年都是一个供应减量的一个过程。

需求端,猪肉消费呈现明显的季节性波动特征,当前需求仍然处在淡季,但是比4-5月份的时候还是要好一点的。在天气转凉之后,也就是十月份之后,一直延续到春节,是一年中猪肉消费最旺的时候

结合来看,越往后走,生猪供需缺口越大,所以对今年下半年猪价相对会更乐观一点,行业景气时长有望超预期。

3、自5月以来,生猪板块表现较弱,和猪价走势有所背离,主要原因是什么?

施:猪价与猪股表现背离,原因有二。一是市场整体表现较弱拖累,二是市场对未来的猪价相对比较悲观。因为2023年1月至2024年4月是产能去化窗口,而5、6月母猪存栏是在恢复的,所以市场会认为这是一轮小周期,对猪价的高度和持续性预期不是很高。

但我们的观点有所不同。首先,产能去化幅度不够的确是一个客观的事实。但需要注意到的一点是,现在行业盈利很好,头均利润有400-500元,在行业盈利的情况下,养殖端母猪产能恢复的速度仍然较慢,表明养殖端实际上是非常谨慎的,这就意味着猪价在行业盈亏平衡线上方持续的时间有望比市场预期的要长。

4、根据国家统计局口径的数据,6月末,全国能繁母猪存栏4038万头,比较3月末及5月末均出现小幅增长,是否意味着去化趋势告一段落?

施:母猪产能去化的窗口期已经结束。

猪周期运行逻辑里面很重要的一个假设是:养殖主体根据当前的养殖利润决定增减产能,现在产业端的盈利是相对丰厚的,所以母猪产能大的趋势上是恢复的。

但是因为现在产业端的资产负债率比较高、加上对未来猪价偏谨慎,产能恢复的速度不会太快。

5、目前市场上有较多的声音,将本轮猪周期和2021年-2022年那轮周期进行对比,对此有何看法?此时和彼时有何区别?

施:这一轮周期和2021-2022年的周期实际上是有点类似的。2021年7月-2022年3月,母猪产能去化幅度在8.5%;2023年1月-2024年4月,母猪产能去化幅度在9.2%。

但是不同的地方也比较明显——

一是生产效率。近几年来行业的生产效率明显提升,因此本轮周期中母猪产能实际去化的幅度是比2022年要更大的。

二是二次育肥的积极性。2022年,二次育肥进场的积极性是很高的,根据第三方统计,当时二次育肥占比达到10%以上。而本轮周期二育的积极性明显偏弱,占比不到10%,因此对猪价的扰动没有那么大。

三是补栏积极性。2022年4月母猪产能恢复的速度非常快,但是本轮周期,5月份出现拐点,母猪产能也在增,但是幅度相对来讲是比较慢的。

基于此,本轮周期行业的猪价高点可能达不到2022年的水平,但是盈利时长是有可能超市场预期的。

6、今年以来牛羊肉价格大跌,是否会取代一部分的猪肉消费?

施:其他肉类价格下跌对猪肉的消费会有一定的挤压,但是这个幅度相对比较有限,取决于我国的肉类消费结构——猪肉64%、禽肉23%、牛肉8.1%、羊肉5.4%,猪肉占比仍然占大头,所以挤压有限。

7、展望下半年及更长周期,您对于生猪养殖行业/猪周期有何看法?未来板块如何布局?

施:生猪养殖板块投资分为三个阶段:产能去化、猪价上涨和业绩兑现,当前处在猪价上涨往业绩兑现的过程中,这一过程需要重点关注成本,成本控制能力好的头部猪企值得关注。

从更长期的角度看,“低成本”或是板块投资的核心策略。过去十年,行业的集中度一直在提升,2015-2023年,前十大上市猪企出栏量从2091万头增长到了1.44亿头,市场占比3.0%提升到19.9%。行业规模化加速背景下,未来猪周期可能会呈现以下特征——产能去化幅度放缓、盈利中枢下移、猪价振幅下降。

反应到投资层面,未来板块分化会越来越明显,头部猪企有望优先完成资产负债表修复、成为稳定的生息资产,另外,具备内生增长能力的二线猪企仍具备一定成长属性。

【资金借道高含猪率、低费率主题ETF布局猪周期】

在猪价周期波动和上市猪企占有率提升背景下,行业资源不断向龙头企业集中。如果用一只指数来观测这一现象,那就是中证畜牧养殖指数,前十大权重合计达到73.59%(中证指数公司官网,截至2024.7.25)。

据统计,养猪相关的公司权重合计达64%,“含猪率”非常高,同时覆盖饲料、疫苗等上下游产业,以及禽类、水产等养殖概念。高含猪率、低费率的主题ETF或为把握猪周期的有力抓手。

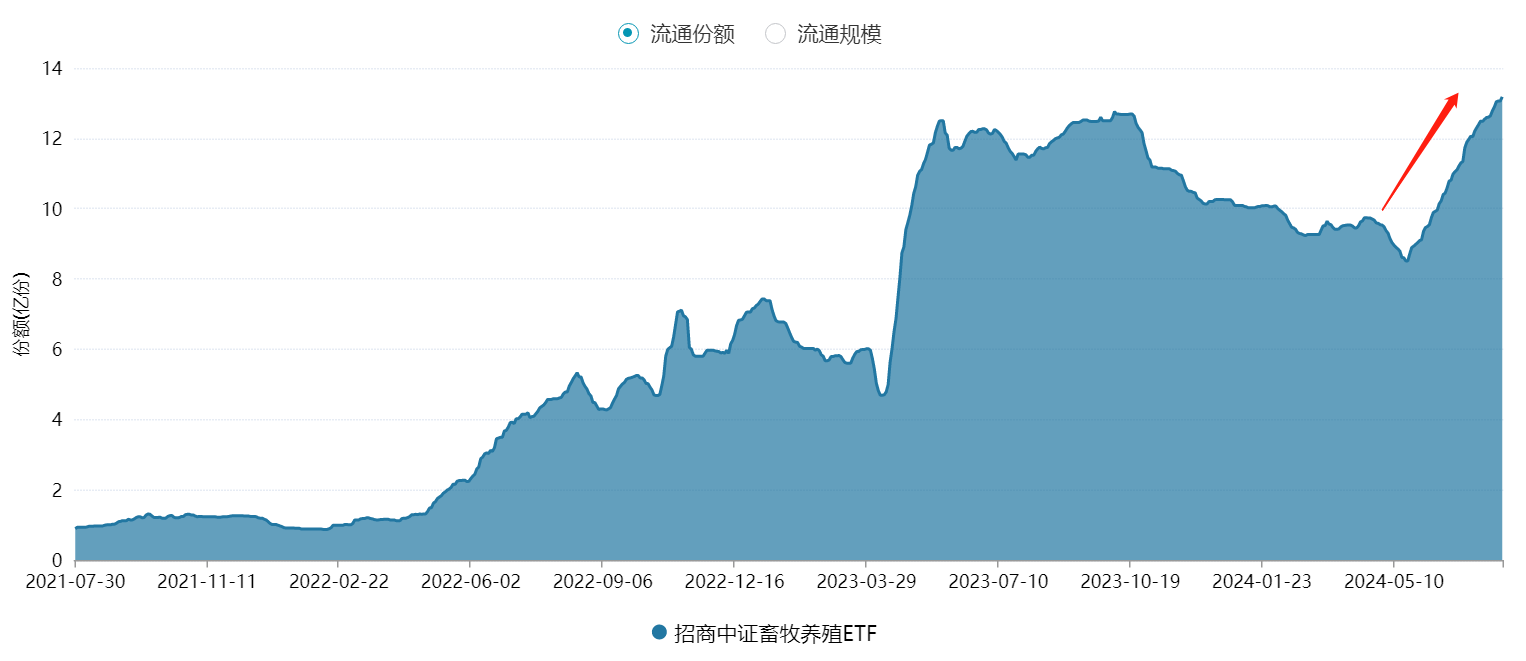

上交所数据显示,自5月22日至7月29日,畜牧养殖ETF(516670)份额累计增长4.67亿份,增幅约55%,合计获得资金净申购超3亿元。

畜牧养殖ETF基金全称:招商中证畜牧养殖交易型开放式指数证券投资基金。

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。对于以上引自证券公司等外部机构的观点或信息,不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。

中证畜牧养殖指数近五年表现分别为75.70%(2019)、13.49%(2020)、-5.93%(2021)、-13.21%(2022)、-15.30%(2023)。中证畜牧养殖指数由中证指数有限公司编制和发布。指数编制方将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。

本文作者可以追加内容哦 !